2015年世界船舶市场评述与2016年展望

2016-10-24沈苏雯刘方琦

李 源 秦 琦 祁 斌 沈苏雯 刘方琦

(中国船舶及海洋工程设计研究院 上海200011)

2015年世界船舶市场评述与2016年展望

李 源 秦 琦 祁 斌 沈苏雯 刘方琦

(中国船舶及海洋工程设计研究院 上海200011)

文章对2015年世界经济、航运、造船市场进行回顾,并对2016年市场发展予以展望。2015年,不同经济体的经济增长分化迹象日趋明显;油船:航运市场和新造船市场一枝独秀;箱船:航运市场低迷,运力过剩,然而2015年订单飚升(主要指超大型集装箱船),但2016年难以再现;干散货船及海工:市场低迷,订单严重下滑。新船价格持续下降。预计2016年世界经济总体略优于2015年;航运市场贸易量同比将出现增长,但难以抗衡2016年运力的大幅增长,市场供求仍失衡;预测2016年新造船市场逊于2015年,散货船、集装箱船和油船存在局部性机会,海工市场维持弱势。

供求失衡;市场分化

引 言

2015年,金融危机的余波仍在影响着世界经济局势,国际货币基金组织(IMF)4次下调全球经济增速预期,从3.8%降至3.1%,联合国最新公布的预测结果更为悲观,仅为2.4%。

不同经济体分化迹象日趋明显,发达经济体表现略好于新型经济体。美国经济连续三季度增幅超过2%,失业率下降0.73%。美联储12月宣布加息25个基点,显示其经济平稳复苏。日本则凭借量化宽松政策和较低的汇率取得了0.6%的增长。欧元区经济虽然没有表现出美国那样的稳步攀升之势,但温和改善的特征显著,除希腊经济表现较弱外,总体经济有望实现1.5%的增长(其中爱尔兰GDP增速接近5%,跃居欧元区之首)。

新兴经济市场表现较暗淡,“金砖四国”中仅印度维持了7%以上的经济增速,俄罗斯和巴西经济均已陷入负增长的窘境。2015年,中国经济结构性调整之后增速首度“破七”,全年GDP增长为6.9%,为25年以来最低,中国经济进入“新常态”。

回顾这一年,高企的公共债和个人债、生产率下降、需求低迷、产能过剩以及石油和大宗商品价格大幅下跌等危机遗留的问题,都影响着各国经济复苏的脚步。尽管个别国家经济表现出一些与趋势不同的震荡,但总的来说,世界经济近期发展基调依然是发达经济体持续平稳复苏以及新型经济体增速下降。

表1 2013~2016年世界主要经济体经济增长率 %

1 世界航运市场回顾和商船队保有量

1.1 世界航运市场回顾

2015年的世界航运市场(包括海工市场,下同)仅油运市场“一枝独秀”,干散货、集装箱、海工等市场可谓“大约在冬季”。其中,原油、成品油运输市场延续2014年的回暖态势,运价大幅上扬;干散货航运市场在2014年时已放缓的回暖脚步被进一步拖慢,2015年运价再降一个台阶,复苏之路任重而道远;集装箱航运市场2015年的表现则惨不忍睹,2014年如果还能用虎头蛇尾来形容的话,2015年就是一路跳水,租金、运费均直线下降;海工运营市场受油价下跌以及供求关系影响进一步加深,租金迅速下滑。海运量方面,据克拉克松统计,受干散货海运需求疲软的影响,2015年全球海运量增速放缓,预计在107.4亿吨左右,同比增幅1.9%。

1.1.1 干散货航运市场

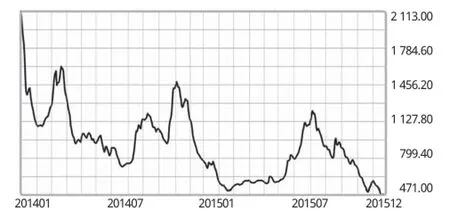

2015年,波罗的海干散货综合运价指数(BDI)振荡下行,全年均值718.3点,较去年下跌35.2%,中国因素影响明显。年初,受传统淡季因素影响,BDI一度跌至509点,为1985年1月记录数据以来的最低水准。节后虽然略有回升,但由于中国铁矿石和煤炭需求放缓,BDI始终在500~600点之间徘徊。2015年,铁矿石市场火爆,中国铁矿石的运输租约达到年初以来的最高值,同时印度铁矿石进口大幅上升,煤炭需求旺盛,加之上半年的市场低迷造成拆解量增加、新增运力减少,因此BDI一路高歌猛进,冲破千点大关,并于8月5日达到该年度最高1 222点。但好景不长,由于受到经济下行的影响,国际大宗商品价格出现下跌,市场情绪较低落,加上中国去产能不断推进以致铁矿石进口疲软、煤价下跌导致进口煤失去优势、钢价下跌致使拆船活动减少、新运力又大量投放,因此,虽然北半球冬季的到来拉动了煤炭需求,但依旧不能改变市场下行的趋势,BDI一度跌破500点大关,于2015年12月16日下探至471点,创历史新低。由此可见,中国因素对于干散货航运市场的影响很大。收益方面,根据克拉克松的统计,在各型散货船中,好望角型跌幅最大,2015年的日平均收益仅9 127美元/日,同比减少了44%,12月份的平均日收益更是不到6 000美元;巴拿马型稍好,其日收益降幅相对较小,仅从2014年的7 801美元/日下降到7364美元/日;Supramax型为7 385美元/日,降幅达32.7%。租金方面,基本上是船型越大跌幅越大。如好望角型1年期租金均值下跌超过50%,仅为10 125美元/日,3年期和5年期租金跌幅也超过40%,其他船型跌幅只是相对较小。海运量方面,由于2015年中日韩等主要进口国在钢、铁矿石、煤炭等主要干散货的需求增速方面相对疲软,其进口量甚至出现负增长,因此2015年全球干散货海运量与2014年基本相同(据克拉克松统计,约为4 687万吨,略低于2014年的4 695万吨)。对于2016年,因中国经济转型而造成的需求疲软将会继续对干散货航运市场造成一定影响,但这仅属于结构性变化而非周期性下降。此外,根据目前的手持订单来看,2016年的新船交付量将比2015年多得多(详见造船市场部分),供需关系将进一步恶化,因此预计2016年的干散货航运市场将依旧处于“寒冬”。

图1 2014~2015年的BDI走势图

1.1.2 油运市场

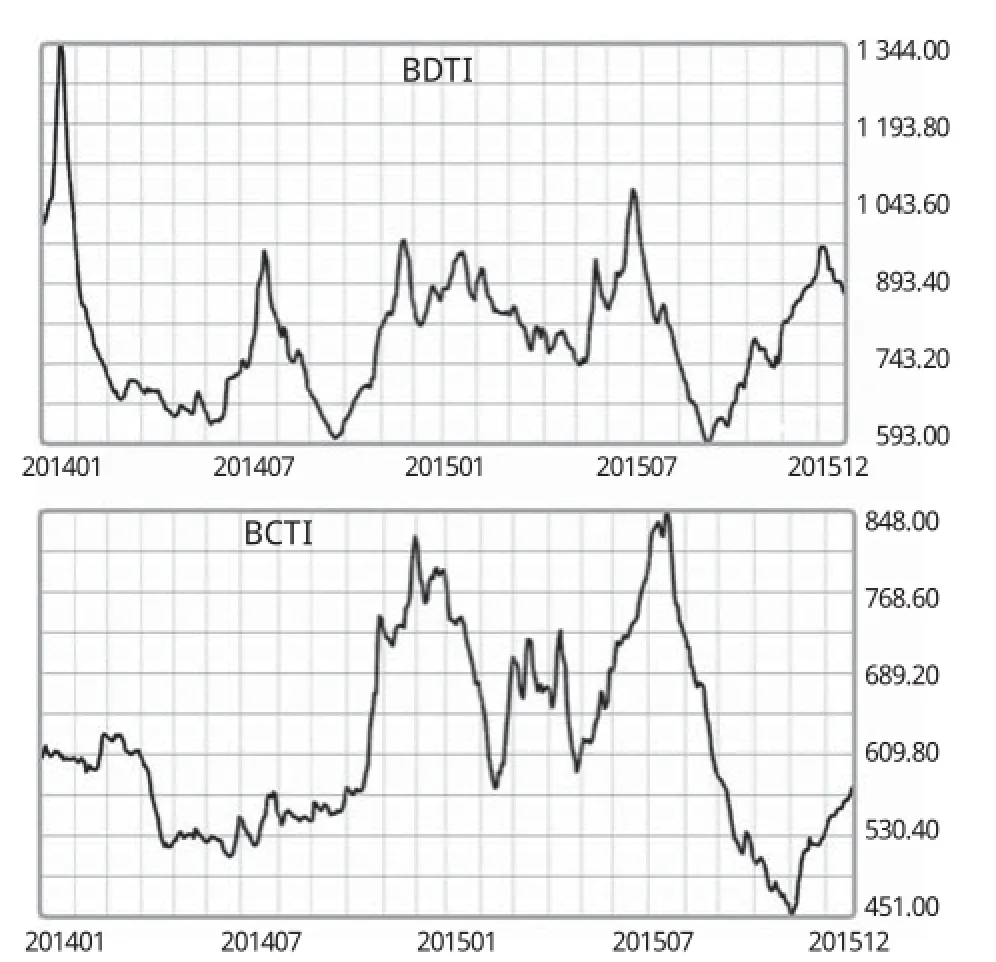

得益于低油价的消费刺激,2015年的油运市场在众多市场中可谓一枝独秀。虽然运价指数并没有明显提升,但无论是租金还是收益,都较2014年有大幅增长,甚至达到2008年以来的最高水平。据统计,波罗的海原油运价指数(BDTI)全年均值820.4点,同比上升5.7%;波罗的海成品油运价指数(BCTI)全年均值639.6点,同比增长6.8%。运价指数基本按照季节性变化正常走势,即年初旺季高位振荡、年中淡季回落、年末旺季再次冲高。从即期收益来看,原油运输船中VLCC的增幅可谓“火箭式上升”,根据克拉克松统计,2015年VLCC的日均收益59 421美元,同比增幅达117.5%,部分VLCC航线2014年时的平均日收益仅2万美元,而2015年该数值则飙升到6万美元左右,12月时更是超过11万美元;苏伊士型和阿芙拉型日均收益虽然比不上VLCC,但也不差,其中苏伊士型的收益同比增幅普遍超过60%,阿芙拉型同比也超过50%。另外,成品油运输船的日均收益也有较大幅度增长,比如MR型和灵便型的2015年日均收益基本在22 000美元左右,同比增幅都超过70%。租金方面同样如此,VLCC的1年期租金在12月18日时已升至59 000美元/日,2015年年均为48 225美元/日,同比增长71.5%,不过小吨位油船租金增幅较小。能取得如此成绩,除了低油价刺激消费外,大量VLCC或闲置或用于储油也是一个重要因素。据MSI公司分析报告称,至12月份第一个星期为止,停运的VLCC比例在30%~35%之间。海运量方面,低油价刺激了消费,加上OPEC的不减产决定,2015年世界原油海运量一改前两年的负增长态势。据克拉克松统计,2015年原油海运量约18.67亿吨,同比增幅4%;成品油全年海运量预计为10.56亿吨,同比增幅6%。进入2016年后,若油价继续保持低位,则油运市场还将继续保持一段时间的火热态势。不过需要特别指出的是,根据目前的手持订单,2016年将有大量新船完工,交付量占保有量的8%以上,处于历史高位,这必将对油运市场造成影响,届时运价预期会有所回落。

1.1.3 集装箱航运市场

图2 2014~2015年BDTI和BCTI走势图

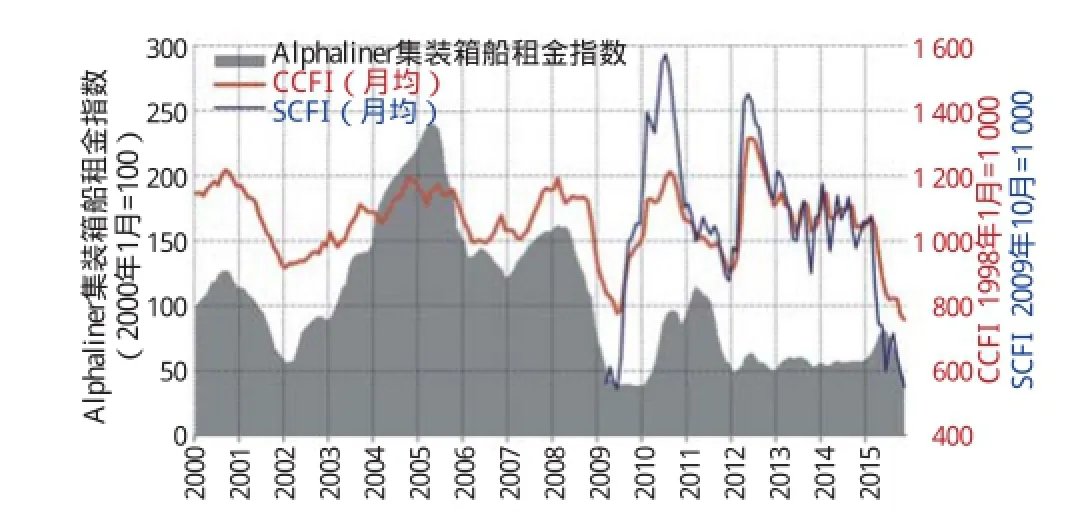

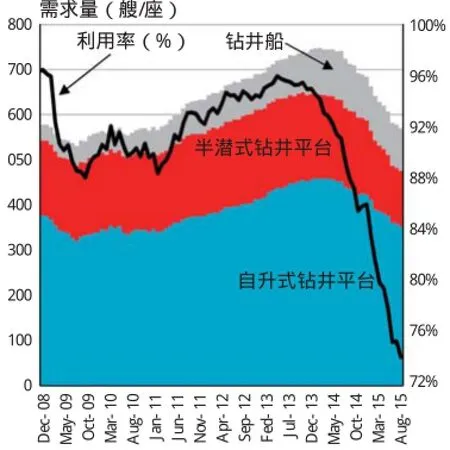

虽然低油价对于减少运营成本来说是利好,但2015年集装箱航运市场由于贸易量降低导致需求减少,而新建超大型集装箱船陆续交付加上获租船租期结束重新进入市场导致运力供给增加,从而使市场延续了2014年年末的疲软态势,并进一步发展到“跌跌不休”的层次。2015年初,上海集装箱运价指数(SCFI)还在千点以上,之后一路震荡下行,直至12月18日跌至487点,同比下降57%。中国出口集装箱运价指数(CCFI)同样从年初的近1 100点下探至年末的800点以下。租金方面,Alphaliner租金指数11月底报收46.1点,同比跌幅达19.1%,下滑速度为4年内最高。具体来看,小型集装箱船表现相对较好,而大中型集装箱船则跌幅较狠,如4 000标准箱( TEU)的巴拿马型2015年11月时日租金约6 500美元,同比下跌34%,5 600标准箱的船型11月时的日租金为6 300美元,同比下跌60%。从需求面来看,欧洲市场的需求疲软(2015年前10个月远东-欧洲的贸易量以标准箱计同比下降4.4%),以及亚洲经济增速的放缓,导致贸易需求萎靡不振,2015年世界各港口集装箱吞吐量(包括空箱和转运)约为7.15亿标准箱,同比增幅仅为2.3%(2014年为5.3%),而同期船队运力增幅则超过8%。拆解量方面,钢价的下跌致使船东拆解意愿下降,2015年前11个月仅80艘、16.2万标准箱被拆解,与前3年的年拆解量相比,降幅均超过50%。集装箱航运市场不景气再加上供需关系恶化,导致运力大量闲置,据Alphaliner统计,截至2015年12月1日,全球约有339艘、139万标准箱的集装箱船闲置,以标准箱计约占船队保有量的7%,其中包括19艘10 000~13 300标准箱和5艘13 300~20 000标准箱的超大型集装箱船,而2014年同期,闲置集装箱船仅有108艘、20万标准箱。对于2016年,根据目前的手持订单,集装箱船船队规模增速预计在6%左右,虽较2015年低,但由于需求面并不会有大幅改善,因此运力过剩情况很难得到根本改善,闲置运力或许会进一步增加,不过支线和新兴航线会比主干线更乐观些。有不同程度的下降,尤其是钻井平台类。据克拉克松统计,截至12月15日,自升式钻井平台的利用率为72%、半潜式为77%、钻井船为82%,而年初时这3种钻井装置的利用率分别达到85%、93%和87%,2014年初更是高达94%、98%和96%。再从租金来看,2015年也是延续2014年的下行趋势,尤其是在北欧海域。

图3 历年集装箱船运力及全球集装箱吞吐量

据克拉克松统计,截至11月15日,作业于西北欧超恶劣海况海域的自升式钻井平台日租金约18万美元,恶劣海况海域为12万美元,普通海况海域为5~9万美元,而2014年年底时的租金分别是41.5万美元、22万美元和15~18万美元,降幅在50%左右。其他地区和装置类型也都有不同程度的降价。供需方面,据克拉克松统计,2015年全球石油需求量约为9 358万桶/天,增幅为1.7%;天然气需求量预计为96.759亿立方米/天,增幅为2.3%。2016年,这两项的增幅预计分别为1.2%和2.8%,而今年的原油供应量约为9 557万桶/天(增幅2.6%),天然气供应量约为99.647亿立方米/天(增幅为3.6%),供应量及增速均大于需求量。

另外,由于市场不景气,今年海工装置退出市场的数量(包括拆解和移除)大幅增加。其中,移动式海上钻井装置(包括钻井船、钻井平台)被拆解或闲置的数量在2014年高位的基础上再次提高,

图4 历年Alphaliner集装箱船租金指数、CCFI、SCFI

图5 历年海上钻井装置需求量及利用率

1.1.4 海工市场

由于油价始终在低位徘徊,受此影响,2015年的海工市场比2014年更加不景气,越来越多的钻井活动和计划被搁置,各类钻井装置的利用率均据克拉克松统计达到46艘/座,同比增加67%。从手持订单来看,2016年可谓是交付大年,以艘/座数计,约占目前手持订单70%的海工装置及船舶将于年内交付,这将进一步对市场造成压力。

1.2 世界商船队保有量

据ISL统计,截至2015年7月1日,世界商船队保有量为50 731艘(下文除非特别说明,所统计船舶均指300总吨及以上吨位的船舶),168 478.1万载重吨(DWT)。以载重吨计,同比增长3%,较去年增幅略微下降,船队整体增幅下降已从2011年持续至今。其中增幅表现最佳的仍然为液化气运输船,载重吨增幅为7.6%,较去年增幅增长1.42%;化学品船的增幅表现仅次于液化气运输船,为7.3%,而以艘数计算其增幅是所有船型最多的,达4.1%。值得注意的是原油/成品油船和滚装船持续去年的模式,艘数增长量大于载重吨增长量;集装箱船方面,其载重吨增长量为6.4%,排名第3,而艘数增长量排名倒数第3,大型化趋势继续维持;散货船及其他船型表现低调,增幅均较小。

表2 世界商船队船舶保有量

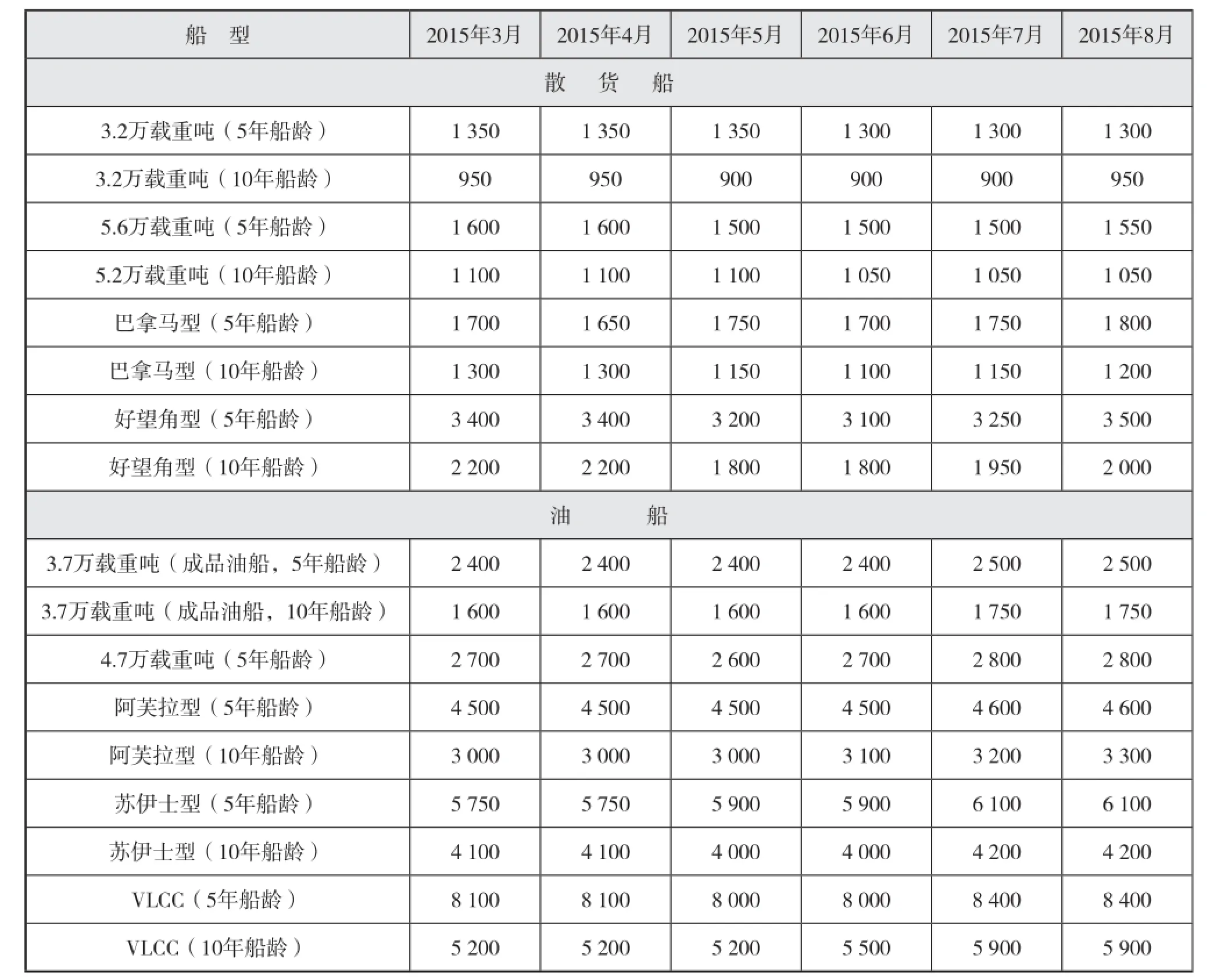

2015年的二手船市场价格呈现明显的冰火两重天。散货船方面,几乎已跌至12年以来最低点,8型船中有5型二手船价格跌幅超过30%,其中跌幅最大的是10年船龄的好望角型散货船,达到41.18%;跌幅最小的是5年船龄的巴拿马型,也有23.4%。5年船龄的3.2万载重吨型和10年船龄的5.2万载重吨型从2015年初起价格一路下跌,而其他几型的价格或多或少在下半年有所反弹,但总体呈颓势,无法挽回局面,与2014年热火朝天的情形截然相反。油船方面则完全不同,8型二手船价格与去年同期相比均大幅上涨,其中涨幅不到10%的5年船龄3.7万载重吨油船和5年船龄4.7万载重吨油船反而表现最差,其他几型涨幅均超过15%,其中10年船龄的阿芙拉型二手油船价格涨幅为32%,成为今年二手市场表现最好的船型。从近年来二手价格的表现来看,油船价格虽达不到金融危机前的价格,但近年来一直处于稳定的持续复苏,而散货船二手价格跌宕起伏,变数较大。

表3 近期主要二手散货船、油船交易价格 万美元

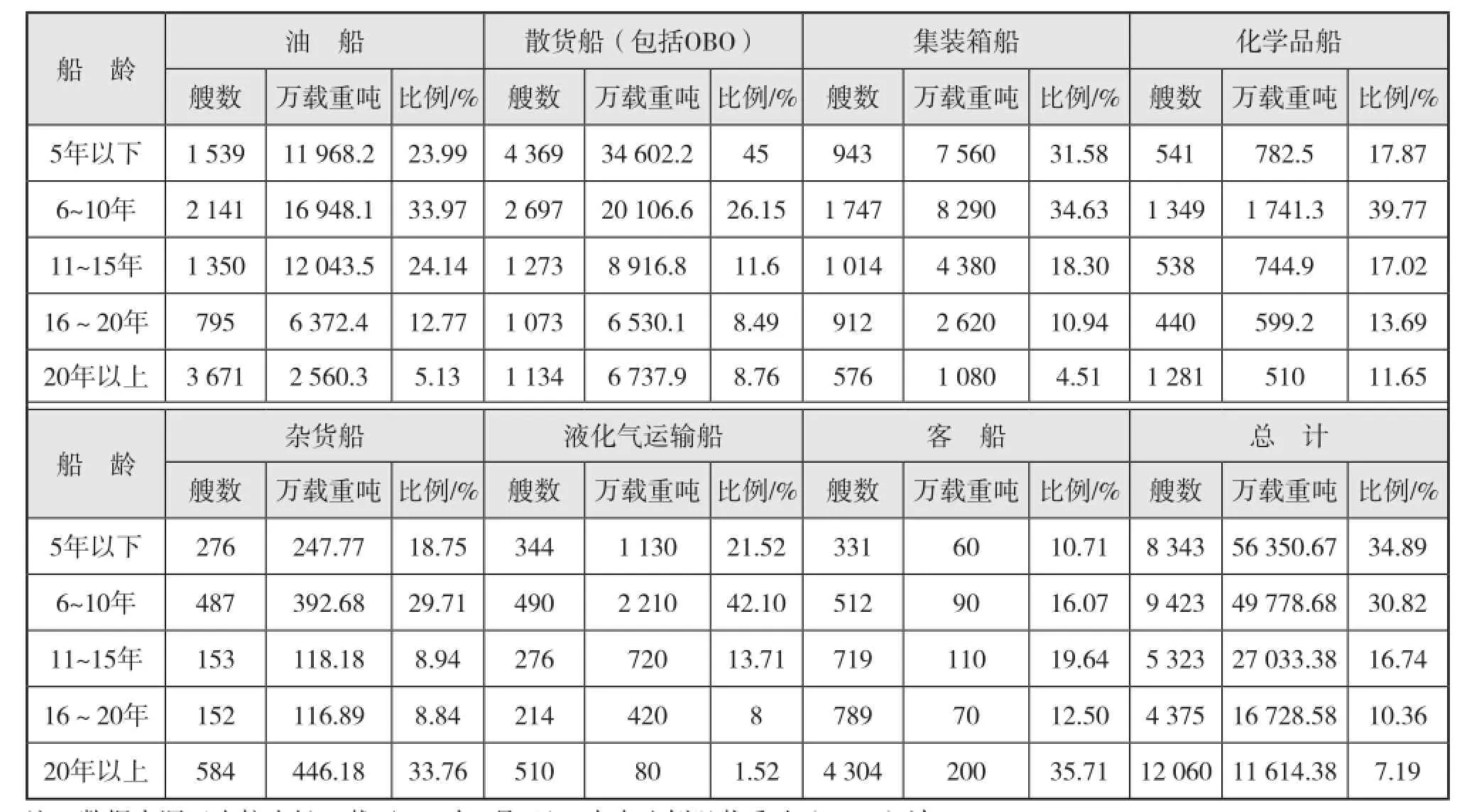

在船龄结构方面,从克拉克松的数据可以看出,最年轻船队液化气运输船,其20年以上船龄的船舶比例仅为1.52%;其次是集装箱船船队,20年以上老船占4.51%,基本与去年持平,而值得注意的是,集装箱船船队5年以下新船艘数只占整体的18%,而载重吨却约占1/3(近几年新船大多是大型船)。最老船队依然是杂货船和客船,杂货船5年以下新船约为18.75%,而20年以上老船则有33.76%,客船5年以下新船仅有10.71%,20年以上老船则有35.71%;5年以下新船比例最高的与过去相同,仍为散货船,为45%。从总体看来,全球商船队5年以下新船比例在34.89%,与去年同期相比有所下降,20年以上老龄船比例为7.19%,较去年同期减少近2%。

2 世界船舶建造市场

2015年世界船舶建造市场从总体看来,行情仍处于中上水平,订单吨位量过亿,远优于2009年和2012年的市场订单量巨幅下降的严峻形势。但是当前造船市场逐渐演变成以下局面:大型船厂以及具有创新与细分能力的中型船厂等存活于市场,低效率船厂、投资策略失误船厂、不具创新力的中小型船厂被逐步淘汰。同时大型船厂受到过去产业高峰期的产能投资过度、高级要素发展滞后于市场形势需求、国际经济环境调整以及能源结构变化等因素的影响,也出现了巨额亏损的现象。因此可以断言:世界造船市场仍处于底部震荡阶段。

表4 世界商船队船龄结构

2.1 新船订单量

2015年的新船市场走势与我们在年初的预测基本一致:新船市场订单总量位于中高位,据IHS Sea-web统计,截至2015年12月24日,世界新船订单量达到2 145艘、10 218万载重吨、7 547万总吨、234万标准箱,较2014年11 820万载重吨的订单量略有下降,但市场呈现出连续3年新船订单量过亿吨的订造高峰期。这种订造高峰与新规则规范变动、低油价带来的运营成本降低以及船东竞争等因素有关。

2.1.1 主要船型新船订单量

2015年世界新船订单量排名前10名的船型分别是原油船、集装箱船、普通散货船、原油/成品油船、化学品/成品油船、LPG船、成品油船、LNG船、车辆运输船和化学品船,参见下页表5。这10类船型的订单总量为7 152万总吨,约占2015年世界各船型订单总量(以总吨计)的87.3%。

与2014年相比,2015年订单量排名前3位的船型出现了明显变化。原油船和集装箱船订单状况表现抢眼,分别达到3 524万载重吨、2 473万载重吨,同比增加70.8%和88.0%;而普通散货船订单量大幅下降,同比减少66.3%(见表5)。从排名前10位的船型来看,液货船成为了市场订单的最大推动力量,其细分船型在10席之中就占了7席,订单量达到5 298万载重吨,约占前10位船型订单量的54.5%。此外,值得注意的是车辆运输船也跻身前10大订单船型,订单量为61艘、105万载重吨。

具体到5大主力船型(液货船、散货船、集装箱船、海工装置、客船和客滚船),每个细分市场的表现差异十分明显。

表5 世界新船订单量前10大船型

液货船市场:2015年该船型订单量为582艘、5 418万载重吨,以载重吨计同比增加34.2%,市场的良好表现符合预期。原油船成为2015年液货船市场的井喷船型,以载重吨计达到3 524万载重吨,在液货船市场排名第1。

散货船市场: 2015年该船型订单量为306艘、1 950万载重吨,以载重吨计同比减少66.8%,市场表现不佳也在预料之中。

集装箱船市场:2015年该船型订单量为267艘、2 475万载重吨、233.5万标准箱,以标准箱计同比增加98.9%,市场的良好表现超出预期。超大型集装箱船仍是市场订单主力船型,20 000标准箱级的订单量达到52艘。大型化趋势明显,比如中海集团在外高桥船厂订购6艘21 000标准箱和东方海外公司在三星重工订购6艘21 100标准箱集装箱船。此外支线型集装箱船(包括Small feeder、Regional feeder、Feedermax)的订造艘数也较多,超过百艘。

海工装置:2015年该版块订单量为221艘/座、70万载重吨、127.3万总吨,以GT(总吨)计同比减少66.5%,市场表现不佳符合预期,接单量排名海工装置市场第1的船型是3艘气体处理船(FLNG),一方面说明气体处理船是目前海工市场非常热门的高端船型;另一方面说明海工市场新船市场形势进入了冰点。这3艘FLNG分别由现代重工和三星重工建造,气体容量为17.4万立方米和17万立方米,其中FLNG的船壳造价超过15亿美元。

客船和客滚船:2015年该船型订单量为74艘、174.8万总吨,艘数同比减少了36艘,但吨位量几乎没变(173.7万总吨),主要源于2015年订购的客滚船吨位量增大。2015年豪华邮轮的订单量为16艘、145.2万总吨,与2014年相差并不大。

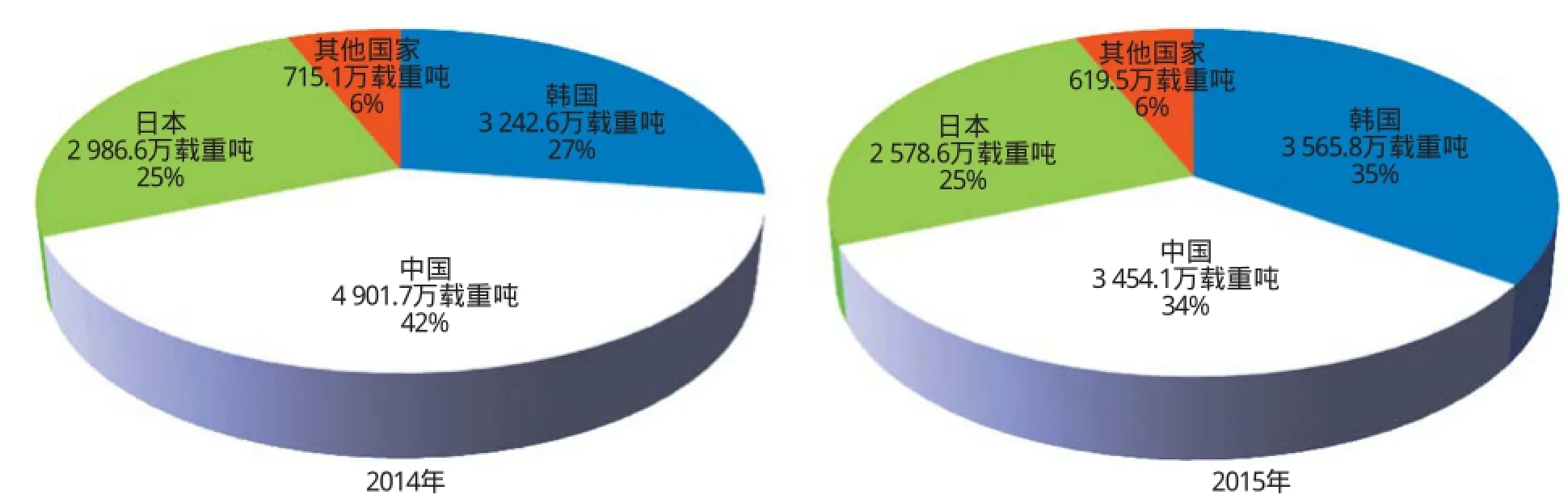

2.1.2 主要国家新船订单量

据IHS Sea-web统计,截至2015年12月24日,韩国、中国、日本3个造船大国排名今年世界新造船市场接单前3位,韩国重回世界接单量第1的位置,不过中国和韩国的接单份额相近,分别为34%和35%,日本2015年的接单份额与去年保持不变。详见下页图6。

图6 2014年和2015年世界主要造船大国的新船接单量份额

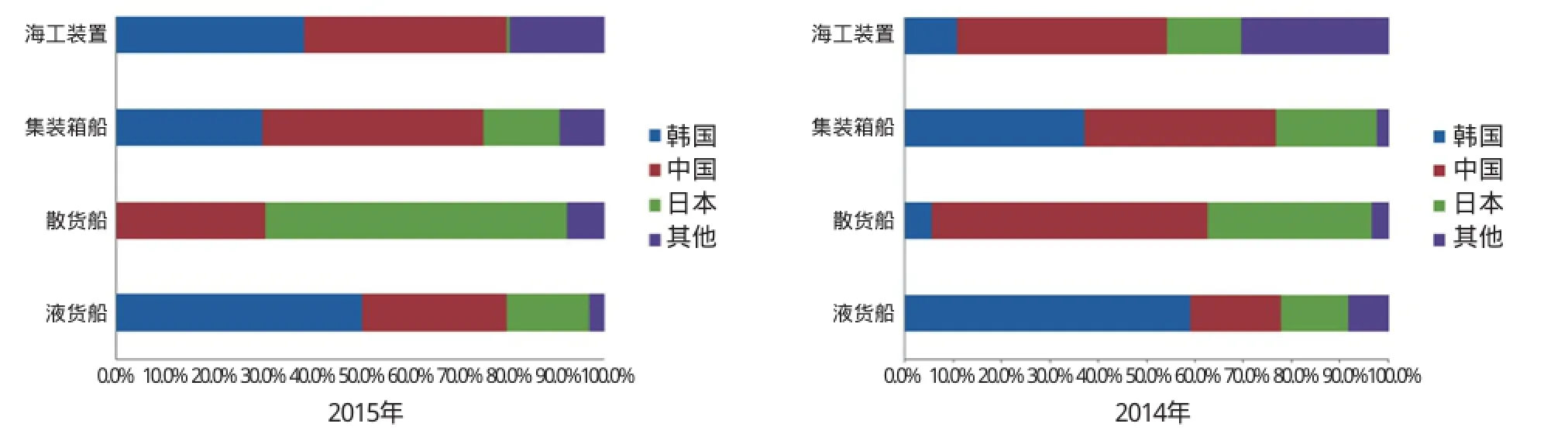

具体到细分船型看,国家之间的市场竞争侧重点如下:

(1)韩国主攻液货船,这也是其传统强项,原油船接单量达到97艘、1 970万载重吨,以载重吨计约为中国接单量的2倍、日本的4倍,此外LNG船和LPG船的接单量分别达到7艘和40艘,海工装置最大的亮点是韩国船厂垄断了全球FLNG接单市场。

(2)中国在全球五大船型领域均有涉及,除客船和客滚船实力相对弱于其他船型外,中国在其他四大主力船型的表现仍较为均衡,可圈可点之处是中国在近几年(特别是2015年)掌控了超大型集装箱船的市场与技术发展趋势。2015年中国船厂的集装箱船接单量达到103.1万标准箱,排名世界第一。正是这大批订单为中国船厂在目前全球激烈的市场竞争中赢得了良好生存和发展机会。同时,需密切关注的是:中国的造船厂在LNG船和LPG船以及FLNG船上的实力仍弱于韩国和日本,建议国家相关机构、大型造船集团以及国内大型科研院所在“第十三个五年计划”期间持续加强此领域的研发设计与市场开拓。

(3)日本船厂在近两年进行了结构调整和传统优势领域整固,2015年散货船的接单量(以载重吨计)约为中国的2倍;同时加强集装箱船以及LNG船和LPG船的研发与市场开拓,接单量分别达到34.7万标准箱、112.6万载重吨、49.7万载重吨。

图7 2014年和2015年中日韩的主力船型接单份额(以载重吨计)

注:数据来源于IHS Sea-web。

对于客船市场而言,欧洲国家傲视群雄的竞争态势估计将在一段时期内持续,2015年德国和芬兰接获的客船和客滚船新船订量分别达到70.6万总吨和63.8万总吨。2015年豪华邮轮建造市场出现两大重要事件:一是在10月,中船集团、嘉年华集团、中投公司等宣布将成立规模为26亿英镑的合资邮轮公司,并着手在中船集团外高桥船厂建造首艘豪华邮轮。二是三菱重工于2011年接获的2艘豪华邮轮由于设计和返工原因等已累积损失1 336亿日元,预计首艘船的交付时间继续延迟至2016年3月。从以上事件可以看出,豪华邮轮属于皇冠上的明珠、造船产业中的顶尖技术船型,同时这种高技术对于总体规划、技术研发与设计、项目管理、采购与制造、文化理念的要求极高,因此只有各方面的条件准备充分,才能胜券在握。

表6 2013年~2015年世界客船和客滚船接单量排名前5位的国家 万总吨

2.2 完工量

据IHS Sea-web统计,2015年世界造船完工量约为3 723艘、11 393万载重吨,同比增加12.0%、23.5%;在2013年和2014年完工量连续两年同比下降之后出现了首次回升,这是一个积极信号,但这并不意味着船舶建造市场走出调整的局面。因为根据IHS Sea-web统计,2013年全球共有954家船厂建造完工船舶,2014年这一数字下降至879家,2015年继续下滑至857家,市场过剩产能的调整仍在持续。这意味着船舶建造市场从2013年开始出现了深度调整态势。

从世界主要造船国家的完工量来看,2015年中国、韩国和日本的完工量分别为4 570万载重吨、3 521万载重吨、2 394万载重吨,同比分别增加908万载重吨、888万载重吨和121万载重吨。但是与2012年的高峰期相比,2015年中韩日三国船厂的完工量分别减少2 212万载重吨、1 361万载重吨和569万载重吨。

从完工船型看(以载重吨计),散货船、集装箱船、原油船、化学品/成品油船、原油/成品油船、铁矿石运输船、LNG船、LPG船、杂货船和钻井船的完工量排名前10位,其中散货船和集装箱船的完工量分别达到538万载重吨和200万载重吨,同比分别增加26.3%和13.5%。

对于2016年和2017年的新船完工量,预测2016年全球船厂将完工3 924艘、15 587万载重吨,同比分别增加5.4%和36.8%;2017年的完工量(基于2015年底的手持订单量统计)为1 364艘、8 557万载重吨。由此可见,2016年的全球造船市场完工量将大幅提高,交付压力加速攀升,完工量将达到2012年15 700万载重吨的高峰水平。如图8所示,按船型统计,2016年的五大主力船型中,除集装箱船完工量同比将减少近3成以及客船和客滚船完工量增幅不变之外,其他主力船型的完工量均大幅增长,尤以液货船和海工装置的增幅最大,超过80%。

图8 2016年五大主力船型的完工量同比增幅预测

2.3 手持订单量

据克拉克松统计,截至2015年12月1日,世界船舶市场手持订单量为5 089艘、2.95亿载重吨,与年初相比分别下降9%和7%,全球船厂的手持订单金额为2 911亿美元,也减少了8%。其中油船(1万载重吨以上)、集装箱船成为仅有的手持订单量出现大幅增长的船型,分别比年初增加2 000万载重吨和530万载重吨,这也从侧面证明今年新船订单量的热门船型非两者莫属。

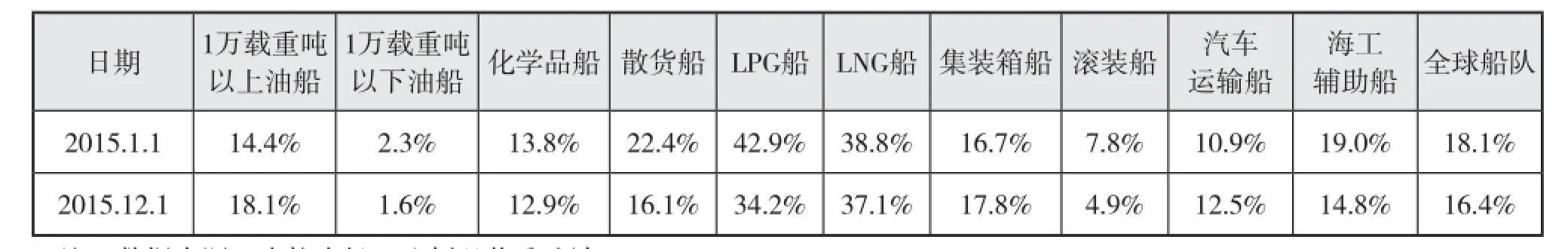

从船舶手持订单量占船队保有量的比例来看,截至2015年12月1日,以载重吨计,世界船舶市场手持订单量占船队保有量的比例为16.4%,较2015年1月1日的18.1%下降了1.7%。从最近两年这一比例的变化看,目前仍在震荡阶段,尚未企稳,由此可以初步判断世界船舶建造市场仍未见底。如以金额统计(以美元计),世界船舶市场手持订单金额占船队保有量总金额的比例为34.5%,远高于上述以载重吨计的18.1%,可见,目前手持订单中的高价值高端船型比例较大。具体到2015年12月1日各个船型的船舶手持订单量占船舶保有量比例,较年初相比下降幅度比较大的船型包括散货船、LPG船、滚装船、海工辅助船等,但LPG船以及LNG船手持订单量比例占LPG船和LNG船船队保有量的比例位列各型船之首,分别达到34.2%和37.1%,未来一两年内,其船队运力承压较大。另外,从每种船型的细分船型看,不同吨位或装载量的船型交付压力也不同(例如LPG船的订单量主要集中在2~4.5万立方米和6.5万立方米以上,LNG船的订单量集中在4万立方米以下和10万立方米以上,集装箱船的订单量集中在12 000标准箱及以上船型)。

表7 全球主要船型的手持订单量占船队保有量比例

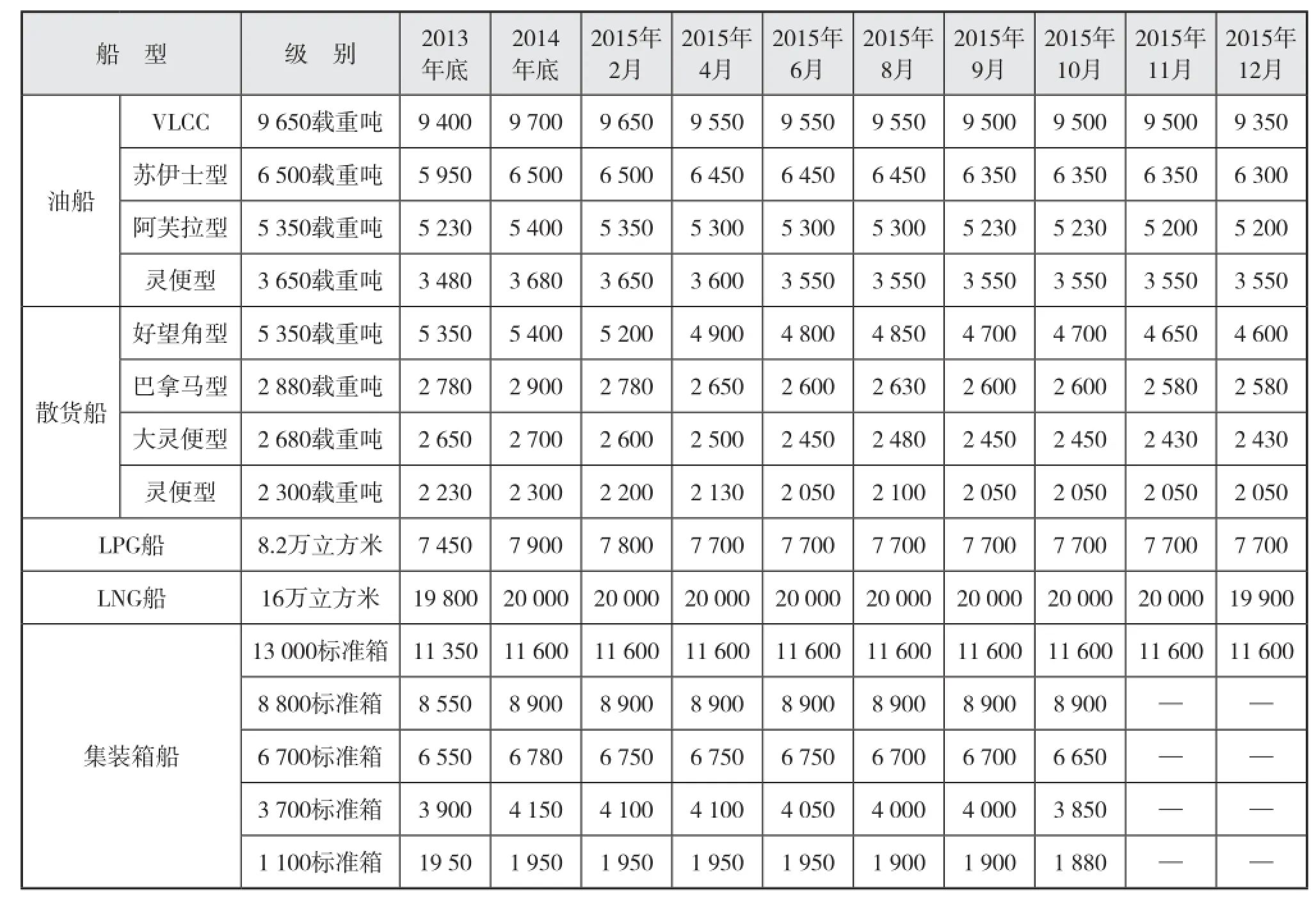

2.4 主要船型价格

2015年全年三大主力船型及LPG、LNG船的价格走势,总体来说呈持续下跌之势。油船方面,4种规格的船型与2014年年末相比,跌幅均在3%~4%,表现较为平均,并没有哪一型船有所突出;散货船4种船型跌幅普遍在10%以上,其中好望角型散货船下跌最多,达14.81%;而向来表现稳重的LPG船则在今年价格略微下跌,跌幅在2.53%;LNG船价格跌幅在0.5%左右。集装箱船方面,13 000标准箱和8 000标准箱箱位的表现最平稳,全年无涨无跌,而3 700标准箱的跌幅最大,达7.23%。

3 未来船市走势展望

2015年全球经济仍未能走出国际金融危机的长期阴影,复苏乏力且发展势头分化,金融市场动荡,大宗商品和全球贸易低迷。2016年世界经济总体走势预计比2015年有所改善,主要特点为以美国为代表的先进经济体缓慢复苏,新兴经济体增长放缓。2015年,受到经济环境及航运市场供求关系的影响,世界航运市场可用“低迷、重组、并购”这3个关键词来描述。

表8 世界主要船型新船价格 万美元

对于船企来说,以载重吨计,2015年全球新接订单量相比上年下降13.6%,其中原油船和集装箱船订单同比分别增长70.8%和88.0%,散货船订单大幅下降,同比减少66.3%。由于产品结构的关系,中国船企受到的冲击最明显,订单同比下降29.5%,2009年以来新接订单量首次未能排名第一。韩国新接订单增长10%,重回第1,日本下降13.7%。海工市场不断恶化,成为最不被看好的领域。以总吨计,2015年订单同比下降66.5%。订单量严重下滑直接导致全球造船企业进入了产能的深度调整,从全球范围来看,共435家船企获得新船订单,其中前10位的船企集中了全球46.7%的订单。中国的船企也面临同样的形势,市场中优质船企获取了丰厚的订单,力量越来越壮大,普通船企则面临零订单的窘境。市场正以无形之手逐步将供求关系带入平衡状态。

表9 三大主力船型需求和运力增幅

3.1 散货船

2015年直接反映干散货航运市场的波罗的海干散货运价指数(BDI)大幅下跌至历史新低(至471点),创下自波罗的海交易所1985年1月开始追踪该指数以来的最低水平。散货船成交相当惨淡,全年订单下滑66.3%,以散货船作为接单大头的中国船企遭遇重创。首要原因是干散货船运力过剩严重,2015年干散货船海运贸易量不增反降,同比预计减少0.2%,而运力增幅则达到2.5%。其次是对大宗商品贸易量的悲观预期。

干散货航运市场的回暖仍有赖于全球经济回暖以及运力增长放缓,从手持订单情况来看,未来一两年内交付量仍然很大,2016年干散货船海运贸易量增幅与运力增幅预计分别为1.6%和4%,供需趋于平衡还需一段较长的时间。但是未来仍然存在一些有利因素。首先油价下跌,降低了运营成本,其次散货船订单大跌,拆解量上升有助于未来几年船队增幅放缓,另外还有我国的“一带一路”战略有望增加贸易量。

3.2 油 船

过去几年,油船市场一直不温不火,2015年却成为一个亮点,新接订单同比增长60%以上,其中原油船接单量大幅攀升70%以上。引起油船市场好转的首要因素是石油海运贸易量的上升,低油价直接导致各国加大石油储备。其中我国的目标是至2020年,战略原油储备达5亿桶,商业原油储备达4亿桶。另外,油船运力增长缓慢也是一个积极因素,从2011~2014年原油船的运力增长逐年下降,在几种船型中供需关系比较健康。供求关系向好也导致了2015年油船运价上升,油船运营商盈利显著上升,与散货船市场形成鲜明对比。这种势头有望延续到2016年,不过仍需警惕结构性过剩的风险,因为油船船东重新开始订购新船,拆解几乎停止,供应量已出现增加的势头。

3.3 集装箱船

集装箱航运市场是竞争相当激烈的市场,尽管航运市场低迷、需求不足,运力持续过剩,但是为了追求规模效应,抢占市场,保持竞争力,船东仍在不断订造超大型船舶,2015年这一尺度已经达到了创纪录的21 100标准箱。但是经济环境不景气使得世界大部分航线上的货量都在下降,大量订购超大型集装箱船导致原本已经持续运力过剩的集装箱海运市场供需关系进一步恶化。

总的来说,2015年集装箱航运市场表现不佳,尤其是下半年。2015年集装箱航运市场具有几个特点:

(1)需求量增幅为2010年以来的最低水平。Alphaliner提供的统计数据比克拉克松更加糟糕,其对全球30个主要港口吞吐量进行统计,2015年年均增幅仅0.8%,运力严重过剩导致2015年下半年闲置运力达到5年来的最高值。

(2)集装箱船交付量创纪录,超过2008年和2014年的峰值水平。

(3)超大型集装箱船订单继续飚升,至2015年底共订购了109艘18 000标准箱以上超大型集装箱船。

(4)运费率和租金急剧下滑,运费率已跌至历史最低水平,2015年上半年由于低油价产生的利润被下半年运费急剧下跌全部抹平。

(5)行业集中愈演愈烈,却未能阻止市场混乱。随着各种重组并购的发生,预计至2016年底全世界最大的5家班轮公司将控制一半以上的市场运力,但以目前的市场现状,短期内难以见到曙光。

超大型集装箱船的先行者马士基公司在利润大幅下滑的形势下,已放弃在韩国船厂订造的14艘14 000标准箱和19 000标准箱集装箱船选择权订单,并封存1艘18 000标准箱“3E”级集装箱船。预计2016年集装箱船市场很难再现2015年订单繁荣的局面。

另外,还需要考虑对集装箱航运市场可能产生影响的一些因素。首先,新巴拿马运河将于2016年通航,直接影响美国东海岸航线的船队配置。届时,最大达13 000标准箱级的新巴拿马型集装箱船可取代该航线上原有的巴拿马型船,可以化解该级别船型部分运力。其次,以往18 000标准箱的船舶基本部署在亚欧航线,亚太至美国西海岸航线通常部署8 000~14 000标准箱的箱船。2015年12月,达飞的18 000标准箱集装箱船首访美国西海岸港口,表明美西港口已具备停靠该级别箱船的能力,随着今后港口设施升级,美西航线将逐步具备常规化大量停靠超大型箱船的能力,有助于近几年订购的14 000标准箱以上级别的超大型箱船的健康发展。第三,2 000标准箱以下的支线型集装箱船由于运力供给较少,目前已显示出积极信号。未来对细分市场可予以更多关注。

3.4 海工装备

持续的低油价使得能源企业很难获得盈利,因此很多项目无法启动,带来的影响一是市场上很难产生新的海工装备订单,二是延期交付、撤单和弃船的情况增加。这种情况下,即使是在海工领域极具优势的韩国船企也承受着巨额亏损。

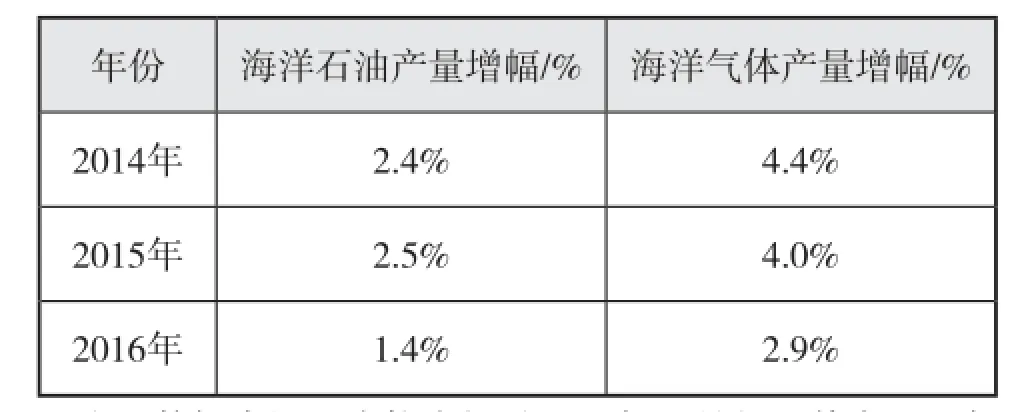

克拉克松的数据显示:2015年海洋石油产量增幅预计为2.5%,2016年将跌至1.4%;2015年海洋气体产量增幅预计为4.0%,2016年将跌至2.9%;增长显著放缓(见表10)。

海工装备保有量增幅近年来已呈现下降趋势,但是目前的手持订单中约60%以上的装备将于2016年交付,预计将会给市场带来明显压力。进一步比较可以发现,浮式装备面临的压力将大于固定式装备。首先,浮式装备的手持订单占现有装备保有量的比例达9%,而固定式装备的这一数据为2.6%;其次浮式装备手持订单中66%将于2016年交付,而固定式装备的这一数据为44%。

表10 2014~2016年海洋油气产量增幅

从目前的形势来看,尽管相关利益方存在博弈,油价维持低价仍是大概率事件。受此影响,海洋油气装备短期内均将维持供大于求的局面,在未来一两年内难以扭转颓势。

[1] Alphaliner.Alphaliner Monthly Monitor[R]. December 2015.

[2] Clarkson Research Services. Offshore Intelligence Monthly[R]. December 2015.

[3] Clarkson Research Services.Shipping Intelligence Weekly[R]. December 18th,2015.

[4] Clarkson Research Services. Shipping Review & Outlook[R]. Autumn 2015: 118-119,138-139,150-159.

[5] IMF.World Economic Outlook: Adjusting to Lower Commoity Prices[R]. October 2015.

[6] ISL.World Passenger and Cruise Shipping/ISL Cruise fleet Register[J]. Shipping Statistics and Market Review,2015(8): 47.

[7] 秦琦,祁斌,沈苏雯,等. 2014年世界船舶市场评述及2015年展望[J].船舶,2015(1):1-14.

Review of world ship market in 2015 and 2016 predication

LI Yuan QIN Qi QI Bin SHEN Su-wen LIU Fang-qi

(Marine Design & Research Institute of China, Shanghai 200011, China)

Based on the review of world economy, shipping and shipbuilding market in 2015, this paper forecasts the development trend in 2016. In 2015, the diff erentiation of the economic growth in the various economies has become increasingly obvious. The tanker and its newbuilding market is thriving, while the container ship market is extremely low with excess capacity. However, the container ship orders in 2015 are breaking out, mainly referring to the orders of the large container ship, which may be diffi cult to reproduce in 2016. The markets of dry bulk carrier and ocean engineering remain depressed with serious descending in orders and continuously decline in new ship prices. The world economy in 2016 is expected to be marginally better than that in 2015. The shipping market trade will achieve a year-on-year growth, but is diffi cult to withstand the huge increase of the capacity in 2016,still resulting in the market imbalance. The new shipbuilding market in 2016 will be worse than that in 2015, but the bulk carrier, container ship and tanker may have local opportunities, and the ocean engineering market will still be sluggish.

unbalance between supply and demand; market diff erentiation

F416.474

A

1001-9855(2016)01-0001-15

2016-01-11;

2016-01-18

李 源(1976-),女,高级工程师,研究方向:船舶科技与经济分析研究。

秦 琦(1984-),男,工程师,研究方向:船舶科技与经济分析研究。

祁 斌(1983-),男,工程师,研究方向:船舶科技与经济分析研究。

沈苏雯(1985-),女,工程师,研究方向:船舶科技与经济分析研究。

刘方琦(1989-),女,助理工程师,研究方向:船舶科技与经济分析研究。