沪深300股指期货、现货市场信息传递关系研究:基于非同步交易数据

2016-09-10曾黎李春

曾黎 李春

【摘要】本文运用GARCH及其双变量VAR模型、Grange因果检验等方法研究了沪深300股指期货与现货市场互动关系,包括互动的相对强度、当期与多期滞后关系。结果表明:现货市场对外在的干扰并不敏感,而期货市场对外在的干扰却很敏感;前一天现货收盘序列对当天期货收盘序列具有金融传染效应,且期货市场对现货市场变动的反应是即时的。

【关键词】沪深300指数 Granger因果检验 双变量VAR模型

一、引言

我国于2010年4月16日正式推出股指期货交易。股指期货的推出,不仅有利于增强市场运行的弹性,而且对完善市场的资产价格形成机制起到积极作用。目前,许多学者就已经对这两个新兴市场的关系进行了研究。所以很多学者认为股指期货市场领先于股票市场。如Mahmoud与Malek(1993)考察了不同国家的股票指数和股指期货市场之间的价格滞后关系,发现期货价格变化比现货价格变化快[1]。国内学者也对这两个新兴市场进行了研究。刘博文与房振明(2008)利用仿真数据,发现沪深300股指期货交易对沪深300指数的条件波动起到了强化作用[2]。严定琪,李育锋(2008)发现基于学生t分布的GARCH(1,1)模型是最优的拟合模型,可以较好地提供沪深300指数未来两日的波动率预测[3]。熊熊,王芳(2008)认为我国仿真交易的沪深300股指期货对沪深300指数具有长期价格发现的功能[4]。

以上研究都是基于同步数据得到的结果,由于沪深300股指期货与现货的交易时间是不同步的,其中沪深300股指期货的交易时间是上午9:15-11:30,下午13:00-15:15,而沪深两市的交易时间是上午9:30-11:30,下午13:00-15:30,本文将根据这两个市场的非同步交易数据对它们之间的信息传递关系进行进一步的分析。

二、实证分析

(一)数据来源

本文以2014年4月16日到2016年12月28日的每天交易数据作为样本区间。数据分别来源于中国金融期货交易所和上海证券交易所的官方网站。时间跨度为2014年4月16日至2016年12月28日共660个交易日,所得样本为1320个。

由上表可知期货收盘的均值2767略高于现货收盘2760的均值,但现货收盘的标准差344却小于期货收盘的标准差348,由此我们认为期货市场比现货市场更容易波动。从表1可以看出,偏度不为0、峰度大于1,J-B统计量拒绝了正态分布的原假设,说明这三种指数分布是显著偏离正态分布,和大部分金融实证研究的结果一致。

(二)市场间信息传递关系分析

1.期货开盘价格与前一天现货收盘价格关系。首先观察当天沪深300股指期货开盘价格(pf)与前一天沪深300股指现货收盘价格(qs-1)之间的走势。

由上图1可知沪深300股指期货开盘与现货收盘的走势大体一致。

为了对序列进行格兰杰因果检验,首先要检验序列的平稳性,结果见表2:

然后对序列进行协整检验,因为只有同阶单整,变量之间才有共同的趋势。时间序列的协整检验:首先进行回归,之后做协整检验。由以上可知Δqs、Δpf同阶单整,因而进行协整检验。检验结果如下:

由以上结果可知Δpf与Δqs存在协整关系,即当天期货开盘与前一天现货收盘序列之间存在长期的稳定的关系。

最后对序列进行Granger因果检验,如下表:

第一个假设,其概率值0.5851大于显著性水平0.1,故不能拒绝该原假设,即我们认为“Δqs不是Δpf的Granger原因”,所以前一天现货收盘对当天的期货开盘无影响。

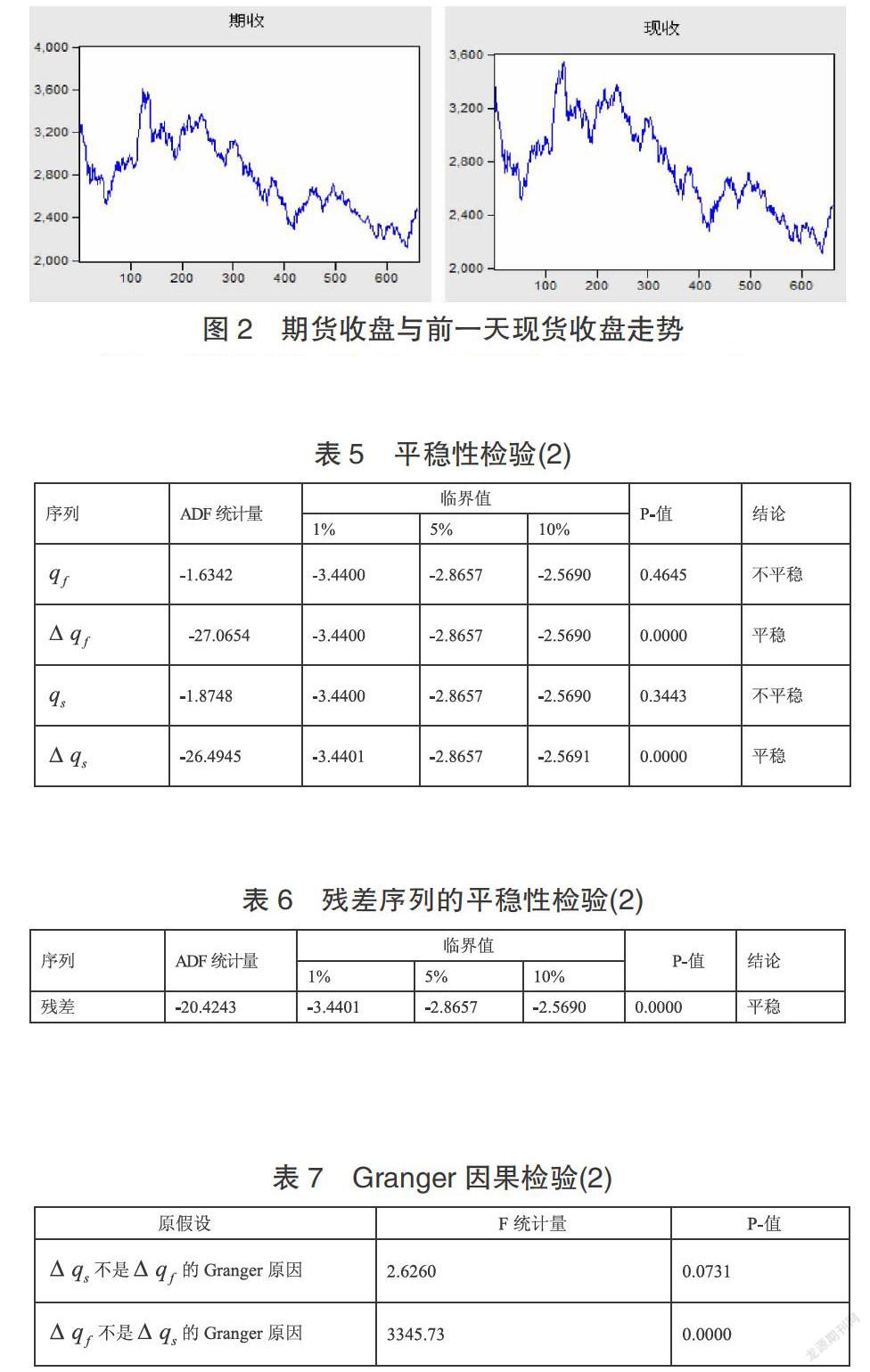

2.期货收盘价格与前一天现货收盘价格关系。首先观察当天沪深300股指期货收盘价格(qf)与前一天现货收盘价格qs的走势。

由图2可知期货收盘与前一天现货收盘走势大体一致。

其次对序列的平稳性进行检验,如下表:

再次对序列进行协整检验,由以上可知Δqf、Δqs同阶单整,为此做协整检验。检验结果如下:

由以上结果可知Δqf与Δqs存在协整关系,即当天期货收盘与前一天现货开盘序列之间存在长期的稳定的协调关系。

然后对序列进行Granger因果检验,检验结果如下:

对于第一个假设,概率值0.0731小于10%的检验水平,因此拒绝该原假设,即可以认为“Δqs是Δqf的Granger原因”,所以在10%的置信水平下前一天现货收盘是当天期货收盘的Granger原因。

3.双对数VAR模型。由于两序列互为因果关系,为此我们采用VAR模型对两者之间的动态变化规律进行进一步的分析。对两者构建双变量VAR模型,模型回归结果如下:

LGQF=0.5584×LGQF(-1)+0.2371×LGQF(-2)+0.4009×LGQSS(-1)-0.2019×LGQSS(-2)+0.0433 (1)

(R2=0.9876 Log likelihood=1879.3709 AIC=-5.6971 SC=-5.6630)

LGQSS=0.1913×LGQF(-1)-0.1089×LGQF(-2)+0.7898 ×LGQSS(-1)+0.1205×LGQSS(-2)+0.0559 (2)

(R2=0.9875 Log likelihood=1874.4876 AIC=-5.6823 SC=-5.6482)

由以上检验统计量可知模型拟合的非常好。

双变量VAR模型的脉冲响应效果如下表所示:

其中qs脉冲代表由股指现货收盘价格方程的残差发出的脉冲信号,即股指现货收盘价格的残差产生波动进而对股指现货收盘波动及其股指期货收盘波动的影响。表中一直到滞后10期,qs股指现货收盘序列的波动维持在0.3%左右变化不是很大,且波动逐步在减小。但是qf股指期货收盘序列的波动却比qs股指现货收盘序列的波动要大,维持在1.3%左右。所以来自股指现货序列的冲击对股指期货序列产生了较大影响。

四、结论

第一,外部的冲击会加剧对股指期货的波动性,且波动的持续性是很强的,即它对所有的未来预测都有重要作用。

第二,在10%的置信水平下基于非同步交易的沪深300股指期货收盘价格与现货收盘价格序列不存在granger因果原因,但前一天现货收盘价格是当天期货收盘价格的granger原因。

第三,通过基于双变量VAR模型的脉冲响应函数分析可知:股指现货收盘价格的残差产生波动对股指现货收盘波动与股指期货收盘波动的影响一直到滞后10期,股指现货收盘价格的波动维持在0.3%左右变化不是很大,且波动逐步在减小,即时期越滞后股指现货收盘价格的残差产生的波动对股指现货收盘的影响越小。但是股指期货收盘价格的波动却比股指现货收盘价格的波动要大,维持在1.3%左右。所以来自股指现货价格的脉冲对股指期货价格产生了比较大的影响,且股指期货收盘价格对股指现货收盘价格的残差产生的波动能即时做出反应。

参考文献

[1]Mahmoud Wahab,Malek Lashgari.Price dynamics and error correction in stock index and stock index futures markets:A cointegration approach[J].Journal of Futures Markets,1993,10(7):711-742.

[2]刘博文,房振明.我国股指期货与现货价格发现效率实证研究——基于沪深300模拟期货数据[J].大连理工大学学报(社会科学版),2008(3):25-29.

[3]严定琪,李育锋.基于GARCH族模型的沪深300指数波动率预测[J].兰州交通大学学报,2008,27(1):92-95.

[4]熊熊,王芳.我国沪深300股指期货仿真交易的价格发现分析[J].天津大学学报(社会科学版),2008(7):321-325.

基金项目:云南省教育厅科学研究基金项目(2013C014)

作者简介:曾黎(1981-),男,云南蒙自人,讲师,硕士研究生,研究方向:金融数学。