汇率转轨的路径选择

2016-05-25李伟

李伟

实现汇率制度转型不仅要关注国内经济调整产生的再分配效应,更应培育跨国投资的市场化机构和人才,为实现资产的跨国配置提供制度和知识保障

中国由盯住汇率制度向浮动汇率制度的转轨将建立一道应对外部冲击的防火墙。但天下没有免费的午餐,汇率调整引发的国内物价水平和资产价格的波动,在全社会范围内产生广泛的收入和财富效应。

政府部门应该制定什么样的应对政策以尽量降低转型的不利影响,企业和家庭部门又如何在转型的大潮中保住自己的竞争优势和资产净值?

鱼和熊掌不能兼得,站在经济学的角度,权衡取舍汇率转型的失与得是经济学应有之义。或许分析最近俄罗斯汇率制度改革的得失,可以供新兴经济体如中国等,在汇率制度转轨中镜鉴。

一边倒还是共患难:通货膨胀和失业的权衡

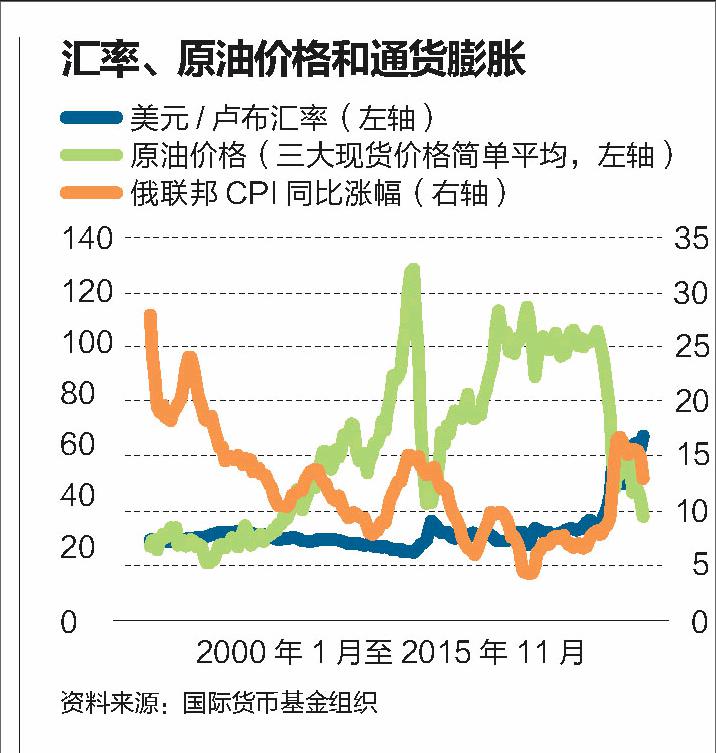

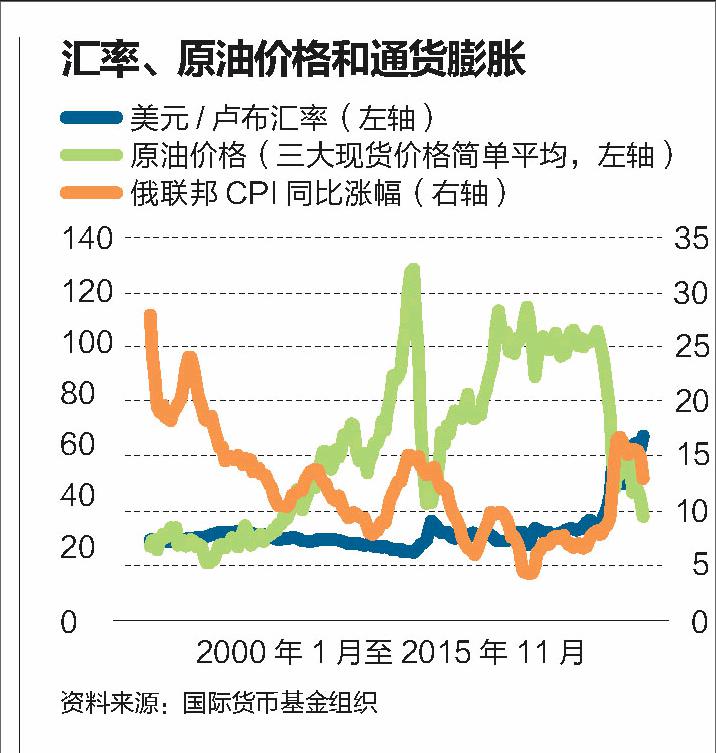

在浮动汇率制度下,油价大跌导致俄罗斯卢布的大幅贬值,这一方面有利于俄罗斯国内财政收入的稳定和石油以及贸易品部门的生产和就业;另一方面,卢布贬值通过汇率的价格传递效应,直接抬高以卢布计价的进口商品价格,进而对国内整体物价水平产生冲击。国际经济学大量的研究表明,对于发达国家如美国而言,这种汇率的价格传递效应一般较小。

一方面,由于进出口占美国经济的比重较低;另一方面大部分进出口商品价格以美元计价,从而明显降低了汇率波动通过价格传递效应对国内经济的不利影响。但对于像俄罗斯这样高度依赖大宗商品进出口的小国经济体而言,汇率的传递效应较大,根据尤里他(Yuri Ponomarev)的一项估计,2002年到2012年,俄罗斯汇率变动对后来俄国内物价水平的影响达到47%。假如居民家庭部门的名义收入不变,物价上升也就意味着家庭部门的实际收入水平的下降,也就是说,油价下跌的不利冲击大部分最终由全体人民来分担了。

而在盯住汇率体制下,名义汇率不调整导致的卢布名义汇率高估,将会直接导致俄罗斯石油等大宗商品出口企业利润下滑,企业势必通过减产和其他方式更加严格地控制成本,并且进一步导致该国财政收入下降。由于石油和天然气行业是俄罗斯的支柱产业,该行业的收入下降、利润下滑和失业率上升又会引致对其他行业的需求下降,降低了社会总需求水平。价格不变,经济体系以产量调整来出清,这是经济学规律。

那么,对于高度依赖进出口的俄罗斯而言,既然经济不可避免承受外部冲击,这种“一边倒和共患难”的两难选择就摆在了政府面前。

虽然理论上我们无法衡量让一部分人民承受较大损失和让全体人民承受较轻损失两者之间,从道德上哪种更优。但是从经济学角度来看,一国财富的性质和根本原因在于该国不断发展的生产力,因此,对优势产业的打击也会对该国经济产生更持久的影响。

从长远来看,共患难是对国家整体福利更优的选择,一国的生产力在波动剧烈的国际市场中得以保存,延续其生命力和竞争力,等待春天的到来。国际大宗商品的周期性波动表明,只有留住本国优势产业的生产力,失去的终将会回来。

不把鸡蛋放到一个篮子:资产配置全球化分散风险

油价下跌,卢布汇率贬值直接降低了以卢布计价的资产价格,从而使得俄罗斯家庭部门不仅承受直接的收入下降损失,还将面临财富缩水的另一重打击。

汇率贬值之后的资产价格下降,类似于最优税收理论里面提到的一次性转移税,虽然不会改变经济体系中各产品的相对价格,从而不会有较强的替代效应,进一步扭曲经济体系的资源配置,但财富下跌造成的收入效应仍会显著降低家庭部门的消费需求和企业的投资需求,导致总需求的下降,对国内宏观经济产生冲击。面对汇率贬值之后可能出现的财富效应,我们应当在事前采取适当的措施来尽量缓冲以本币计价的资产缩水带来的不利后果。

金融学里著名的资本资产定价理论分析了一个风险厌恶者如何通过构建资产组合来达到既定风险下的收益最大化,其核心思想简而言之就是“不要把鸡蛋放在一个篮子里”,实现资产配置的多样化。该理论模型的一个核心假设在于,资产之间的独立性越强,那么通过构建资产组合就越能分散风险。而国与国之间资产的独立性明显较国内资产之间的独立性更强。

因此,通过构建全球资产组合,可以极大地降低家庭和企业部门面临的汇率风险。以俄罗斯为例,如果家庭部门的资产配置已经实现了全球范围内的多样化组合,那么卢布贬值,以卢布计价的资产价值就会下降,但同时也意味着以美元计价的资产价值上升,这一正一负,净效应取决于最终的资产配置组合。

在某种情况下,这种资产配置组合是可以实现在卢布大幅贬值情况,家庭部门财富净值仍然上升的。但如果家庭部门资产配置较为单一,以国内资产为主,这就会带来较强的财富效应,极大地降低本国居民的福利水平。

因此,放开汇率的同时,在资本可自由流动的情况下,为了应对这种潜在的财富效应,政府应更多地鼓励家庭部门进行全球资产配置,出台相应政策为全球资产配置提供便利,从而降低家庭部门面临的金融风险。在居民对国外风险状况存在信息不对称的情况下,放开管制,让专业化的市场性机构来处理这种需求,就显得尤为重要。

中国目前正处于放开资本管制,实现向浮动汇率转轨的关键阶段。如何帮助家庭部门尤其是中国的普通家庭应对面临的资产风险是政府的当务之急。从招商银行和贝恩咨询发布的《2015年中国私人财富报告》来看,中国可投资资产超过1000万元的高净值人群中,拥有境外资产的人数比例从2011年的19%上升到2015年的37%。

而对于超高净值人群而言,该比例则从2011年的33%上升到2015年的57%。这也符合法国经济学家托马斯·皮凯蒂(Thomas Piketty)关于财富分配的研究。富人拥有更多的投资渠道,投资海外从而实现资产配置的多样化。受限于资本管制以及较高的交易成本,中国的普通家庭还不能获得与高净值人群同等的海外投资渠道。因此,政府应努力降低海外资产配置的门槛,实现真正意义上的普惠金融,让中国的普通家庭部门能通过资产配置的全球化来分散风险。

防投机性流动的政策组合

俄罗斯整体经济占世界经济的比重不高,因此其资本的跨国流动并不会对国际资本市场产生显著的影响。但对于中国这样的大国而言,放开资本管制,引发的资本大规模流动会对全球资本市场产生较大冲击,由此带来的负面影响不容忽视。

去年8月央行对汇率实施一次性贬值,全球市场剧烈震动,美股等资产价格出现剧烈下跌,中国经济政策的全球影响力可见一斑。股票等资产价格的短期下降并不会引发其他国家对于中国的敌对情绪,但中国家庭部门跨国资产配置在局部市场上产生的作用却会对被投资国的政治环境产生显著的影响。

从温哥华到悉尼,从伦敦到迪拜,发达国家和地区的房地产价格持续上涨,加州更被视为中国人的后花园。这是中国不断富裕的家庭部门海外投资的产物。不断高涨的房价刺激了利益受损的当地人通过各种渠道来抗议不断涌入的中国投资。近来,澳大利亚越来越高的排华心态就说明了这些问题。

这种抢购海外资产,短期内快速炒高资产价格的行为反映了国人对人民币贬值的一致预期。在缺乏弹性的汇率制度体系下,居民如果预期汇率贬值,将人民币资产转换成外币资产,由此产生的投机性需求会迅速拉高海外资产价格,从而对当地市场造成冲击。

而在浮动汇率制度下,由于随机游走模型仍是描述汇率走势的最佳模型,汇率的双向浮动将抑制投机性资本流动,使得外汇市场难以产生持续的一致性预期,从而缓解资本跨国流动对海外国家资产价格的冲击。

然而,从长期来看,中国家庭部门的资产配置全球化将不可避免地对全球资本市场产生冲击。这就要求我们的政策制定部门应该采取措施以尽量降低由此带来的不利影响,更大范围地扩大投资渠道,提供投资便利,为企业和家庭部门走出去提供必要的服务。投资股票和债券市场将有利于实体经济的发展,对外直接投资可以在当地创造就业,所有这些都会为中国在海外的投资带来正面效应,是满满的正能量。正如华为在海外的扩张中,注重聘用海外员工一样,只有这样,中国的跨国投资才能获得更大的政治认同,不仅造福华人,也将造福全世界。

金融自由化一般来看是市场化改革的最后一环,而汇率制度改革又是金融自由化改革的最后一里,不仅是中国的挑战,也是世界的挑战。汇率制度转轨对新兴经济体而言更像是惊险一跃,迈过这道门槛,海阔天空,政府部门有更大的政策空间维持宏观经济稳定,家庭部门有更多的投资选择从而实现资产配置的全球化以分散风险,企业部门有更多的融资渠道从而开拓全球市场。

从俄罗斯的汇率转型看,实现成功的汇率制度转型不仅需要关注国内经济调整方式转变产生的再分配效应,做好相应的补偿措施,更应积极培育跨国投资的市场化机构和人才,为实现资产的跨国配置提供制度和知识上的保障。

作者为长江商学院经济学教授