美元殖民主义及中国应对策略

2016-04-07师家升张荐华

□师家升,张荐华

(云南大学经济学院,云南昆明650500)

美元殖民主义及中国应对策略

□师家升,张荐华

(云南大学经济学院,云南昆明650500)

[摘要]1944年布雷顿森林体系建立起美元-黄金本位的国际货币体系,1971年美元与黄金脱钩,美元发行不再受黄金储备的羁绊。美元殖民主义以强大的美国经济、军事实力为后盾,在民主、自由、人权旗号的掩护下,到处宣扬传播华盛顿共识,推进美国主导的全球化进程,不断破除各国贸易和投资的藩篱,为美元的输出和回流开路,实现美国产业链的全球优化配置,实现美国金融帝国的全球扩张,瓜分世界人民创造的财富,悄无声息地进行着美元的全球殖民过程。以东南亚金融危机为案例,揭秘美元殖民东南亚国家的过程和手法。提出了中国应对美元殖民主义的策略。

[关键词]美元殖民主义;美元输出;美元回流

[DOI编号]10.14180/j.cnki.1004-0544.2016.03.018

美国前国务卿基辛格说:“谁控制了石油,谁就能控制所有的国家;谁控制了粮食,谁就能控制人类;谁控制了货币,谁就能控制整个世界。”基辛格曾经担任尼克松和福特两届政府的国务卿,对世界经济政治有着深远影响,他的这句话暗藏玄机,不经意间透露了一些东西。

据说格林斯潘上任美联储主席之后,就给他的同僚们规定了一条纪律,“在这里(美联储大楼),你们一切都可以谈论,就是不能谈论美元”。如此的讳莫如深,美元背后一定隐藏了什么惊天秘密。

1 美元殖民的基础和前提:美元成为国际本位货币

1.1两次世界大战,黄金向美国集结

第一次世界大战美国长期中立,给协约国的盟友们提供了大量物资和贷款,1917年战争快结束美国才加入战争,坐收渔翁之利。一战使欧洲各国共欠下美国103.4亿美元的战债(其中,英国43亿,法国34亿,意大利16.5亿)。

英国、法国、意大利等战胜国执意要从德国顺利获得战争赔款之后才归还美国债务。美国无意政治染指欧洲事务,推出经济合同性质的道威斯计划,并获协约国批准。1924-1930年通过道威斯计划,大量美元贷款流入德国,然后以战争赔款的形式流入英、法、意等国,最后又流入美国偿还战债。战后美元资本的源源不断流入,使德国和欧洲获得了充足的流动性,对欧洲经济的恢复和发展有着积极的意义,同时美元也逐渐成为世界性的货币。

一战前的1913年世界黄金储备8 097.71吨,美国拥有2 293.46吨,占世界黄金储备的28.32%。一战后,大量黄金向美国集结,到1935年美国拥有黄金储备8 998.00吨,占世界黄金储备的44.60%(此时世界黄金储备为20 172.94吨)。1939年第二次世界大战爆发,黄金加快了向中立的美国转移,1940年美国已拥有黄金储备19 543.30吨,占世界黄金储备的75.74%(此时世界黄金储备为25 804.62吨)。1941年12月7日本偷袭珍珠港,美国被迫卷入二战,1945年二战结束,美国黄金储备减少到17 848.00吨,占世界黄金储备的63%(此时世界黄金储备为28 330.94吨)。①数据来源于世界黄金协会。

两次世界大战削弱了欧洲,曾经号称“日不落”的大英帝国日渐衰落,曾经的世界货币英镑也日渐衰微。美国却在两次世界大战中崛起,战争使大量黄金向美国集结,美国的黄金储备从战前的2 293.46吨,增长到战后的17 848.00吨,增长7.78倍,美元已经做好了向英镑的挑战。

1.2布雷顿森林体系建立起美元-黄金本位的国际货币体系

1944年7月,44国政府代表在美国新罕布什尔州的布雷顿森林举行会议,经过激烈争论签定了“布雷顿森林协议”,建立起新的国际货币体系,即美元-黄金本位制。美元与黄金挂钩,35美元=1盎司黄金,其他国家货币与美元挂钩,实行可调整的固定汇率制度。[1]

1945年12月27日国际货币基金组织和世界银行成立,总部设在美国华盛顿。两大国际金融机构的成立使美元如虎添翼。

1948-1951年的马歇尔计划,西欧各国接受了美国131.5亿美元的援助,这些援助以贷款、粮食、饲料、肥料、燃料、技术、机器设备、原料及半制成品等形式流入西欧各国,饱受战争破坏的西欧经济很快恢复到战前的水平,西欧各国之间的关税及贸易壁垒消除或减弱,美元在西欧各国更加地深入人心。接下来的20多年西欧经济高速发展,社会经济一片繁荣。

值得一提的是马歇尔计划结束后,1952年美国黄金储备已经增加到20 663吨,占世界黄金储备的65.47%(此时世界黄金储备为31 562吨)。

1.3牙买加体系建立起美元主导的国际货币体系

朝鲜战争、越南战争使美国陷入战争泥潭,美国国际收支恶化,黄金储备大量减少。1960年美国黄金储备减少到15 822吨,占世界黄金储备的44.08%(此时世界黄金储备为35 892吨)。1960年10月伦敦黄金市场价格猛涨到41.5美元/盎司,美元大幅贬值,出现第一次美元信任危机。随着越南战争扩大,美国国际收支进一步恶化,1968年3月出现了第二次美元危机。1968年美国黄金储备进一步减少到9 679吨,占世界黄金储备的26.74%(此时世界黄金储备为36 192吨)。

1971年8月15日晚尼克松总统突然宣布今后美国停止将外国人手中的美元兑换成黄金。这可谓是一场闪电般的货币战争,事先没有透露任何口风。

这一宣布对美元殖民主义具有里程碑的重大意义,此前任何的美元发行都掣肘于黄金储备,黄金储备不增加就不可以增加美元发行,此后美元发行彻底与黄金储备决裂,美元发行已经挣脱了黄金储备的束缚,无限的空间正在打开。

1972年7月国际货币基金组织(IMF)成立专门委员会研究国际货币制度的改革问题。1974年6月提出“国际货币体系改革纲要”,1976年牙买加会议后形成了新的国际货币体系。黄金逐步退出国际货币,建立起美元主导的国际货币体系,确认了浮动汇率制的合法化,固定汇率与浮动汇率并存,成员国可以自由选择汇率制度。

这时美元彻底摆脱了黄金的束缚,但美元唯我独尊的地位日益受到英镑、德国马克、日元以及其它货币的挑战和竞争。如何确保美元的地位也就成为美国的国家战略,美国将会不惜一切代价将可能构成威胁的其它货币打压下去,确保美元的主导地位。

1.4美元与黄金脱钩的同时美元与石油挂钩

尼克松宣布美元与黄金脱钩之前的1970年,派出财政部长西蒙作为特使秘密飞往沙特阿拉伯,会见沙特石油大臣也是首任欧佩克秘书长,告诉他:你们想把油价打多高我们不管,但是想要美国不以你们为敌,必须接受一个条件,就是全球的石油交易用美元结算。沙特的石油大臣一口答应了美国的要求,这样美元与石油挂钩了,难怪一年之后尼克松有底气断然宣布美元与黄金脱钩。

与黄金脱钩后的美元紧紧地与石油捆绑在一起,石油作为人类最重要的能源,号称工业的血液,难怪基辛格会说“谁控制了石油,谁就能控制所有的国家”。全球的石油交易用美元定价结算,购买石油必然形成对美元的巨大需求,石油价格上涨必然增大世界各国对美元的需求,美元在国际货币体系中的主导地位得到巩固和加强。

这样石油交易用美元结算也就变成美国的国家核心利益,维护全球石油交易用美元结算也就成为美国的国家战略,有谁胆敢挑战石油交易用美元结算必然受到美国的无情打击。

这里仅举几例:2000年11月萨达姆执政时期,伊拉克将石油销售改用欧元计价和结算。2003年3月,美国发动伊拉克战争,彻底摧毁萨达姆政权。2003年6月,伊拉克的石油销售恢复用美元结算。1999年伊朗宣称准备采用石油欧元进行计价。2002年伊朗被美国定义为“邪恶轴心国”。2006年3月,伊朗建立以欧元计价和结算的石油交易所。美国一直对伊朗实施制裁,曾准备武力解决伊朗核问题未果的情况下,伊朗围绕核问题麻烦不断。

2 美元殖民全球的机理:美元输出与美元回流的循环往复

殖民主义是一个古老的概念,历史上曾经有葡萄牙、西班牙、荷兰、法国、英国等殖民国家,他们凭借强大的军事力量、海上霸权,占领、奴役和剥削殖民地、半殖民地国家和地区,二战以后,民族独立运动风起云涌,许多殖民地、半殖民地国家纷纷独立,旧有的殖民体系被摧毁。后起的美国,在认真总结旧有殖民主义经验教训的基础上,推陈出新采取了较为隐蔽、更为有效的美元殖民主义。

美元殖民的基础和前提是美元成为国际本位货币。美元成功取代英镑成为世界货币,在国际商品、服务贸易以及投融资活动中作为交易媒介、计价单位,还作为国际储备货币。而且美元的发行不再受到黄金储备的羁绊,与黄金脱钩的美元聪明地与石油挂上了钩,世界的石油交易都采用美元计价结算。这时的世界财富划分为两极,一极是美国生产的虚拟财富美元,另一极是世界各国生产的实实在在的物质财富。物质财富开始了追逐美元的宿命,商品和服务只有转化为美元,才能实现商品和服务的价值,拥有了美元才能在世界上购买到自己所想要的东西。

世界人民对美元的向往和不懈追求是美元输出的不竭动力。美国生产美元购买世界各国生产的商品和服务,向世界大量输出美元,满足世界人民对美元的流动性需求。美元换取世界人民生产的物质财富的同时,美国人的消费变成了世界经济发展的重要引擎,美元的输出使获得美元的国家和地区经济发展,社会一片繁荣。如果生产美元就可以源源不断地换取世界各国人民创造的物质财富,这将是一件很愉快的事情。但美国人知道这些绿纸片也是美国人对全世界人民的负债,这些绿纸片或早或迟将用于购买美国的商品和服务,当然由于美元国际储备货币的功能,这些美元中有相当的数量将会储备起来作为将来消费之用。届时的美国若不能提供相应的商品和服务来满足世界人民的需要,这些绿纸片将会变得一文不值,而被世界人民所抛弃。

肆无忌惮地滥发美元是行不通的,它将会导致美元贬值,丧失作为国际本位货币的功能,最终为世人所抛弃。美元的输出必须有很好的美元回流相配合,才能实现美元在全世界的不断循环周转,才能实现美元在全球配置资源和分配财富的功能。美元输出和美元回流的完美配合,美元输出和美元回流的循环不断,才能实现美元周而复始循环不断的全球殖民过程。

世界人民在国际贸易、投融资活动中需要美元,有了世界人民对美元的强劲需求,才能保证美元输出的顺利进行。因此确保美元在国际货币体系中的主导地位就成为美国国家战略的重中之重,不断地科技创新保持美国经济世界火车头的领先地位,超强的经济实力、军事实力是美元保持国际货币主导地位的坚实基础和后盾。当然挫败对美元形成挑战和竞争的其它货币也是十分必要的。

1999年1月1日欧元问世,当时欧元兑美元的汇率为:1.174 7美元=1欧元,2002年7月欧元作为欧元区唯一的合法货币流通。欧元的问世无疑对美元国际货币的地位形成巨大挑战和侵蚀,1999年3-6月美英联合导演了科索沃战争,战争一打响7 000多亿美元热钱中的4 000多亿立即从欧洲抽逃,其中2 000多亿逃到美国,2 000多亿逃到香港,想以香港为跳板,投资中国内地。1999年5月8日,美国5枚精确制导导弹,“误炸”中国驻前南斯拉夫大使馆。一周后滞留香港的2 000多亿热钱悉数逃回美国。4 000多亿美元回流美国,造就了美国持续9年的经济繁荣。科索沃战争狠狠地打击了欧元,欧元不断贬值,到2000年11月欧元兑美元的汇率为:0.822 4美元=1欧元,欧元贬值大约30%。

美元输出之后,如何回流美元呢?体量巨大发达的美国债券市场是吸纳美元资本回流的一个重要方面,截止2015年7月,外国持有的美国国债规模高达60 766亿美元,其中,中国持有美国国债12 408亿美元,日本持有美国国债11 975亿美元,加勒比银行中心①加勒比银行中心包括:博内尔岛、圣尤斯特歇斯、萨巴、巴哈马、百慕大群岛、开曼群岛、库拉索、圣马丁、巴拿马、英属维京群岛。持有美国国债3 245亿美元,石油输出国②石油输出国包括:厄瓜多尔、委内瑞拉、印度尼西亚、巴林、伊朗、伊拉克、科威特、阿曼、卡塔尔、沙特阿拉伯、阿联酋、阿尔及利亚、加蓬、利比亚、尼日利亚。持有美国国债2 983亿美元③数据来源于美国财政部TIC数据库。。规模巨大的美国国债市场能够回流巨量美元,这些国家和地区通过贸易顺差、石油出口等方式积累起来的巨量美元通过购买美国国债的方式顺利回流美国债券市场。当然美国政府要向持有这些国债的债主支付利息,由于债券收益率和债券价格呈反向变动关系,因此拉高国债价格就可以降低国债收益率,就可以减少美国对外国的利息支付。

总部设在纽约的惠誉、标普、穆迪三大国际信用评级机构服务于美国国家战略,2008年美国金融危机扩大,资本面临很大的外逃压力,美国为灾后自救,寻找欧元区较为脆弱的希腊作为突破口,2009年12月三大评级机构调低希腊主权债信用评级,希腊债务危机很快波及到欧元区其他国家,欧洲债务危机不断扩大,美国债券的吸引力不断增强,外逃的资本重新回流美国债券市场,美国债券市场价格不断走高,债券收益率不断走低。2015年8月美国10年期的国债收益率仅为2.17%,这样算来,60 766亿美元的国债,美国每年只需向债主支付1 318.62亿美元的利息。

美元回流的另一重要方面是战争。美国通过制造地区冲突矛盾,区域战争,可以使资本迅速逃离战乱地区,向美国回流,推动美国经济增长,造就美国债券市场、股票市场、金融衍生品市场的繁荣。战争对美国而言主要有以下好处,一是制造矛盾冲突,形成紧张气氛,使人们感觉到战争一触即发,感受到战争威胁的国家迫切想要购买美国的先进武器。这等于是为美国的武器进行全球营销,这样大量的美元通过购买美国昂贵的武器实现了美元回流。美国库存的相对不太先进的武器销售一空,军工企业获得大量美元,进行武器装备的新一轮创新,永远保持美国军事力量的全球领先地位。军事科技向民用科技的扩散还可以不断为美国经济注入发展的动力。二是直接发动战争打击对美国形成潜在危胁的国家和地区,当然挑战美元的货币也会受到无情打击。通过战争打乱某些国家和地区,可以加速资本从这些国家和地区出逃,加速资本向美国回流。三是通过战争向世界展示美国超强的军事实力和经济实力,维护美国的世界霸权,确保美元在国际货币体系中的主导地位。

美元回流的第三个方面是向全世界销售美国高附加值的高科技、意识形态和文化。比如,高附加值的“三片”销售就是这方面的明证。一是麦当劳和肯德基的土豆片,融汇了美国文化的小小土豆片,得以实现价值的巨大增值。二是美国大片。比如2010年美国大片《阿凡达》实现海外票房收入19.99亿美元。三是芯片。2014年全球芯片销售额达到3 358亿美元。这些也可以在一定程度上帮助美元回流。

3 复杂庞大的金融帝国殖民体系

3.1美联储掌控美元之水的水龙头

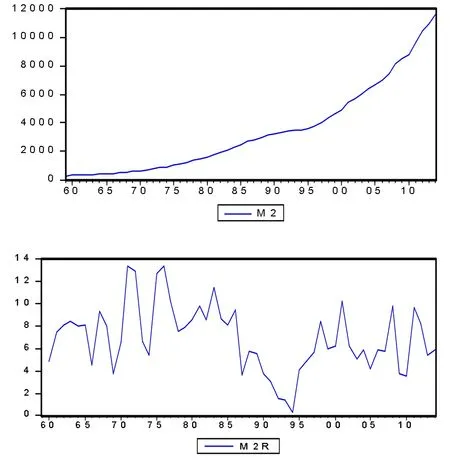

美元金融之水流到哪里,哪里就草木繁茂,一片欣欣向荣的景象。美国联邦储备体系掌控着美元之水的水龙头,负责美元的投放和回笼。图1显示了1959-2014年美国货币供应量M2的变化情况,1959年美国货币供应量M2仅为2 978亿美元,2014年美国货币供应量M2达到116 292亿美元,货币供应量M2增长了39倍,每年平均货币增长率6.93%。可以看出,1971年以前美元发行受到黄金储备的制约,货币增长速度较慢,1971年美元与黄金脱钩,货币供应量爆发式增长,当年货币增长率高达13.38%。美元与黄金脱钩之后,货币供应量迎来了增长较快的时期,1983年以后货币增长有所放缓,货币增长率不断下降,1994年下降到0.30%。随后,货币供应量又迎来了较快增长时期。

图1:1959-2014年美国货币供应量(M2)变化情况及货币增长率(M2R)变化情况

另外,还有一个水闸控制着流向海外的美元数量,这就是美国的货物和服务进口以及美国的海外投资。[2]根据美国经济分析局提供的数据,1969-2014年美国通过货物和服务进口总共向海外输出美元466 053亿美元,通过货物和服务出口总共回流美元364 417亿美元,这样美国通过货物和服务贸易逆差向海外净输出美元达101 636亿美元。2014年美国拥有的海外资产总额为245 955.47亿美元,海外资产投资收益为8 164.45亿美元,资产收益率为3.32%,外国拥有的美国资产总额为316 152.46亿美元,从美国获取的投资收益为5 690.31亿美元,资产收益率仅为1.80%。美国作为世界最大债务国,2014年对外净负债70 196.99亿美元,却可以获得2 474.14亿美元的投资净收益。

1969-2014年美国从海外获取的收入总共为132 147亿美元,其中工资和薪水收入1 133亿美元(占0.86%),资产收益131 014亿美元(占99.14%),资产收益中,利息收益43 933亿美元(占33.53%),海外分红43 559亿美元(占33.25%),美国FDI海外再投资收益43 524亿美元(占33.22%)。1969-2014年美国向海外支付的收入总共为103 808亿美元,其中工资和薪水支付2 954亿美元(占2.85%),资产收益支付100 852亿美元(占97.15%),资产收益支付中,利息支付73 951亿美元(占73.33%),向海外分红20 174亿美元(占20.00%),外国在美国的FDI再投资收益6 728亿美元(占6.67%)。可以看出,1969-2014年美国从海外获得的净收入为28 339亿美元,美国海外投资主要采取FDI和股权投资的方式,因此获得较好的收益,海外各国对美国投资主要采取债权投资的方式,获得的收益不太理想。

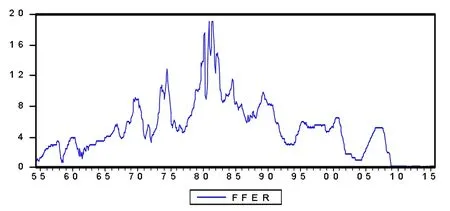

图2:1954m7-2015m8美国联邦基金有效利率(FFER)变化情况

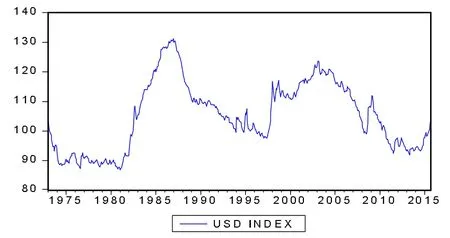

美国联邦储备体系还掌控着两件常规武器,那就是利率和汇率。图2显示了1954m7-2015m8美国联邦基金有效利率(FFER)的变化情况,资金的本性是逐利,美联储通过调控联邦基金利率,形成美国国内和海外的利差,引导资金有序流动。因此,美联储升息或降息是引导国际资本流动的重要信号。图3显示了1973m1-2015m8美元指数(USD INDEX)变化情况,美元指数能够很好地反映美元汇率的变化情况,美元指数上升表示美元升值,美元指数下降表示美元贬值。从图中可以看出,1973m1-1981m1美元主要处于贬值周期,1981m1-1986m12美元主要处于升值周期,1986m12-1997m6美元主要处于贬值周期,1997m6-2003m2美元主要处于升值周期,2003m2-2013m4美元主要处于贬值周期,2013m4以后美元又重新启动升值周期。通过美元升值、贬值的周期循环,美国能够有效地发动没有硝烟的货币战争,谈笑间樯橹灰飞烟灭,各国财富尽收美国囊中。

图3:1973m1-2015m8美元指数(USD INDEX)变化情况

3.2美国发达的金融市场堪称金融黑洞

美国发达的金融市场主要由债券市场、股票市场和金融衍生品市场构成。这三种市场体量巨大,堪称金融黑洞,再大的金融资本都可以进入黑洞,然后完成各种复杂的转换,还可以孕育出全新的东西。在这里负债可以方便地转化为资产,资产可以方便地转化为负债,负债和资产能够实现很好地匹配。一种资产可以方便地转化为另一种资产,一种负债可以方便地转化为另一种负债。经过金融黑洞的转化还可以孕育出全新的东西。

3.2.1美国债券市场。截止2015年第二季度美国债券市场价值为394 905亿美元,其中,国债126 988亿美元(占比32.16%),联邦机构债券19 630亿美元(占比4.97%),市政债券37 146亿美元(占比9.41%),企业债券81 172亿美元(占比20.55%),抵押债券87 134亿美元(占比22.06%),资产抵押债券13 849亿美元(占比3.51%),货币市场债券28 985亿美元(占比7.34%)。1980年美国债券市场价值仅为22 377亿美元,占GDP比例为78.17%。2014年美国债券市场价值发展到389 993亿美元,占GDP比例为224.80%①数据来源于美国证券业与金融市场协会。。美国的债券市场是全球最大的债券市场,有足够的体量容纳巨额的国际资本,而且安全性最高,流动性最好,是国际大额资本债券投资的首选市场。

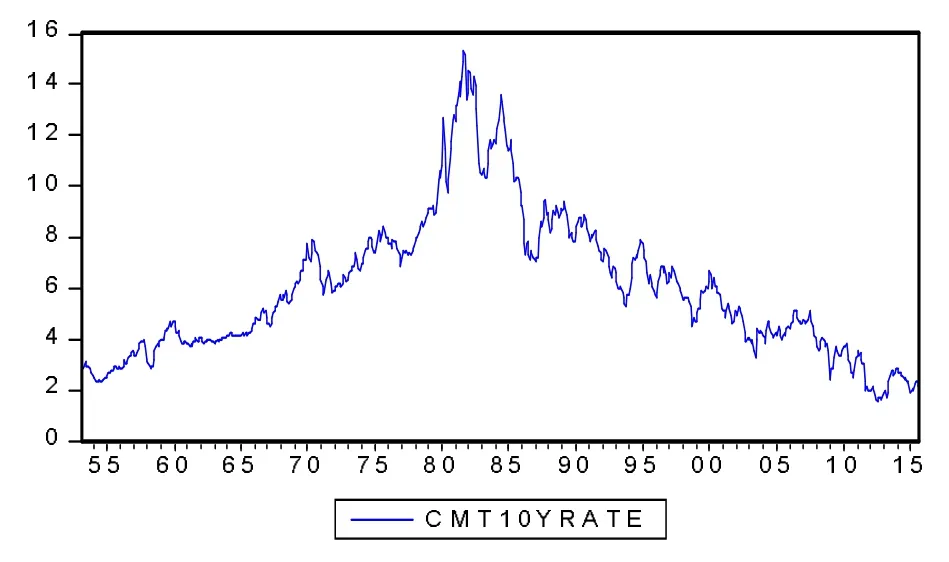

美国的国债和机构债成为各国外汇储备投资的首选投资标的。各国的外汇储备主要来源于该国的对美贸易顺差以及美国在该国的海外投资,巨额的外汇储备通过投资美国国债和机构债又被美国悉数收回。1980年代以后美国10年期的国债收益率日益走低(参看图4),而与此同时美国国债规模日益增大。通过债券市场美国有效实现了美元的回流,为美国的贸易逆差和财政赤字融资,而且融资的成本极其低廉,2015 年8月美国10年期的国债收益率仅为2.17%。2015年第二季度美国国债规模为143 534亿美元,其中外国和国际机构持有的美国国债为62 315亿美元。

图4:1953m4-2015m8美国10年期国债收益率(CMT10YRATE)变化情况

3.2.2美国股票市场。美国拥有世界最发达的股票市场,不仅有集中交易的股票市场,比如纽约证券交易所和美国证券交易所(AMEX)以及众多的地区性交易所,而且有发达的场外交易市场,比如全美证券交易商协会自动报价系统(NASDAQ),以及第三、第四市场。美国的股票市场规模大、市场成熟、运作规范、股价稳定,不仅允许外国公司在美国证券市场上市交易,而且积极吸收外国资本投资于美国证券市场。美国的道·琼斯工业平均股票价格指数、标准-普尔500股票价格平均指数、NASDAQ指数都是世界最有影响力的股票价格指数。

美国的股票市场为美国企业提供了重要的资金来源,是美国调整经济结构的主要杠杆,同时也是美国吸收外国资本的重要渠道。

3.2.3美国金融衍生品市场。美国拥有发达的金融衍生品市场,世界著名的芝加哥商业交易所(CME集团)、纽约商品交易所(CME集团)、洲际交易所(ICE)都在美国。2014年美国拥有金融衍生产品资产的公允价值为32 245.35亿美元,美国拥有金融衍生产品负债的公允价值为31 506.88亿美元。美国通过大宗商品期货市场可以操纵全球大宗商品的价格走势,服务于美国的国家战略。比如,2014年下半年以来美国通过石油期货操纵国际油价暴跌,狠狠地打击了俄罗斯。

3.3美元殖民的两翼:国际货币基金组织(IMF)和世界银行

国际货币基金组织(IMF)和世界银行是在布雷顿森林体系中伴随着美元成为国际本位货币而诞生的。[3]通常国际货币基金组织和世界银行会配合美元的输出,事前向目标国宣传自由化、私有化的思想,鼓励目标国进行市场化改革,时机成熟时美元资本就会源源不断地输入目标国,同时择机购买目标国低价的股票、房地产等资产,外需的拉动、外资的流入带来目标国经济繁荣,目标国收入上升,劳动力成本上升,出口优势丧失,转而依靠内需拉动经济,资产泡沫越吹越大,外资择机出手价格拉高的股票、房地产,待时机成熟,刺破泡沫,以索罗斯为代表的量子基金等伺机做空,金融危机爆发,临走时再对目标国洗劫一番。这时受害国走投无路,国际货币基金组织雪中送炭,派人前往受害国提供紧急援助,但要获得援助必须接受IMF提出的一揽子改革方案,比如:对国有企业进行私有化改革;允许货币自由兑换;压缩政府开支,保证财政盈余;放弃固定汇率,实行浮动汇率;允许外国资本持有本国企业更多份额的股份;出售国有资产弥补政府损失等。

3.4国际信用评级机构

总部设在纽约的惠誉、标普、穆迪三大国际信用评级机构,利用他们在国际上的影响力和号召力,通过调高或调低信用评级,引导着国际资本的流向,服务于美国的全球战略。

3.5美国主导的全球化和跨国公司

1991年苏联解体,美苏冷战结束,美国主导的全球化不断推进。主张贸易自由化,开放市场;投资便利化,放松资本项目管制,放松对外资的限制;对国有企业进行私有化改革;保护私人财产权;实施利率市场化;鼓励采用浮动汇率制;加强财政纪律,压缩财政赤字;降低通货膨胀率,稳定宏观经济形势。

美国打着具有普世性的民主、自由、人权的旗号,推进其主导的全球化进程。全球化其实就是在全球推行美国的华盛顿共识,倡导自由竞争,主张贸易自由化和金融自由化,实质是为美元在全球的输出和回流创造便利,为美元的全球殖民创造条件。

全球化使美国能够更好地实现产业链在全球的优化配置,使美国能够全球配置生产资源,全球配置金融资源,实现美国强大金融在世界的财富再分配功能。

跨国公司是美国全球化的先锋,通过跨国公司在全球的生产和投融资活动,实现资源优化配置和财富分配转移的功能。

3.6以索罗斯的量子基金为代表的国际投机资本

以索罗斯的量子基金为代表的国际投机资本就象一群雄鹰,翱翔在天空,以其犀利的眼光俯瞰大地,捕捉着各种猎杀的机会。索罗斯又象一只假寐的老狼,机警而又狡猾,一旦机会出现,群狼必会在老狼的带领下对猎物进行疯狂地猎杀。

4 东南亚金融危机大揭秘

4.1美元输出为何选择东南亚

1980年代里根经济学大获成功,一扫1970年代美国经济的滞涨局面,里根的新自由主义大放异彩。美苏争霸也从1970年代的苏攻美守,转变为1980年代的美攻苏守,苏联势力的收缩给美国势力的扩张提供了更多机会。美国不断强化政治、军事、金融在全球的控制力,由其主导的全球化开始推进。

战后日本经济恢复并快速腾飞,第一次石油危机之后,日本利用自己的节能技术和电子技术,在汽车制造、家用电器、照相机、游戏机等领域开始出现超越美国的势头。1970—1980年代亚洲四小龙,即,台湾、香港、韩国、新加坡迅速发展起来。1980年代亚洲四小虎发现机会来了,马来西亚、泰国、印度尼西亚、菲律宾坚定采取国际货币基金组织和世界银行的政策建议,给自身的经济松绑,以自由化、私有化为初始休克手段,之后再进行市场化改革。

在美国眼里四小虎是听话的孩子,四小虎的市场化改革为美元输出和回流创造了条件,而且四小虎渴望发展,渴望能够象四小龙那样经济发展、社会繁荣。东南亚做好了准备,就等待美元之水的到来。

4.2美元之水流入东南亚

美元之水犹如天地之水,有了水的滋养,草木繁茂,一片欣欣向荣的景象。四小虎吸收的外资主要是外债而且短期外债占了相当比重,另外还有一些外商直接投资和证券投资流入。

比如,泰国1970年的外债余额为10亿美元(占GDP的比例为14.12%),1980年外债余额上升到82.97亿美元(占GDP的比例为25.65%),1990年外债余额迅速上升到280.94亿美元(占GDP的比例为32.92%),1996年外债余额跃升到1 128.38亿美元(占GDP的比例为62.02%)。1996年短期外债余额为477.15亿美元,短期外债占外债的比例高达42.29%。1975-1996年外商直接投资累计流入196.07亿美元,1988年以后外商直接投资呈现加速流入态势,1988-1996年平均每年外商直接投资流入18.92亿美元。1975-1996年证券投资累计流入92.47亿美元,有几个年份证券投资流入较为集中,1989年流入14.24亿美元,1993年流入26.79亿美元,1995年流入22.53亿美元,1996年流入11.23亿美元。

印度尼西亚1970年的外债余额为45.28亿美元(占GDP的比例为46.89%),1980年外债余额上升到209.38亿美元(占GDP的比例为26.84%),1990年外债余额上升到698.49亿美元(占GDP的比例为61.04%),1996年外债余额跃升到1 289.89亿美元(占GDP的比例为56.73%)。1996年短期外债余额为322.30亿美元,短期外债占外债的比例为24.99%。1981-1996年外商直接投资累计流入220.88亿美元,1990年以后外商直接投资流入快速增加,从1990年的10.93亿美元,快速上升到1996年的61.94亿美元,1990-1996年平均每年外商直接投资流入27.15亿美元。1993年以前没有证券投资流入,证券投资集中在1993-1996年流入,1993-1996年证券投资累计流入70.17亿美元,平均每年流入17.54亿美元。

菲律宾1970年的外债余额为21.96亿美元(占GDP的比例为32.84%),1980年外债余额上升到174.17亿美元(占GDP的比例为53.67%),1990年外债余额上升到305.80亿美元(占GDP的比例为69.01%),1996年外债余额上升到440.01亿美元(占GDP的比例为53.11%)。1996年短期外债余额为79.69亿美元,短期外债占外债的比例为18.11%。1970-1996年外商直接投资累计流入100.67亿美元,1986年以后外商直接投资不断增大,从1986年的1.27亿美元,迅速增加到1996年的15.17亿美元。1986-1996年平均每年外商直接投资流入8.24亿美元。1996年以前没有证券投资流入,1996年证券投资流入21.01亿美元。

马来西亚1970年的外债余额为5.02亿美元(占GDP的比例为11.73%),1980年外债余额上升到66.11亿美元(占GDP的比例为26.51%),1990年外债余额上升到153.30亿美元(占GDP的比例为34.82%),1996年外债余额上升到396.73亿美元(占GDP的比例为39.34%)。1996年短期外债余额为110.68亿美元,短期外债占外债的比例为27.90%。1970-1996年外商直接投资累计流入430.28亿美元,外商直接投资流入从1970年的0.94亿美元,稳步增加到1982年的13.97亿美元,随后逐步回落到1987年的4.23亿美元,然后又快速增加到1996年的50.78亿美元。马来西亚在金融危机发生之前都没有证券投资流入。

4.3东南亚的汇率制度、利率及资本开放政策

四小虎普遍采用了盯住美元的联系汇率制度,本币与美元挂钩使得汇率较为稳定,有效降低了外资流入和国际贸易的汇率风险。按照蒙代尔的“三元悖论”,固定汇率、资本自由流动和独立的货币政策,三者只能得其二。东南亚国家选择了固定汇率和资本自由流动,必然牺牲掉国内独立的货币政策,四小虎的中央银行过多地承担了汇率波动的风险,为日后的金融危机埋下了隐患。

为扩大出口,四小虎采取了本币贬值的政策。1970-1980年泰国泰铢钉住美元,汇率基本稳定在1美元兑换20.50泰铢的水平,1980-1985年泰铢贬值33%,1985年达到1美元兑换27.16泰铢,泰铢贬值促进了泰国的出口,减少了经常项目逆差。1985年以后泰铢缓慢升值,到1995年达到1美元兑换24.92泰铢,泰铢升值迅速恶化了泰国的经常项目,1995年经常项目逆差占GDP的比例达到-8.08%。

1970-1978年印尼盾较好地盯住美元,汇率基本维持在1美元兑换415印尼盾的水平,1979年印尼盾一次性贬值41%之后,1979-1982年长期维持在1美元兑换635印尼盾左右,1983年以后印尼盾快速贬值,到了1996年累计贬值254%,1996年达到1美元兑换2342.30印尼盾。印尼盾贬值促进了印度尼西亚的出口,稳住并减少了经常项目逆差。印度尼西亚的经常账户逆差相对是较小的,1996年逆差稍大,经常项目逆差占GDP的比例也只有-3.37%。

1970-1981年菲律宾比索较好地盯住美元,汇率从1970年的1美元兑换5.90比索,缓慢贬值到1981年的1美元兑换7.90比索,1982年以后比索贬值速度加快,尤其是1984年菲律宾实行浮动汇率制度(作为向国际货币基金组织求援的附加条件),比索贬值速度更快了,到1996年1美元兑换26.22比索,1981-1996年比索累计贬值232%。比索贬值有利于菲律宾的出口,较好地稳住了经常项目逆差,1996年经常项目逆差占GDP的比例维持在-4.77%。

1970-1980年马来西亚林吉特不断升值,汇率从1970年的1美元兑换3.06林吉特,升值到1980年的1美元兑换2.18林吉特,累计升值29%。林吉特升值,使马来西亚经常项目恶化,1982年经常项目逆差占GDP的比例高达-13.14%。1980-1991年林吉特不断贬值,累计贬值26%,1991年1美元兑换2.75林吉特。1980年代的林吉特贬值,有利于马来西亚扩大出口,经常项目逆差减少,并且还出现了经常项目盈余,1987年经常项目盈余占GDP比例达到8%。1991年以后林吉特缓慢升值,到1996年1美元兑换2.52林吉特。随着林吉特升值,马来西亚经常项目持续逆差,1991-1996年经常项目逆差占GDP的比例每年平均维持在-6.15%。

在利率政策方面,1981年以后美国迎来降息周期,美国联邦基金利率不断走低。亚洲四小虎仍然长期维持较高的利率水平,通过让渡国内经济发展利益,以便更多地吸引外资。1982-1996年泰国存款利率平均比美国联邦基金利率高出3.90%,最高的1991年比美国高出7.98%。1984-1996年印尼存款利率平均比美国联邦基金利率高出10.75%,最高的1991年比美国高出17.63%。1982-1996年菲律宾存款利率平均比美国联邦基金利率高出6.50%,最高的1991年比美国高出13.11%。1991-1996年马来西亚存款利率平均比美国联邦基金利率高出2.07%,最高的1992年比美国高出4.42%。较高的国内外利差,有效地吸引着外国资本源源不断地流入东南亚国家。

在资本市场方面,1980年代四小虎开始实施金融自由化改革,分阶段放开了全部经常项目和大部分资本项目的管制。四小虎国内的金融公司如雨后春笋般纷纷成立,他们一方面大量从国外低息借款,然后高息贷给国内企业,另一方面国内企业也通过发行股票、债券的形式获取一些境外资金。

4.4外资大量流入,货币超发,泡沫形成

美元资本的大量流入,大大促进了东南亚各国的经济发展。1980-1996年泰国经济年均增长7.83%,GDP从1980年的323.54亿美元增长到1996年的1 819.48亿美元,GDP增长了5.6倍。1980-1996年印度尼西亚经济年均增长7.04%,GDP从1980年的780.13亿美元增长到1996年的2 273.70亿美元,GDP增长了2.9倍。1980-1996年菲律宾经济年均增长2.35%,GDP从1980年的32 4.50亿美元增长到1996年的828.48亿美元,GDP增长了2.5倍。1980-1996年马来西亚经济年均增长7.36%,GDP从1980年的249.37亿美元增长到1996年的1 008.51亿美元,GDP增长了4倍。

伴随着外资的大量流入,东南亚各国中央银行大量投放货币。1980-1996年泰国货币供应量M2年均增长18.35%,比GDP增长率高出10.52%。1980-1996年印度尼西亚货币供应量M2年均增长26.74%,比GDP增长率高出19.70%。1980-1996年菲律宾货币供应量M2年均增长21.32%,比GDP增长率高出18.97%。1980-1996年马来西亚货币供应量M2年均增长15.86%,比GDP增长率高出8.50%。

货币投放远远超过经济增长,而超发的货币没有很好地流入实体经济,而是主要地流入了股票市场和房地产市场。东南亚国家流动性泛滥,通货膨胀,股票、房地产等资产价格不断上涨,资产价格上涨带来的财富幻觉让人象吸毒一样上瘾,股市、房市一片繁荣景象。虚假的繁荣背后,早已危机四伏,但身处其中的人却不知晓。苍蝇却发现了这些有缝的鸡蛋。

4.5索罗斯引爆危机,东南亚惨遭猎杀

时间回到1996年,我们来看一下当时东南亚各国的情况,泰国外债余额达到1 128.38亿美元(占GDP的比例为62.02%),其中短期外债余额477.15亿美元,短期外债占外债的比例高达42.29%,泰国拥有的外汇储备(包括黄金)仅为386.45亿美元,还不够偿还短期外债。另外,1985-1995年的泰铢升值,恶化了泰国的经常项目,1995年泰国经常项目逆差占GDP的比例高达-8.08%。印度尼西亚外债余额达到1 289.89亿美元(占GDP的比例为56.73%),其中短期外债余额322.30亿美元,短期外债占外债的比例为24.99%,印尼拥有的外汇储备(包括黄金)仅为193.96亿美元,还不够偿还短期外债。菲律宾外债余额达到440.01亿美元(占GDP的比例为53.11%),其中短期外债余额79.69亿美元,短期外债占外债的比例为18.11%,菲律宾拥有的外汇储备(包括黄金)为117.76亿美元,能够应付短期外债的偿付需要。马来西亚外债余额达到396.73亿美元(占GDP的比例为39.34%),其中短期外债余额110.68亿美元,短期外债占外债的比例为27.90%,马来西亚拥有的外汇储备(包括黄金)为278.92亿美元,能够满足短期外债的偿付需要。

1997年之前宣传索罗斯神话的各类书籍在东南亚蔚然成风,这一次索罗斯选择了较为薄弱的泰国作为首战猎杀的对象。1997年泰国房地产不景气,大量未偿还的房地产债务集中爆发,金融机构资金周转严重困难,还出现了银行挤兑事件。以索罗斯为代表的投机资本早已潜伏好,做好了做空泰国的一切准备工作。1997年3月美联储加息,为潜伏在东南亚的各路投机资本吹响了行动的号角。4月穆迪降低泰国主权信贷等级,随后又降低泰国三家主要银行的信贷等级。5月中旬以索罗斯量子基金为首的跨国投机资本对泰铢发起猛烈狙击,泰国金融市场巨震。6月泰国财政部长林日光被迫辞职,曾就读美国西北大学的塔农博士走马上任,放出的第一把火是“断流”,16家资金不足的上市金融公司中断股票上市交易,进行停业整顿,令这些公司和五家财力雄厚的金融公司的任意一家合并。7 月1日塔农放出第二把火,准备把泰国的固定汇率变为浮动汇率。7月2日泰国耗尽全部美元储备也无力阻止泰铢下跌,被迫放弃实行15年之久的联系汇率制,宣布实行浮动汇率制,泰铢全面失守。走投无路的泰国,终于一步一步地走进了投机者们精心设计好的埋伏圈,7月3日泰国政府宣布向国际货币基金组织求助。

拿下泰国之后,国际炒家又移师对菲律宾比索、印尼盾、马来西亚林吉特进行攻击,东南亚金融危机全面爆发。韩国、香港、台湾、新加坡也受到了金融危机的冲击和影响。不堪金融危机肆虐的国家纷纷向国际货币基金组织求援,但要获得援助必须接受IMF提出的一揽子改革方案,通常包括:对国有企业进行私有化改革;允许货币自由兑换;压缩政府开支,保证财政盈余;放弃固定汇率,实行浮动汇率;允许外国资本持有本国企业更多份额的股份;出售国有资产弥补政府损失等。

1997-2013年印度尼西亚共接受国际货币基金组织976.16亿美元的贷款。1997-2013年泰国共接受国际货币基金组织229.40亿美元的援助。菲律宾一直接受国际货币基金组织的贷款,1970-2013年菲律宾共接受国际货币基金组织410.69亿美元的贷款,1997-2013年菲律宾又共接受国际货币基金组织204.04亿美元的援助。马来西亚起初不接受IMF提出的条件,致使援助资金迟迟不能到位,直到1998年4月才同意接受IMF提出的条件,从1999-2013年马来西亚共接受国际货币基金组织123.92亿美元的援助。

5 中国应对美元殖民主义的策略

第一,苍蝇不叮无缝的鸡蛋。保持中国经济健康平稳较快发展,不断提高我国的经济实力和军事实力。保持国际收支基本平衡并略有盈余,保持财政收支基本平衡并略有盈余。保持充分就业,保持物价稳定,并具有充足的外汇储备。

第二,发展生产,积极进行科技创新,保持中国产品在世界市场的竞争力,保持经常项目平衡并略有盈余。保持资本项目平衡并略有盈余,注重国际资本流入和流出的动态平衡。吸收国际资本流入的结构应以长期资本为主,短期资本为辅,在当前情况下应积极鼓励我国资本走出国门,积极进行海外投资,引导资本有序流出。资本项目的开放要积极稳步推进,先开放长期资本,后开放短期资本,对投机资本的流入、流出要加以管制。

第三,积极推进人民币国际化进程,加快丝路基金和亚洲基础设施投资银行的建设和发展,在美元主导的国际货币体系下,谋求人民币的一席之地。[4]积极与条件成熟的国家签订人民币互换协议,扩大人民币在国际贸易和投融资活动中的使用范围,中国银行业积极拓展海外人民币业务,在条件成熟的地方积极发展人民币离岸业务,为人民币的贸易及融资活动提供便利。

第四,保持国家对关系国计民生的核心资源和重要产业的控制力,对外国资本在这类产业的持股份额加以限制,以免国家的经济命脉为外国人所操纵。

第五,控制好货币发行的规模和速度,更好地引导货币资金流入实体经济领域。超发的货币过多涌入房市和股市,容易吹起房地产市场和股票市场泡沫。[5]严重的泡沫容易引来国际投机资本的觊觎和攻击,防止房地产市场和股票市场的过度投机,保持房地产价格相对平稳,防止股票价格过度波动,对于中国经济平稳健康发展具有重大意义。

参考文献:

[1]华民,刘佳,吴华丽.美国基于美元霸权的金融“核战略”与中国的对策[J].复旦学报(社会科学版),2010,(3):61-69.

[2]程恩富,夏晖.美元霸权:美国掠夺他国财富的重要手段[J].马克思主义研究,2007,(12):28-34.

[3]李海燕.国际汇率安排中的美元霸权[J].国际金融研究,2003,(3):33-37.

[4]黄益平.中国经济外交新战略下的“一带一路”[J].国际经济评论,2015,(1):48-53.

[5]师家升,李永勤,张立英.日本泡沫经济及其对中国的启示[J].全国商情(经济理论研究),2008,(3):69-70.

责任编辑许巍

作者简介:师家升(1974—),男,云南通海人,云南大学经济学院博士生,云南农业大学经管学院讲师;张荐华(1953—),男,黑龙江齐齐哈尔人,经济学博士,云南大学经济学院教授、博士生导师。

[中图分类号]F821

[文献标识码]A

[文章编号]1004-0544(2016)03-0098-10