联发科青黄不接

2016-03-15梁辰

梁辰

在完成了从山寨大王到芯片巨头的进阶之后,联发科进入了增长瓶颈。

2015年岁末,升任联发科技股份有限公司(下称联发科)副董事长不足半年的谢清江,面对台下公司的一级主管们显得有些无奈。他不得不解释为什么签署了这样一份合同——将苦心塑造“高端”形象的曦力芯片,销售给用于低端手机产品的小米。这意味着联发科的高端计划不到一年就已搁浅。

五年来,智能手机芯片市场竞争日益激烈,意法爱立信、德州仪器、博通等手机半导体公司相继退出,但联发科却成长为能与全球芯片巨头高通竞争的唯一对手。统计数据显示,2015年,高通和联发科分别在全球智能手机芯片市场占据37%和25%的市场份额,排在第三位的是苹果,市场份额不到17%。

联发科和高通长期处于“一低一高”局面,高通占有几乎所有高端安卓智能手机市场,而联发科则偏安于中低端智能手机。近两年来,高通的“下行战略”也相当奏效,在中低端智能手机芯片上的势头越来越强劲。

这不是联发科愿意看到的。联发科去年打造“曦力”品牌,意在向高通、三星等占据的高端智能芯片市场挺进,但多年“好搭档”小米却将其用在了低端机红米上,让“曦力”的高端形象几近摧毁。另一边,红米的大卖又给联发科带来财务上的实质收入,放弃小米显得更难。战略和现实之间,联发科选择了现实。在那次内部会议上,谢清江无奈地说,含泪都是一定要做的,因为最好的事情就是数钞票。

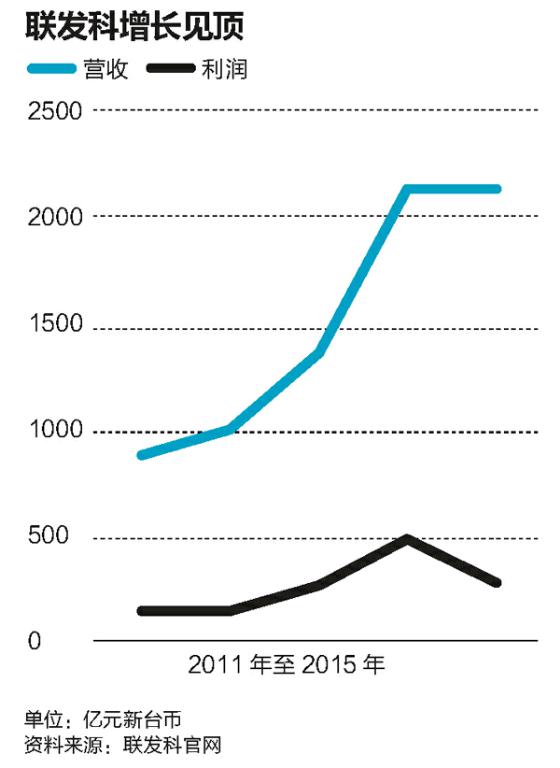

和挺进高端的战略遇挫相比,联发科决策层在业绩方面的压力更大。在保持三年高速增长后,联发科业绩急转直下。市场瓶颈+财务压力,身处高位的联发科不胜寒意。

联发科需要解决两大威胁:一是在下行市场环境中保持正确的产品策略,抵抗产品生命周期缩短导致的营收不足;二是在物联网等新兴领域,找到核心竞争力。

接受笔者采访的一些业内人士认为,联发科今日的困境,是整个台湾半导体产业转型升级瓶颈的缩影。无论是半导体代工、封测,还是位于产业上游的IC设计,台湾半导体产业已多年未有变化,给人的感觉是一直无法抓住突破点。

高潮戛然而止

早在上世纪70年代,台湾当局就将集成电路产业确定为台湾的主攻方向,联发科受益于此。在台湾当局的扶持下,1997年成立的联发科仅用五年时间就跻身全球十大IC设计公司。早期产品聚焦在CD-ROM芯片组、无线通讯基带与射频芯片,以及电视芯片研发。

但联发科真正为外界所关注,是2006年进入手机芯片领域之后。在手机市场,联发科独创了一种全新的生产模式——“交钥匙”模式。就好比是做一道菜,联发科不仅为客户准备所需的各种原材料,还提供菜谱,派厨师上门指导,大大降低了手机厂商的操作难度。直到今天,联发科的“交钥匙”模式依然为其特色,甚至被英特尔模仿在平板电脑领域。

此举激活了深圳为主的制造产业链,转攻低端手机市场,诞生了大批手机厂商。也令联发科成为唯一一家打通技术、抢占市场,成功转型的台湾半导体公司。2009年,其芯片在内地市场的占有率高达90%,出货量一度超越高通公司。

2014年,联发科迎来历史上最辉煌的年报。全年营收同比增长56.6%至2130.63亿元新台币(约423亿元人民币),税后净利润达463.99亿元新台币(约92亿元人民币),同比增长68.8%。当年,高通营收为264.9亿美元,较上年同期增长7%;净利润为90.3亿美元,较上年同期增长14%。联发科的成长速度远高于高通。

高潮在2015年戛然而止。

财报显示,2015年联发科营收为2132.55亿元新台币(约为421.61亿元人民币),基本上是零增长;全年净利润为257.69亿元新台币(约50.66亿元人民币),同比下滑44.5%。

反转原因是复杂的。联发科主营业务中过半收入来自手机芯片,但这一市场在2015年走向饱和。同时,在多种因素的综合作用下,4G手机芯片的价格迅速下滑,但联发科晚于高通,下半年才开始大批量供货,错过了最佳窗口。

第三方咨询机构Gartner分析师盛凌海向《财经》分析,台湾公司普遍采取保守的市场策略,在市场明确后才大举投资,因此错过了机会窗口。

从产品布局来看,联发科此前的目标是与高通在中高端产品竞争。但是高通在LTE、CDMA上的技术积累全球领先,联发科无法在新品推出的速度上赶上高通,因此只能降低自身产品的定位。这导致联发科高调推出的曦力品牌,本想主打高端,但最终被小米等手机厂商下拉回中低端。

联发科曾希望八核芯片MT6595能与高通骁龙801竞争,但被小米使用在了799元价位的红米Note手机上。联发科随后再发布了新品牌重要产品之一的曦力X10(产品编码为MT6795),虽然首发的HTC将其使用在了4000元以上的手机,但此后售价为1799元的魅族MX5采用了该芯片,而小米红米Note2更是将手机的价格拉至999元。

2015年下半年,联发科选择撤退。接近联发科的人士透露,联发科放弃抵制手机厂商把曦力用于低端手机,打造高端品牌的战略名存实亡。

在代表未来的物联网、车载,以及智能家居市场,联发科的研发仍在早期投入阶段,尚未产生明显收益。

在手机芯片市场趋于垄断后,物联网已成为半导体产业新一轮热点聚焦所在。研究机构Gartner预测,到2020年物联网将带来年300亿美元的利润,会出现25亿个设备连接到物联网。这将成为智能手机后又一个巨大市场。

与联发科类似,诸多厂商也在着力开展布局。高通在发布解决方案、参与并主导产业联盟的同时,也在收购可以补充技术资源的半导体公司。2015年8月,其以23亿美元收购了成立于1998年的CSR公司,后者拥有基于蓝牙低功耗的网络传播技术。

英特尔在过去一年通过RealSense实感技术和无人机,向外界传递进入物联网的决心。从2014年9月发布仅比邮票大一点的Edison模块,到2015年推出纽扣大小Curie模块,英特尔的物联网业务正在加速。

另一大芯片厂商博通在刚刚过去的国际消费电子展(CES)上发布了64位四核处理器BCM4908,可为物联网应用提供更多CPU功能。德州仪器的SimpleLink无线MCU产品组合已为亚马逊、腾讯、百度和阿里巴巴等互联网公司提供了物联网应用无线连接解决方案。

联发科联席CEO陈一舟在2015年终记者会上表示,“物联网对联发科是商机,但我们还需要找出什么是联发科的优势。”

两个突破方向

2014年6月,联发科在台北电脑展上,发布了可穿戴产品开发平台LinkIt,和之前在智能手机领域的交钥匙方案类似,这一平台能为穿戴设备开发者提供完整的解决方案。随后联发科乘胜追击,2015年1月,发布了专门为智能手表定制的芯片解决方案MT2601,并迅速达到量产规模。

联发科随即迎来了2015年儿童智能手表市场的爆发。与Apple Watch主打的时尚消费电子市场不同,儿童智能手表是一块细分领域,但出货量不断上涨,厂商和品牌也层出不穷,其中大多数厂商采用的芯片方案来自联发科。

儿童智能手表是联发科利用既有核心技术迅速进入新市场的绝佳案例,只是这样的市场比较细分且难以把握。因为物联网订单少、规格样式多,许多产品初期的需求仅有数千件,而半导体厂商已习惯了PC、手机时代动辄数十万的出货量。

谢清江表示,2016年的竞争会更激烈,毛利率一定会比2015年更低。因此,联发科调整了新一年的营收计划,简单来说,就是“破旧立新”。谢清江举例称,要把占用大量资源、已找到适当规模和产品定位的Ethernet业务分拆给子公司,把资源转移至手机、智能家庭和物联网团队。

联发科应对的策略是通过并购获取技术,快速提升产品附加值。近年来联发科已通过收购或投资等方式,收获如汇顶的触控、雷凌的WLAN、立的类比、奕力的LCD驱动、曜鹏的图像处理、晶心的嵌入式MCU(微控制单元)、络达的无线连结、mCube的微机电系统(MEMS)等在内的诸多芯片技术。

联发科的整体策略是,将移动通信芯片和家庭娱乐作为主攻方向。前者继续发展4G市场,与高通等厂商抗衡。后者围绕2012年以1150亿元新台币(约245亿元人民币)并购的晨星公司,布局物联网业务。

2015年中,联发科开始调整组织结构,总经理谢清江兼任公司副董事长,公司形成董事长蔡明介、谢清江、各事业部主管的三层管理架构。此举意味着联发科中生代全面掌权。

大陆市场是关键

台湾产业情报研究所( MIC)日前发布的报告显示,2015年台湾地区半导体产业产值达21616亿元新台币(约4243.2亿元人民币),同比微增0.9%,增长趋于停滞。

市场研究机构GfK分析师翁于翔认为,台湾半导体行业里,能够引领研发新技术的是联发科和台积电,后者主要业务来自代工。也就是说,在浓重的代工和PC印记下的台湾半导体产业中,有机会参与市场前沿竞争的只有联发科。

当下,中国大陆正在不断出台半导体行业利好政策,大量资金涌入这一行业。2014年底,千亿级的国家集成电路产业投资基金宣布注册成立,对推动中国大陆半导体行业的发展意义重大。同时,紫光集团成功并购展讯和锐迪科,并与英特尔策略结盟,使得展讯在近期营收上已有起色。

大陆公司的低价竞争策略或对台湾半导体企业的获利能力造成威胁,并有可能导致人才流失。对以联发科为代表的台湾半导体产业来说,当前所需要做的是从追求规模转变到引领产业潮流,否则面临的就不只是财务问题了。

一个得到大陆和台湾产业界共识的观点是,台湾仍需要争取大陆的市场和资金,台湾半导体产业最大的市场机遇仍在中国大陆。多位接受《财经》记者采访的分析师相信,最终可能会用成立合资公司的方式打破政治禁锢。

撇开上述因素,一个公司要想获得高品牌价值,技术创新依然是最重要的突破口。以芯片设计领域为例,不只是高通、三星在芯片设计上不惜血本进行投入,华为和小米也在积极推动自主芯片的研发。虽然手机厂商的自主芯片研发造成的影响很小,但联发科也应当积极开展自主设计微结构的研究,后者显然是冲击高端品牌的必经之路。

市场研究公司Bernstein的分析师马克·李称,在技术方面,联发科比高通落后约一年时间,但在逐步缩小这一差距。联发科首席财务官顾大为在2015年12月接受媒体采访时表示,业绩疲软并非联发科一家。高通的下滑更加危险。“数年前,我从未想到高通营业利润率会下滑到仅1位数。”

顾大为强调:“联发科和高通的技术差距在不断缩小,联发科希望最终能在技术上反超高通。”

但机会稍瞬即逝。在物联网市场,巨头正在联手主导标准制定和行业规则。今年2月,芯片市场巨头英特尔和高通决定就物联网标准制定展开深度合作,成立新的标准组织。而联发科至今在标准制定上没有任何实质性动作,其他台湾厂商更无布局。

多位行业分析师向记者表示,再不大胆切入,台湾公司将在物联网领域受制于人。