美国是这样打击股市黑幕的

2016-01-29孔昊

孔昊

核心提示:资本市场存在狡诈与贪婪,中国与美国概莫能外。如何提高资本市场监管效率,是监管层必须考虑的重大问题。

“内幕交易每天、每小时、每分钟都发生,有时甚至连星期天都不休息。”美国作家马西亚尔在《华尔街黑幕》当中感叹。在中国股市一片火热之际,内幕交易也正越来越频繁地发生,2015年以来证监会立案调查的绝对数量和增长幅度,都远远超过以往。

去年11月,在中国资本市场上名头响亮的“私募一哥”徐翔,终于被一张在网络上疯传的照片揭开了神秘的面目,只不过徐翔本人肯定不愿意以这种方式在公众面前亮相:照片中他被戴上了手铐。据证监会官方网站去年10月底披露的数字,自4月24日启动“证监法网”行动以后的180天内,已集中打击106起重大案件,而且这个数量还在不断地增加。

建设一个健康、发达的资本市场,自然不是旦夕之功。回顾当今欧美发达国家资本市场的发展历程,特别是最具有代表性的华尔街的历史,同样充满了曲折、艰辛甚至惊险。与巴菲特同为格雷厄姆得意弟子的施洛斯曾回忆,当他1934年打算去华尔街找工作时,亲戚朋友们劝阻说:“过不了几年,华尔街就没了。”当然,施洛斯在证券投资上获得的巨大成功,证明了他当初的选择是正确的。这个正确选择的宏观背景是,一个逐步发展完善的美国资本市场。

“草莽时期”

美国在1776年建国。同一年,亚当·斯密的《国富论》出版,这个巧合意味深长。在几乎长达150年的时间里,美国人坚信市场本身的力量,甚至坚信到了反对政府——尤其是联邦政府对资本市场进行任何监管的地步。也就是说,20世纪30年代“新政”之前的美国资本市场,是一个真正的“冒险家乐园”,人性中的贪婪与恐惧,毫无约束地在其中掀起一波又一波潮起潮落。

1825年伊利运河建成通航,经济效益极为可观,超出了当时人们的预计,当年缴纳税收就达50万美元。同时,这项人造工程空前地引发了对运河概念股票的疯狂炒作——这一幕是不是看上去非常眼熟?19世纪20年代,纽约证券交易所的日成交量不到100 股,不到十年就增加了60倍至6000股,整个市场一派繁荣,英国历史学家斯图亚特·班纳写道:“在波士顿,即使是一个很理性的市民也急于从事这项充满了冒险精神的事业”,“美国人就像陷入了投机的海洋之中。”

当时的杰克逊总统,是一个痛恨“大政府”的人。面对这场投机狂潮,政府方面自然就没有进行任何有效监管,美其名曰依靠资本市场的自律,但结果是证券欺诈横行,内幕交易层出不穷。那个时候,上市公司甚至没有法律义务对外公布公司的经营状况,这让能获得内幕信息的人有了极大的可乘之机。“草莽英雄”们,毫无顾忌地将一个应当有效配置金融资源的资本市场,变成一个尔虞我诈的赌场。当时的参议员约翰·卡尔霍恩指责道:“那些大投机者,完全可以按照自己的意愿决定股票价格的高低。”

1836年,牛市的狂欢终于戛然而止,股市大跌、利率飙升、破产开始蔓延。当过纽约市长的菲利普·霍恩在日记中写道:“这是一个艰难的时代”,“在投机狂热的日子里我们曾听说过的那些巨大财富……就像冰雪一样融化得无影无踪。”美国由此进入了一个至今仍是延续时间最长的经济萧条期,处于工业化初期的美国,在七八年以后才艰难地复苏。

这段历史之后,美国经历了“铁路热”、加利福尼亚“淘金热”、南北战争、“镀金时代”等等,差不多每隔十几年,资本市场都会经历一次大起大落,有人一夜暴富,有人破产跳楼,但总会有源源不断的人来到华尔街,投入到这惊心动魄的金钱游戏之中。“世界上不会有任何地方的历史会像华尔街一样,如此频繁和千篇一律地重复自己。当你看到现实生活中资本市场的起起落落时,最让你震惊的是,无论是市场投机还是投机者本身,千百年都几乎没有丝毫改变。这个资本的游戏亘古未变,同样亘古未变的还有人性。”这是当时一位投机家的自白。

但是,将资本市场变成一个赌场,任由人性中的阴暗面在这里不断地放大、膨胀、最终爆裂掉,颠簸着整个国家经济活动“萧条-繁荣”的旅程,这样真的好吗?

美国人终于意识到了这个问题。1911 年,堪萨斯州终于通过了美国第一部监管资本市场的法律——《蓝天法》。之所以叫这个听起来似乎有点奇怪的名字,是因为当时的人们认为“如果证券立法不获得通过,金融大盗们就会向本州人民兜售除蓝天以外的任何东西”。这部法律的宗旨就在于,打击证券市场的欺诈行为,保护缺乏足够市场信息的中小投资者。1933年之前,除了内华达州之外的所有州,都通过了具有本州特点的《蓝天法》。尽管只是州立法,还没有上升到联邦法的层面,但是毕竟迈出了第一步——政府开始监管资本市场。

然而,这毕竟只是各州的法律,效力止于各州境内,通过州际交易的安排可以比较方便地规避。更糟糕的是,为了发展证券业,某些州有意放松监管以吸引更多的证券公司入驻,所谓的“向底部赛跑”的监管竞争导致了大面积的监管松懈。

多年以后,《蓝天法》所能产生的实际效果已与当初的设想相去甚远。因此,一场更严重的风暴在默默酝酿中,最终导致了美国资本市场监管的根本性变革。

找回市场与政府的平衡

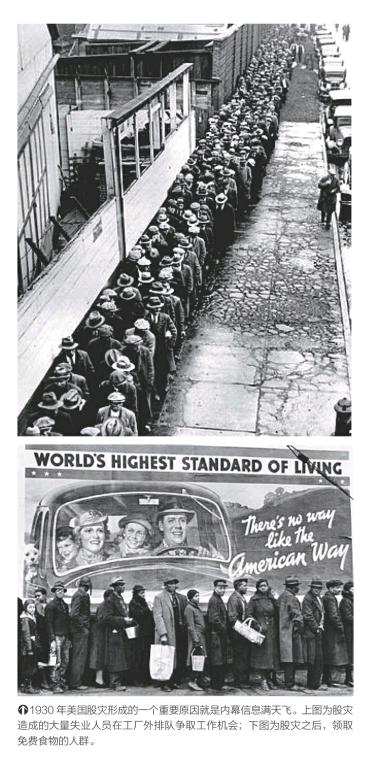

1929年,美国股市大崩溃和随后让美国人刻骨铭心的“大萧条”,终于促使美国联邦政府正视资本市场的监管问题。

大法官布兰代斯主张对证券业进行严格监管,他提出“在外国及本国证券向投资者销售的过程中,要让白天的阳光照射进来”。在这个过程中,参议院银行委员会的法律顾问费迪南德·皮科拉所领导的听证会扮演了重要角色,传讯花旗银行总裁查尔斯·E·米切尔轰动一时。米切尔以极低的价格买入了公司股票并从中获得高额分红,即使是股市崩盘的 1929 年,他也分到了当时堪称巨款的110.8万美元。

在具体的业务活动中,隐瞒关键信息,编造谎言欺骗投资者更是家常便饭。当时的参议员伯顿·惠勒愤怒地要求:“要想重建银行业的信心,最好的方法就是将那些不老实的总裁们从银行中拎出来。”著名的华尔街巨头J.P. 摩根也在调查名单上,他的公司不但存在操纵市场的行为,而且还有一份“优惠名单”,即将股票在上市之前以远低于市场价格卖给名单上的人,财政部长、参议员等许多位高权重的人物均在其列。

在“新政”总统罗斯福的主导下,美国人终于痛下决心革除资本市场内幕丛生、投机猖獗的弊端。1933 年,美国国会制定了《证券法》,确立了证券发行的强制披露制度,禁止证券发行中的欺诈和误导行为,规定了严格的法律责任。

1934 年又制定了《证券交易法》,规范二级市场以保护投资者——特别是中小投资者的利益,关键在于成立证券交易委员会(SEC)对证券市场进行监管。华尔街著名的投机家约瑟夫·肯尼迪担任 SEC首任主席,这在当时引起了很大争议,杰罗姆·弗兰克惊呼“这相当于让一头狼守护着一群羊”。但后来的事实证明,肯尼迪成为了美国资本市场监管体系建立的关键人物。我们今天的确无法揣摩他本人的动机,但事实上,肯尼迪对他曾经的投机伙伴们真是一点儿都不客气,在他只不过将近一年的任期内,SEC共对2300个涉嫌证券欺诈的案件展开了调查,为此后SEC的铁面执法开了一个好头。

从此,美国政府对资本市场的监管走上了良性运行的轨道,尽管不可能完全避免金融危机,也无法烫平股市波动,但是一个大体上公平的交易体系确实建立起来了。正如巴菲特说过的,他最幸运的就是在20世纪30年代出生在美国。这绝非虚言,如果没有一个严格监管之下的公平资本市场,他所奉行的价值投资理念很可能就无法取得那么耀眼的成就。

织密法网防内幕

正如中国证监会国际部主任祁斌所说:“一部金融史也是一部金融投机史和金融危机史,更是一部不断出现危机、不断修正和不断完善监管体系的历史。”即使到了21世纪,已经被认为是世界上最为发达成熟的美国资本市场,仍然在不断对这一句话进行着生动的注解。

担任过SEC主席的阿瑟·莱维特曾经警告说,美国资本市场上有一种“搞小动作的文化”。果不其然,在刚刚跨入新千年就爆出了“安然”丑闻。安然公司通过虚构公司财务状况诱骗投资者,更令人震惊的是,知名的会计师事务所安达信在对公司的审计中“帮助欺骗及伪造账目”。结局是,不仅作为世界能源巨头的安然公司轰然倒塌,世界“五大”会计师事务所也因为安达信的黯然退场变成了“四大”。汲取此类教训,SEC在2002年宣布设立一个独立于注册会计师行业的监管机构,从此美国的会计行业也告别了依靠自律的历史。

历史仍在重复。1999年美国出台《金融服务现代化法》,消除了银行业与证券、保险等投资行业之间的壁垒,美国金融业开始进入混业经营阶段。一时间,各种金融创新大行其道,而美国依然延续联邦与州之间分权、各部门分别监管的“双重多头”金融监管模式。这种各自为政的监管模式,面对混业经营环境显得力不从心,金融衍生品市场的规模就在缺乏有效监管的情况下,膨胀到令人炫目的天文数字。

后来的结果我们都知道了,2007年的“次贷危机”,引爆了美国“大萧条”以来最为严重的金融危机,其影响波及到了整个世界,至今仍然不能说完全消除了。时任SEC主席的克里斯托夫·考克斯认为,大量没有被监管的类似CDS(信用违约合同)的衍生品,为此次金融危机的头号恶棍。由此,美国人认识到在奉行金融自由、鼓励金融创新的同时,必须相应地进行金融监管。

2010年美国通过《金融监管改革法案》,新成立了金融稳定监管委员会,其成员基本涵盖了金融监管的所有领域,以协调对整个资本市场的监管。又新设立了消费者金融保护局,以保护消费者免受不公平的、欺骗性的和滥用的金融产品为宗旨。

一个完全依赖自律的资本市场,只是在逻辑上看上去很美。从美国资本市场发展历程来看,在这个最容易诱发人性贪婪、最容易让人利令智昏的领域,人类的清醒理智和道德自律,在强大的诱惑面前都不堪一击。所以,一个公平公正的第三方监管是完全必要的。

当然,作为监管方的政府机构,同样也是由人组成的,同样也有不完美的地方,同样也需要在发展的社会经济条件和变化的监管环境中,不断完善自身,不断改进监管。我们期待中国资本市场能切实推进监管转型,落实投资者利益保护,构建一个公平的交易体系,促进金融资源的优化配置。(支点杂志2016年1月刊)