神秘搅局者觊觎大股东宝座ST景谷控制权之争没完没了

2015-12-24IT时代周刊丁弋弋发自上海

《IT时代周刊》记者/丁弋弋(发自上海)

神秘搅局者觊觎大股东宝座ST景谷控制权之争没完没了

《IT时代周刊》记者/丁弋弋(发自上海)

▶负债高企、主业亏损、诉讼缠身,在生产面临停摆之际,ST景谷的大股东们还只顾着抢夺话语权

在多方资本的博弈之下,ST景谷公司(600265)的控制权最终花落谁家,仍然未有定数。

自广东宏巨在9月底上位ST景谷大股东之位后,市场曾对公司资本运作充满期待。不过,随着二股东景谷森达近期宣布拟将股权转让,公司的未来平添变数。不仅如此,一家名不见经传的机构澜峰资本亦“趁乱”举牌。ST景谷这盘棋上,已经隐约可见多方资本的角力。

然而,坊间在10月上旬又传出消息,澜峰资本与公司二股东挑选的股权“首选受让方”小康控股存在千丝万缕的关联,倘若双方未来缔结为一致行动人,广东宏巨的公司第一大股东宝座恐将再度易主。

两大股东缠斗已久

从云南普洱市出发,汽车向北驶过约100公里盘山公路,即可到达被当地人誉为“绿海明珠”的景谷县。

车行过处,满目皆是郁郁葱葱的森林,“绿海明珠”之称名副其实。因为交通不便,景谷的旅游资源处于待开发,而景谷被资本市场所知,更大程度上是缘于坐落于普洱市的唯一上市公司——ST景谷林业有限开发公司,主营林化产品,2000年7月21日在上交所上市。

进入2015年,ST景谷业绩持续恶化,甚至不排除被ST处理的可能,但股东层面的巨大变化,却为股价的腾挪带来了不小的想象空间。

今年一季末,公司的前两大股东景谷森达和中泰信用担保(以下简称“中信担保”),分别持有公司24.67%、24.42%的股份,其中,具有国资背景的景谷森达以微弱优势保持控股地位,中泰担保的持股则因一起借款合同纠纷案处于被法院冻结的状态。而这两家公司的缠斗由来已久。

公开资料显示,2004年,景谷县财政局将所持ST景谷6132万股中的3130万股转让给泰跃系旗下的中泰担保,自己则退居第二。然而,在中泰担保接手后,上市公司的经营状态每况愈下。“鉴于ST景谷是景谷县唯一的上市公司,地方政府不能眼睁睁看着公司衰退下去。于是,关于上市公司的控制权之争就开始了。”一位熟悉ST景谷情况的分析人士表示。

2008年至今,景谷森达和中泰担保分别通过增持公司股份的方式,轮番成为ST景谷的第一大股东,甚至影响到公司董事会按时换届。

直到2014年,双方才有和解迹象出现。去年,ST景谷完成董事会换届,全新班底亮相,中泰担保对外表示两大股东已就公司发展的重大问题达成一致,双方将致力于帮助公司经营走上正轨。

景谷森达将ST景谷股权划转给云投集团的计划,在2013年发了一纸协议后,就没了下文。然而,今年6月“剧情突变”,中泰担保因深陷债务危机,将所持的3170.27万股通过司法划转,以20.07元/股的价格过户给宏巨投资。宏巨投资成为公司新晋第二大股东。

在7月9日,广东宏巨又增持400万股公司股份,持股比例升至27.51%,一举夺得大股东宝座。对于“空降”的宏巨投资,外界猜测纷纷它是真的想把ST景谷做起来,还是只想把这个壳资源转手出售?景谷森达会不会继续和宏巨投资争控制权?

神秘的澜峰资本

眼看控股权被夺走,景谷森达似乎无意大股东地位,相反,它还想卷铺盖走人。

9月7日,景谷森达宣布拟通过公开征集受让方的方式,一次性整体转让所持有的24.67%ST景谷股份。

通常,一家上市公司的主要股东若要通过公开召集受让方的方式退出持股,其遴选条件不会太过苛刻,不外乎有钱、有资本实力,甚至不排除给予诸多优惠条款吸引受让方接盘。不过,景谷森达却更像一个挑剔的“丈母娘”,对“嫁女”开出了15条高标准的要求,其中不乏最近三年连续盈利、总资产不低于10亿、最近三年在景谷辖区投资不少于2亿元的苛刻条件。

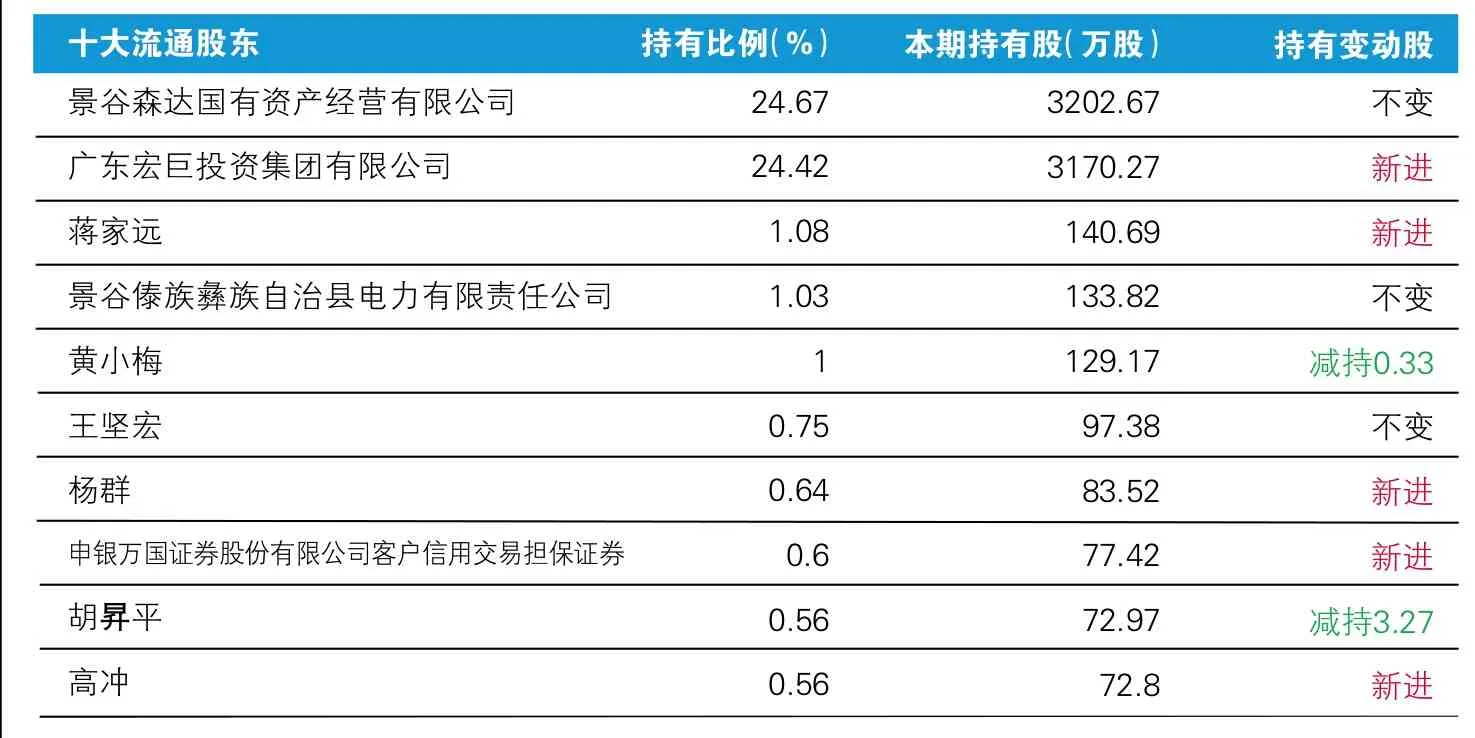

ST景谷十大流通股东名单

就在股民纷纷吐槽找不到合乎要求的“上门女婿”时,完全符合各方面条件的小康控股从天而降,顺利成为景谷森达首选受让方。有分析人士认为,不排除景谷森达早已相中小康控股,然后量身订制转股条件的可能。

两周之后的9月23日,景谷森达宣布,在对三家意向受让方的综合评审后,择优确定重庆小康控股有限公司为股权转让协议的首选受让方。不出意外,小康控股就是公司的准二股东。

不过,就在公司第二大股东面临更替的当口,新的搅局者出现了。

9月9日公告披露,北京澜峰资本管理有限公司和自然人杨华于2015年7月24日达成一致行动的协议,通过二级市场及大宗交易买入公司股份。截至2015年9月8日共同持有公司股份649万股,占公司总股本的5%,构成举牌。

20 天后,杨华通过大宗交易将所持ST景谷全部股份转让给了澜峰资本,截至当日,澜峰资本独自持有公司5%的股权。

5.7%

6.36

广东宏巨收购ST景谷24.42%股权,金额为6.36亿元。而广东宏巨在2014年底拥有8383万元货币资金,净资产为6.40亿元。

《简式权益变动报告书》显示,澜峰资本成立于2014年4月,注册资本为3000万元,法人代表为董广。报告书还指出增持目的“主要是基于认可并看好该公司的未来发展前景,希望通过此次股份增持ST景谷股份,获取上市公司股权增值带来的收益”。

而10月上旬又有消息称,名不见经传的澜峰资本,似乎与小康控股有着千丝万缕的联系。

首先,在澜峰资本的官方主页上,其“投资案例”一栏中,重庆小康工业集团股份有限公司赫然在列。相关的工商资料亦表明,小康工业的控股股东为小康控股。而一家名为“新民市澜峰和同企业管理中心(有限合伙)”的公司再度将两者联系在了一起。工商资料显示,这家有限合伙公司只有两家合伙人,分别为澜峰资本和小康控股,两者的出资情况并未公示。该公司的成立日期为2015年4月7日。

毫无疑问,仅以新民澜峰即可证明,澜峰资本与小康控股存在关联关系,不排除当小康控股取得景谷森达所持股权后,二者缔结为一致行动人的可能。

未来可能借壳重组

对于刚刚取得大股东宝座的广东宏巨而言,这显然不是什么好消息。

根据当时的《详式权益变动报告书》披露,广东宏巨收购ST景谷24.42%股权,金额为6.36亿元,而广东宏巨在2014年底拥有8383万元货币资金,净资产为6.40亿元。

广东宏巨于7月9日在二级市场上增持的400万股,若以当日成交均价(14.69元)计算,消耗资金在5876万元左右。这意味着为了获得ST景谷27.51%的股份,广东宏巨付出了接近7亿元的现金代价。如此巨额的现金支出,对于一家净资产仅为6.4亿元的企业而言,实非易事。

令广东宏巨烦恼的恐怕还不止于此。9月29日,身陷囹圄的中泰担保实际控制人刘军,通过朋友向媒体公开喊话,称其姐姐刘华涉嫌强占“泰跃系”资产,并对中泰信用和广东宏巨的ST景谷股权转让一事提出质疑。

有分析人士指出,ST景谷较低的负债、1.3亿的超小股本、不超过23亿的超低市值,是一块绝佳的壳资源,公司未来方向不外乎借壳重组这一条路。

值得一提的是,ST景谷虽负债高企,主业亏损,诉讼缠身,但每当传来“实际控制人变化”的消息时,股价都会提升。“总觉得换了老板以后,能带领公司复苏,在此概念下,股价上涨。”上述分析人士认为,但这么长时间过去了,ST景谷仍未走出业绩困局,“ST景谷之春到底什么时候才能到来?这才是大家真正关心的问题”。

“债多不压身”,可能是对ST景谷目前状况较为贴切的形容。公司财务报告显示,包括西藏信托发行的景谷2期在内,ST景谷目前借款超过3亿。

2012年以来,ST景谷的生产基本瘫痪。“可以抵押的林地、生产设备基本都抵押了,债权人如果最终通过处置抵押物回笼资金,那ST景谷就什么都没有了。”一位ST景谷员工感叹道。

责编:丁乙乙E-mail:dingyiyi@ittime.com.cn漫画:程羽美编:玲玲校对:媚子

您对本文有任何看法,可在新浪微博、腾讯微博@IT时代周刊,进行讨论。