谋定期权投资

2015-11-22初晓宁编辑章蔓菁

文/初晓宁 编辑/章蔓菁

谋定期权投资

文/初晓宁 编辑/章蔓菁

投资者不妨从备兑开仓、保护性认沽等一级交易策略以及买入期权等二级交易策略开始尝试,待熟悉之后再进行卖出期权等三级交易策略。

2015年对于中国资本市场来说绝对是具有划时代意义的一年:2月9日,上海证券交易所50ETF期权正式鸣锣开市;4月16日,时隔5年后,中国金融期货交易所推出上证50和中证500股指期货。这些金融衍生工具的推出极大地拓宽了投资者的选择,通过构建合理的交易策略,投资者可运用的交易工具更加丰富。

自2015年2月9日正式上线,截至到2015年5月5日,50ETF期权日均成交28608张,持仓量也在逐步上升,目前在13万张以上,期权隐含波动率在45%~50%左右。总体来说,期权定价比较合理,市场成交符合预期,期权成交比较理性,风控措施切实有效,行权交收顺利完成。

上述交易中,个人投资者的参与度和成交占比大幅提升,从最开始的10%左右到目前的50%左右,个人投资者参与热情逐步高涨,其中认购期权的成交相比更加活跃一些。目前,满足条件的客户权利仓持仓限额最高可达5000张、总持仓限额提高到10000张,单日买入开仓限额达到50000张;相比最开始权利仓持仓限额20张、总持仓限额50张、单日买入开仓限额100张,有了极大的提升,也进一步提高了投资者的参与热情。投资者的成交量和持仓量都在逐步提升,期权在管理风险、增加收入、资产配置方面也发挥了明显的作用。

期权投资策略

随着经济新常态被市场逐步接受,金融资产价值重估,市场开启了一波波澜壮阔的行情。作为一种极具灵活性的金融工具,投资者若能在当前的市场行情下合理运用期权,将会如鱼得水。一般来说,投资者可以通过以下几类策略把握期权的投资机会。

备兑开仓策略

投资者在投资过程中可能会碰到如下情况:长期看好并持有一只股票或ETF,但最近不温不火,有时有点小涨,有时干脆一动不动,没有达到投资者的预期价位;或者是投资者愿意在预期价位卖出,如果没有达到预期价位,投资者则想降低持仓成本,以应对未来的不确定性。这种情况下,有没有一种办法,可以适当增加投资者的收入,或者降低持股成本?

当遇到这种情况时,投资者不妨采用备兑开仓策略。备兑开仓策略是投资者在拥有或者买入标的证券的同时,卖出相应数量的认购期权。该策略使用百分之百的现券担保,不需要额外缴纳现金保证金。在备兑开仓策略下,投资者一旦卖出了认购期权,即有义务按照合约约定的价格卖出股票。当投资者备兑卖出认购期权(一般是虚值或者平值)后,如果标的股票价格上升,并且股票价格达到或者超过行权价格以上,所卖出的认购期权将被执行,投资者的持仓标的股票将被卖出;如果标的股票价格下跌,则所售出的认购期权将会变得毫无价值,那么投资者卖出期权所获得的权利金,能够降低股票持仓成本。

总的来看,备兑开仓策略的风险较小,且易于理解掌握,属于基本的期权投资入门策略,可以使投资者熟悉期权市场的基本特点,由易到难,逐步进入期权市场交易。具体来看,备兑开仓策略属于一级投资者可以使用的投资策略,只要具备期权投资资格,就可以备兑开仓。从境外成熟市场经验来看,备兑开仓也是目前应用最为广泛的期权交易策略之一。恰当运用备兑开仓策略,可以增强持股收益,降低持股成本。不过需要注意的是,备兑开仓并不是保本策略,在持有的现货标的价格大幅下跌时,可能会出现卖出认购期权收入的权利金无法弥补投资者的现货亏损,从而给投资者带来损失。

保护性认沽策略

投资者在投资过程中也可能会碰到如下情况:预期某只股票会上涨而想买入这只股票,但担心买入之后市场会下行;在牛市时买入股票,担心市场会出现回落;在熊市时买入股票,担心所持的股票会跌得更低。

在这种情况下,不妨尝试保护性认沽策略。保护性买入认沽策略也称期权保险策略,是指投资者在已拥有标的证券、或者买入标的证券的同时,买入相应数量的认沽期权。该类策略既可以保留股票的上行收益,同时又能将未来的下行风险控制在一定程度内。

该策略的成本等于股票的购买成本加上认沽期权的权利金支出成本。由于在保护性买入认沽策略中,认沽期权为买入持仓(即权利仓),而期权的权利仓只有权利,没有义务,因此投资者不需要缴纳现金保证金,因此也就不会面临强行平仓的风险。

举例来说,投资者老王看好后续大盘股的走势,决定买入50ETF,但是又担心市场可能会出现大幅调整。老王在咨询了证券公司的理财顾问以后,以3.2元的价格买入10000份50ETF,并以1900元的价格买入一张6月到期的行权价为3.2元的认沽期权。在6月份认沽期权的到期日,如果50ETF价格超过3.2元,投资者可以放心持有50ETF;如果50ETF价格低于3.2元,投资者可以行使手里的认沽期权的权利,以约定价格3.2元卖出手里的10000份50ETF,损失仅为权利金1900元,从而免遭长期套牢或者大额损失的风险。

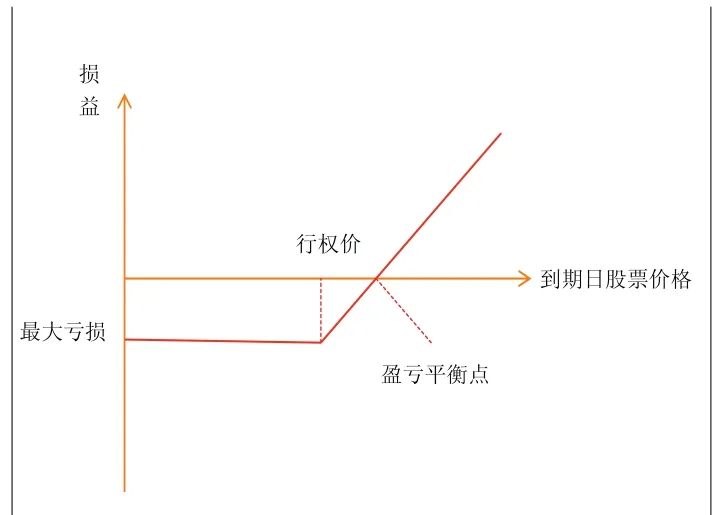

买入认购策略收益图

买入期权(认购、认沽)策略

自2014年10月以来,股市开启了一波波澜壮阔的大行情,上证指数上涨近100%,与此同时,两市融资余额达到了近2万亿元的规模。在这种行情下,投资者可能会产生以下困惑:想做多某只股票,但资金不够;想利用杠杆来以小博大获取收益;看好某只股票,想寻求一个最有利的价格介入;想寻找一种成本较低的做空方式,这样即使市场上涨,损失也可控。所有这些困惑都可以通过买入认购期权或者认沽期权的方式来解决。

首先,对于预期后市为“大牛”的投资者,可选择买入认购策略。当标的价格出现上涨时,买入认购期权的投资者将获得收益。标的价格涨的越多,认购期权的买方可以获得的收益也就越大。投资者可以选择近月合约中平值或者稍微虚值一点的期权合约,如果标的价格下跌,低于行权价格,他可以选择不行权,最大损失也就是所支付的期权权利金,其盈亏平衡点价位为行权价格加权利金。

举例而言,2015年3月26日,当时50ETF价格为2.6元左右。投资者老李看好大盘股的走势,认为在未来3个月50ETF价格会达到或者超过2.8元,因此老李买入了10张行权价为2.8元的6月到期的认购期权,花费权利金6000元(一张期权合约的权利金为600元)。截至到2015年4月30日,一张行权价为2.8元的6月到期的认购期权已经价值5000元(按合约单位10000份,当天市场价格0.5元计算得出),老李的10张认购期权价值已经为50000元,投资收益率高达730%。不难看出,期权买方的亏损有限,潜在盈利无限。

其次,对于预期后市为“大熊”的投资者,可以选择采用买入认沽策略。当标的价格出现下跌时,买入认沽期权的投资者将获得收益。标的价格跌的越多,认沽期权的买方可以获得的收益也就越大。理论上当标的证券的价格跌到0元时,投资者的收益将达到最大值。而另一方面,买入认沽的投资者所承担的损失是有限的。如果标的价格上涨,突破了行权价格,他可以选择不行权,最大损失即为全部权利金,盈亏平衡点价位为行权价格减去权利金。

举例而言,2015年4月17日当天的50ETF价格为3.2元左右。投资者张女士认为短期市场获利盘较大,有调整的需要,不看好大盘股的未来走势,认为在未来1个月内50ETF价格会达到或者跌破3元。因此投资者张女士买入了10张行权价为3元的5月到期的认沽期权,花费权利金8000元(一张期权合约的权利金为800元)。截至到2015 年4月30日,行权价为3元的5月到期的认沽期权已经价值650元(按合约单位10000份,当天市场价格0.065元计算得出),张女士的10张认购期权价值为6500元,投资仅损失1500元;相比股指期货空单或者融券,损失有限;换言之,如果在5月27日(5月期权合约的到期交割日),50ETF价格依然在3元以上,则当时买入开仓的认沽期权将会作废,即认沽期权没有行权价值,客户的最优选择是不行权,张女士损失8000元;如果在到期日,50ETF价格跌破3元,比如降到2.6元,投资者可以选择行权,以3元的价格卖出50ETF,获利40000元,投资收益率为515%,即认沽买方亏损有限,潜在盈利无限。

上证50ETF期权与股指期货对比表

风险防范

作为一种相对复杂的金融衍生品,期权以其权利义务的不对等性以及非线性等特征,可以与其他金融工具相互配合产生多种交易策略,极大地方便投资者的交易选择,但与此同时,要想做好期权投资,必须要注意以下几个问题。

首先是关注期权的到期日,期权上市的时间有四个月份:分别是当月、下月以及随后的两个季月。每个月的第四个星期三是当月期权合约的到期日。如果在到期日之前投资者没有行权或者卖出,则期权合约会过期作废。尤其是当投资者持有深度实值期权(标的物市场价格大于认购期权的行权价或者标的物市场价格小于认沽期权的行权价)时,需要特别关注期权的到期日;一般来说持有权利仓的投资者可以选择在到期前进行卖出平仓或者选择行权。

其次是注意防范期权的行权交割风险。期权的权利方如果想要在行权日那天进行行权交割,必须准备好相应的资金或者标的证券,否则行权会失败。认购期权的权利方要准备好足够的资金;认沽期权的权利方要准备好相应份额的标的证券。举例来说,5月27日是5月合约的到期交割日,如果在到期日,投资者持有10张行权价为3元的认购期权,50ETF的市场价格为3.3元,投资者如果想要进行行权,以3元的价格买入10万份50ETF,则账户里必须至少要有资金30万元(行权价×合约单位×合约张数),还要算上一些佣金费用等;如果投资者没有那么多资金可以用来行权,则最好在到期交易日当天选择卖出平仓,将持仓的期权权利仓进行了结,锁定收益。

再次是不要忽视期权有高溢价的风险。当期权隐含的波动率过高时,投资者切记不能有股票“追涨杀跌”的思维,不要跟风炒作买入开仓。另外,在买入开仓的时候,要注意看买卖价差,尽量选择买卖价差相差不大、交易活跃的期权进行投资。

最后是建议普通投资者不妨先从备兑开仓、保护性认沽等一级交易策略以及买入期权等二级交易策略开始尝试,待熟悉之后再进行卖出期权等三级交易策略。这主要是考虑到卖出期权需要缴纳保证金,而期权的保证金是非线性收取的,再加上期权的杠杆很高,很容易出现保证金不足被强行平仓的风险,因此建议投资者谨慎进行卖出开仓的操作。

作者单位:中信证券