看多中国,该是做多H股的时候了

2015-09-10张翼轸

张翼轸

不过数月前,A股凭借着相对H股的折价估值,成为做多中国最“廉价”的选择——但这一切,已经伴随A股暴涨而发生了根本的扭转。该是做多H股的时候了。

2014年的11月底,沪港通的推出,尤其是首日蜂拥北上购买A股的境外资金,让A股投资者们又一次重新审视了A股蓝筹股的价值——同样的一家公司,在香港的价格要比在A股市场上市贵10%——有了沪港通境外投资者可以更轻松的买到这些公司,弃H股买A股是完全理性的选择。

后面的事情,我们每一个股民也都经历了,沪港通只是导火索,之后A股在2014年12月诞生了一波波澜壮阔的大行情,沪深300指数仅仅在12月就上涨了25.81%,涨幅超过50%的大牛股比比皆是。

然而,时过境迁,A股和H股的贵贱关系已经发生了天翻地覆的变化。今时今日,86只同时在A股和H股上市的内地公司,仅区区6只A股股价低于H股,折扣最大不过5%;而剩下80只A股股价高于H股的,普遍却是高出20%甚至30%。总体而言,目前这些公司A股股价比H股贵30%左右。

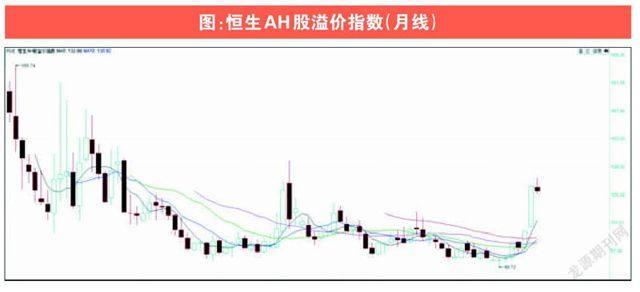

右图是反应A股相较H股溢价程度的恒生AH股溢价指数的历史走势,我们可以看到除了2007年大牛市的疯狂之外,大多数时候A股相较H股的溢价不会超过35%到40%的区间,而这轮的最高水平已经达到33%。

既然当初我们相信境外资金出于价值投资要做多A股,同时我们也应该做多A股的大蓝筹们;那么在估值倒转的眼下,如果我们同样坚信价值投资,眼下显然H股比A股更吸引人。

接下来问题就来了,如何做多H股?

选择一:H股联结开放式基金。虽然一般不推荐开放式基金,但此时此刻,当H股ETF溢价依然在7%高位的时候,买易方达的H股ETF联接基金无疑是成本更低的选择——尤其是利用特定银行卡的优惠,1折申购费才0.15%,比股票佣金也差不了太多——尤其算上买卖价差的话。

选择二:H股分级基金。开放基金的坏处就是赎回速度稍微慢,如果未来A股低估要切换至沪深300指数,没法做到无缝衔接——基金公司不支持转换,如果要通过赎回同日申购,就要有富余资金周转。

所以,对于交易者可以考虑直接在二级市场买入H股分级基金的A级+B级份额,即银华H股A(150175)+银华H股B(150176),目前相较净值溢价0.99%。虽然通过分级买入要支付1%溢价,但是分级基金的特色决定了市场一旦爆炒,那么不但可以赚到H股相对走强的收益,还能赚到大幅溢价的超额收益。

笔者目前已经潜伏了一定份额的A级+B级,静待分级溢价的可能。

选择三:港股牛熊证。选择一和选择二,都是赚H股相比A股超额收益的法子。

而笔者自己则是通过港股牛熊证,做多恒生国企指数指数(H股指数)然后做空南方A50基金来直接赚取A股和H股价差收窄的收益——笔者规避了A股和H股齐跌的风险,当然也牺牲了两者齐涨的收益,是市场中性的操作手法。