需求不确定性、投资者信心与制造业库存投资

2015-09-08韩国高

韩国高

摘 要:本文利用工具变量和广义矩估计方法考察了需求不确定性与投资者信心对制造业企业库存投资的影响。结果表明:在经济上升期,出于避免断货动机,制造业企业在面临较高的需求不确定性时通常会增加库存投资,而在经济下滑期,企业投资大都持有谨慎态度,需求不确定性的增加使得库存投资下降;投资者信心对库存投资具有正向影响,且在经济下滑期,投资者信心下降对库存投资的降低作用要高于在经济上升期投资者信心提升对库存投资的促进作用。需求不确定性与投资者信心对不同股东性质企业库存投资也具有显著的非对称性影响,需求不确定性的增加对非国有企业库存投资的促进作用要远大于国有企业,投资者信心提升对国有企业库存投资的促进作用要高于非国有企业。

关键词:需求不确定性;投资者信心;制造业库存投资;IV-GMM

中图分类号:F83.593 文献标识码:A 文章编号:1000176X(2015)05005308

一、引 言

在总投资中,库存投资的比例并不大,但由于其具有易变性,波动性较强,对经济的平稳运行容易形成较大冲击[1-2]。尤其是在增长预期复杂多变的时期,剧烈的库存调整会加剧经济和价格波动,降低生产和进口速度,从而导致周期转换时的产出波动强于真实需求波动,成为经济波动的放大器,恶化经济形势,因此,库存投资波动逐渐引起国内外专家学者们的高度关注。我国库存投资对经济波动的影响也具有典型的“块头小、能量大”的特点,库存投资占GDP的比重由1990—1999年平均为6%左右下降到2000—2013年平均为2%左右,所占比例不高,但波动性却很大。在我国,库存投资波动与经济周期密切相关,在经济上行周期特别是2006—2007年,国内外经济形势整体向好、市场需求持续扩张以及原材料价格上涨预期使得企业为了避免错失销售机会积极增加产成品库存和原辅料储备,投资者对未来盈利前景充满信心,库存投资增速较高2008年全球性金融危机爆发以后,面对未来不确定的市场走势,为了降低损失,企业普遍采取“去库存”“去库存”从理论上和实践上都未必表现为库存存量的下降。由于我国经济长期处于高速增长,经济规模在不断扩大,因此库存存量多数情况下是正增长的。我国宏观经济“去库存”的一般表现是库存增量的负增长,或者库存存量增速的放缓。措施,2009年库存投资大幅下降。随后国家陆续出台大规模经济刺激和多项保增长措施,国内需求增长逐步加快,投资者信心短暂回升,2010—2011年库存投资连续增加。然而经济刺激政策退出后,下游需求有限,市场不确定性仍然较大,很多企业对下一阶段的经济走势看不透,预期不高和信心不足导致其投资意愿减弱,企业再库存动力不足,2012年库存投资又出现下滑。

国内需求增长和微观经济主体心理预期的反复波动对企业库存调整造成重大影响,库存周期呈现出“补库存”与“去库存”交替的短频化特征,库存投资短期波动频繁且剧烈,导致我国制造业企业利润和工业增加值增速大幅下滑,宏观经济不稳定性明显增强。因此,本文将重点考察需求不确定性与投资者信心对制造业企业库存投资波动的作用机理,不仅在理论上丰富我国库存投资方面和投资者心理变化对企业投资行为影响方面的研究,而且在实践上为政府部门把握库存投资波动走势和制定宏观经济调控政策、合理引导企业库存投资和促进实体经济平稳运行提供参考依据。

二、文献综述

随着库存统计频率的提高和对库存统计研究的重视,经济学家逐步形成系统的库存理论来研究库存问题,对库存投资的影响因素以及库存投资波动与经济周期波动之间关系尤为重视,很多学者利用典型化事实和经验数据对库存相关理论进行验证。国外学者在库存投资影响因素方面的研究较为广泛,Cuthbertson和Gasprro[3]将可能影响库存的金融效应与技术变化引入库存模型,指出英国制造业库存相对于产出具有单位弹性,与产出的条件方差正相关,而与金融压力负相关。Bils和Kahn[4]把销售简单设定为库存持有量的递增函数,认为边际成本的加成价格和边际成本的预期变化是库存周期的主要决定因素,库存随着预期销售的变化呈正比例变动。Galeotti等[5]利用融入库存的局部均衡模型说明企业在销售和技术冲击发生之前决定库存投资。Crouzet和Oh[6]指出经济基本面预期改善的信息冲击增加了消费和投资,却使得库存持续下降,主要是因为生产和库存投资之间发生了跨期替代,企业通过降低现有库存来满足现在需求而推迟生产,直到预期冲击实现。国内学者对库存投资影响因素的研究较少,李涵和黎志刚[7]主要考察了公路交通基础设施建设对制造业企业库存水平的影响途径以及影响程度,指出高等级公路的建设使得企业库存下降,而低等级公路和铁路投资对企业库存没有影响。中国人民银行长沙中心支行课题组[8]研究表明湖南库存波动具有顺周期的特点,产成品库存主要受物价、产品销售和经济景气的影响,而且不同行业库存波动存在差异。

国外学者较多关注销售收入不确定性(即需求不确定性)对企业库存投资行为的影响,指出企业会出于不同的考虑来调整库存。Lee和Koray[9]利用美国批发零售贸易领域数据考察了销售收入不确定性与库存行为之间的联系,表明销售收入的方差并不会影响库存行为。Bo[10]基于加速缓冲存量库存模型,利用荷兰微观企业数据考察了需求不确定性对库存投资的影响,表明需求不确定性对库存投资具有显著正向影响,当利用销售收入的波动性作为库存调整方程中未预期收入的替代变量时,库存调整的速度参数增加较大,企业往往会夸大未来销售收入,在未预期需求较高的情况下,企业为防止出现断货而积累库存。Caglayan等[11]考察了欧洲国家制造业销售收入不确定性与企业库存投资之间的关系,指出较高的收入不确定性将会导致较大的库存量,并且流动资产、短期负债和贸易信贷净额等金融实力的增强能够缓解销售收入不确定性所带来的负向效应。Mathuva[12]从企业、行业等角度考察了企业库存投资的决定因素,指出库存投资要受到企业内部融资能力、资本支出、企业规模、销售收入预期波动性等诸多因素的影响,其中销售收入波动性会导致企业库存水平下降,正向的收入偏差将会导致库存水平降低,负向的收入偏差将会增加库存投资,符合企业避免断货动机。

投资者心理变化体现了其对宏观市场层面的预期和判断,包括投资者情绪和投资者信心。市场上微小事件引发的心理冲击极易引发企业行为方式发生变化,进而导致市场发生波动。研究投资者情绪对企业投资行为影响的现有文献较多,大都认为企业投资与投资者情绪正相关,而对投资者信心如何影响企业投资行为的研究则相对较少。Grundy和Li[13]指出乐观主义精神与企业投资水平显著正相关,随着投资者乐观精神提升,企业投资水平增加。Arif 和Lee[14]等指出很多发达国家的企业投资在积极投资情绪时期达到顶峰,随后出现较低的股本回报率,企业投资波动在一定程度上成为市场范围投资者情绪变化的反映。国内学者在投资者情绪和投资者信心对企业投资影响方面也有所涉及,刘红忠和张昉[15]指出我国制造业上市公司的投资支出与市场投资者情绪呈现显著的负向关系。花贵如等[16]指出投资者情绪是驱使企业投资的动力,管理者的乐观主义在投资者情绪影响企业投资的过程中发挥了中介作用。叶蓓和袁建国[17]指出管理者信心的变化可以改变企业现金流的成本与收益,进而影响企业投资行为,管理者信心越高,则企业投资—现金流敏感度越高,可能会导致企业过度投资或投资不足,进而影响企业价值。雷光勇等[18]利用中小板上市公司数据考察了投资者信心的形成机理与影响因素及其对企业投资增长的影响,指出投资者信心越强,企业投资增长水平越高;随着企业盈余质量的提高,投资者信心对投资规模的正向影响会越强。

库存投资波动暗含的有关经济波动的信息对于政府部门判断未来经济走势具有重要的现实指导意义,我国学者对库存的研究大多集中在库存投资与宏观经济周期波动之间关系的讨论上,很少对影响企业库存投资波动的相关因素进行探讨,而这对于把握库存投资波动状况以及引导库存投资走势具有重要作用。

三、企业库存投资的理论模型

研究企业库存投资行为的模型通常包括生产平滑模型、(S,s)库存模型、加速库存模型等。20世纪80年代以前,生产平滑模型被认为是研究库存行为的标准模型,也为研究库存行为的经济周期分析奠定了微观基础。随后学者们开始发现生产平滑模型与生产、库存和销售数据的主要特征并不一致,库存投资并没有起到平滑生产的作用,因此生产平滑理论遭到了较多的质疑和批评,很多学者开始修正这一标准模型或选择相关的替代模型进行研究使其能够更好地与实际观测情况一致。(S,s)库存模型是由Arrow于1951 年提出并不断发展,它更强调运输所花费的时间而非生产时间,因此更加适合分析贸易和零售领域的库存波动。加速库存模型是将未来预期收入与当前库存调整联系起来,由预期收入决定长期均衡库存水平,该模型既适用于产成品库存又适用于在产品和原材料库存。鉴于本文主要分析需求不确定性(用销售收入不确定性来衡量)对库存投资的影响,因此,本文选取加速库存模型作为分析的基础模型。

四、制造业企业库存投资影响因素的经验分析

(一)数据说明与变量处理

对于企业投资相关数据,本文选取上证A股和深圳主板A股中非ST制造业上市公司财务数据,数据主要来源于国泰安CSMAR数据库,制造业企业家信心指数和最终控制人的股东性质来源于Wind数据库。本文考察的样本区间为2006年3季度至2014年3季度。剔除控制变量缺失的数据,最终获得581家企业的19 173个观测值,表1给出了所有变量的定义和计算方法的详细说明。

(二)模型估计结果与分析

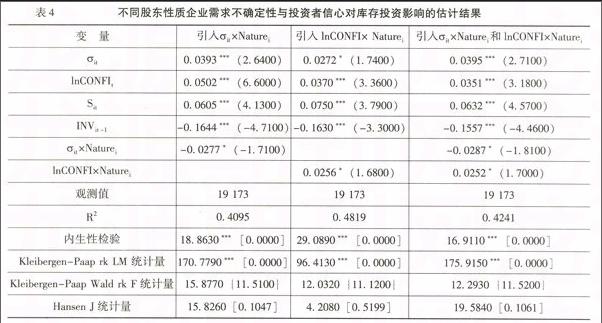

通常情况下,企业销售收入增加会促使企业加大库存投资,赚取更多利润;反之,库存投资增加也会导致企业销售收入提高,二者在一定程度上存在着相互影响。在估计模型(6)时可能会存在估计上的内生性问题,因此,本文选取面板数据模型的工具变量—广义矩估计(IV-GMM)方法来克服这一问题,估计结果如表2所示。

从表2的第2列全样本区间估计结果可以看出,在10%的显著性水平下,需求不确定性it对制造业企业库存投资具有显著正向影响,说明制造业企业对未来需求波动情况持有谨慎态度,避免断货动机很强。由于生产需要花费时间,调整成本很高,使得企业不能立即回应外部需求冲击,因此,企业需要增加库存投资以准备好销售的非预期增加,避免未来出现未预期的高市场需求时发生断货造成销售机会的损失。在1%的显著性水平下,投资者信心lnCONFIt对制造业企业库存投资也具有显著正向作用,说明投资者信心的增强将会增加库存投资。投资者对未来成长能力越是充满信心,就会越积极地补充库存,增强未来获利能力,这符合一般看法。销售收入Sit和期初的库存量INVit-1的估计系数符号也符合预期。

通过对模型进行内生性检验,在1%的显著性水平下拒绝了模型不存在内生性的原假设,说明模型中存在内生变量,需要进一步对工具变量合理性进行检验。全样本区间模型估计结果显示,模型的拟合优度R2较高,为0.4649。从Kleibergen-Paap rk LM统计量来看,模型不存在识别不足问题,Kleibergen-Paap Wald rk F统计量大于Stock-Yogo 检验10%显著性水平上的临界值,因此拒绝工具变量弱识别的原假设,Hansen检验没有拒绝工具变量有效的原假设,上述三个统计量说明工具变量较为合理,模型拟合效果较好。

1. 经济周期的非对称影响

不同的经济周期中,企业库存投资的表现不同。在经济繁荣时期,经济发展态势良好,市场需求旺盛,各种原材料、在产品等生产要素投入需求量大,产品价格和生产要素价格呈上升趋势,企业投资者对未来市场需求和盈利前景充满信心,不仅加大产成品库存投资以避免未来需求增加时出现产品断货现象,而且为了防止将来市场需求旺盛导致原材料需求增加,进而导致价格上涨和成本上升,投资者也会提前储备原材料、在产品等作为库存生产要素。在经济衰退时期,市场需求萎缩,对产成品、在产品、原材料等需求均发生下降,企业对未来经济发展态势信心不足、预期不高,持有过多库存会增加储存成本和生产成本,“去库存”现象明显,库存投资下降。在样本期间内,我国实际GDP在2006—2008年呈现上升趋势,而2009—2014年则呈现下降趋势,因此,本文将样本区间区分为宏观经济上升期(2006年3季度至2008年4季度)和宏观经济下滑期(2009年1季度至2014年3季度)两个不同的经济周期,检验不同周期内需求不确定性和投资者信心对制造业企业库存投资的作用机制。

从表2的第3列和第4列可以看出,在宏观经济上升期,需求不确定性对制造业企业库存投资具有显著正向影响,而在宏观经济下滑期,需求不确定性则对库存投资具有显著负向影响;投资者信心对制造业企业库存投资具有正向作用,但经济上升期的回归系数要低于经济下滑期。两个模型的拟合优度R2均较高,并且在内生性检验基础上通过识别不足、弱识别和过度识别检验可知工具变量的选择是合理的,模型估计效果较好。

投资者信心这一因素,直接决定了投资者的行为方式。在经济上升时期,投资者信心增加对库存投资的促进作用要低于在经济下滑时期投资者信心下降对库存投资的降低作用。全球性金融危机对各国经济造成了不同程度的冲击,在探讨其成因和影响时,投资者信心这一因素开始受到高度重视。全球性金融危机爆发以后,国内外经济环境充满不确定性,经济复苏迟缓,市场前景不明,企业投资者对市场环境不乐观,缺乏信心,往往会采取更加谨慎的态度,投资活动不断下降,制造业企业长期处于“去库存”周期。经济刺激政策并没有带来微观企业信心的持续上升,政策效应衰减以后企业投资者仍然信心不足,预期不高,观望和等待情绪浓厚,企业“补库存”动力不足,库存投资下降与负面预期相互作用放大了库存调整的紧缩效应,导致经济出现螺旋式下行。如果经济下滑的趋势不断加快,投资者信心可能会进入自我强化的循环,扩大对经济的负面冲击。因此,在经济下滑期微观投资者信心这一因素在影响库存投资波动中显得格外重要。

2. 企业股东性质的非对称影响

企业股东性质在投融资环境、政府干预程度等方面都影响着企业的投资行为,国有企业具有较强的政治关联,使其在生产要素、信贷支持、税收等方面相对非国有企业而言要占据有利地位,在投资行为上也表现不同。

从表2的第5列和第6列可以看出,需求不确定性对国有企业与非国有企业的库存投资均具有显著的正向影响,但非国有企业的估计系数要大于国有企业的估计系数;投资者信心对国有企业与非国有企业的库存投资也具有显著的正向作用,但国有企业的估计系数要大于非国有企业的系数。两个模型的拟合优度R2均较高,并且通过识别不足、弱识别和过度识别检验可知工具变量的选择是合理的,模型估计效果较好。在我国,需求不确定性对国有企业库存投资的促进作用要低于非国有企业,主要是因为我国国有企业市场化程度低,一些国有企业对市场并不敏感,当面对较高的需求不确定性时,国有企业不愿意冒险或者承担风险,管理者的保守和谨慎行为可能会导致国有企业的投资增加不多甚至减少,他们宁愿牺牲可能会带来超额利润的机会,即使将来出现亏损也有国家提供的补贴,他们并没有很高的积极性为可能出现的市场需求增加而不断调整库存投资;而对于非国有企业而言,往往以利润最大化为目标,他们往往对市场变化更加敏感,密切关注市场动态和未来发展动向,面对未来不确定的市场需求,他们冒险盈利的意识要比国有企业强得多,面对将来可能出现的需求增加,非国有企业会主动调整库存来适应市场环境的变化,防止将来错过销售机会,降低盈利性。因此,需求不确定性的增加对非国有企业库存投资的促进作用要远大于国有企业。

从估计结果可见,国有企业与非国有企业的投资者对未来经济形势和市场环境的预期越高,信心越足,库存投资就越多。在我国,国有企业政企不分、政资不分等问题长期存在,政府对国有企业的经济干预较多,包括在融资、产品定价、市场占有等资源配置方面向国有企业倾斜,特别是在经济下滑时期,各种经济刺激政策方案受益最多的还是国有企业,国有企业不仅在国家的刺激经济政策下看到希望,而且还获得了实质性援助,使得国有企业的信心大增,在库存投资方面加大支出。而非国有企业获得的援助无法与国有企业相提并论,外部经济环境恶化使得处于弱势的非国有企业雪上加霜,融资难、融资贵、进入门槛高等问题突出,国家在政策博弈中较少考虑到非国有企业的利益,即使出台了相关政策,很多也尚未真正落到实处,非国有企业投资者对未来企业发展前景并不乐观,“补库存”动力严重不足。因此,投资者信心提升对国有企业和非国有企业库存投资的促进作用也具有显著非对称性。

(三)稳健性检验

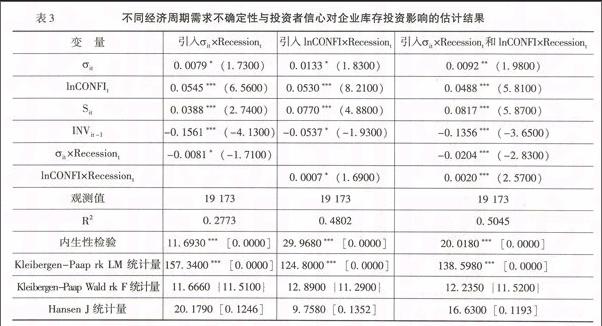

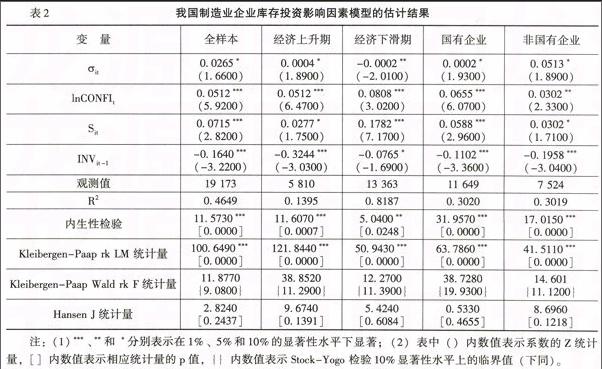

为了考察上述结果的可靠性,本文在全样本估计模型中引入Recessiont和Naturei两个虚拟变量,分别与需求不确定性 it和投资者信心lnCONFIt相乘来考察不同经济周期与不同股东性质企业的需求不确定性与投资者信心对制造业企业库存投资的非对称传递情况。估计结果如表3和表4所示。

从表3第2列可以看出,Recessiont和it的交叉乘积项在10%的显著性水平下显著为负,这说明在经济下滑期,即Recessiont取1时,需求不确定性 it对库存投资具有负向影响;而在经济上升期,即Recessiont取0时需求不确定性 it对库存投资具有正向影响。从表3第3列可以看出,Recessiont和lnCONFIt的交叉乘积项在10%的显著性水平下显著为正,这说明在经济下滑期投资者信心lnCONFIt对库存投资的正向影响要高于经济上升期。表3第4列将两个交叉乘积项同时放入方程中,在1%的显著性水平下二者仍然显著。

从表4第2列可以看出,Naturei与 it的交叉乘积项在10%的显著性水平下显著为负,这说明对于国有企业,即Naturei取1时,需求不确定性 it对库存投资的正向影响要小于非国有企业。从表4第3列可以看出,Naturei与lnCONFIt的交叉乘积项在10%的显著性水平下显著为正,说明国有企业投资者信心lnCONFIt对库存投资的正向影响要高于非国有企业。表4第4列将两个交叉乘积项同时放入方程中,在10%的显著性水平下二者仍然显著。从表3和表4可见,模型拟合优度R2较高,并且在内生性检验基础上通过识别不足、弱识别和过度识别检验可知工具变量的选择是合理的,模型估计效果较好。研究结论并未发生实质性改变,结果具有较高的稳健性。

五、结论与政策建议

本文基于加速库存模型,利用2006年3季度至2014年3季度我国制造业上市公司数据,考察了需求不确定性与投资者信心对库存投资的影响,结果表明需求不确定性与投资者信心对制造业库存投资具有非对称影响,需求不确定性在不同经济周期对库存投资具有反向作用,在经济下滑时期,投资者信心下降对库存投资的降低作用要高于在经济上升时期投资者信心提升对库存投资的促进作用。需求不确定性的增加对非国有企业库存投资的促进作用要远大于国有企业,而投资者信心的提升对国有企业库存投资的促进作用要高于非国有企业。

本文的研究对于合理引导制造业企业库存调整、促进宏观经济平稳运行等方面具有启示作用。在经济衰退期,外部需求不确定性的增加对于企业而言意味着风险加大,制造业企业对未来市场需求的发展走势判断不明,更多地持有等待和观望的态度,库存投资相对于经济上升期出现大规模收缩,在很大程度上对宏观经济增速产生下行压力。因此,本文认为政府部门应准确把握宏观经济未来走势,利用政府部门在数据、信息、宏观调控政策等方面的优势地位,有计划、分步骤地定期向社会公开详细的库存相关数据,增强宏观经济政策的透明度,积极引导微观经济主体市场预期,缓解经济下滑时期市场悲观情绪,减少需求不确定性对制造业企业所造成的负面影响,鼓励企业积极进行投资。鉴于投资者信心在经济下滑时期对库存投资的作用更大,要想实现后金融危机时期国内宏观经济的修复,就需要不断增强微观层面的经济信心,提升微观经济主体消费与投资的意愿,扩大社会需求,进而增加内生经济增长动力。对于国有企业而言,政府应减少对其在资源配置方面的倾斜,尽量公平公正地将资源分配于国有企业和非国有企业,继续深化国有企业改革、完善现代企业制度,促进国有企业积极参与市场竞争,在应对需求不确定性时能够准确判断市场发展态势和企业盈利前景,合理地进行库存投资,提高企业投资效率并促进实体经济攀升。同时,政府应出台相关政策措施促进非国有企业发展并将政策落实到位,营造与国有企业公平的市场环境,提振非国有企业信心,激活非国有企业的库存投资。

参考文献:

[1]Blinder, A.S. Can the Production Smoothing Model of Inventory Behavior Be Saved?[J]. Quarterly Journal of Enonomics, 1986, 101(3):431-453.

[2]易纲,吴任昊.论存货与经济波动(上)——理论回顾与对中国情况的初步分析[J].财贸经济,2000,(5):5-9.

[3]Cuthbertson, K., Gasprro, D. The Determinants of Manufacturing Inventories in the UK[J]. The Economic Journal, 1993, 103(421):1479-1492.

[4]Bils, M., Kahn, J.A. What Inventory Behavior Tells Us about Business Cycles[J].The American Economic Review, 2000, 90(3):458-481.

[5]Galeotti, M., Maccini, L.J., Schiantarelli, F. Inventories, Employment and Hours[J]. Journal of Monetary Economics, 2005, 52(3):575-600.

[6]Crouzet, N., Oh, H. Can News Shocks Account for the Business-Cycle Dynamics of Inventories?[R]. Department of Economics Discussion Papers, Columbia University, 2012.

[7]李涵,黎志刚.交通基础设施投资对企业库存的影响——基于我国制造业企业面板数据的实证研究[J].管理世界,2009,(8):73-80.

[8]中国人民银行长沙中心支行课题组.存货波动与经济波动内在关系的实证研究[J].武汉金融,2010,(12):20-23.

[9]Lee, T.H., Koray,F. Uncertainty in Sales and Inventory Behavior in the U.S. Trade Sectors[J]. The Canadian Journal of Economics, 1994, 27(1):129-142.

[10]Bo, H. Volatility of Sales, Expectation Errors and Inventory Investment: Firm Level Evidence[J]. Production Economics, 2001, 72(3):273-283.

[11]Caglayan, M., Maioli, S., Mateut S. Inventories, Sales Uncertainty and Financial Strength[J]. Journal of Banking & Finance, 2012, 36(9):2512-2521.

[12]Mathuva, D.M. Determinants of Corporate Inventory Holdings: Evidence from a Developing Country[J]. The International Journal of Applied Economics and Finance, 2013, 7(1):1-22.

[13]Grundy, B.D., Li, H. Investor Sentiment, Executive Compensation and Corporate Investment[J]. Journal of Banking & Finance, 2010, 34(10):2439-2449.

[14]Arif, S., Lee, C. Aggregate Investment and Investor Sentiment[R]. Kelley School of Business Research Paper, No.44,2014.

[15]刘红忠,张昉.投资者情绪与上市公司投资——行为金融角度的实证分析[J].复旦学报(社会科学版),2004,(5):63-68.

[16]花贵如,刘志远,许骞.投资者情绪、管理者乐观主义与企业投资行为[J].金融研究,2011,(9):178-191.

[17]叶蓓,袁建国.管理者信心、企业投资与企业价值:基于我国上市公司的经验证据[J].中国软科学,2008,(2):97-108.

[18]雷光勇,王文,金鑫.盈余质量、投资者信心与投资增长[J].中国软科学,2011,(9):144-155.

[19]Carpenter, R.E., Fazzari, S.M., Petersen, B.C., Kashyap, A.K., Friedman, B.M. Inventory Investment, Internal-Finance Fluctuations and the Business Cycle[J]. Brookings Papers on Economic Activity, 1994, 1994(2):75-138.

(责任编辑:孟 耀)