管理层权力对过度投资影响的实证研究

2014-05-27谭庆美

谭庆美,李 敏

(天津大学 管理与经济学部,天津300072)

在所有权与经营权相分离的现代企业中,管理层可能利用自身的权力优势寻租,在投资决策上的主要表现形式之一就是使投资行为扭曲,从而引起过度投资行为[1]。BEBCHUK 等的研究表明,管理层权力越大,管理层寻租能力越强,管理层越可能通过过度投资寻租[2],从而提高管理层被更替的成本,帮助管理层巩固职位。黎文靖等也认为,由于管理层与股东的利益出发点不同,掌控企业控制权的管理层会为了最大化自身私利而牺牲企业整体利益,管理层会通过过度投资获取私利[3]。由此可见,管理层权力与过度投资之间存在着千丝万缕的关系。当前,在我国企业中,无论是国有企业还是民营企业,管理层都拥有很高的权力[4]。在转轨经济时期的中国,由于外部治理机制尚不完善,监管机制还存在一定缺陷和漏洞,使得我国企业管理层权力更为强大,为管理层寻租行为提供了保护伞。对于我国企业的管理层权力是否是引发过度投资的重要原因,笔者以我国主板上市企业2007—2011 年的数据为基础,实证检验我国上市企业管理层权力对过度投资的影响。

1 文献综述与研究假设

FINKELSTEIN 将管理层权力定义为管理层让事情朝向自己意愿的方向发展的能力,并将管理层权力划分为组织权力、所有权权力、专家权力和声望权力4 个方面。ADAMS 等将管理层权力划分为与管理层决策制定相关的正式权力和与管理层职位无关的非正式权力两种,管理层权力的形成体现了剩余控制权的扩张特性[5]。管理层作为企业的最终代理人,是权力的直接行使者,也是权力的直接受益者。根据委托代理理论,由于现有企业治理结构的缺陷,董事们缺乏足够的激励与管理层讨价还价,使得管理层可以利用手中的权力寻租,在投资决策上的主要表现形式之一就是过度投资。作为一种非效率的投资行为,过度投资会降低企业的资金配置效率,引起企业价值降低,损害股东财富。

由于所有权与经营权相分离导致投资者与管理层利益不一致,这种不一致势必导致管理层的决策偏离股东价值最大化的目标,管理层为了自身利益可能利用权力实施过度投资行为。JENSEN 指出,管理层的私有收益随着企业规模的增大而增加,为了最大化自身利益,管理层有建立“企业帝国”的冲动。管理层会拥有超过企业所有盈利项目所需的资金,出于自利动机,将可支配的资金投资于净现值小于0 的项目[6]。STULZ 的研究也认为,管理层权力越大,管理层进行权力扩张的欲望就越强烈,过度投资现象也会越严重。扩大企业的规模以建立“企业帝国”有利于提高管理层被更替的成本,从而帮助管理层巩固职位,因此管理层倾向于进行“帝国建造”[7]。FINKELSTEIN 等指出,管理层拥有的权力越大,其追求自利性行为的机会就会越多[8]。LAURENT 等也认为,当管理层能从更多的资源控制中获取更多私利时会催生过度投资冲动,管理层权力越大,管理层对企业投资决策的控制越大,更可能通过“帝国建造”寻求私利[9]。张丽平等的实证研究表明,管理层权力越大,管理层进行无效规模扩张的能力越强,过度投资越严重[10]。由以上研究可知,管理层权力越大,管理层进行权力扩张的欲望就越强烈,越有可能通过过度投资寻租。因此提出研究假设1。

假设1 管理层权力对企业过度投资具有正向影响。

2 变量选择与模型设计

2.1 样本的选择

笔者选取我国主板上市企业2007—2011 年的数据作为研究样本,并对样本进行了如下处理:①剔除金融类上市企业;②剔除同时发行B 股、H股的企业;③剔除当年实施配股或增发的企业;④剔除审计师出具拒绝和否定意见审计报告的企业;⑤剔除数据残缺以及数据异常的企业;⑥为了控制盈余管理行为,剔除ST、PT、* ST 的企业;⑦剔除发生过重大资产重组的企业,同时对样本进行手工检验和更正,最终得到了3 028 个观测值。笔者所用数据均来自国泰君安CSMAR 数据库,并经计算整理得到。

2.2 研究变量的选择2.2.1 管理层权力

管理层是指负责管理企业经营活动的执行人员,管理层主要包括高层管理者、中层管理者和基层管理者,笔者将管理层定位于高层管理者。根据我国《公司法》的规定,公司高级管理人员是指公司的经理、副经理、财务负责人、上市公司董事会秘书和公司章程规定的其他人员。由于总经理是企业业务执行的最高负责人,主持企业的全盘工作,最具有代表性,因此选取总经理作为研究对象,以此来研究管理层权力对企业过度投资的影响。同时,沿用FINKELSTEIN 的研究成果,从组织权力、所有权权力、专家权力和声望权力4 个方面对我国上市企业管理层权力进行综合衡量。

(1)组织权力。管理层的组织权力建立在正式的组织结构和分级授权的基础之上。笔者分别选取两职兼任和管理层担任内部董事两个指标衡量我国上市企业管理层的组织权力。根据委托代理理论,总经理兼任董事长会使总经理得不到有效监督,从而拥有决策控制权,组织权力会变大。笔者分别采用虚拟变量1 和0 衡量两职兼任,如果总经理兼任董事长,取值为1;反之取值为0。管理层若为内部董事,会造成董事会大部分成员由管理层占据的现象,组织权力较大。笔者分别采用虚拟变量1 和0 衡量管理层担任内部董事,若管理层为内部董事,取值为1;反之取值为0。

(2)所有权权力。管理层拥有的所有权权力大小在一定程度上代表投资者的利益。笔者分别选取管理层持股和股权分散程度两个指标衡量我国上市企业管理层的所有权权力。根据委托代理理论,管理层持股将使管理者的利益与股东利益趋向一致,能够降低代理成本,增加管理层的所有权权力。笔者分别采用虚拟变量1 和0 衡量管理层持股,若管理层持有本企业股份,取值为1;反之取值为0。分散的股权结构会使管理层得不到有效监督,而随着所有权的集中程度提高,管理层由于受到大股东制约,自身权力会受到抑制。笔者分别采用虚拟变量1 和0 衡量企业股权结构分散程度,若企业的股权制衡度(第1 大股东持股比例与第2 ~10 大股东持股比例合计的比值)小于1,则取值为1;反之取值为0。

(3)专家权力。专家权力是管理层处理环境中突发事件和对企业成功有贡献的能力。笔者分别选取管理层任职年限和管理层职称两个指标衡量管理层的专家权力。任期长的管理层更能建立有效的交流途径,处理事情更有效率,专家权力更大。笔者分别采用虚拟变量1 和0 衡量管理层任职年限,若管理层任职年限高于行业平均水平,取值为1;否则取值为0。如果管理层具有高级职称,可能会显著影响企业某项特定战略的选择,管理层的专家权力会较大。笔者分别采用虚拟变量1 和0 衡量管理层职称,当管理层具有高级职称时取值为1;否则取值为0。

(4)声望权力。声望权力来源于管理层的声望和地位。笔者分别选取管理层受教育程度和管理层在其他企业任职两个指标衡量管理层的声望权力。管理层受教育程度越高,所控制的资源越多,在管理企业和经营方面的能力越强,管理层的声望权力越大。笔者分别采用虚拟变量1 和0 衡量管理层受教育程度,若管理层为硕士以上学历,取值为1;反之取值为0。管理层在其他企业兼职可能会收到有关业务状况的及时信息,与外界接触中提高个人声望与威信,从而增大管理层的声望权力。笔者分别采用虚拟变量1 和0 衡量管理层是否在其他企业任职,若管理层在其他企业兼职,取值为1;否则取值为0。

以上指标从不同侧面反映了管理层权力的大小,但尚不够综合与全面。为综合衡量我国上市企业管理层权力,笔者将以上8 个指标相加得到管理层权力的综合指标。

2.2.2 过度投资

对于过度投资的衡量,VOGT[11]在投资模型中加入了投资机会与现金流的交乘项,根据交乘项的系数符号来判断投资不足或过度投资。RICHARDSON[12]建立了过度投资的计量模型,并将企业的新增投资分为两部分:一部分是由企业规模、成长阶段、行业特点等决定的预期投资支出;另一部分为投资不足或者过度投资。把残差大于0 的组归为过度投资组,残差小于0 的组归为投资不足组。根据以上研究成果,考虑数据的来源性和代表程度,由于企业新增投资大部分是投资于固定资产,笔者用固定资产原价、工程物资以及在建工程3 项之和的自然对数来衡量企业投资总规模,考虑到规模效益的影响,将企业投资总规模数额除以期初固定资产净额来消除规模影响。

2.2.3 控制变量

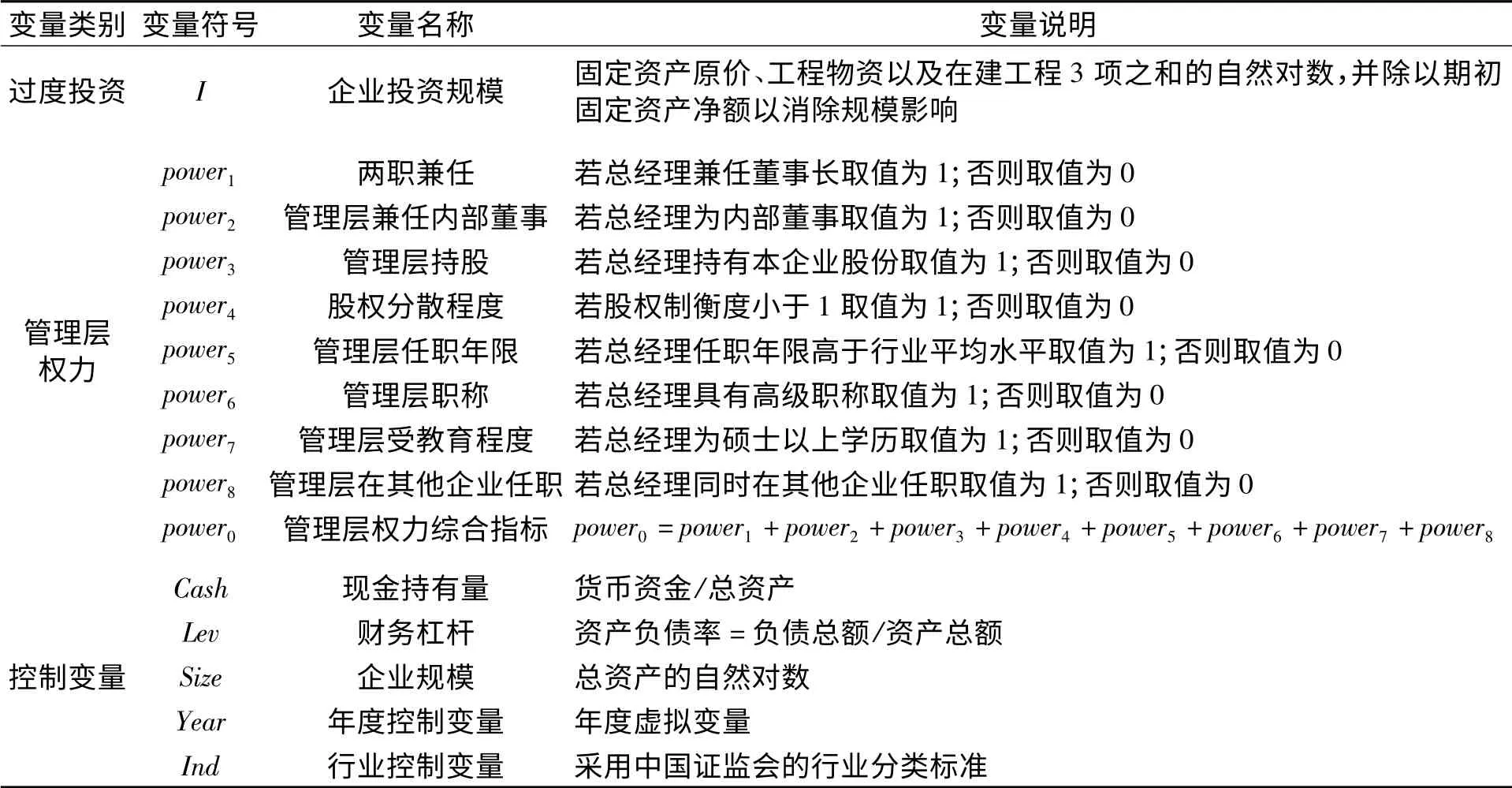

笔者选取如下控制变量:现金持有量,采用货币资金与总资产的比值表示;财务杠杆,采用资产负债率表示;企业规模,采用总资产的自然对数表示。此外,还对行业虚拟变量和年度虚拟变量进行了控制。各个变量的名称及含义如表1 所示。

表1 变量名称及含义

2.3 研究模型

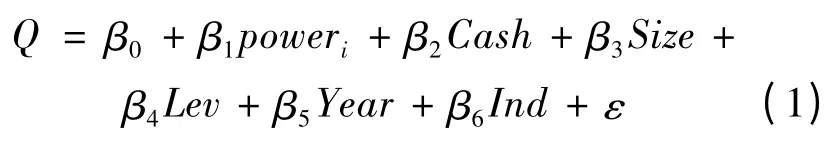

为检验假设1,建立的回归模型如式(1)所示。

其中:β0~β6为回归系数;ε 为随机扰动项。

3 实证结果分析

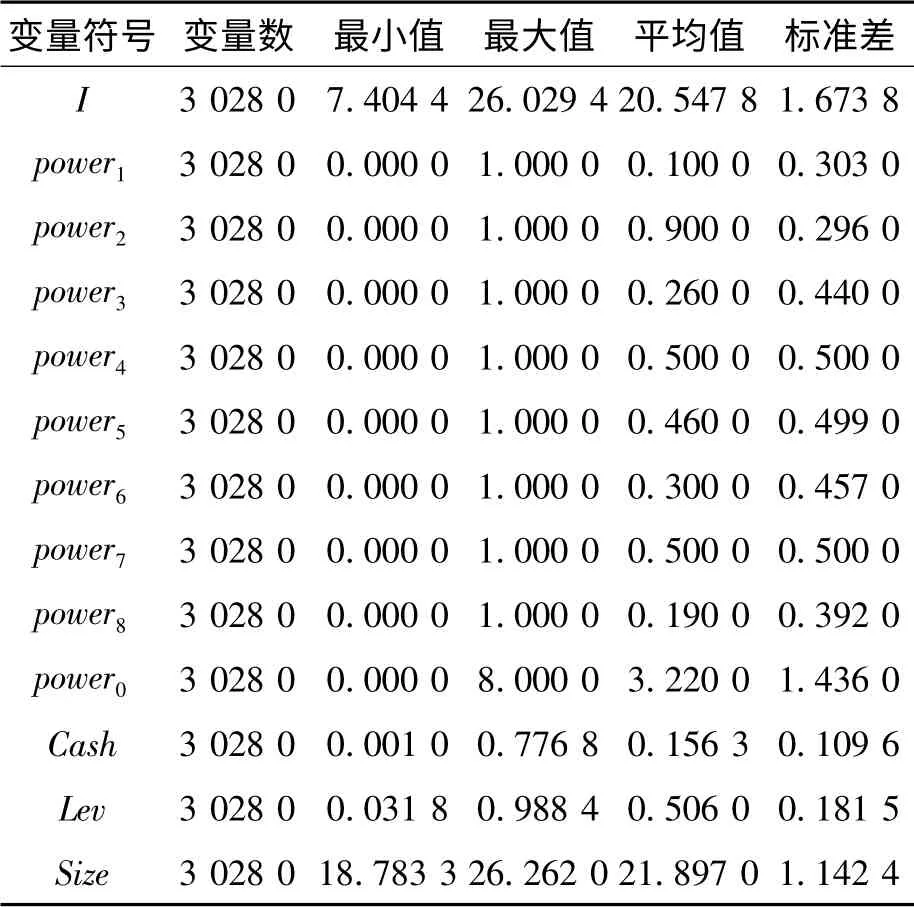

3.1 描述性统计

以我国主板上市企业2007—2011 年的数据为基础进行描述性统计,结果如表2 所示。由表2 可以看出,两职兼任的均值为0.1,即总经理兼任董事长的情况在我国并不普遍,这可能与上市企业相关的体制改革有关。总经理与董事长两职兼任,虽然有利于总经理更好地掌握企业经营情况并进行相关决策,但容易使权力集于一身,不便于分权制衡。样本企业中,约有90%的总经理担任企业内部董事,说明总经理为内部董事在我国上市企业中较为普遍;约有26%的管理层持有本企业的股份;在全部样本企业中,股权分散企业约占50%;约有46%的管理层任职年限高于行业平均水平,约有30%的管理层具有高级职称。管理层受教育程度的平均值为0.5,说明约有50%的总经理是硕士以上的学历,平均受教育程度较高。此外,约有19%的样本企业的总经理在其他企业担任一定职务。从管理层权力综合变量的均值看,我国上市企业管理层整体上具有一定的权力,但不同企业的管理层权力存在较大差异。样本企业投资的均值为20.547 8,最大值与最小值之间存在较大差距。

表2 研究变量的描述性统计

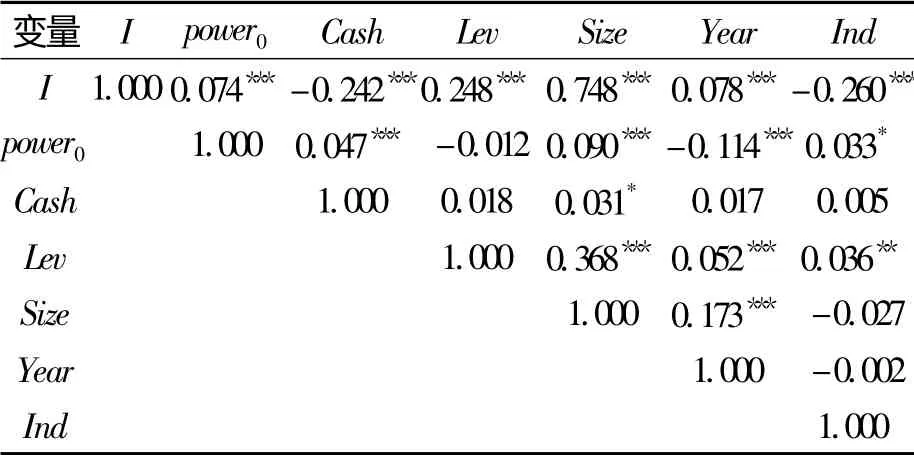

3.2 相关性分析

以我国主板上市企业2007—2011 年的数据为基础进行Pearson 相关性分析,结果如表3 所示。由表3 可知,管理层权力与投资规模之间显著正相关,初步验证了管理层权力与投资之间的相关关系。现金持有量、资产负债率、企业规模、年度控制变量和行业控制变量与投资规模之间均在1%的水平上显著相关。现金持有量、企业规模、年度控制变量和行业控制变量均与管理层权力显著相关。说明笔者选取了有效的控制变量。

表3 Pearson 相关性分析

3.3 回归分析

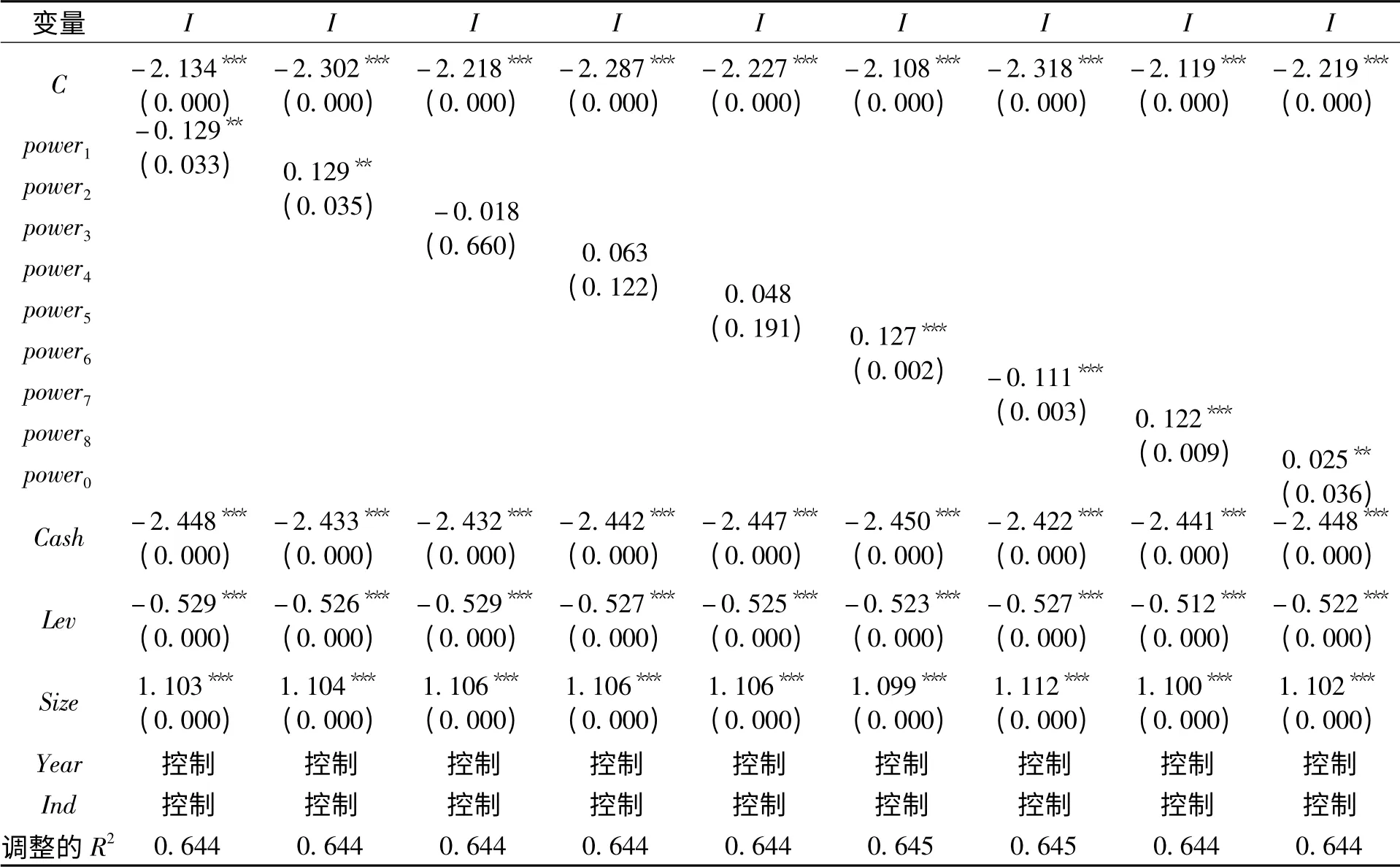

为了验证假设1,首先以管理层权力的8 个具体指标为自变量进行回归分析,以观察我国上市企业管理层权力对过度投资的影响。回归结果如表4 所示。由表4 可知,样本企业的投资额与两职兼任显著负相关,这一结果表明,当总经理同时兼任董事长时,虽然管理层权力较大,但总经理同时兼顾股东和自身利益,能够在一定程度上限制低效率的过度投资行为的发生。投资额与管理层担任内部董事显著正相关,这一结果表明,如果管理层同时兼任企业内部董事,管理层会对董事会有一定程度的控制,董事会对管理层的监督机制难以发挥作用,管理层的组织权力更大,管理层倾向于通过过度投资寻租。投资额与管理层是否具有高级职称显著正相关,这一结果表明,具有高级职称的管理层具有较强的岗位技能,并拥有更高的权力,更倾向于通过过度投资寻租,背离股东利益。管理层受教育程度对投资额具有显著负向影响,管理层教育水平能够反映出管理层个人的认知和价值观,学历越高,管理层的声望权力越大,但教育水平较高的管理层在处理企业经营管理问题时不会一味地追逐私利,而会从企业整体利益的角度出发,从而限制过度投资行为的发生。因此,我国上市企业在选拔管理层时应倾向于选择教育水平较高的管理层,并鼓励管理层再教育,以有效缓解我国上市企业的过度投资行为,提高投资效率。管理层在其他企业任职对投资额具有显著正向影响,在其他单位兼职的管理层具有更高的权力,更倾向于通过过度投资为自身寻租,因此应限制管理层在其他单位任职的行为。除此之外,管理层持股、股权分散程度以及管理层任职年限对投资的影响并不显著,即样本企业管理层的所有权权力对过度投资不具有显著影响。

4 结论

实证研究结果表明:①总体来看,我国上市企业管理层权力对投资具有显著正向影响,管理层权力越大,管理层越有可能利用手中的权力寻租,从而引发过度投资。②虽然总经理与董事长两职兼任会增加管理层权力,但总经理兼任董事长,两者的利益会趋于一致,在一定程度上抑制低效率的过度投资行为。③管理层担任内部董事使得董事会的监督机制难以发挥作用,管理层更可能利用手中的权力通过过度投资寻租。④管理层具有高级职称会倾向于进行过度投资,背离股东利益,而管理层受教育程度高会抑制过度投资行为。因此在聘任管理层时应倾向于选择教育程度高的管理者,这样有利于抑制过度投资,维护股东利益。⑤管理层在其他单位兼职会增大管理层权力,并引发企业过度投资行为,因此限制管理层在外部任职能限制管理层过度投资行为的发生。

表4 回归分析

[1]李万福,林斌,宋璐. 内部控制在公司投资中的角色:效率促进还是抑制?[J]. 管理世界,2011(2):81 -99.

[2]BEBCHUK L A,FRIED J M. Executive compensation as an agency problem[DB/EB]. [2014 -01 -02].http://www.nber.org.

[3]黎文靖,卢锐.管理层权力与会计信息质量:中国证券市场的经验证据[J]. 西南财经大学学报,2007(8):108 -115.

[4]FINKELSTEIN S. Power in top management teams:dimensions,measurement and validation[J]. Academy of Management Journal,1992,35(3):505 -538.

[5]ADAMS R,ALMEIDA H,FERREIRA D. Powerful CEOs and their impact on corporate performance[J].The Review of Financial Studies,2005,18(4):1403-1432.

[6]JENSEN M C. Agency costs of free cash flow,corporate finance and takeovers[J]. The American Economic Review,1986,76(2):323 -329.

[7]STULZ R. Managerial discretion and optional financing policies[J]. Journal of Financial Economics,1990,26(1):3 -27.

[8]FINKELSTEIN S,BOYD B K. How much does the CEO matter?the role of managerial discretion in the setting of CEO compensation[J]. Academy of Management Journal,1998,41(2):179 -199.

[9]LAURENT F,CAROLINA S. The value of excess cash and corporate governance:evidence from US cross- listings[J]. Journal of Financial Economics,2010,46(2):359 -384.

[10]张丽平,杨兴全.管理层权力、管理层激励与过度投资[J].软科学,2012,26(10):107 -112.

[11]VOGT S C. The cash flow-investment relationship:evidence from US manufacturing firms[J]. Financial Management,1994,3(2):3 -20.

[12]RICHARDSON S A. Over -investment of free cash flow[J]. Review of Accounting Studies,2006,11(2-3):159 -189.