系统重要性银行监管政策最新进展

2014-04-10杨军战

杨军战

摘要:系统重要性银行监管是危机后国际金融监管改革的重要内容,金融稳定理事会在加强系统重要性银行监管方面有很多要求。积极推进系统重要性银行监管的研究,有助于加强对系统重要性银行的监管,提高系统重要性银行的风险抵御能力,确保银行的安全和稳健运行。

关键词:系统重要性银行;监管政策;监管强度;抵御风险;安全稳健;风险管理

中图分类号:F832.5 文献标识码:A 文章编号:1007-2101(2014)02-0069-04

加强系统重要性银行监管是危机后国际金融监管改革的重要内容,是宏观审慎监管政策框架的重要组成部分。系统重要性银行是指在金融市场中承担了关键功能,其倒闭可能给金融体系造成损害并对实体经济产生严重负面影响的金融机构。根据重要性和影响范围,系统重要性银行进一步划分为全球系统重要性银行和国内系统重要性银行。其中,对全球金融市场具有重要影响的银行为全球系统重要性银行;仅对一国金融市场具有重要影响的银行为国内系统重要性银行。

一、金融稳定理事会加强系统重要性银行监管的主要要求

(一)建立和完善系统重要性银行监管政策框架

2010年10月20日,经二十国集团领导人首尔峰会批准,金融稳定理事会发布了《降低系统重要性机构道德风险的政策建议及时间表》报告,提出了加强系统重要性机构监管的总体政策框架。金融稳定理事会要求,各国应当建立系统重要性银行监管框架,明确本国系统重要性银行的评估方法,对系统重要性银行提出更为严格的监管标准,强化对系统重要性银行的监管。2011年11月,巴塞尔委员会发布《全球系统重要性银行—评估方法与额外损失吸收能力》,按分组方法对全球系统重要性银行的附加资本要求做出了规定。从2016年起,全球系统重要性银行应根据其系统重要性程度提取1%~2.5%的附加资本,2019年前达标。

(二)强化对系统重要性银行的监管

2010年,金融稳定理事会发布《系统重要性金融机构监管强度与有效性的建议》报告,提出了旨在提高系统重要性机构监管强度和有效性的32条建议,建议从监管当局获得适当的授权、独立性和资源,拥有充分的风险识别和干预措施、提升监管标准和建立更严格的评估机制等四个方面提高系统重要性机构监管的有效性。金融稳定理事会2011年发布的《实施更高强度监管政策建议情况的进展报告》进一步提出:一是提高监管联席会议的有效性。二是系统重要性银行应当提高风险数据加总能力,使监管者、金融机构和其他数据使用者(如处置机构)确信金融机构的管理信息系统可以准确揭示其风险。相关风险数据加总要求拟由巴塞尔委员会制定,全球系统重要性银行应在2016年初达到相关要求。三是金融稳定理事会拟开展对系统重要性机构风险治理的专题评估,重点关注董事会风险管理委员会的履职情况和集团首席风险官、外部审计师等风险管理功能的发挥情况。四是金融稳定理事会将在2012年底前更详细地评估各国系统重要性机构监管资源的配置情况,并呼吁各国政府履行其在首尔峰会上做出的承诺,确保监管当局有足够的资源履行其监管职责。

(三)提高全球系统重要性银行处置有效性

2011年11月,金融稳定理事会发布《金融机构有效处置框架的关键要素》,提出了系统重要性银行处置框架的12项基本要素,包括:适用范围;处置当局;处置权力;抵销、净额结算、抵押和客户资产的隔离;保护措施;处置过程中对机构的融资;跨境合作的法律框架;危机管理工作组;特定机构的跨境合作协议;可处置性评估;恢复和处置计划;信息获取和信息共享。金融稳定理事会呼吁各国完善本国处置制度,明确相关部门的处置职责、工具和权力,使其能够有序处置倒闭金融机构。具体要求包括:一是成立危机管理工作组(CMG)并签订跨境处置合作协议。2012年底前,全球系统重要性银行母国当局应当会同东道国当局建立针对每家银行的危机管理工作组,组成机构包括母国和相关东道国的财政部、央行、监管机构和处置机构等,负责评估该行的可处置性并审议恢复和处置计划。母国和东道国当局应当签订针对每家全球系统重要性银行的跨境处置合作协议,识别可能影响跨境处置合作的障碍。二是制定恢复和处置计划。全球系统重要性银行应在2012年底前制定恢复计划,母国当局应当会同东道国当局制定针对该行的处置计划。为进一步完善处置计划的制定机制,提高其可操作性,金融稳定理事会近期提出,增加订立处置策略作为制定处置计划的必经程序。鉴于制定恢复和处置计划是加强全球系统重要性银行监管最重要最核心的内容,也是最新最难的部分,相对进展较为缓慢,金融稳定理事会近期根据各国执行情况将2011年制定的时间表进行了延期处理。具体而言,每家全球系统重要性银行的恢复计划和处置策略,应于2012年12月底前完成并由其危机管理工作组审查通过;处置计划应于2013年6月底完成并经其跨境危机管理工作组审查通过;2013年底每家全球系统重要性银行的跨境危机管理工作组应完成对该行的可处置性评估。

二、全球系统重要性银行的评估方法和最新评估结果

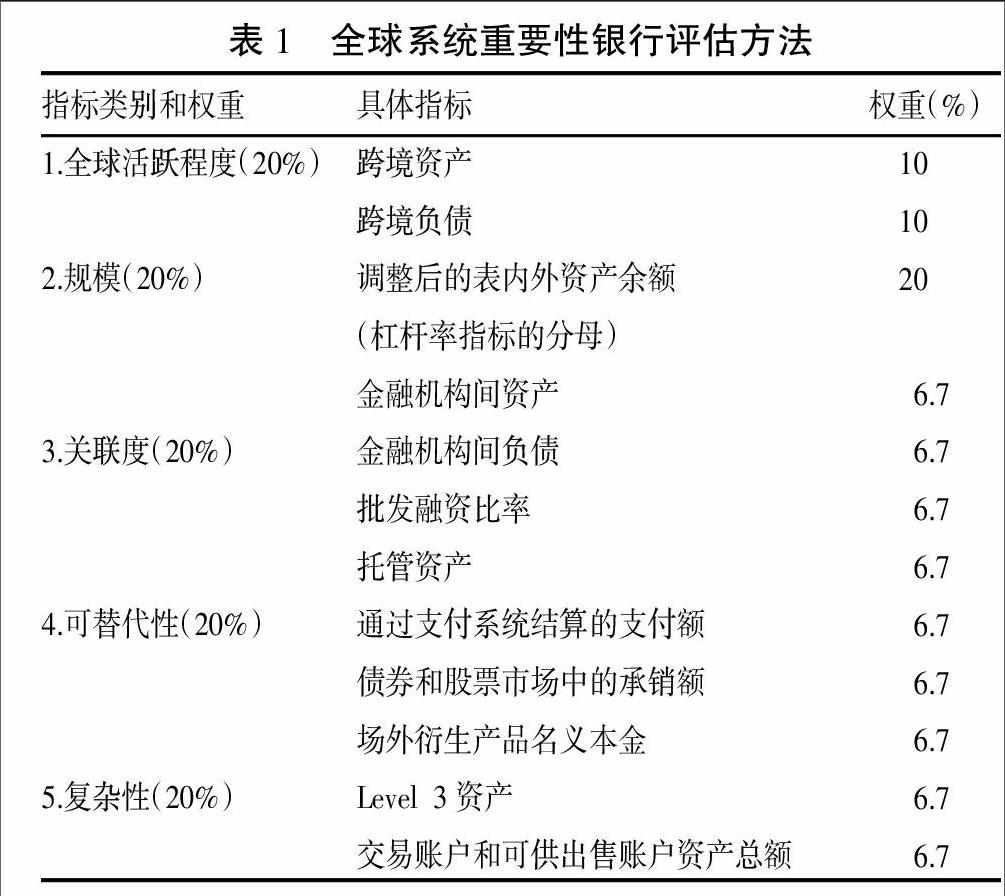

2011年11月,经金融稳定理事会同意,巴塞尔委员会公布了定性与定量相结合的全球系统重要性银行评估方法,从全球活跃程度、规模、关联度、可替代性和复杂性5个维度评估银行的全球系统重要性(见表1)。

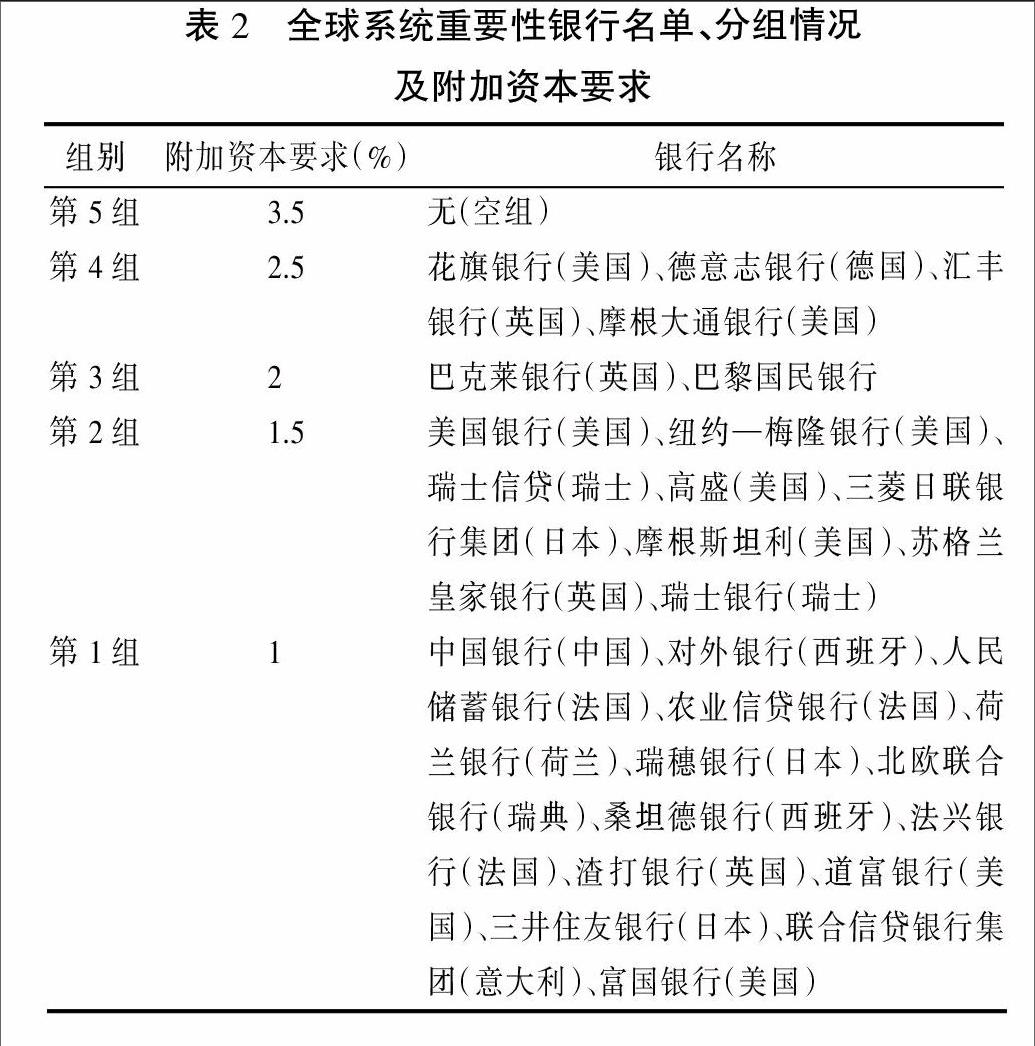

根据上述方法,运用2009年底的数据,金融稳定理事会会同巴塞尔委员会和各国监管机构确定了首批29家全球系统重要性银行,中国银行是我国乃至新兴市场国家和地区唯一进入该名单的银行。今后,巴塞尔委员会每年将根据银行的相关数据重新测算银行的系统重要性分值,并根据测算结果更新全球系统重要性银行名单(见表2)。从2012年开始,金融稳定理事会将每年更新全球系统重要性银行名单并在当年11月公布,同时还将公布相关银行所属组别和相应的附加资本要求。2012年11月,金融稳定理事会如期公布了基于2011年度数据测算结果确定的28家全球系统重要性银行名单、分组情况及附加资本要求,中国银行仍是我国进入该名单的唯一一家银行。与2011年公布的全球系统重要性银行名单相比,2家银行(西班牙对外银行和英国渣打银行)新进入名单,而3家银行不再在名单内。该3家银行中,德克夏银行已经进入处置程序;德国商业银行和劳埃德银行集团因为全球系统重要性下降不再列入全球系统重要性银行名单。

三、提高全球系统重要性银行监管强度和有效性最新进展

2012年11月,金融稳定理事会发布了向二十国集团财长和央行行长提交的《提高对系统重要性银行监管强度和有效性》进展报告。报告指出,目前一些全球系统重要性银行在风险控制方面依然薄弱,而监管当局在监管有效性、主动性与结果的专注性方面仍存在提高空间。一是在加强全球系统重要性银行监管方面。近年来,监管者对全球系统性重要银行的监管态度有所变化,监管者参与到了一些过去被认为应属于企业自主决策的领域,不仅做出监管评价,还承担风险和责任。这种方式需要监管者具有充足的经验和全面的视野,足以判断未来可能出现的最大、最难以解决的风险,并与董事会和高管层就公司策略、风险管理的有效性进行对话。对于这种监管方式目前仍存在很多挑战,它要求监管者能够获得及时更新的信息和足以支撑分析的数据,具备快速适应机构改变经营行为和模型的能力,能够将资源在预期风险和非预期风险间合理分配。二是在公司治理方面,越来越多的监管者认识到自身在提升银行公司治理有效性方面可以且应当在其中起到积极作用,特别是在向董事会传达重要风险管理的监管预期上。一些监管当局正在积极增加与董事会的约见沟通,有些监管当局则更注重在金融机构第二、三道防线上“变得更强”,具体做法包括:增加与董事会的约见频率、评估机构高管层、提高首席风险官与内审部门的地位、建立良性的继任规划等。三是在风险偏好与文化方面,风险偏好固然是董事会与高管人员在确定公司战略时所明确的,但其更多体现在公司日常运营及公司整体文化尤其是薪酬体系中。文化是难以衡量的事物,恰当的风险文化的重要标志是能够认识到风险隐患并将其控制在允许的范围内。将分散的风险度量指标有机结合、将内部自查中发现的问题有效解决、以及有效的风险预警是建立完整的风险文化的重要前提。监管者应评估金融机构董事会对风险偏好政策的重视和投入程度,以及其是否与公司的经营文化、风险文化相契合,并体现在公司日常的规章、报告甚至公司网站上。四是在操作风险方面,过去发生的一系列重大操作风险事件突出表明,监管机构需要更加关注金融机构尤其是全球系统重要性银行的操作风险管理,以提高其自身修复能力和社会信心。监管人员希望所有全球系统重要性银行建立一个模型,根据这个模型组织相对独立的专家形成“第二道防线”,用以核查运营流程对于操作风险防范的有效性。同时,监管者应评估机构董事会和高管层在建立防范操作风险体系工作中扮演的角色,以及对日常操作风险管理工作的投入程度。五是监管机构应当尝试“跟着货币走”。监管工作中分析机构的商业计划和预计财务报表是一项很重要的工作。鉴于金融机构的复杂性,监管分析行为已经逐步由判断机构的收入变动转为更加强调风险和控制。更好地认识机构的风险是更好地认识机构的前提,主要金融机构的商业模式正在演变,其中最明显的特征是中间业务(收费业务)的繁荣,这使得计算风险加权资产及相关审慎措施无法充分评估整体的潜在风险。针对上述趋势,“跟着货币走”可以使监管者更关注于业务的收入和与其相对应的风险之间的关系,如资本充足情况、流动性等。

四、恢复和处置计划实施进展情况

缺乏有效的处置机制,无法在大型复杂金融机构出现经营困难时使其平稳、有序退出市场,是导致危机不断深化的重要原因。完善处置框架,提高对系统重要性银行的处置能力和效率已经成为国际社会的共识。尤其是系统重要性银行和监管当局应当未雨绸缪,制定符合银行特点的恢复和处置计划,以促使有问题银行平稳、有序退出市场,防止其倒闭对金融稳定造成破坏性影响。2011年11月,金融稳定理事会正式发布的《处置关键要素》政策文件对恢复和处置计划的基本要素、职责分工和审批主体做出了规定。金融稳定理事会进一步要求,全球系统重要性银行应在2012年底前制定恢复计划和处置计划,从2013年起金融稳定理事会将开展对相关国家全球系统重要性银行监管框架的评估,并将恢复和处置计划的制定情况作为评估的重点内容。

在国家层面,2011年8月9日,英国金融服务局(FSA)率先公布了《恢复和处置计划》征求意见稿。2011年9月13日,根据美国金融监管改革法的要求,美国联邦存款保险公司发布监管规则,要求并表资产超过500亿美元的银行控股公司和被美联储认定具有系统重要性的非银行金融机构分阶段制定处置计划。其中,非银行资产规模超过2 500亿美元的银行应在2012年7月1日前完成处置计划的制定,非银行资产规模在1 000亿美元~2 500亿美元之间的银行应在2013年7月1日前完成,非银行资产规模在1 000亿美元以下的银行应在2013年12月31日前制定完成。值得注意的是,美国监管当局已明确要求集团资产规模超过500亿美元的外资银行子行和分行制定适用于该子行和分行的恢复和处置计划。该计划可以相对简化,但应当与母行的整体恢复和处置计划保持一致。英国金融服务局在其《恢复和处置计划》征求意见稿中,也要求在英国办理存款业务的外资银行子行制定恢复和处置计划。

在上述规则发布之前,从2009年起,美、英两国监管当局就开始以系统重要性程度较高的大型银行作为试点,要求其制定恢复和处置计划。2009年4月,英国金融服务局要求苏格兰皇家银行、汇丰银行、巴克莱银行、劳埃德银行、渣打银行等6家大型银行制定恢复和处置计划。2012年10月,美联储公布了花旗银行、摩根大通银行、美国银行、摩根斯坦利、德意志银行、瑞士信贷等11家大型金融机构向监管当局提交的恢复计划。

五、国内系统重要性银行监管政策框架

2011年11月召开的二十国集团领导人戛纳峰会要求金融稳定理事会和巴塞尔委员会研究如何尽快将全球系统重要性银行政策框架延伸适用于国内系统重要性银行。巴塞尔委员会研究指出,应从与全球系统重要性银行政策框架相互补充的视角来理解国内系统重要性银行政策框架。一方面,考虑到各国经济和金融体系的不同结构特征,只宜对国内系统重要性银行制定指导性原则,在制定评估方法和运用政策工具方面赋予各国一定的自由裁量权;另一方面,国内系统重要性银行政策框架应当体现为一系列原则性的最低标准,以有效解决跨境负外部性问题,促进公平竞争。2012年9月,巴塞尔委员会正式分布《国内系统重要性银行政策框架》,该文件明确了国内系统重要性银行政策框架,提出了各国制定国内系统重要性银行监管政策应当遵循的12项原则。

(一)国内系统重要性银行评估方法

巴塞尔委员会借鉴全球系统重要性银行评估方法,提出了各国制定本国国内系统重要性银行评估方法的基本原则。一是各国监管当局应当制定评估银行国内系统重要性的方法。二是国内系统重要性银行的评估方法应当反映银行破产倒闭的负外部性或潜在影响,而非破产倒闭的概率。三是评估国内系统重要性银行的参照系应为本国经济。四是在评估范围上,母国监管当局应当在集团并表层面评估银行的系统重要性,东道国监管当局在评估外资银行子行的系统重要性时,应当将该子行下设的分支机构纳入并表范围。五是在评估因素上,应当考虑规模、关联度、可替代性和复杂性四大类的因素,各国监管当局可以根据本国银行业实际设定反映上述因素所代表具体特征的评估指标。六是在评估频率上,各国监管当局应当定期评估本国辖区内银行的系统重要性,以确保评估结果反映该国金融体系的现状。国内系统重要性银行评估的时间间隔不得明显长于全球系统重要性银行(每年一次)。七是在信息披露方面,要求各国监管当局公开披露国内系统重要性银行评估方法的概要。

(二)国内系统重要性银行监管政策要求

在监管政策方面,《国内系统重要性银行政策框架》的规定主要集中于对国内系统重要性银行的附加资本要求。巴塞尔委员会规定对某家银行实施的附加资本要求应与该行的系统重要性程度相适应。当一国系统重要性银行划分为不同组别时,对不同组别的国内系统重要性银行可以提出不同的附加资本要求。在附加资本要求的实施方面,巴塞尔委员会要求各国监管当局应当确保全球系统重要性银行和国内系统重要性银行政策框架在本国实施过程中的一致性。当银行集团既被认定为全球系统重要性银行又被母国监管当局认定为国内系统重要性银行时,母国监管当局应当按照孰高原则确定其附加资本要求。在附加资本要求的构成方面,巴塞尔委员会认为核心一级资本是提高银行持续经营条件下损失吸收能力最强的工具,因此要求附加资本要求应全部以核心一级资本来满足。巴塞尔委员会同时强调,其他政策工具,特别是提高系统重要性银行的监管强度,在控制系统重要性银行的负外部性方面也发挥着重要作用。

为确保各成员国建立有效的国内系统重要性银行监管政策框架,巴塞尔委员会拟将国内系统重要性银行政策的制定和执行情况纳入第三版巴塞尔协议同行评估的范围。

参考文献:

[1]彭少辉.全球金融监管体制改革新动向及我国的路径选择[J].南京财经大学学报,2011,(4).

[2]戴东鲁.加强金融监管的措施分析[J].经济视角,2011,(10).

[3]FSB,Extending the G-SIFI Framework to domestic systemically important banks-Progress Report to G-20 Ministers and Governors,2012,(4).

[4]FSB,Increasing the Intensity and Effectiveness of SIFI Supervision,progress report to the G20 Ministers and Governors,2012,(11).

[5]FSB, Reducing the Moral Hazard Posed by Systemically Important Financial Institutions,2010.

[6]FSB,Global Systemically Important Banks: Assessment Methodology and the Additional Loss Absorbency Requirement,2011.

[7]FSB,Key Attributes of Effective Resolution Regimes for Financial Institutions. October,2011.

责任编辑、校对:秦学诗