后金融危机时期中国钢材进出口现状与趋势

2014-02-13张祥国

□张祥国

后金融危机时期中国钢材进出口现状与趋势

□张祥国

分析了中国钢材进出口的现状与趋势,提出面对后金融危机时期产能过剩、深入开放、环保压力与贸易摩擦频发的经营环境,需立足中国市场,强化研发与服务,对出口目的地进行分类管理,以实现中国钢材进出口的健康可持续发展。

钢材进出口;趋势;经营环境

金融危机导致全球钢材需求增长放缓,中国的经济刺激政策使国内钢铁产能快速增加。面对产能过剩、深入开放、环保压力和贸易摩擦频发的经营环境,中国钢材进出口需顺应钢铁业转型的历史潮流,着眼于钢铁企业综合竞争力的提高,立足中国市场,强化研发与服务,对出口目的地进行分类管理,以及采取其他相应措施,以实现健康可持续发展。

一、后危机时期的中国钢材进出口现状与特征

1.中国钢材进出口概况

从数量上看,2013年中国钢材进出口情况与2008年相比变化不大,但中间经历了起伏。从金额上看,进出口金额均出现下降。从均价上看,钢材价格总体上呈现下降趋势,同时进口钢材均价持续高于出口钢材均价。

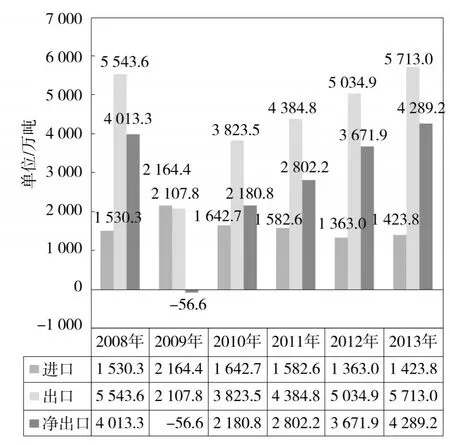

2013年,中国进口钢材1424万吨,较2008年下降106万吨;同年出口钢材5713万吨,较2008年增加169万吨;同年钢材净出口为4289万吨,较2008年增加276万吨。其中,2009年中国钢材进出口接近平衡。金融危机后,中国钢材年度进出口数量情况见图1。

图1 2008-2013年中国钢材年度进出口数量

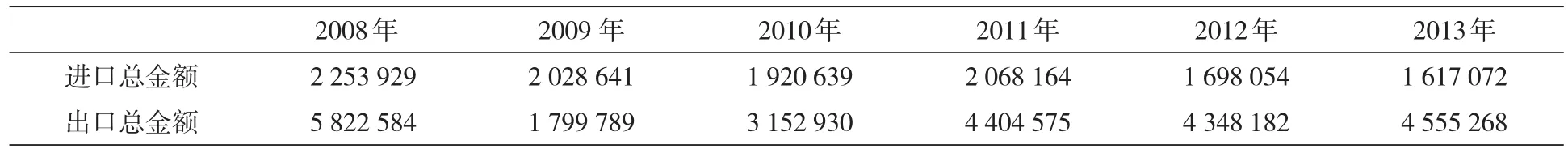

2013年,中国进口钢材总额162亿美元,较2008年225亿美元降低63亿美元;同年出口钢材总金额456亿美元,较2008年582亿美元降低126亿美元。金融危机后,中国钢材年度进出口金额情况见表1。

表1 2008—2013年中国钢材年度进出口金额单位/万美元

2013年,中国进口钢材均价1138美元/t,较2008年1473美元/t降低335美元/t。同年出口钢材均价797美元/t,较2008年1 050美元/t降低253美元/t。进口钢材均价持续高于出口钢材均价,说明进口钢材品种的等级或附加值相对高于出口钢材品种。

2.中国钢材进口分析

中国钢材进口来源地和进口品种高度集中,金融危机对中国钢材进口影响不大。

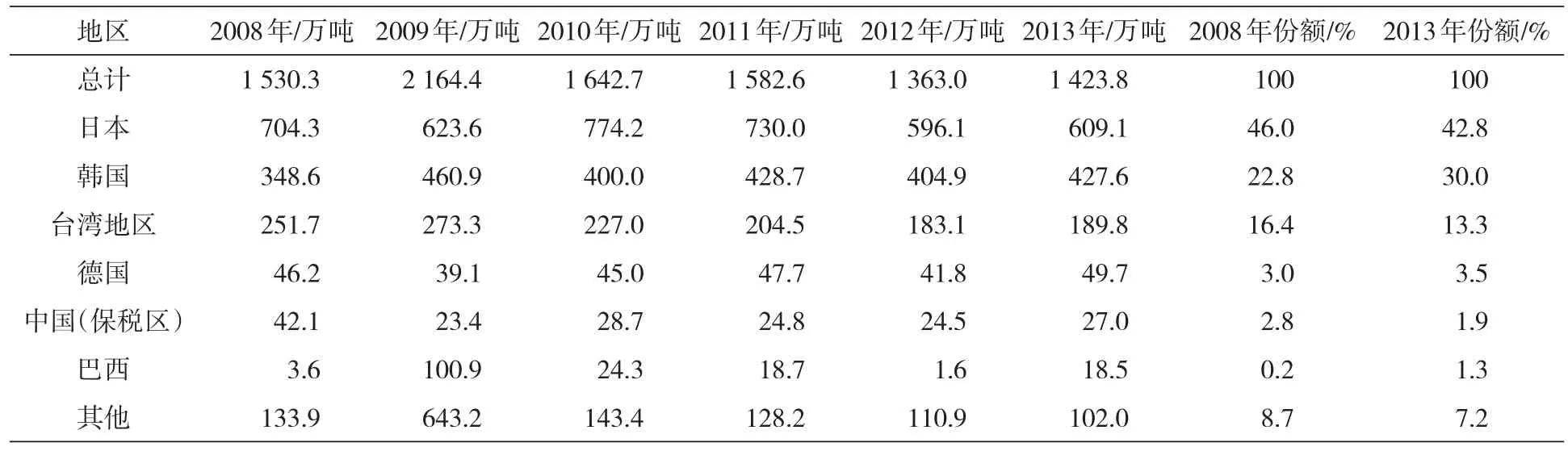

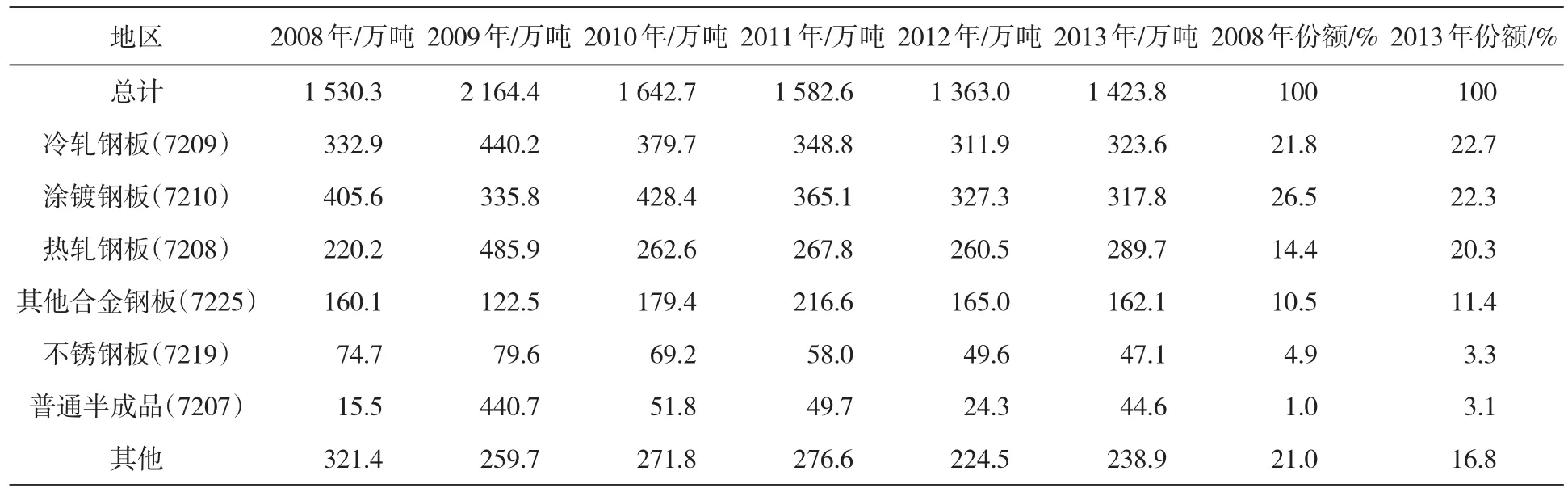

2013年,中国进口钢材1424万吨,前三大来源地分别是日本、韩国和台湾地区,合计进口量占中国总进口量的86%。主要进口品种是冷轧钢板(7209)、涂镀钢板(7210)、热轧钢板(7208)、其他合金钢板(7225)和不锈钢板(7219),其占总进口量的近80%。中国钢材进口主要来源地和主要品种情况见表2和表3。

表2 中国钢材进口主要来源地

表3 中国钢材进口主要品种

3.中国钢材出口分析

相比金融危机前,中国钢材出口目的地出现两个变化:一个变化是贸易伙伴集中度降低;另一个变化是贸易伙伴向东盟国家集中。此外,中国钢材出口品种也趋向集中。

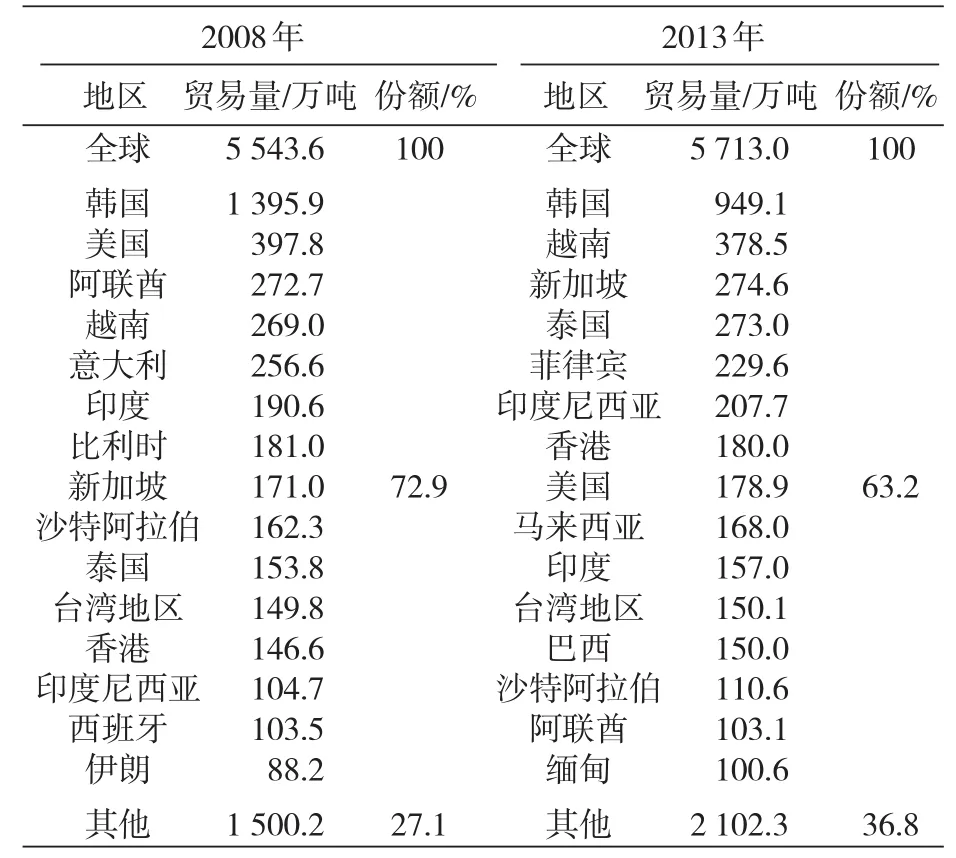

2008年,中国向前15位出口目的地的钢材出口量占比72.9%,2013年为63.2%。2013年,中国钢材出口前15位目的地中,东盟国家占了7个。韩国仍是中国钢材出口最大的目的地,但数量有所减少。对欧美国家的出口呈现下降趋势。具体情况见表4。

表42008年与2013年中国钢材出口目的地贸易量

2008年,出口量最大的前5个钢材品种占出口总量的66.4%,前8位品种占比84.5%;2013年的前5个钢材品种占出口总量的82.1%,前8位品种占比93.6%。涂镀钢板、其他合金钢板等扁平材份额上升,热轧钢板出口剧减;长材依然占据很大的份额。2008年与2013年中国钢材出口品种情况见表5。

表5 2008年与2013年中国钢材出口品种

4.中国钢材进出口的一些数据对比

(1)钢材进口量与钢材表观消费量对比。进口钢材在钢材表观消费量中所占比重较低,2013年仅为2%,不是主导力量;且占比呈逐年下降趋势,见表6。

表6 中国钢材进口与中国钢材表观消费对比

(2)钢材出口量与粗钢产量对比。中国钢材出口量在中国钢铁产量中所占比重不高,多数年份不到10%,2013年仅为7.3%,见表7。

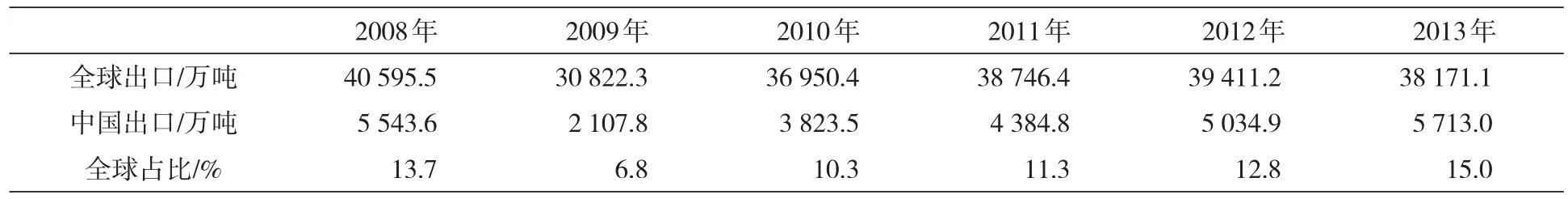

(3)中国钢材出口量全球占比。中国已经是全球最大的钢材出口国,全球占比保持在10%~15%,仅2009年低于10%,见表8。

表7 中国钢材出口与中国粗钢产量对比

表8 中国钢材出口与全球钢材贸易对比

二、中国钢材进出口内外环境

中国的钢材进出口,尤其是出口,面临着巨大的市场和结构调整压力,主要表现在产能过剩、深入开放、节能环保与贸易摩擦等方面。

1.产能过剩

产能过剩是全球钢铁业面临的挑战,中国尤为严重。据世界钢协统计,2013年全球粗钢产能21.4亿吨,产能利用率74.2%,全球产能过剩约5亿吨,其中,中国过剩约2亿吨。金融危机导致全球钢铁需求增长放缓,中国应对危机的刺激政策又导致国内钢铁产能的急剧增加,从而加剧了产能过剩的矛盾。国内企业存在出口冲动,把钢材出口作为解决国内过剩产能的一种手段,这也是金融危机后中国钢材出口量由降转升的重要原因。

2.深入开放

党的十八届三中全会后,钢铁行业进一步对外开放成为必然。一方面,中国钢铁业对外资进入的限制将逐渐降低;另一方面,国外钢材进入国内市场的壁垒会减少,这些都将使国内钢材市场竞争更加激烈。

3.环保压力

作为能源和资源密集型行业,钢铁业的发展必须以资源能源节约和环境友好为前提,已经成为共识。雾霾所引起民众对节能环保的关注,给钢铁行业带来了巨大的社会压力。中国政府也陆续出台了《大气污染防治行动计划》等一系列与钢铁业节能环保密切相关的政策措施,对钢铁等高耗能、高污染的“双高”行业做出了具体的环保规定。

环保成本的增加降低了中国钢材的出口竞争力。随着中国经济转型,原先那种进口铁矿石、消耗能源资源、将污染物留在国内、出口钢材的发展模式不可持续。

4.贸易摩擦

产能过剩和需求不振导致贸易保护主义加剧。中国每年5 000多万吨的钢材出口量令相关经济体感到不安。中国出口的钢材与当地钢材形成同质化竞争的局面,引发了相关国家的贸易保护。东南亚钢铁协会的官员多次在国际会议上指出中国钢材出口是对东盟市场的扰乱,日本出口的钢材主要是东盟不能生产的高端产品,而中国主要出口商品级的钢材,与东盟自产钢材形成直接竞争。安米董事长米塔尔也公开呼吁欧洲政府提供贸易保护,使欧洲钢铁业免受来自中国等国家钢材出口的冲击。

中国钢材出口的主要目的地东盟、北美、欧洲和拉美是近年来贸易保护频繁发生的区域。2013年,针对中国钢铁业的贸易保护调查至少25起。2014年上半年,东盟、澳大利亚、墨西哥等国家和地区对中国钢材发起至少7起“双反”调查。

三、发展趋势

1.进口趋势

随着中国的产业升级,对高端钢材的需求会增加。进一步改革开放使得钢铁业的内向国际化渐成趋势,外资钢企在华资产将进一步增加;本土钢企注重研发提高实力,国内高端钢材的供应能力在增强。预计中国钢材进口会出现稳定并逐步减少的趋势。

2.出口趋势

从国外的经验看,解决钢铁业产能过剩问题是个长期痛苦的过程。中国维持一定量的钢材出口是不得不为之举。但长期大量的钢材出口不可持续。国内人工成本上升、节能环保投入增加、人民币长期升值趋势等因素降低了中国钢材出口的比较优势。东盟、欧美等中国钢材出口重点区域会加大对自身钢铁业的保护力度,贸易摩擦增加了出口阻力。预计中国钢材出口量会维持现有水平。但品种结构上会进一步向涂镀钢板、无缝钢管等高附加值产品集中。

四、应对思考

要保证中国钢材进出口的健康发展,应着眼于增强企业综合竞争力和促进中国钢铁业由大转强。

1.政府层面

政府应进一步完善贸易摩擦预警机制,加强与相关经济体的沟通、协调,减少贸易摩擦。慎重出台关于鼓励钢材出口的措施,更多地鼓励以钢铁制品形式的出口,既可以提高国内产业增加值,又会减少贸易摩擦。

2.企业层面

首先,应明确中国市场是主战场。中国钢铁生产和消费已占据全球的半壁江山,面对如此巨大的绝对消费量,中国钢企的未来充满机遇。目前,中国每年仍需进口相当数量的国内企业尚不能提供的高附加值产品,因此,如何做好进口替代也是中国钢企需要好好把握的机遇和挑战之一。2014年6月,安米与华菱合资的年产能150万吨的高等级汽车钢板厂投产,就是国内外钢企抢占中国高端钢材市场的最好反映。由于外资钢企一直对中国国内钢铁市场充满期待,因此,本土企业更应有所作为。

其次,加强研发,提升服务。通过加强研发,EVI早期介入,实现关键领域的技术突破,生产独有领先产品,并提高供货质量和供货稳定性;通过服务提升,锁定与重要客户的战略合作关系,以此提高企业的综合竞争力和可持续发展能力。这样可以更好地满足国内外市场的需求,并减少贸易摩擦。

再次,明确目的,做好市场分类。对欧美等成熟市场,采取超前需求与技术获取导向,通过钢材贸易,发现超前钢材需求,早做技术储备,满足未来的国内市场;对日韩等饱和市场,采取质量导向,接受世界上最苛刻用户的检验,提升公司产品的国际声誉、品牌、质量和管理水平;对于有增长潜力和需求缺口的新兴市场,则采取数量导向,获取更多的当地市场份额,为未来的属地化供应打好基础。

[1]李创新.加快改革创新走出钢铁困境[J].冶金经济与管理,2014(1).

[2]王兴艳,张海亮,田凯军.2013年中国钢铁行业回顾及2014年展望[J].冶金经济与管理,2014(1).

[3]王立.浅谈困境下我国钢铁业转型的几点思考[J].冶金经济与管理,2013(6).

[4]徐乐江.直面挑战实现转型由钢铁大国走向钢铁强国[J].中国钢铁业,2012(5).

[5]何晓曦.钢铁业频遭“双反”调查[N].国际商报,2014-06-30.

(作者单位:宝钢经济管理研究院,上海201900)

F274

A

1002-1779(2014)04-0020-04