会计盈余和净资产价值相关性分析

2013-07-06叶红霞祁怀锦

叶红霞,祁怀锦

(中央财经大学 会计学院,北京 100081)

在资本市场,会计信息是投资者了解上市公司的重要途径,是投资者对权益进行估值的主要依据。我国资本市场于2007年实施了与国际趋同的会计准则(简称新会计准则),对于按新会计准则编制的会计信息是否影响了在权益估值中的作用进行研究无疑是具有现实意义的。账面净资产和会计盈余是资产负债表与利润表的汇总项目信息,是投资者决策中最重要的信息参数。本文以2004-2009年我国上市公司的年度报告为研究对象,对账面净资产和会计盈余在权益估值中的作用进行研究,对新会计准则在会计信息价值相关性方面所发挥的作用进行检验,为监管机构政策制定提供依据和参考。

一、理论分析与研究假设

不少研究表明,新会计准则的实施带来了新的信息含量(罗婷[1],薛爽[2],刘永泽[3]),但是人们对于会计准则改进会计信息的价值相关性仍有诸多质疑。为此,我们从以下三个方面来分析。

(一)决策有用性

决策有用性是指财务报告应该提供对决策有用的信息。自美国财务会计准则委员会(FASB)的财务会计概念框架第1号(1978)将财务报告的目标定位为决策有用观后,决策有用性作为财务会计概念框架研究的起点,指导着会计准则的制定。决策有用性目标的确立,将会计研究从对“真实收益”的寻找转向考察会计信息对不同使用者团体的效用上来。在决策有用性目标下,通过会计准则编制的财务报告信息,要求提高公司未来赢利能力与报告的会计盈余之间的相关性。Ball和Brown[4]第一次检验了会计盈余和股票价格的相关关系,证实了会计信息具有价值相关性。自此之后,价值相关性检验成为证实会计信息决策有用性的量化工具。

决策有用性的提出受到当时外部环境的影响,有效市场假说和资本资产定价模型的出现,激起人们进一步探索信息与市场的关系,会计信息作为重要的信息来源,应该为投资者提供有用的信息,促使了会计准则决策有用性目标的确立。决策有用性目标是使会计信息具有价值相关性的前提条件。国际会计准则委员会(IASB)于1989年发布了《会计报表编报的框架》,认同了会计报表目标的决策有用性,随后,国际会计准则的制定也始终以如何更好地实现这一目标为决策的依据。

我国新会计准则对财务报告目标进行了明确定位,将保护投资者利益、满足投资者进行投资决策的信息需求放在了突出位置,彰显了财务报告目标在企业会计准则体系中的重要作用。基本准则规定,财务报告的目标是向财务报告使用者提供与企业财务状况、经营成果和现金流量等有关的会计信息,反映企业管理层受托责任履行情况,有助于财务报告使用者作出经济决策。这反映了我国会计准则制定以决策有用性为目标与国际会计准则的实质趋同。说明以决策有用性为目标的新会计准则将影响会计信息价值相关性的变化,提升会计信息在权益估值中的作用。

(二)会计计量观

会计计量观是以公司价值理论为基础,认为会计信息的作用在于投资者对权益进行估值时以相应的会计数据作为模型的变量。计量观关注会计信息是如何作用于股价,使会计信息和股票价格产生直接的联系。在会计计量观思想下,会计准则应尽可能为准确的计量企业资产、负债和股东权益的价值提供条件。

计量观发源于由经济学家希克斯等人提出的新古典理论中关于价值与收益的论点,它认为会计应计量和报告投资者需要的基本信息——企业价值,或者至少是企业的部分价值。计量观经历了古典计量观和当代计量观,在早期持计量观的会计学家主张会计应该而且能够准确的计量企业每一项资产、负债和权益,得到企业的“真实收益”。到60年代后期,信息观把会计理论建立在现代决策科学、信息经济学、财务学的基础上,批评古典计量观的理论是建立在完全市场、完善市场和不存在不确定性的假设之上的,与现实世界格格不入,是难以成立的。信息观认为,在市场不完全和充满不确定性的现实经济世界中,任何会计方法都不可能得到企业的“真实收益”。会计信息的功用是向投资者传递某种有助于判断和估计经济收益的“信号”而不是经济收益本身。如果会计信息的确能扮演这种信号角色,那么我们必然可以观察到投资者在接收到该信号后,对未来股票价格各种可能的信念会发生改变。然而,20世纪90年代以来,企业经营业务的多元化,经营资产的证券化,以历史成本为计量模式的收益决定模型已不能有效地反映企业真实的赢利状况和存在的风险。会计回归当代计量观的呼声越来越高,将公允价值纳入财务报告中,尽可能准确的计量企业资产、负债和股东权益的价值,资产负债表不应处于从属地位。国际会计准则响应了这种呼声,公允价值会计引入会计准则的步伐越来越快。国际会计准则理事会(IASB)相继发布IAS40“投资性房地产”(1999)和IAS41“农业”(2003)对“公允价值会计”的全面应用。我国新会计准则在众多具体准则中都引入了公允价值计量,计量模式由单一历史成本向历史成本与公允价值双重计量模式转变。

会计计量观理念确立了以会计盈余和账面净资产直接计量权益价值的基础。

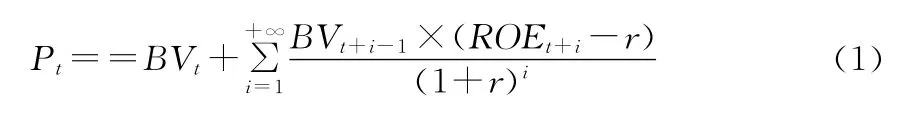

(三)Ohlson模型

Ohlson[5](1995)在股利折现模型和清洁盈余关系假设基础上,建立了公司内在价值估值模型,简称Ohlson模型,其公式为:

介质回收系统的磁选机包括精煤、中煤、矸石磁选机和扫选磁选机,选煤厂对各磁选环节分别进行详细的检测,结果见表2。

其中,Pt为t时刻公司价值,BVt为t时刻净资产账面价值,BVt+i-1为t+i-1时刻净资产账面价值,ROEt+i为t+i时期股东权益收益率,r 为预期收益率,BVt+i-1×(ROEt+i-r)为非正常盈余,即第t+i期的实现利润减去预期利润后的余额。根据Ohlson模型,可以用会计盈余和账面净资产来解释股票价格,即:

其中,P为公司股票价格,EPS为每股会计盈余,BVPS为每股净资产账面价值,β0、β1和β2分别为待估计的参数,ε为误差项。从Ohlson模型可以看出,重要的财务报告信息与公司权益价值有确定的统计相关关系,会计研究者应该探求、明晰这些关系。这样,才能了解投资者是怎样依赖会计信息进行决策的。Ohlson模型建立了会计信息与股票价格的直接联系,股票价格可以用资产负债表信息和利润表信息来解释。此后,Ohlson模型成为检验会计盈余和账面净资产在股票价格中价值相关性的主要模型。

(四)研究假设

通过上述分析我们认为,会计准则与会计信息价值相关性之间存在某种必然联系。罗婷、薛爽、刘永泽等检验了新会计准则的实施带来了新的信息含量,但未能深入探求会计盈余和账面净资产在权益估值中作用的变化。本部分通过对新会计准则的分析,提出假设。

与旧会计准则相比,新会计准则在理念上出现了较多的突破和创新,主要体现在收益计量由收入费用观向资产负债观的转变,收益确认由经营收益观向全面收益观的转变,以及计量模式由单一历史成本向历史成本与公允价值双重计量模式转变。这些新理念可能影响会计盈余和账面净资产在权益估值中的作用。会计盈余和净资产为代表的汇总信息在权益估值中将发挥更大的作用。投资者可能更多地依赖会计信息进行决策。据此,提出以下假设

假设一:执行新会计准则之后,会计盈余和账面净资产在权益估值中的联合解释能力增强。

新会计准则改变了过去以利润表为中心的观念,在收益计量上强调资产负债观,反映了更准确的计量资产、负债和股东权益,这有可能加强投资者对资产负债表数据的重视,由此给出假设二。

假设二:执行新会计准则之后,账面净资产在权益估值中的增量解释能力逐年递增。

二、模型构建

式(3)中,t为时间变量,取值为2004,2005,…,2009,Pit是公司i在t+1时期的4月30日的股票价格;EPSit是公司i在t时期的每股会计盈余;BVPSit是公司i在t时期的每股净资产账面值;SIZEit是公司i在t时期的总资产的自然对数,控制规模的影响。

基于模型A,对样本数据进行新会计准则执行前时段和执行后时段分别回归,定义执行前和执行后的R2分别为

如果假设一成立,执行新会计准则之后,会计盈余和账面净资产在权益估值的联合解释能力增强,那么

基于模型B,对样本数据分年度回归,按年度分别计算账面净资产在权益估值中的增量解释能力。定义2007、2008和2009年的账面净资产的增量解释能力分别为2007

定义模型B的R2分别为为每股净资产在权益估值中的增量解释能力,其计算公式[6]为

如果假设二成立,执行新会计准则之后,每股净资产的增量解释能力逐年递增,那么

三、样本选取与描述性统计

基于可比性的考虑和数据的可获得性,本文运用新会计准则实施前后3年的样本公司数据进行假设检验,样本期间为2004-2009年,由于金融行业的特殊性剔除金融行业样本公司数据,样本公司合计7977个,2007-2009样本量为4381个,2004-2006样本量为3596个,来源于色诺芬数据库,采用Excel对数据进行筛选,并用SAS软件回归分析。样本公司的描述性特征(表1)。从表1可以看出,会计准则执行前后期间,股票价格、会计盈余、账面净资产的均值都有较大幅度的增长,账面净资产较之前平均上涨了14.96%,尤其是会计盈余的增长幅度达到133.33%。可见,新会计准则执行后,以会计盈余和账面净资产为指标的会计数据产生了较大幅度的增长。

表1 样本变量描述性统计

四、价值相关性分析

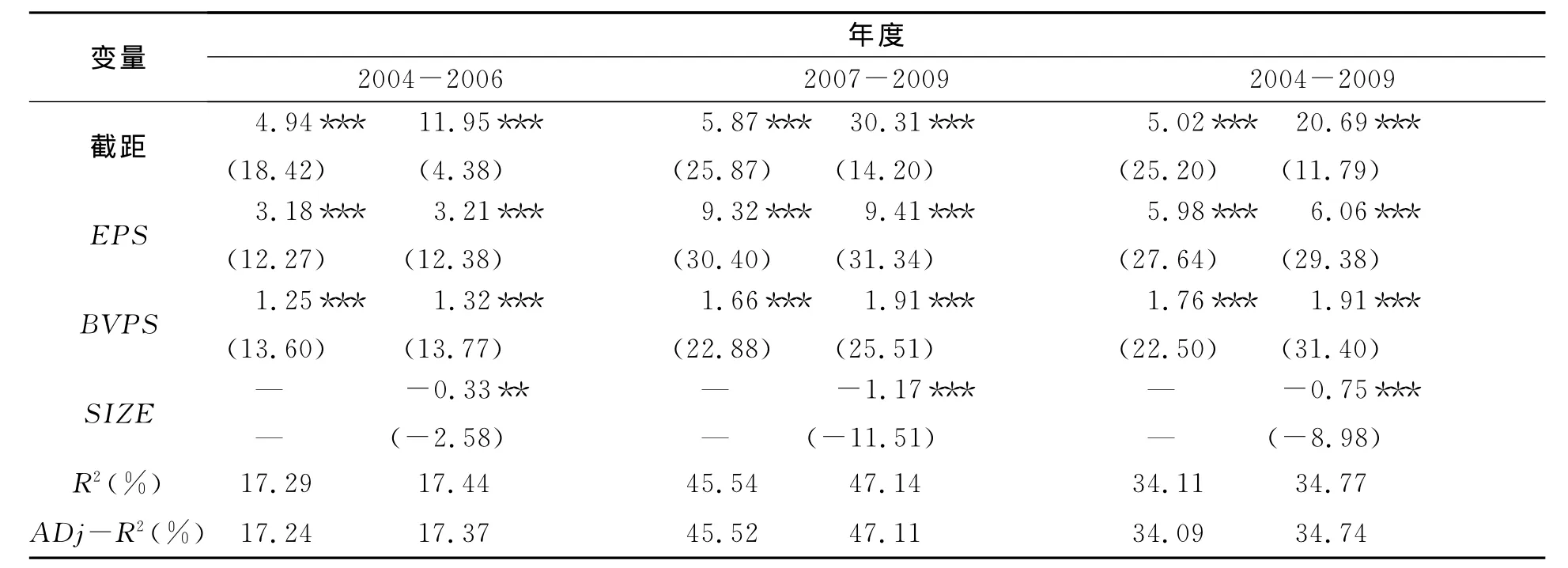

(一)会计盈余和净资产的联合解释能力对比分析

基于模型A对2004-2009年的样本公司数据,分别对新会计准则执行前后两个时段回归,得到检验结果(表2)。从表2可以看出,当新会计准则执行前时段(2004-2006),回归模型的R2为17.44% ,当新会计准则执行后时段(2007-2009),回归模型的R2为47.14%。在新会计准则条件下,每股会计盈余和每股净资产的联合解释能力增强了29.70%。说明新会计准则执行之后,资产负债表和利润表的汇总数据在权益估值中发挥了更大的作用。投资者在权益估值中更多地依赖会计信息来评估决策。

表2 新会计准则执行前后会计盈余和净资产联合解释能力比较

(二)账面净资产的增量解释能力时间序列特征分析

基于模型B对2004-2009年样本公司数据不同年度回归分析,得出各年度模型的R2,进而计算得出不同年度每股净资产的增量解释能力(表3)。从表3可以看出,每股净资产的增量解释能力在新会计准则执行前时段逐年下降,从2007年开始逐渐回升。新会计准则执行之后,每股净资产的增量解释能力逐年增强。原因可能在于新会计准则的资产负债观提供了更加与价值相关的信息。同时也发现,在新会计准则执行之前的2004年和2005年,每股净资产的解释能力大于每股会计盈余的解释能力,而在2006年每股会计盈余的解释能力大于每股净资产的解释能力。在新会计准则执行之后的2007年和2008年,每股会计盈余的解释能力大于每股净资产的解释能力,而在2009年每股净资产的解释能力大于每股会计盈余的解释能力。说明会计盈余和净资产在权益估值的作用不具有稳定性和持续性。会计盈余和净资产在权益估值中的作用还依赖于资本市场的整体宏观环境,当资本市场繁荣时,权益估值更依赖于会计盈余信息,当资本市场冷清时,权益估值更依赖于净资产信息。

表3 不同年度净资产增量解释能力指标比较 单位:%

五、结 论

根据决策有用性目标和会计计量观理念,分析认为会计准则决策有用性目标是会计信息具有价值相关性的前提条件,会计计量观理念确立了会计盈余和账面净资产直接计量权益价值的基础,新会计准则的实施将影响会计盈余和账面净资产在权益估值中的作用。使用A股上市公司新会计准则执行前后3年时段会计数据,以Ohlson模型为基础,对会计盈余和账面净资产在权益估值中的作用变化进行了比较分析,初步得到如下结论。

1.执行新会计准则之后,会计盈余和账面净资产在权益估值中的联合解释能力得到提升,说明以会计盈余和净资产为代表的汇总信息在权益估值中发挥的作用更大,投资者在权益估值中更多地依赖会计信息来评估决策。

2.执行新会计准则之后,账面净资产的增量解释能力逐年增强,说明投资者逐渐加强对资产负债表数据的关注。同时也发现会计盈余和净资产在权益估值的作用不具有稳定性和持续性。会计盈余和净资产在权益估值中的作用还依赖于资本市场的整体宏观环境,当资本市场繁荣时,权益估值更依赖于会计盈余信息;当资本市场冷清时,权益估值更依赖于净资产信息。

[1]罗婷.解析新会计准则对会计信息价值相关性的影响[J].中国会计评论,2008(6):129-140.

[2]薛爽,赵立新,肖泽忠.会计准则国际趋同是否提高了会计信息的价值相关性[J].财贸经济,2008(9):62-67.

[3]刘永泽.我国上市公司公允价值信息的价值相关性[J].会计研究,2011(2):16-22.

[4]BALL,RAY,PHILIP BROWN.An Empirical Evaluation of Acounting Income Numers[J].Journal of Accounting Research,1968(6):159-177.

[5]OHLSONJ EARNINGS.Book Value and Dividends in Equity Valuation[J].Contemporary Accounting Research,1995(11):661-687.

[6]鲁桂华.经验会计与财务研究方法[M].北京:北京大学出版社,2007:254.