基于GARCH-VaR模型的股指期货风险研究①

2013-02-02中国矿业大学管理学院李妍中国邮政集团公司培训中心薛俭

中国矿业大学管理学院 李妍中国邮政集团公司培训中心 薛俭

基于GARCH-VaR模型的股指期货风险研究①

中国矿业大学管理学院 李妍中国邮政集团公司培训中心 薛俭

我国沪深300股票指数期货合约自上市交易以来受到国内外的万方瞩目,标志着中国资本市场单边市的终结。股指期货的推出有利于我国金融市场的稳定,发挥其套期保值、规避风险的功能;有利于产品的创新,股市的变革。但股指期货在化解金融风险的同时本身孕育着新的风险,由于自身具有的高杠杆性,有可能使得交易风险成倍地放大,甚至引起金融市场的动荡。所以,有必要在风险识别的基础上,对风险进行测量和评估。本文利用沪深300股指期货的交易数据进行GARCH-VaR模型实证分析,考察了风险价值法在我国股指期货风险管理中的应用价值,并进一步提出了相关的对策建议。

沪深300股指期货 GARCH-VaR模型 风险管理

从1982年2月16日价值线股指期货在堪萨斯期货交易所推出,它独特的魅力和成功的运作吸引了世界许多国家(地区)的眼球,随后,1986年5月,香港推出了恒生指数期货(HIS),1995年11月,马来西亚开设了吉隆坡综合股价指数期货,1996年6月,韩国推出KOPSI200股指期货;1998年7月,台北国际金融交易所推出了台证综合股价指数期货;2006年9月,新加坡交易所交易了新华富时中国A50 股指期货,显然,股指期货已经成为国际金融市场上最活跃的期货品种之一。

2010年4月16日,我国沪深300股票指数期货合约正式在中国金融期货交易所挂牌交易,开辟了我国衍生品市场的新领域。股指期货的推出是人们盼望已久的,然而现在中国金融市场开放程度低,相关机制不完善,股指期货作为一种新型的金融衍生产品,是为了规避股票现货市场收益的不确定性风险的工具,其套期保值功能在我国资本市场尤其是股票市场上起到了不可替代的作用。但同时,股指期货也蕴含着巨大的风险,如高杠杆性、价格变化的敏感性和交易策略的复杂性等等,所以,其风险也将远远大于股票现货市场。高收益,高风险,也就是说投资者为获取高额收益就必须以承担高额风险为代价,则股指期货的风险管理成为金融市场运营过程中的重要环节,我们必须采用科学合理的风险管理技术,加强股指期货的风险防范和控制。

目前,基于VaR模型测量金融风险已成为国外大部分金融机构采用衡量金融风险程度的技术。投资者可以运用VaR方法,动态地评估和计量其所持有的资产组合的风险,及时调整投资组合,以分散和规避风险,提高资产营运质量和运作效率。然而,VaR模型并未考虑肥尾的现象,也就是忽略了市场的一些极端的、小概率事件,由于我国大陆证券市场体制等不是很规范,存在较多非理性的因素,波动幅度和频率显著,则风险管理者在利用VaR技术测量股指期货市场风险时就忽略了一些问题。所以,本文要结合GARCH模型,共同研究我国沪深300股指期货的风险管理。

1 VaR模型

VaR即“处于风险状态的价值”,表示某一金融工具或资产组合在一定置信水平和一定持有期内,在未来资产价格波动下面临的最大损失额。从统计学角度讲,VaR通过数字来测量面临“正常”的市场波动时“处于风险状态的价值”。也就是在一定的置信水平和持有期限内,所能预期到的最大损失量。

例如,某一投资公司持有的资产组合在未来24小时内,置信度为90%,在正常波动下,VaR值为100万元。这代表,该资产组合在24小时内,市场价格变化给持有者带来最大损失超过100万元的概率为10%,即平均100个交易日会出现10次这种情况;换句话说,有90%的把握将投资公司在下一个交易日内的损失控制在100万元以内。10%反映的是投资者风险厌恶程度,可根据其对风险的偏好程度和承受能力来调整。

VaR的数学公式为:Prob(X≤VaR)=α,其中X为损失额,α为置信度,VaR值表示在α置信度下可能遭受的最大损失额度。

确定VaR的三要素为:置信度、持有期限和观察期间。

(1)置信度(Confidence Interval),通常选90%~99%之间,主要是根据风险管理者的风险偏好和承受能力来调整。

(2)持有期限(Target Horizon),指的是观察数据的频率,根据资产组合调整的速度决定,如股指期货市场变动较大,适合选用较短的期限;其他变动小的市场选用相对较长的期限,数据是可以年、月、周、日等为单位的。

(3)观察期间(Observation Period),是所选取的数据范围,理论上来说,搜集的数据越长,样本越多,最后计算得到的VaR值就越精确,回归检验时VaR有效性越高。

VaR的方法,一般按资产组合收益的概率分布模型不同,有历史模拟法、方差—协方差法和蒙特卡洛模拟法三种。其中,历史模拟法和方差—协方差法是相对简单、直观的,下面的实证分析主要采用方差—协方差法。由于金融市场中收益率存在“尖峰厚尾”的性质,虽然极端事件的发生概率低,但是损失却很巨大,这必然会导致VaR对风险低估,因此现在很多学者和风险管理者愈加关注这种极端风险。本文将引入GARCH模型中的条件方差来估算股指期货市场VaR的参数,可以在一定程度上避免这种风险被低估的问题,力求更有效地分析股指期货的风险。

2 GARCH模型

GARCH模型(Generalized Auto Regressive Conditional Heteroskedasticity)是美国经济学家Robert F.Engle在1982年研究英国通货膨胀率序列变化规律时提出的自回归条件异方差模型(ARCH模型),随后,1986年波勒斯列夫T.Bollerslev又提出了GARCH模型,它是专门针对金融数据设计的一种回归模型,GARCH对误差的方差有进一步的建模。它适用于波动性的分析和预测,GARCH对投资者的决策有一定的指导性作用。

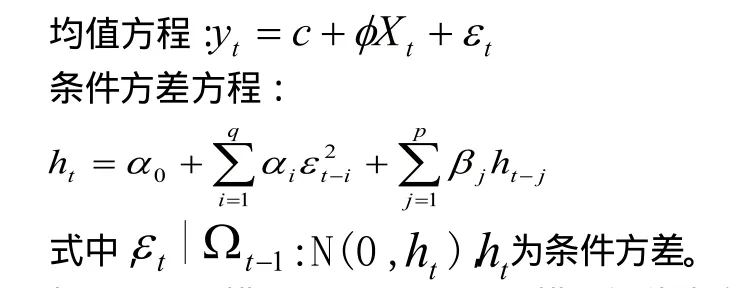

其表达式如下:

相比ARCH模型,GARCH(p ,q) 模型的优点有:模型中增加了q个自回归项,通过用低阶的 GARCH模型来代表高阶的ARCH模型,解决了ARCH模型一些弊端,既减少了待估参数数量又提高了其准确性。

3 实证分析

3.1 数据选取

沪深300股指期货是以沪深300指数作为标的物,由中证指数公司编制的沪深300指数于2005年4月8日正式发布。并于2010年4月16日正式挂牌上市,本文选取沪深300的IF300股指期货合约2010年4月19日至2011年9月30日,扣除节假日共359个交易日的收盘价。

股指期货收益率采用对数收益率,表达式为:

3.2 数据正态性检验

对股指期货合约价格指数序列进行正态检验,结果如图1所示:

图1 股指期货收益率正态检验

从图1中的结果可以看出:股指期货收益率序列的均值为-0.000731,标准差为0.014961,偏度为-0.536963,峰度为4.696458,Jarque-Bera统计量为60.30129。

(1)正态分布的峰度为3,而图表显示该序列峰度为4.696458>3,则表明收益率分布比正态分布陡峭。

(2)偏度为-0.536963<0,则相对正态分布存在负偏离的现象,直观也可看出左边的尾部相对于右边的尾部要长,因为有少数变量值很小,使曲线左侧尾部拖得很长。

通常的模型假设残差服从正态分布,但在实际应用中,沪深300股指期货日收益率序列存在尖峰肥尾现象。一方面,GARCH模型具有准确地描述与分析收益的异方差性的优点;另一方面,由于收益率序列不服从正态分布,具有尖峰肥尾的特征,则可以把收益率序列看做是t分布函数。鉴于以上考虑,本文利用服从t分布的GARCH模型描述日收益率序列的变化特征。

3.3 建立GARCH模型

3.3.1 平稳性检验

采用单位根方法检验其收益率序列的平稳性,结果如表1所示:

表1 股指期货收益率序列平稳性检验

由表1可见,对数收益率时间序列的ADF值都小于1%、5%、10%置信度下的t值。得到结果是:在99%、95%、90%的置信水平下拒绝原假设,该序列不存在单位根,是平稳的。

3.3.2 自回归滞后阶数的选择

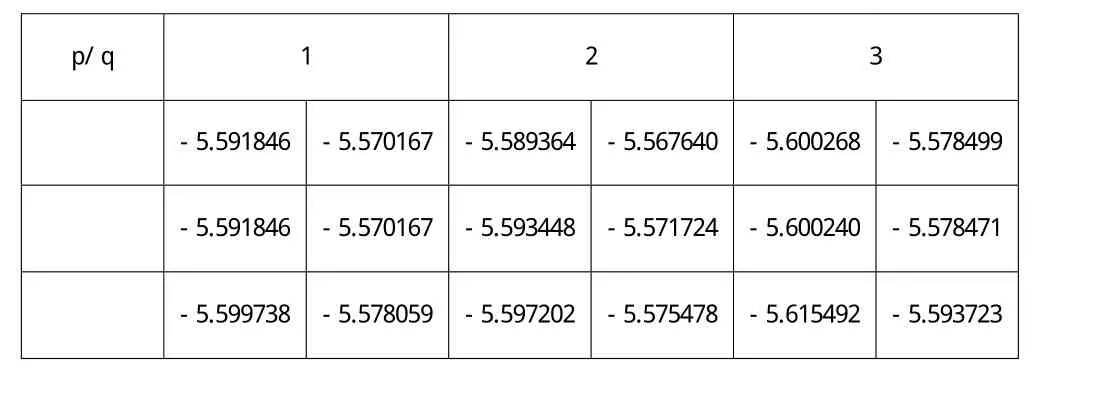

沪深300股指期货对数日收益率为平稳序列,由于仅凭自相关、偏自相关函数值难以判断自回归的阶数,所以借助AIC与SIC信息准则,经过反复试算,下面作出3阶以内的ARMA(p,q)模型所取阶数的AIC和SIC结果如表2:

表2 股指期货收益率序列自回归滞后阶数判断

表2中,选取ARMA(1,1)模型最为合适地描述IF300股指期货收益率的序列特征。虽然此时AIC和SIC值不是最小,但是由于大多数金融数据能被GARCH(1,1)拟合,是经过反复验证的能描述收益率序列的最佳模型,并且处于计算简便的考虑,在这里选择滞后阶数位(1,1)比较合适,经过回归,所得结果如下。

在 GARCH(1,1)模型中,对于IF300合约,系数 +=0.005168+ 0.552323 =0.557491小于1,表明满足参数约束条件,该模型具有可预测性。同时,模型的AIC=-5.566675和SC=-5.523407,值都比较小,代表该模型较好地拟合了数据。

3.4 股指期货收益VaR值计算

利用GARCH模型中的条件方差来度量股指期货市场VaR值。

式中,ht是用GARCH模型得到的条件方差是由收益率分布决定。从模型估计的参数看,t分布的显著性较高,能抓住收益率的后尾特征。因此,假定收益率的序列服从t分布。下面先利用股指期货收益的GARCH模型测算条件方差,再将各期条件标准差代入公式,得到在95%和99%置信度下的VaR值。

考察区间为2011年1月1日到2011年9月30日,共184个交易日。结果如表3:

表3 失败频率检验

结果显示,IF300股指期货在95%置信度水平下,VaR技术的失败频率为4.35%<5%,预测到失败天数非常接近于实际失败天数,估计较为准确;99%置信度水平下,实际失败天数为3天>1.84天,说明有低估风险的可能。

3.5 模型评价

通过以上基于GARCH-VaR模型的分析,在一定程度上拟合了我国IF300股指期货合约的交易数据,通过这一模型预测价格变动的频率,可以将实际损失的概率与期望损失概率之间差距控制在尽可能低的范围内,从而达到股指期货的风险管理功能。这一模型在国际市场上的广泛应用,已经成为风险管理的重要手段之一,通过我国沪深300股指期货的真实交易数据充分证明了其有效性,当然,我国证券市场发展并不完善,欠缺成熟,不可避免各参数是存在稍许偏差的。但是,此方法在一定的程度上为股指期货的投资者提供了一种风险管理的有效方法,通过计算沪深300股指期货的日VaR值后,明确自己所持有股指期货合约的风险,并以此来控制和调整合约数量,控制其风险在自身可承受的范围之内。

4 对策建议

4.1 从政府的角度看

(1)完善立法。股指期货市场必须依托健全的法规才能得到健康的发展。国家在对现行的《证券法》等不断完善的同时,还应该继续修改和制定相关期货交易法律、法规,坚决禁止欺诈和幕后交易等违规操作,尤其是在内容上要逐步由商品期货扩展到金融期货和期权的交易。起到规范股指期货市场交易主体行为的作用,进而降低市场风险。

(2)加强政府调控管理。政府权力机关要利用行政管理手段,干预股指期货市场。特别是中国证监会要加强对交易所、期货经纪公司、期货投资者和期货人员等有效监管。

4.2 从投资者角度看

对股指期货市场的风险,投资者应加强自身内部管理,减少损失概率,注意在股指期货风险控制的管理过程中,科学合理地权衡收益和风险,制定有效的投资决策。

(1)进行有效的资金管理。在规模上,根据自身风险承受能力和投资项目特点来决定最佳投资规模,防止损失过大;机构投资者凭借自身的实力情况,采用适当的外部融资。在结构上,通过资产组合进行套期保值,而且根据市场状况,在股票现货市场和股指期货市场进行合理分配,实现规避风险目的。

(2)通过操作策略控制风险。首先,根据市场的运作规律和行情进行分析,在确定了投资方向后,制定详细的交易计划,包括交易方向、交易量等,然后,根据自身所承受的最大风险和止损目标,调整资金和持仓的比例。

(3)加强风险意识。投资者要加深对各类衍生产品复杂性和创新性的认识,对各类市场变化因素的分析。还要注意仓位和止损控制,控制好保证金的占有比率,防止强行平仓的风险。另外,注意股指期货合约与现货价格情况的同时,还要注意合约到期的交割问题。

4.3 从期货经纪公司的角度看

(1)期货经纪公司要注意自我管理,严格自律,制定有效的内部控制体系。对恶意操作市场、扭曲价格的行为进行严重处罚,维护市场稳定运行。

(2)重视对客户管理,如定期、合理地审查客户资格和资信的状况;加强保证金的制度,关注客户的仓位情况,及时追补保证金;有效利用对冲机制控制客户的风险水平在一定的范围内;对投资者进行有关专业知识的宣传,提高投资者的操作能力。

4.4 从交易所的角度看

交易所的风险控制是整个风险管理过程中的核心,它是股指期货的直接管理者和风险承担者,必须通过制定相关政策和规章制度来防范市场风险。如合理设置保证金比例、限仓制度、涨跌停板制度、逐日盯市制度、强制平仓制度、大户报告制度、风险准备金制度、稽查制度等,以此保障客户的合法利益,维护股指期货市场顺利运行。

除此以外,还需要关注特殊状况下的风险处理。当发生经济危机、政治危机或自然灾害等不可抗力的因素冲击市场时,交易所可延迟开市、暂停交易、提高保证金率或限期平仓等,风险剧烈时可动用会员的资金、风险准备金、保险公司赔偿金、商业银行的紧急授信额度等。

综上所述,股指期货风险是显而易见的,风险管理者应在股指期货风险识别和风险评估基础上,借鉴国际先进经验,对其股指期货市场风险进行全方位、多层次的管理,力求设计出一套完善的股指期货风险管理机制,将风险控制在合理的范围内,促进股指期货市场健康和平稳的发展。

[1] 常青.期货市场前沿理论探讨[M].北京:机械工业出版社,2005.

[2] 张学东.股价指数期货理论与实践研究[M].北京:中国社会科学出版社,2005.

[3] 罗伯特·L·麦克唐纳.Derivatives Market——衍生产品市场[M].钱立,译.北京:中国人民大学出版社,2006.

[4] 钟长洪.基于风险价值法(VaR)的股指期货风险管理研究[J].特区经济,2010(8).

[5] 郑兵,林鸽.沪深300股指期货套期保值比率实证研究[J].中国外资,2011(3).

[6] 何树红,武剑,陶粉娥.股指期货的风险度量方法研究[J].云南大学学报,2008.

[7] 贺东.股指期货散户风险管理研究[N].期货日报,2007-7-26.

[8] 华仁海,刘庆富.股指期货与股指现货市场间的价格发现能力探究[J].数量经济技术经济研究,2010(10).

[9] Changyun Wang,Soon Sern Low.Hedging with foreign currency denominated stock index futures:Evidence from the MSCI Taiwan index futures market[J].Journal of MULTINATIONAL FINANCIAL MANAGEMENT,2003.

F832

A

1005-5800(2013)08(b)-079-04

教育部人文社会科学研究青年基金项目(13YJC63019 6)。

李妍(1983-),女,河北河间市人,讲师,中国矿业大学,

在读博士,金融工程与风险管理专业,主要从事金融市场研究;

薛俭(1974-),男,辽宁锦州市人,讲师,中国邮政集团培训中心,博士研究生,金融学专业,主要从事金融管理研究。