股权激励、媒体监督与盈余管理

2023-06-05许文静孔藤藤黄久芮

许文静 孔藤藤 黄久芮

【摘 要】 以沪深两市2016—2020年实施股权激励计划的A股上市公司为研究样本,实证检验了股权激励对公司盈余管理行为的影响,并进一步检验了媒体监督的治理效应。研究发现:股权激励强度的提高,会激发公司应计盈余管理水平,没有显著提升公司的真实盈余管理水平;业绩刚好达到行权条件的公司具有更高的应计盈余管理水平,对真实盈余管理水平没有显著影响;股权激励中媒体监督发挥了对应计盈余管理行为的治理效应。进一步研究显示,区分应计盈余管理方向后,股权激励主要激发了公司实施正向的盈余管理行为。研究启示如下:股权激励考核指标的设置应多元化,避免依赖净利润为基础的财务业绩行权指标;应重点监管股权激励中行权业绩踏线达标公司的盈余管理行为;可进一步加强媒体对股权激励行为的监督力度,尤其是关注正向盈余管理的企业。

【关键词】 股权激励; 媒体监督; 盈余管理

【中图分类号】 F234.4 【文献标识码】 A 【文章编号】 1004-5937(2023)12-0071-09

一、引言

股权激励机制被认为是最主要的降低代理成本的激励机制之一[1],2006年《上市公司股权激励管理办法(试行)》(证监公司字〔2005〕151号),开启了上市公司股权激励机制的落地实施,并于2018年进行部分修改。伴随着快速发展的股权激励应用实践,股权激励引发的盈余管理行为也引起了学者的关注,已有文献主要围绕着股权激励对不同类型盈余管理行为的影响或选择[2-4]、不同的股权激励模式对盈余管理产生的影响差异等展开[5-6],还有文献基于高管薪酬[4]、机构投资者持股[7]、管理者权利[8]等因素研究了股权激励对盈余管理影响中的调节效应。“媒体监督”是公司重要的外部治理机制,在一定程度上可以约束和规范公司管理者行为,目前虽有文献直接考察了媒体监督对盈余管理行为的影响[9-10],黄久芮[11]考察了媒体监管在股权激励对应计盈余管理行为影响中发挥的治理效应。本文将进一步区分盈余管理的不同性质以及盈余管理的不同方向深入考察三者的影响关系。

本文以沪深两市2016—2020年实施股权激励计划的A股公司为研究样本,实证检验股权激励这一内部治理机制对公司盈余管理行为的影响,并基于外部治理媒体监督的视角进一步考察媒体在股权激励对盈余管理的影响中发挥怎样的调节治理作用。Bebchuk et al.[12]提出的管理者权力理论认为,在公司治理环境薄弱的情形中,管理者会滥用权力实施谋取私人利益的机会主义行为。由于股权激励必须设置行权业绩条件,只有公司业绩达到标准,激励对象才能获得期权或解锁股票,在此过程中激励对象有谋取私人利益的动机。在我国股权激励的行权条件多与财务业绩指标相关,从而会促使管理层通过盈余管理操控行权业绩,以满足私人利益[13]。同时盈余管理的实施存在成本和风险,在促使业绩达标动机下,股权激励的强度、业绩刚好达到行权条件(即踏线达标)以及外部媒体的监督如何影响公司股权激励中的盈余管理行为值得关注。本文研究结果表明,股权激励强度提高时,公司的应计盈余管理水平会显著提升,但真实盈余管理水平没有显著增加;行权业绩踏线达标的公司具有显著更高的应计盈余管理水平,对真实盈余管理水平没有显著影响;媒体监督发挥了对应计盈余管理行为的治理效应;股权激励主要激发了公司实施正向的应计盈余管理行为。

本文可能的贡献如下:第一,本文细化研究了股权激励中踏线达标公司,即行权业绩指标阈值处的公司盈余管理行为。研究发现业绩阈值处的公司存在更显著的应计盈余管理行为,并主要激发了向上的盈余管理,从而揭示了股权激励中公司实施盈余管理的主要方式、方向和动机。第二,从公司外部治理机制,媒体监督的视角考察上市公司盈余管理的治理问题。现有研究多集中于公司内部治理层面探讨盈余管理的治理,外部治理因素的探讨较少,且集中于审计收费、法治环境等方面。本文基于媒体监督视角,进一步拓展了股权激励中盈余管理治理方面的研究。

二、理论基础、文献回顾与研究假设

(一)股权激励强度与公司盈余管理行为分析

首先,根据代理理论,由于公司所有权和经营权分离,经理人会追求个人利益最大化,而与股东价值最大化的经营目标相悖。股权激励作为一种经理人激励机制,其设计初衷是通过授予经理人股份,使经理人和股东利益趋于一致,从而降低代理成本。其次,《上市公司股权激励管理办法》第十条规定,激励对象为董事、高级管理人员的,上市公司应当设立绩效考核指标作为激励对象行使权益的条件。红利计划假说认为,当管理者的薪酬收益與公司业绩产生紧密联系时,会催生管理者的盈余管理动机。再次,根据管理者权力理论,当管理者对公司治理的影响力较强,会加剧管理者的机会主义行为;Fama[14]提出的壕沟效应假说认为,随着高管持股比例的升高,其他方对高管的约束力量就会受到削弱。有研究表明,给予管理者股票期权会增加盈余管理行为[15]。最后,从不同盈余管理方式和特征来看,应计盈余管理是通过改变会计估计和会计政策,对企业盈余进行的调整,因其无需改变企业真实的交易活动而具有较低的操作成本,同时对公司长期价值也不会产生较大的负面影响,是多数公司首选的盈余管理方式;企业的真实盈余管理行为通过构造真实的交易活动来改变盈余水平,虽具有较高的隐蔽性,但真实盈余管理影响公司的现金流,使企业的经济业务偏离最优选择,会损害公司的长期价值。已有研究表明,两类盈余管理之间存在替代关系,并且这种替代关系与两类盈余管理的成本相关[16];持有行权限制期限内期权的高管会先选应计盈余管理[17]。综上,本文提出假设1a和假设1b。

H1a:股权激励强度越大,会显著提升公司的应计盈余管理水平。

H1b:股权激励强度越大,不会显著提升公司的真实盈余管理水平。

(二)股权激励中行权业绩踏线达标公司的盈余管理行为分析

股权激励工具的行权取决于激励合约所要求的行权业绩条件是否达成。证监部门虽鼓励上市公司采用财务指标和非财务业绩指标相结合的多维业绩考核体系,但绝大部分公司股权激励还是只采用了财务业绩指标作为股权激励工具行权的业绩条件[18];且当期如果未能实现业绩达标,激励工具不能递延至后期达标年度行权而是当期作废。在上述财务业绩型股权激励模式下,激励对象必然对股权激励方案中的财务业绩指标能否实现予以高度关注,当实际财务业绩低于业绩指标时,经理人会面对股权激励失效的风险,从而容易诱发盈余管理动机。

红利计划假说认为,当公司实际盈余水平界于红利计划的上下限之间时,经理人可能会通过调整会计政策等,将未来收益提前至当期,对实际盈余进行操纵来提高红利报酬的现值,当预期业绩低于业绩条件但又不是过低时,经理人会选择通过正向盈余管理调节业绩,使得报告盈余超过行权业绩条件的阈值。在盈余管理的研究中发现管理层进行盈余管理的目的之一是满足各种盈余阈值,如零利润、零利润增长率和分析师预测盈余等[19],而股权激励计划中的行权业绩指标也属于典型的一种盈余阈值,股权激励收益吸引着经理人为达到行权业绩条件进行盈余管理,那么在业绩指标阈值处将具有显著更高的盈余管理水平。结合考虑不同盈余管理方式的特点和优序选择,本文提出研究假设2a和假设2b。

H2a:股权激励中,行权业绩踏线达标公司的应计盈余管理水平会显著提升。

H2b:股权激励中,行权业绩踏线达标公司真实盈余管理水平不会显著提升。

(三)股权激励中媒体监督对盈余管理行为的影响分析

有效的公司治理不仅需要良好的内部治理机制,还需要外部监督的力量。媒体报道能够形成舆论环境,在一定程度上能发挥对公司外部监督的职能,影响盈余管理的实施机会和效果。媒体监督可以通过舆论导向、管理层的声誉机制与监管压力等三种机制影响公司盈余管理行为[20]。其一,通过报道影响资本市场舆论导向。新闻媒体是投资者获取上市公司信息的重要途径,媒体报道内容的价值倾向会极大影响投资者的判断和投资行为,新闻报道的利好或利空消息,往往会导致公司股价变动,成为公司必须面对的压力。其二,通过管理层的声誉机制使其规范自身行为。对职业经理人来说,一旦媒体曝光公司和管理层的负面新闻,相关管理者不仅要承担问责和处罚,其声誉也会大大受损,影响其在职业经理人市场上的竞争力。其三,媒体对上市公司负面新闻的披露可能引起监管部门的更多关注或直接介入,增大公司面临的监管压力。已有研究表明,媒体关注可以有效约束公司盈余管理行为[21]。综上,提出本文的研究假设3。

H3:媒体监督能抑制股权激励强度对公司应计盈余管理行为的显著提升。

三、研究设计

(一)样本与数据选取

本文将2016—2020年作为观测区间,将实施了股权激励,且其股权激励的等待期或锁定期处于观测区间内的沪深A股上市公司作为样本,同时将股权激励的等待期或锁定期作为考察盈余管理的年份,并据此确定观测值。当一家公司在2016—2020年的观测期内实施多项股权激励方案时,选取最晚一期。在剔除了金融保险行业、所在行业上市公司不足5家的公司,以及有退市风险、IPO或借壳上市不足3年的公司后,最终获得观测区间内实施了股权激励的样本公司487家,得到盈余管理的观察值987个。

公布股权激励计划的上市公司及其相关数据主要来源于Wind数据库;股权激励的行权业绩条件、实际完成情况等,在样本公司发布的股权激励公告基础上,进行手工搜集与整理后获取。媒体报道的数量来源于中国研究数据服务平台(CNRDS),随着网络的普及和新媒体的发展,大量的媒体报道存在于网络媒介中,本文选取报刊财经新闻中报道公司的新闻总数和负面新闻数日数据,经计算得到媒体监督变量。本文的数据处理使用Stata16.0。

(二)变量界定

1.因变量的界定

本文的因变量为盈余管理(EM),具体分为应计盈余管理(AEM)和真实盈余管理(REM)。

应计盈余管理的度量采用Dechow的修正Jones 模型,模型1—模型3中,可操纵性应计利润(DA)为应计盈余管理的衡量,TA为净利润减经营活动现金净流量;A为总资产;ΔREV为营业收入的变动值;PPE为固定资产的原值;ΔREC为应收账款的变动值。模型2中的1 2 3是对式(1)分年度分行业进行回归估计得到的参数,得到非操纵性应计利润(NDA),最后代入模型3计算出可操纵性应计利润(DA)。

真实盈余管理的度量借鉴Roychowdhury(2006)的方法,分别以异常经营现金流(Ab_CFOi,t)衡量销售操控、异常产品成本(Ab_PRODi,t)衡量生产操控、异常操控性费用(Ab_EXPi,t)衡量费用操控。同时借鉴刘笑霞等[22]采用模型4计算真实盈余管理综合指标(REM)。

2.自变量的界定

股权激励强度用股权激励计划中实际授予的股票期权数占总股本的比例来度量。行权业绩指标踏线达标借鉴Degeorge et al.[19]的盈余分布法,以及国内学者谢德仁等[4]的做法,将上市公司是否刚好达成业绩考核指标作为虚拟变量。由于我国股权激励方案中多采用净利润增长率和净资产收益率作为业绩考核指标,且两项指标与盈余管理联系紧密,因此以两种指标的达标率判断踏线达标状态,用Meet表示。具体的计算过程是:首先计算净利润增长率的达标率(ProRatio),即用上市公司当年报告的净利润增长率减去行权业绩条件规定的净利润增长率,再除以行权业绩条件规定的净利润增长率,如果达标率在0%~5%,且当期其他业绩指标也同时达标时,则Meet虚拟变量取值为1,否则為0;同理,计算净资产收益率的达标率(RoeRatio),若RoeRatio在0%~5%之间且其他业绩指标也同时满足时,将Meet赋值为1,否则为0。最终,反映踏线达标的指标Meet=1的情形包含了净利润增长率或净资产收益率刚好达标的样本公司,Meet=0则包含使用两项指标但非踏线达标的样本公司。

媒体监督变量借鉴Dyck[20]的研究,用“1+媒体报道数量”的自然对数来度量媒体监督(Media)。媒体报道数量的来源于中国研究数据服务平台(CNRDS),过滤了一则报道包含多家公司信息和上市公司公告的新闻内容。其次,根据媒体报道的感情色彩识别媒体负面报道。当报道标题中存在“虚构、虚增、虚列、造假、操纵、整改……”关键词,以及报道股权激励时可能涉及到的“达标、踏线、压线、反转”等词,结合人工阅读对报道的负面倾向进行判断,用“1+负面报道数量”的自然对数来度量负面媒体监督(MediaBad)。媒体报道数量从样本公司宣布股权激励计划的年份开始,到股权激励考核期结束的年份为止,按年统计。

3.控制变量

借鉴以往研究[23],本文选取企业规模、外部审计、资产负债率、高管薪酬、独立董事比率、最终控制人性质以及股权结构等作为控制变量,同时控制行业和年份。

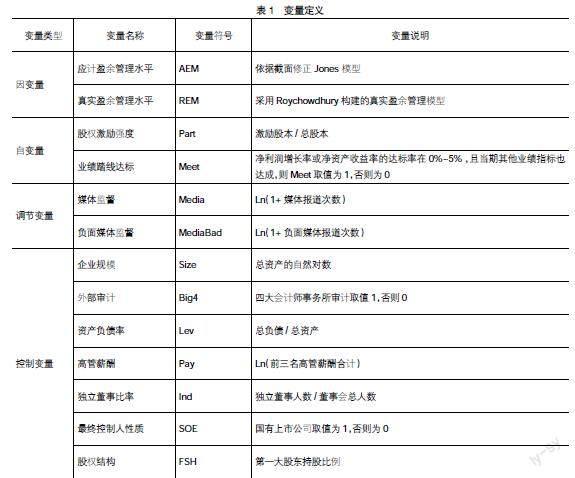

各变量具体定义见表1。

(三)模型构建

为检验H1,股权激励强度对盈余管理的影响,构建模型5:

为检验H2,股权激励中行权业绩踏线公司的盈余管理行为,建立模型6:

模型5—模型6中,因变量EM分别表示应计盈余管理(AEM)和真实盈余管理(REM)。

为检验H3,媒体监督是否对股权激励中应计盈余管理行为产生治理效果,建立模型7。将滞后一期的媒体监督(Media)和负面媒体监督(MediaBad)分别作为调节变量,如果媒体能够发挥有效的监督与治理功能,则对应的交乘项回归系数应显著为负。

四、实证结果与分析

(一)描述性统计

主要变量的描述性统计结果如表2所示。

表2结果显示:全样本(AEM)均值为-0.001,REM均值为-0.034,说明样本公司普遍存在盈余管理行为;将样本分解后,踏线达标(Meet=1)的样本公司AEM的均值为0.043,REM的均值为0.007,业绩非踏线达标和业绩没有达标(Meet=0)的样本公司AEM和REM的均值均为负数,初步表明踏线达标公司普遍存在正向的盈余管理行为,且实施应计盈余管理的程度更大。股权激励强度(Part)的均值是0.022,即股权激励中激励股份数占总股本的平均比例为2.2%。踏线达标(Meet)的均值为0.026,说明有2.6%的公司以净利润增长率或净资产收益率的踏线达标而达到行权业绩条件。媒体报道(Media)均值为2.877,最小值0,最大值6.964,媒体负面报道(MediaBad)的均值为1.344,最大值为5.193,表明样本公司的媒体关注度存在差异。

(二)相关性分析

主要变量的相关系数结果见如表3所示。

表3结果初步显示:是否踏线达标(Meet)和应计盈余管理(AEM)呈显著正相关关系,而与真实盈余管理(REM)不具有显著的正相关关系。

(三)回归结果与分析

表4列示了股权激励强度、行权业绩踏线达标以及媒体监督对公司盈余管理影响的回归结果。

表4列(1)为股权激励强度对应计盈余管理影响的回归结果,股权激励强度变量(Part)的系数在10%水平上显著为正,表明股权激励强度越大,应计盈余管理水平越高,本文H1a成立。即当管理者被授予的股权越多,会促进其获取股权激励报酬的动机,从而激发应计盈余管理行为,降低股权激励的效果。表4列(2)为行权业绩踏线达标公司的應计盈余管理行为回归结果,业绩踏线达标变量(Meet)的回归系数在1%水平上显著为正,表明踏线达标公司有显著更高的应计盈余管理水平,本文的H2a得到验证。表4列(3)和列(4)为媒体监督治理效应的回归结果,交乘项Media×Part与MediaBad×Part的回归系数均在10%的水平上显著为负,说明媒体监督显著抑制了股权激励中公司的应计盈余管理行为,媒体发挥了治理效应,H3得到验证。

表4列(5)为股权激励强度对真实盈余管理影响的回归结果,股权激励强度变量(Part)的系数为正但不显著,表明股权激励强度没有显著提升公司的真实盈余管理水平,H1b成立。表4列(6)为行权业绩踏线达标公司的真实盈余管理行为回归结果,业绩踏线达标变量(Meet)的回归系数不显著,表明踏线达标的公司其真实盈余管理水平没有显著提升,H2b得到验证。

(四)内生性与稳健性检验

1.样本选择偏误及内生性处理:倾向得分匹配法

为有效解决股权激励研究中样本选择偏误导致的内生性问题,本文借鉴郑建明等[22]的做法采用倾向得分匹配法(PSM)检验股权激励对盈余管理行为的影响。选取公司规模(Size)、资产负债率(Lev)、高管货币薪酬(Pay)、产权性质(SOE)、企业价值(Tq,采用托宾Q值衡量)、高管权益薪酬(MSH,采用高管持股占总股数的比例衡量)等作为影响公司是否实施股权激励的协变量,并控制行业和年份,对实施股权激励的样本公司进行1 1抽样无放回的最近距离匹配,得到1 970个样本观测值。本文采用Pstest命令对控制组和处理组进行平衡测试,配对平衡性测试的检验结果显示,实验组(实施了股权激励组)和控制组(未实施股权激励组)在所有影响因素上无显著差异,满足配对的平衡性假设。

采用本文的模型6和模型7对匹配后的样本重新回归,表5列(1)与列(2)报告了PSM匹配后的回归结果。回归结果显示,股权激励强度、行权业绩踏线达标、媒体监督对应计盈余管理的影响与前述实证研究结果一致,且显著性水平和系数多有提升;股权激励强度、行权业绩踏线达标对真实盈余管理的影响与前述实证研究结果一致,本文的研究结论具有较强的稳健性。

2.反向因果关系:滞后一期的内生性检验

为尽可能减少可能存在的反向因果关系的影响,本文将解释变量滞后一期以缓解内生性问题。滞后一期的回归结果如表5列(3)与列(4)显示,其结果表明滞后一期的回归结果与基准回归结果一致。

3.替换盈余管理变量的度量

为进一步验证本文实证结果的稳健性,采用非线性琼斯模型,重新度量应计盈余管理水平(AEM);同时借鉴程果[3]的研究,将衡量真实盈余管理指标(REM)分拆为REM1和REM2,其中REM1i,t=Ab_PRODi,t-Ab_

然后分别用REM1和REM2替换REM,采用前述的模型5、模型6和模型7进行检验。替换变量的稳健性检验结果如表5列(5)、列(6)与列(7)所示,其结果与主回归保持一致,进一步验证了本文研究结论的稳健性。

(五)进一步分析

盈余管理在方向上分为向上的盈余管理与向下的盈余管理,已有研究[24]表明为满足不同的盈余管理动机,企业会实施不同方向的盈余管理行为。通常为了避免利润下降或亏损,企业通常会进行向上的盈余管理;为平滑收益或在未来期间获取更多的收益,企业通常会下调当期盈余,即实施向下的盈余管理,因而区别研究不同盈余管理方向影响的差异十分必要。为了确定股权激励具体对向上和向下应计盈余管理产生的影响差异,本文区分应计盈余管理的不同方向进行分组回归检验。在本文987个样本观测值中,向上应计盈余管理样本为516个,盈余管理均值为0.057;向下应计盈余管理样本为471个,盈余管理均值为-0.065。表6显示了分组回归的结果。

表6的分组回归检验结果显示,股权激励主要是激发了公司向上应计盈余管理行为,而对实施向下应计盈余管理的公司没有产生显著的影响,说明股权激励中公司的盈余管理动机主要是通过调高盈余以达到行权业绩条件,媒体监督对公司实施向上的应计盈余管理行为发挥了治理作用。

五、研究结论与启示

本文以2016—2020年沪深A股实施股权激励的上市公司为样本,实证检验了股权激励对公司盈余管理行为的影响,进一步检验了媒体监督的治理效应。研究发现:(1)随着股权激励强度的增大,公司实施应计盈余管理的水平也会提高,但没有显著提升公司的真实盈余管理水平;(2)上市公司进行盈余管理的目的是满足股权激励的行权业绩条件,净利润增长率和净资产收益率指标踏线达标的公司有更显著的应计盈余管理水平,对真实盈余管理水平没有显著影响;(3)媒体的跟踪报道,以及不合规行为的负面新闻,显著抑制了股权激励中公司的应计盈余管理行为;(4)区分盈余管理方向发现,股权激励主要是激发了公司正向的盈余管理行为,而对负向盈余管理行为没有产生显著影响。在进行了稳健性检验和控制内生性问题后,本文研究结论依然成立。

基于本文的研究结论,得到如下研究启示:(1)公司应设置多元化的行权业绩考核指标,减少对财务业绩指标的过多依赖,从而从根源上弱化公司实施盈余管理的动机;(2)由于行权业绩踏线达标公司的应计盈余管理水平显著更高,应重点监督股权激励中财务业绩踏线达标公司的盈余管理行为;(3)媒体可进一步关注公司的股权激励行为,加大报道力度,尤其是关注正向盈余管理的企业。

股权激励核心契约要素的设计差异是影响股权激励实施效果的重要因素,如股票期权或限制性股票等不同激励模式的选择、主要激励对象的差异、不同的行权限制条件等,未来研究可进一步拓展和细化检验不同的股权激励契约安排对实施效果的影响差异。

【参考文献】

[1] 单蒙蒙,卫凯宏.管理层能力与企业双重代理成本——基于股权激励的视角分析[J].会计之友,2021(4):92-99.

[2] 张静,陈淑芳.股权激励、机构投资者异质性与真实盈余管理——基于沪深A股上市公司的实证研究[J].兰州大学学报(社会科学版),2021,49(2):71-82.

[3] 程果.股权激励的真实盈余管理及其激励效果[J].系统工程,2020,38(1):120-130

[4] 谢德仁,张新一,崔宸瑜.经常性与非经常性损益分类操纵——来自业绩型股权激励“踩线”达标的证据[J].管理世界,2019,35(7):167-180.

[5] 李苗,扈文秀.股权激励、高管货币报酬与盈余管理的实证[J].统计与决策,2020,36(13):159-161.

[6] 许娟娟,陈志阳.股权激励模式、盈余管理与公司治理[J].上海金融,2019(1):42-29.

[7] 杜亚飞,杨广青,汪泽■.管理层股权激励、机构投资者持股与经营分部盈余质量[J].现代财经(天津财经大学学报),2020,40(12):33-49.

[8] 张东旭,张姗姗,董小红.管理者权力、股权激励与盈余管理——基于倾向评分匹配法和双重差分法的分析[J].山西财经大学学报,2016,38(4):114-124.

[9] 王福勝,王也,刘仕煜.媒体关注、管理者过度自信对盈余管理的影响研究[J].管理学报,2022,19(6):832-840.

[10] 王福胜,王也,刘仕煜.网络媒体报道对盈余管理的影响研究——基于投资者异常关注视角的考察[J].南开管理评论,2021,24(5):116-129.

[11] 黄久芮. 股权激励、盈余管理与媒体治理效果[D].北京:中国石油大学(北京)硕士学位论文,2019.

[12] BEBCHUK L A,FRIED J M,WALKER D I.Managerial power and rent extraction in the design of executive compensation[J].University of Chicago Law Review,2002,69(3):751-846.

[13] 潘星宇,沈艺峰.股权激励、企业并购与利润管理[J].经济管理,2021,43(10):99-118.

[14] FAMA E F,JENSEN M C.Separation of ownership and control[J].The Journal of Law and Economics,1983,2(26):301-325.

[15] 李孝林,尹贻林,柯洪,等.中国股权激励研究演进路径、热点与前沿分析[J].重庆大学学报(社会科学版),2022,28(2):94-107.

[16] 龚启辉,吴联生,王亚平.两类盈余管理之间的部分替代[J].经济研究,2015,50(6):175-192.

[17] 刘宝华,罗宏,周微.股权激励行权限制与盈余管理优序选择[J].管理世界,2016(11):141-155.

[18] 王斌,黄娜,张晨宇.中国上市公司股权激励:现状与讨论[J].财务研究,2022(1):23-36.

[19] DEGEORGE F,PATEL J,ZECKHAUSER R.Earnings management to exceed thresholds[J].Journal of Business,1999,72(1):1-33.

[20] DYCK A,VOLCHKOVA N,ZINGALES L.The corporate governance role of the media:evidence from Russia[J].Journal of Finance,2008,63(3):1093-1135.

[21] 陈克兢.媒体监督、法治水平与上市公司盈余管理[J].管理评论,2017,29(7):3-18.

[22] 刘笑霞,李明辉.明察秋毫还是暗渡陈仓?——签字会计师个人经验对真实盈余管理的影响[J].管理工程学报,2022,36(2):123-137.

[23] 郑建明,贾昊阳.网络舆论关注与企业盈余管理[J].山西财经大学学报,2022,44(5):108-121.

[24] 罗栋梁,王基臣,史先让.客户集中度、股东网络与应计盈余管理[J].经济管理,2022(3):116-134.