光伏高光再现

2022-07-13王锐

王锐

海外需求有望实现超预期增长,叠加国内政策持续推动风光大基地项目建设,光伏行业高增长预期不变。

光伏行业随着国内外相关政策的落地再次迎来高光时刻。

6月6日,美国白宫正式声明美国将对从柬埔寨、马来西亚、泰国和越南采购的太阳能组件给予24个月关税豁免。而在这之前,东南亚光伏产品出口至美国时需要面临14.75%的保护性关税。

根据国际能源署(IEA PVPS)的数据,2021年美国市场容量达26.9GW,在2022年第一季度“反规避”调查的阴影下,市场预期下滑至10-15GW。山西证券认为,在东南亚地区组件关税豁免的背景下,2022年美国市场预期将重回30GW以上。同时,2022年7-8月,美国对中国最早一批次的“301调查”关税即将到期并有望取消,美国2022年新增装机有望超预期。

长江证券认为,美国将对从东南亚四国采购的太阳能组件给予24个月的关税豁免,其意义在于:短中期来看,不管反规避成立与否,东南亚两年内都不征收关税,下半年美国市场将迎来抢装,装机预期有望从24GW上调至30GW左右;2024年预计增速超40%;美国一系列的妥协态度,印证当前全球光伏制造主要依赖中国制造的事实。对海外扶持本土光伏产业链冲击中国企业的担忧弱化,企业中长期成长的确定性再加强。

国内方面,6月1日,国家发改委、国家能源局等九部委联合印发《“十四五”可再生能源发展规划》(下称“《规划》”),从多个维度确定了“十四五”期间可再生能源发展目标。

根据《规划》提出的目标,2025年可再生能源消费总量达到10亿吨标准煤左右,在一次能源消费增量中占比超50%,发电量达到3.3万亿度左右。据此测算,到2025年全国风力、光伏发电量相比2021年需增加約6500亿度,按风光新增贡献比例为5:5计,则估计2022-2025年风光合计新增装机达到420GW。

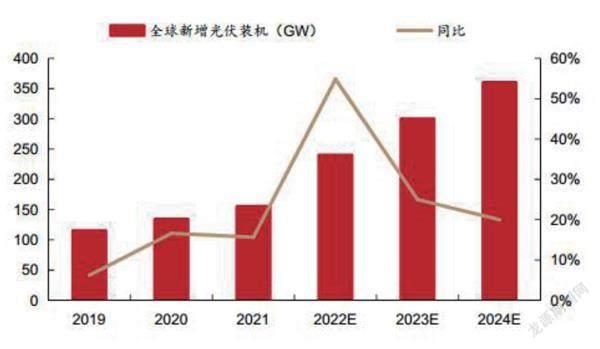

川财证券表示,受海外和国内政策持续推动的影响,国内外光伏装机需求超预期增长,其中,分布式装机需求延续火爆,5月光伏行业景气度持续回升。后续来看,海外需求有望实现超预期增长,叠加国内政策持续推动风光大基地项目建设,光伏行业高增长预期不变。根据中国光伏行业协会预测,“十四五”期间,全球光伏年均新增装机或将超过220GW,中国光伏年均新增装机或将超过75GW。

6月6日,白宫正式发布声明,宣布美国将对从柬埔寨、马来西亚、泰国和越南采购的太阳能组件给予24个月的关税豁免。同时,白宫表示,美国允许在公共土地上部署更多清洁能源项目,并向城市和农村地区推广;将通过高薪工作支持太阳能劳动力市场的多元化;为盟国建立有弹性的清洁能源制造供应链;另外还在波多黎各投资推进数十个太阳能项目。同时宣布到2024年美国本土太阳能产能达到22.5GW。

路透社也报道称,美国总统拜登将利用行政行动来提振美国的太阳能项目,并动用《国防生产法》以提高国内太阳能面板的产量。

此前的3月28日,美国商务部宣布就光伏公司Auxin Solar提交的请愿书采取调查行动,自3月25日开始对柬埔寨、马来西亚、泰国和越南东南亚四国的光伏电池片、组件开启反规避调查。根据调查安排,美国商务部预计将在2022年8月底发布初步调查结果。

在宣布调查后的几个月里,美国太阳能产业协会(SEIA)将美国2022年和2023年的新增光伏装机预测下调了46%,预计此举将导致未来两年的新增光伏装机容量减少24GW,较2021年美国全年新增的光伏装机量23.6GW还要大。美国各地的开发商已经感受到了调查的刺痛,该调查冻结了组件的进口,使光伏项目处于开发和建设的边缘,一些部分建设的项目在现场闲置,等待组件进场。

5月2日,美国商务部发布备忘录,使用海外硅片的组件(包括以中国硅料为原料)不受反规避限制,当天美国贸易代表戴琪表示,美国政府将采取一切政策手段以抑制物价飙升,暗示削减对中国商品加征的关税也在考虑范围之内;5月3日,据新华社驻华盛顿记者报道,美国对中国产品(含光伏组件)征收的“301调查”关税的两项行动将分别于7月6日和8月23日结束,相关关税可能取消,除非有行业代表申请维持;5月17日,美国19州州长联名要求拜登迅速结束东南亚关税调查。

在此背景下,白宫宣布对柬埔寨、马来西亚、泰国和越南生产的太阳能组件实行24个月的关税豁免。虽然该法案不会结束美国商务部的调查,预计该调查将继续进行,这意味着在暂停之后仍可能征收关税,具体取决于美国商务部的裁决。但根据路透社未具名的消息人士称,此项方案将消除征收追溯关税的可能性,追溯期可以追溯到Auxin Solar最初提交申请的日期。如果关税豁免能够落地,根据欧洲光伏产业协会(Solar Power Europe)对美国光伏市场的中性预计,2022年美国新增光伏装机量将有望达到30.8GW,同比增长30%。

根据Solar Power Europe的统计,目前美国国内没有硅片和电池片的产能,组件的产能不足5GW,主要是First Solar的薄膜型组件,美国的光伏市场重度依赖海外进口,只有由中国本土或者中国在海外的光伏产能保证其供应,美国本土光伏制造在全球范围内仍然不具备竞争力。

数据显示,美国光伏市场有近65%的组件进口和50%的电池片进口来自于“反规避”的东南亚四国。美国进口组件的含税价格为0.49美元/W,本土生产的组件为0.5-0.55美元/W。即便此次拜登总统还将援引《国防生产法》,作为加速美国在整个光伏供应链发展并减轻对进口光伏硬件和材料的总体依赖的一种手段(该法案的目标是到2024年将美国国内光伏制造能力提高到22.5GW)。但太平洋证券认为美国本土光伏制造成本高企,即便在美国实施贸易保护多年后,本土产能仍不具备竞争力,难对中国和东南亚的光伏产能造成冲击。

中信证券认为,由于目前美国光伏制造能力捉襟见肘,本土产能不足8GW,2021年逾七成光伏产品来自进口,在光伏装机需求持续放量,以及拜登政府2035年前电网全面脱碳的新能源发展目标之下,无法摆脱对中国光伏供应链的依赖。

资料来源:国家能源局,西部证券研发中心

美国计划到2024年使本土制造产能达到22.5GW,即为2020年的3倍,但在需求快速增长的预期下,料仍难以实现有效自给。因此,拜登政府提出阶段性关税豁免措施,以缓解短期内光伏组件供不应求的问题。

同时,中信证券还指出,由于美国近期通胀压力明显加大,为了缓解企业和消费者间的价格压力,短期内取消部分商品关税也是有效的应对措施。

另一需要注意的是欧洲市场,6月9日,欧洲议会经过辩论程序以503票赞同、6 票反对、4 票弃权通过反强迫劳动海关措施决议,要求在欧盟各国海关采取措施禁止强迫劳动的产品进入欧盟市场。据报道,在该消息爆出前,市场便已传闻欧盟正“跟风”美国,将立法禁止强迫劳动产品进入欧盟,借以打压中国光伏企业。按照目前的时间安排,预计立法将在2022年9月完成。

太平洋证券认为,考虑到欧盟是中国光伏最大的海外市场(2021年占组件出口46%),欧盟的立法一旦落地,对中国光伏行业的冲击可能会远大于美国的类似招数。但从美国针对中国光伏企业的制裁结果来看,最终仍是“搬起石头砸自己的脚”,尤其是针对东南亚光伏企业发起调查后,美国国内光伏产业面临了真正的危机,各类压力之下白宫最终采取了免除两年光伏进口关税的政策。

就欧洲当前的能源供给情况来看,因俄乌冲突引发的天然气、煤炭等能源断供,相对美国,欧洲所面对的形势其实更加严峻。根据Solar Power Europe统计,截至2021年年底,欧洲本土光伏产能仅包含0.8GW的电池片产能和8.3GW的组件产能,以及对应20.7GW组件的硅料产能。如果根据RE Power EU中截至2025年累计光伏装机320GW的规划,相较于2020年预计要完成新增160GW左右,离不开对中国光伏产业链的依赖。并且在应对此类事件的措施上,中国企业已“轻车熟路”,国内企业准备溯源报告即有可能完成“溯源流程”。

太平洋证券表示,虽然目前欧美仍有打压中国国内光伏产业进而扶持其本土制造的考虑,但面对中国光伏企业强大的竞争力,欧美国内产业链很难成型,并且不具备竞争优势,彻底摆脱“中国制造”的欧美光伏市场恐难良性发展。根据CPIA和索比光伏网数据测算,当前中国光伏产业已可供应全球70%以上的需求,树立了全球竞争优势。

国内方面,光伏行业也再次迎来了政策的东风。

本次《规划》首次采取九部门联合印发形式,体现了政策规格之高,按照2025年非化石能源消费比重达到20%左右的要求,《规划》设置了四方面主要目标,包括可再生能源的总量目标、发电目标、消纳目标和非电利用目标:2025年可再生能源年发电量达到3.3万亿千瓦时左右,“十四五”期间发电量增量在全社会用电量增量中的占比超过50%,风电和太阳能发电量实现翻倍。这意味着风电、光伏发电将挑起“十四五”可再生能源发电增量的大梁。

中国在2020年做出承诺,二氧化碳排放力争于2030年前达到峰值、努力争取2060年前实现碳中和,明确2030年风电和太阳能发电总装机容量达到12亿千瓦以上。据国家能源局数据,截至2020年底,全国风电、光伏发电累计装机达5.3亿千瓦,以此推算,“十四五”期间风电、光伏发电的新增装机空间至少6.7亿千瓦。国家能源局预计,2022年光伏发电新增并网1.08亿千瓦,同比上年实际并网容量增长95.9%,几乎超出了所有第三方分析机构此前做出的预测。

《巴黎协定》指出碳减排长期目标是全球升温控制在2℃以内,并寻求将气温升幅进一步限制在1.5℃以内,预计全球将在2023年实现碳达峰,2050-2070年实现碳中和。在主要大国的带领下,各国均响应碳减排号召,越来越多的国家公布了明确的减排目标和实现时间,光伏等可再生能源增长确定。

2020年9月17日,欧盟宣布将2030年可再生能源占比目标从32%以上提升至38%-40%;由于在减排目标的倒逼下,未来欧洲碳减排目标或提升至60%。美国方面,拜登计划对气候和环境投资2万亿美元,确保美国实现100%清洁能源经济、2050年之前达到“净零排放”,并重新加入《巴黎气候协定》。

与此同时,光伏等新能源发电成本快速下降,经济性大幅提升。据IRENA统计,2010-2019年间太阳能光伏发电成本下降82%。据CPIA统计,2020年光伏项目招标最低价已低至1.32美分、kWh,2017-2019年全球GW级市场(国家或地区)分别为9、11、13个,2020年上升至18个,预计2021年将提升至21个。成本大幅下滑、能源转型诉求叠加部分地区电价上涨,越来越多国家和地区的光伏需求大幅提升。民生证券预计,2021-2022年全球光伏新增装机分别为150GW、230GW,同比增速分别为15%、53%。

国内方面,以国家公布的2025年和2030年非化战略目标为基础,假设非化石能源占比在战略目标的基础上提升10%,达到22%和27.5%,在平均发电煤耗逐年下降,风光发电量占比逐年提升的基础上,分别以2020年和2025年为基年,民生证券预计2025年和2030年所需光伏+风电发电量增量分别达12645亿KWh和17330亿KWh。

根据预计发电量增量,在现有的风电和光伏装机的基础上,民生证券预计,2021-2025年间,光伏新增装机年均规模有望提升到100GW以上;2025-2030年间,光伏新增装机规模有望达到170GW以上。

其中,集中式光伏电站方面:2021年来看,各省份下发保障性、市场性规模分别达到82 GW、28GW(不计算风光未区分项目);同时,在大型新能源项目一期100GW已于2021年底陆续开工(其中风光项目2022年投产容量达28.8GW,光伏2022年投产容量达10GW),二期名单也已上报,预计国内集中式光伏电站2022年装机将达45-50GW。

分布式光伏電站方面:居民分时电价机制的改善、城乡建设碳达峰行动方案将推动分布式光伏的发展;而户用光伏方面,整县推进676个示范县项目目前项目申报已超150GW,将支撑户用光伏持续高增长;预计国内分布式光伏电站2022年装机将达40-45GW。

民生证券认为,整体来看,对于光伏下游需求的预期变化是决定光伏股价的最核心要素。2021年以来,原材料多晶硅料价格持续处于高位,一定程度抑制下游需求,随着各环节价格松动,且产业链去库存接近尾声,伴随着硅料新增产能陆续投放,这一轮因宏观政策催生的供需失衡而产生的产业链价格博弈基本告一段落。而随着硅料供给逐步释放,叠加国内补装、海外抢装,目前需求正持续向好,在近两年光伏持续跨过平价和产业链价格博弈的节点后,光伏需求将有望迎来高景气周期。

国金证券表示,光伏平价之后,由于规划约束和补贴限制的消除,终端需求弹性大增且呈现多样性,中短期新增装机上限取决于供给瓶颈环节的产能,在供给瓶颈环节决定总装机量之后,各细分市场的装机占比由该市场对光伏产品的购买力决定,购买力主要受到政策、电价、预期收益率、融资条件等方面影响。

中国市场方面,户用分布式市场在整县推进政策的推动下继续保持了2021年的高景气度,工商业分布式需求在终端电价上涨的推动下加速增长,预计2022年国内分布式装机有望达到45-50GW;地面电站储备项目量十分充足,主要为2019-2020年递延项目及2021年大基地项目,预计已开工规模达到100GW以上,大部分地面电站项目对系统成本较为敏感,但近期历史拖欠补贴的下放、政策对大基地项目支持力度的加强,有望体现在资金、信贷、审批效率等方面,从而提高集中式项目对组件价格的承受力,国金证券预计推动全年装机总量达到80-100GW。

欧洲市场方面,受到地缘冲突影响,欧洲天然气价格、电价均大幅上涨,以欧洲最大的光伏市场德国为例,2022年一季度德国批发电价最高达到700欧元/MWh,创历史新高。批发电价的上涨直接提升分布式终端用户对组件价格/光伏系统成本的承受力,间接推动上半年光伏产品价格的上涨。

为了完全摆脱对俄罗斯天然气的依赖,欧洲各国正加速可再生能源发电能力建设,国金证券预计2022年欧洲光伏装机有望达到45GW以上,考虑欧洲市场普遍较高的容配比水平,以及分布式市场大扩张背景下稳态渠道库存的增加,预计欧洲市场2022年对组件的消化量有望达到70-80GW,较2021年同口径增速有望达到80%-100%,显著快于45%-50%的全球装机增速。

美国市场方面,截至2021年底,美国公用事业电站储备项目规模超过80GW,项目储备十分充裕,但2022年3月底美国商务部在收到Auxin Solar的调查请愿书后,启动对东南亚光伏产品的反规避调查,一度对二季度美国市场需求产生较大的扰动,并让美国市场2022年装机量及其整个光伏产业蒙上一层阴影。

然而在收到来自美国光伏产业、19州州长、85名国会议员先后提出的强烈抗议后,拜登在巨大的舆论压力下,于6月6日发布总统令,宣布采取“大胆的行政手段以促进国内清洁能源发展”。

国金证券预计在总统令颁布后,东南亚产能向美国的发货,以及美国光伏电站的安装建设将很快恢复常态,甚至可能带来短期的抢装;而长达两年的东南亚产能输美免税期,则将进一步提升美国作为除中国以外的第二大单一光伏终端市场未来两年内需求增长的确定性。

国金证券表示,综合来看,2022年上半年光伏需求强度超预期的市场主要集中在欧洲、巴西、印度及国内分布式,其中巴西、印度有抢装的原因,欧洲、中国主要为政策支持和经济性推动;预计2022下半年,欧洲、巴西、中国分布式市场将继续维持高景气度,而美国作为全球成本承受力最高的区域市场,其终端电站市场的全面恢复将成为下半年需求强度的重大驱动因素,从而对产业链价格形成强有力的支撑。

展望2023年光伏终端市场,国金证券认为,供应链最大变化是硅料产能的大量释放将带动组件价格大幅下降,将有力刺激中美欧等集中式电站储备项目充足且对组件价格较敏感的地区需求,美国太阳能投资税减免政策(ITC)延期对需求的拉动也将在2023年开始体现,预计2023年中美欧市场增速有望达到45%以上,继续占据全球70%以上份额。

国金证券表示,由于全球光伏需求强度的持续超预期,2022年上半年产业链实现量价齐升,其中单位利润扩张的部分优先被分配到相对紧缺的环节,如一季度的硅料,其次是供需边际改善的环节,如上半年的电池片、二季度的玻璃、EVA粒子,预计下半年产业链各环节利润的相对变化,也将由各环节与其直接上下游的供需关系相对变化趋势来决定。

多晶硅是光伏产业链里技术、资金壁垒最高的环节之一,经过数十年的发展,2021年多晶硅投资强度已降至8-10亿元/万吨,但为了达到更优的成本控制,企业需要通过提升单位装置产能带来规模效应,单体扩产规模不断提升,2019年前多晶硅项目投资规模基本在5万吨以内,2021年起大幅提升至10万吨,规模与资金门槛进一步提升。此外,多晶硅项目从立项、审批、开工到投产至少需要18个月,投产后一般还有3-6个月的爬产期才能满产,扩产受到项目审批、项目建设、技术水平等多种因素影响,具有一定不确定性,对新进入者尤甚。

2021年四季度开始,包括通威保山、大全新疆,保利协鑫徐州等硅料产能开始投产。根据硅业分会统计,民生证券预计2022年底硅料产能将达105万吨,预计2022年硅料供给将达85万-90万吨,其中龙头厂商扩产较行业更快,整体供给较2021年增长40%,可支撑装机需求270-275GW,在此基础上,全年硅料价格下跌引发产业链价格下行,需求爆发确定性高。

民生证券认为,从产业链的供需情况来看,进入2022年,硅料依然是主产业链方面相对供应最短板,但相较下,硅料的产能扩张将在很大程度上缓解2021年硅料的供给格局,因此全年硅料价格下滑带来的产业链价格下降成为趋势。

上海证券也认为,光伏产业链的主要短板硅料的产能正在逐渐释放,到2023年基本不构成供给约束。根据硅料可供产出,预计2022年全球光伏新增装机在240GW左右,同比增长40%以上。

数据显示,国内1-4月国内硅料产量合计21.69万吨,进口量约为2.7万吨,不考虑海外消化部分,1-4月份全行业硅料供给量合计约为24.39万吨。国内产量逐月增加,进口量保持稳定,预计5、6月硅料供给分别为6.7万吨、7.3万吨,2022年上半年全行业硅料供给量约为38.39万吨。

硅料新增产能从2021年底开始陆续投放,经过3-6个月爬坡期,在2022年上半年陆续达产。新产能方面,新特新疆技改、亚硅青海甘河一期项目近期陆续开始投产,东方希望三期和丽豪青海产能预计6月份或三季度初投产。

上海证券表示,2022年硅料产能大幅提升,考虑爬坡时间,2023年中期相关产能将迎来充分释放,从而消除行业供给瓶颈。预计到2022年、2023年底,全球硅料产能分别达110.33万吨、161.53万吨,全部产能达产后可支撑400GW、600GW以上组件需求。

国金证券也认为,基于当前行业扩产计划,2023年多晶硅供应量预计增加至120-140万吨,可支撑450GW以上组件产量和360GW以上交流侧装机规模,2024年可支撑500GW以上装机,基于当前的需求预测,即使不出现比多晶硅更“短板”的供應链环节,多晶硅产能也将逐步趋于过剩。

国金证券表示,本轮周期底部多晶硅价格支撑点预计在70-80元/kg,早则2023年下半年看到,晚则2024年上半年,长期看头部企业单吨净利波动中枢20-30元/kg。

2022年以来,硅片环节虽然表观产能显著过剩于硅料,但仍维持了比较超预期的高盈利水平,国金证券认为主要源于四点:一是硅料环节受到物流延迟、现有产线检修、新增产线爬产等因素影响,新增供给释放速度仍较慢;二是部分老旧硅片设备实为无效产能,大尺寸高效硅片产能实际尚未显著过剩;三是2022年新释放硅料供应大量被头部企业提前长单锁定,二线、新进入企业未能获得足量硅料供应以提升开工率和硅片产出;四是硅料、硅片持续涨价趋势中始终动态获益于部分“低价原料库存”。目前看来,在2022年下半年终端需求保持强势、硅料供应仍然偏紧的趋势下,硅片环节相对较高的盈利水平仍有望维持。

在电池环节,目前光伏电池主要分为P型与N型,二者的区别在于原材料硅片和电池制备技术不同。PERC是主要的P型电池制备技术,相比P型,N型电池存在高转换效率、低衰减和更低LCOE的潜力,但同时制造工艺复杂、成本更高。

国金证券认为,PERC扩产显著放缓,新技术产能普遍仍处于量产、爬产、终端客户教育阶段,相对上下游供需关系有望持续改善,尤其是大尺寸高效PERC产能存在供应紧张的可能,由于单瓦利润仍处于低位,盈利能力有望进一步修复。

上海证券表示,目前P型PERC技术转换效率已经基本接近24%的瓶颈,未来继续提升的空间较小,同时PERC经过6年多的发展,产业链配套非常成熟,非硅成本降至0.16元/W,产业化降本也基本走到尽头。

目前,新型电池成本均高于PERC,但同时均具备较大的降本潜力。TOPCon未来降本看点在于银浆耗量的降低;HJT降本空间一方面来自于低温工艺对薄片化的适应;另一方面来自于靶材、低温银浆等辅材国产化后的材料降本;背接触电池自身的降本空间来自于工艺流程简化带来的设备成本降低以及金属化工艺突破(如铜电极等)带来的材料成本降低。

上海证券认为,HJT异质结是全新生产工艺,理论上具备弯道超车机会,同时设备商逐渐发展成熟,可以提供整线解决方案,一定程度上降低了电池片环节的进入门槛,因此吸引了大量新进入者。

更高效率的组件产品可有效摊薄电站BOS成本、提升电站收益,因此下游业主对高效电池产品接受度较高。与PERC相比,目前新型高效电池产品在组件端溢价可达0.1元/W甚至更高。

由于技术壁垒低、资产轻等原因,组件环节一直是光伏主产业链集中度最差的环节,近年来虽然行业集中度也在逐步提升,但速度较为缓慢。2019年行业CR5仅42%,行业竞争格局较为分散。

民生证券认为,组件环节技术变革小,核心竞争力取决于渠道、品牌和供应链管理能力,尤其是在行业供需过剩的状况下龙头强劲的出货能力和显著的竞争优势。展望2022年,行业龙头扩产规划和出货计划持续大幅提升,行业CR5有望提升至80%以上,行业龙头由于有多年积累的品牌、渠道优势,叠加一体化后在成本和供应链方面的优势,有望持续完成市占率提升。

上海证券也认为,组件作为光伏产业链偏ToC端的产品,相比上游环节拼产能、拼成本,组件环节更加偏重品牌和渠道的积累,属于长期竞争过程。从2017-2021年组件企业出货排名看,头部企业的竞争格局基本定型,后来者居上的机会较少。

上海证券预计2022年组件环节盈利明显提升:

一是硅料降价释放利润能有望在组件环节实现留存。按硅耗量2.9g/W计算,硅料含税价每下降10元/KG,可以为产业链释放0.026元利润。从竞争格局看,硅料释放的利润分配上:电站>组件>电池片>硅片。针对中游制造业,弹性最大的是组件,其中非一体化>一体化。

二是EVA粒子供需走向平衡,进一步带动组件盈利提升。同硅料类似,EVA粒子属于化工行业,其产能扩张落后于光伏行业需求增长。因此在2021年EVA粒子供需关系较为紧张,价格涨幅较大并传到光伏胶膜,从而增加组件成本。预计EVA粒子产能于2022年一季度开始陆续释放,从而带动粒子和胶膜降价,提升组件盈利。

三是订单周期错配,组件企业短期有望收获超额收益。组件订单周期较长,一般在几个月以上,由于订单的周期错配,部分在2021年硅料价格高位下的新签订单,有望在2022年产业链成本下行周期内交付,从而使得组件企业在短期内获得一定的超额收益(抵消2021年成本上行周期带来的利润减少)。

光伏产业链辅材方面,EVA粒子2022年行业供给缓解,但仍为辅材最紧缺环节。2021年年底以来,EVA树脂价格连续上涨,光伏料、线缆料价格上涨至2.9万-3.1万元/吨,较年初上涨超40%,已达到2021年下半年高点,国金证券认为有两方面原因:疫情影响物流,部分进口EVA树脂到货周期变长;下游需求旺盛。

随着相关厂商的扩产,民生证券通过供给拆分以及需求测算,预计在2022年全球光伏装机为230GW的情况下,2022年EVA粒子的供需紧张得到缓解。但单季度最大供应对应装机为65GW,仍为光伏最紧缺环节,预计2022年下半年,随着光伏需求季度性提升,EVA粒子有可能重回供需紧平衡。

国金证券表示,随着疫情对上海港影响逐步消除,预计进口料顺利供应后三季度光伏料供需紧张格局略有缓解,但随着下半年硅料产能逐步加速释放并驱动组件排产提升,预计四季度光伏料供需仍然偏紧。综合供给增量及需求增量,考虑其他领域需求对企业排产的影响,预计下半年光伏EVA树脂价格仍将维持2.5万元/吨以上。

国金证券认为,胶膜仍是产业链上长期成长性较为突出且确定的环节。长期来看,胶膜技术路线稳定、N型及薄片化趋势带来克重、性能要求提升,预计胶膜行业规模增速将高于终端光伏裝机增速,头部企业仍具备较突出的成长能力。展望全年,随硅料新产能逐步释放,组件产量增长将拉动胶膜需求增长,胶膜环节产能过剩程度有望缓解,带动成本传导能力、出货量增速提升。即使下半年EVA树脂价格高位,考虑到头部企业的供应链优势以及边际产能涨价动力,仍有望驱动胶膜盈利阶段性向上。

逆变器方面,受益于欧洲户用光储及巴西分布式需求的爆发,上半年户用光伏、储能逆变器景气度超预期,甚至因原材料缺货出现供不应求的局面。国金证券预计,2022下半年海外户用需求依然强劲,欧洲、巴西收入占比高且芯片供应能力强的公司将持续受益,三季度起美国市场逐步恢复常态、四季度到2023年随硅料价格下降,大型地面电站及配套储能项目有望大规模启动,此前由于装机结构、贸易政策等原因导致业绩承压的公司增速有望加快。

民生证券表示,进入2022年二季度,光伏行业排产仍呈现同环比增长,在需求高景气的前提下,光伏各环节深度受益。光伏电池片技术变革大幕正式揭开,在形成投产-规模化效应降本-持续扩产的良性循环过程中,享受技术红利的企业有望迎来市占率提升+享受技术溢价的双重优势。推荐三条主线。

主线一:在产能、品牌、渠道形成强壁垒性,持续受益光伏高景气+新技术变革+市占率提升的一体化组件企业;主线二:展望二、三、四季度,格局稳定,享受光伏高景气和行业变化趋势的金刚线和热场环节和在二季度开始有显著边际变化的辅材企业;主线三:电池技术变革大幕揭开,相关产商有望享受技术溢价,关注光伏银浆银包铜产业链。

中金公司认为,光伏板块短期投资逻辑包括:一是一季报业绩表现整体较好,在热门赛道中增速亮眼,行业基本面仍向好;二是海内外需求强劲,高业绩确定性的板块在行情上有望呈现更强韧性。

从国内装机数据来看,2022年一季度国内光伏新增装机13.21GW,同比增148%,主要来自于分布式项目仍维持拉货。往后展望,临近“6·30”并网时间节点,地面电站需求逐步启动;分布式项目建设随国内复工推进、物流逐渐缓解而恢复,需求依旧强劲。从国内出口数据来看,2022年一季度光伏组件累计出口41.30GW,同比高增108.5%,大幅超预期,主要源于海外市场高景气。

从中长期逻辑来看,一是全球碳中和目标明确,能源体系向低碳化转型。全球能源转型号角陆续吹响,中国宣布“碳达峰、碳中和”时间表,日韩、欧盟、巴西、智利等国家也已经明确立法或宣誓碳中和。在碳中和大背景下,以光伏、风电为代表的清洁能源将成为未来全球主要的能源来源。

二是光伏成本下调,未来可能是成本最低的能源:原补贴模式下光伏政策周期主要受到成本、电价和相应装机量影响。而目前,补贴时代已经结束,平价上网时代开启。

三是各国持续出台积极政策,支撑光伏行业中长期增长:海外国家持续出台积极政策支持清洁能源发展。国内“十四五”期间集中式光伏、分布式光伏齐头并进,紧锣密鼓发展风光大基地集中式和整县推进屋顶分布式光伏建设。

上海证券也认为,在能源革命、碳中和时代背景下,光伏中长期需求高增趋势确定,供给上随着短板逐渐消除,行业成长空间广阔,光伏板块投资价值突出。

首先看好技术变革红利。度电成本下降一直是光伏需求增长核心驱动因素,通过技术进步提效降本始终是行业前进方向。本轮技术革命核心点包括颗粒硅、新型电池技术。

其次紧抓行业高景气主线,持续寻找超越行业增长的环节。超越行业增长主要分为两类:一类是行业竞争格局优化(主要表现为行业集中度提升),一方面头部企业市占率提升、销量增速高于下游需求增速;另一方面行业竞争减弱带来盈利能力提升。另一类超越行业增长则是供需差带来产品价格上涨。

最后在光伏下游应用方面,看好分布式持续发展带来的投资机会,包括户用与工商业。户用光伏随着商业模式成熟叠加政策利好,有望迎来快速发展。工商业光伏则会充分受益于电价市场化改革,盈利模型在未来会有更好的表现。

中国户用光伏起步较晚,2012年底出现首次户用光伏并网,2016年下半年开始逐渐起步,至2017年開始明显提升。2021年户用光伏是唯一享受补贴的光伏项目,当年纳入补贴规模的新建项目,补贴标准按照0.03元/kwh执行。叠加2021年6月“整县推进”政策推出,户用光伏迎来高增长。2021年户用新增装机量达21.6GW,同比增长113%。

上海证券认为,户用光伏快速发展的原因有三个。

原因之一:光伏系统成本不断下降是根本。户用光伏的发展本质是靠投资收益驱动的,但是中国由于户用上网电价较低,因此早期户用需要依靠补贴才得以发展。光伏度电成本10年下降了85%。中国光伏发电成本近十年来下降75%,已经降至0.3元/千瓦时以内,预计将在十四五期间降至0.25元/千瓦时以下。

原因之二:成熟销售模式奠定发展基础。目前中国的户用光伏主要包括四种模式。一、直销模式:老百姓全款购买。二、融资租赁模式:需要用户支付租金和运维费用,租金按照合同利率还本付息,租赁期内享有电站使用权和收益权,租赁期满后(15-20年),电站所有权归用户所有。用户收益=光伏发电收益-租金-运维费用。三、租赁模式:公司将电站设备租赁给用户,用户的屋顶安装光伏电站并网后,电站产生的全部电费及补贴收益扣除分配给用户的收益、运维服务费后,剩余部分作为公司向用户出租电站设备收取的租金,租赁期限一般为20年,租赁期限内设备所有权归公司所有,租赁期限结束后设备所有权归用户。四、赊销模式:公司为用户安装电站并网后,用户使用电站并网售电收益扣除给用户的收益外分期偿还电站购置款,电站所有权归用户所有。公司通过10-20年逐步收回成本。

原因之三:融资模式完善是驱动因素。银行提供“光伏贷”、企业为贷款提供担保共同保障了户用光伏市场稳健发展。从“光伏贷”暴雷的历史可以发现,大型光伏企业的电站质量与后期完善运维结合大型银行的共同背书才能保障户用光伏电站长期稳定运行,防范经营和信用风险。目前,民生银行、华夏银行、兴业银行等大型商业银行均发布了“光伏贷”产品,为终端用户提供融资。

据上海证券测算,假设农村建筑总面积约为269.7亿平米,每栋住宅的层数为2层,每平米装机量150W,渗透率20%,对应市场空间为405GW。截至2021年底,户用光伏累计总装机量达到41.6GW,还有363GW的新增装机空间。