新业态下浙江自贸区成品油贸易商的发展方向探索

2022-03-27汪如朗王萌胡紫阳马天赐

汪如朗 王萌 胡紫阳 马天赐

摘 要:近年来,油品市场竞争激烈化、盈利空间下降及抗风险能力弱等因素对成品油贸易商生存环境带来了巨大挑战。在此背景下,浙江国际油气交易中心积极发挥浙江自贸试验区“一中心三基地一示范区”的核心平台作用,针对浙江自贸区成品油贸易商上下游资源不足、融资难及运营成本高等问题,給出三点建议,即贸易平台化、金融化和集成化。

关键词:市场化;油品贸易;油气交易中心;金融化;集成化

本文索引:汪如朗,王萌,胡紫阳,等.<变量 2>[J].中国商论,2022(06):-016.

中图分类号:F746.2 文献标识码:A 文章编号:2096-0298(2022)03(b)--03

1 油品市场新业态

1998年以前,中国石油行业实行计划经济管理体制[1]。1998年之后,中国石油天然气集团公司与中国石油化工集团公司两大集团重组,以石油价格改革为中心的流通体制改革开始深化,原油价格实现与国际接轨,成品油价格由政府指令性定价机制变为政府指导价基准上的自主定价。近年来,随着国内炼化能力增强,国民油品消费能力增长放缓,导致国内油品产能过剩状况日益严峻。在此新业态下,国家出台了一系列措施鼓励成品油流通,缓解产能过剩压力。同时,小产能、重污染的炼厂正在逐步淘汰[2],成品油市场专项整治及市场监管力度加强,加油站随着民营和外资进入竞争愈加激烈,使得油品贸易的市场化、规范化及透明化越来越明显。

1.1 成品油贸易市场化

随着非国营原油进口配额发放[3]、取消对外资连锁加油站的相关限制、炼油厂审批权下放、取消成品油批发资质[4]等一系列改革政策实施及国家鼓励成品油流通,国内成品油市场日益活跃,国内炼化主体结构正在发生变化。

1.1.1 原油进口多元化,非国营进口份额增长

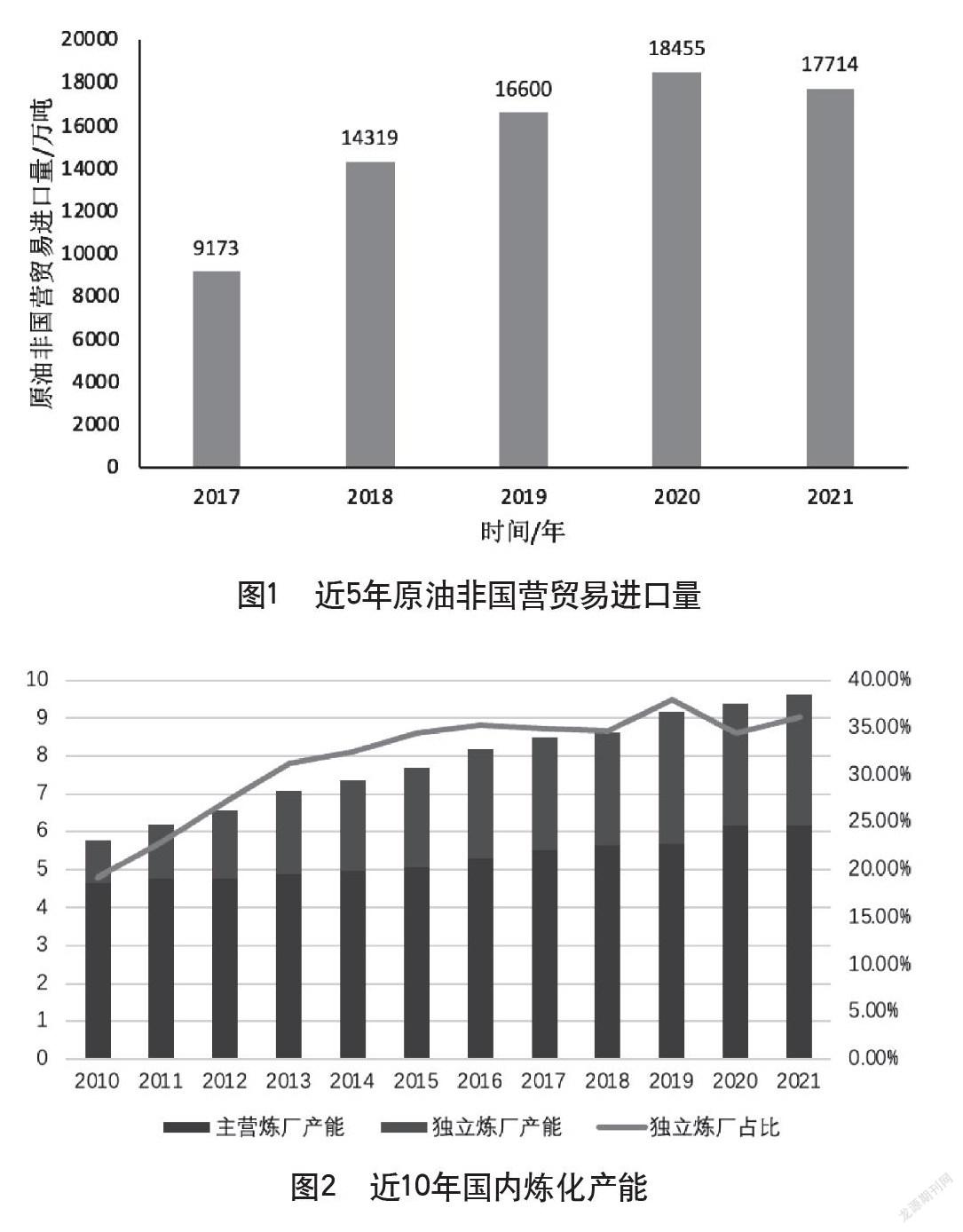

2015年以前,我国原油进口资质主要集中在中石化、中石油、中海油、中化等少数国有企业中,民营企业进口原油受限。2015年开始进口原油并进行加工,2021年随着第四批原油非国营贸易配额释放,非国营企业进口原油配额已达到17714万吨。近5年原油非国营贸易进口量如图1所示,可以看出5年来原油非国营贸易进口量增长迅速,说明国内非国营炼厂产能占比正在增加。

1.1.2 炼化基地崛起,民营份额增多

近10年我国炼油能力一直呈上升趋势。从2010年到2021年,中国常减压一次加工能力共增加了3.78亿吨产能,增幅达66%,年均增长率为4.69%。截至2021年,我国常减压一次加工能力约为9.68亿吨。在这期间,我国主营炼厂总炼能增速缓慢,主营炼能从2010年的4.66亿吨涨至2021年的6.17亿吨,年均复合增长了2.58%。我国独立炼厂总炼能增长快速,从2010年的1.10亿吨涨至2021年的3.51亿吨,年均复合增长11.10%,如图2所示。

1.2 成品油贸易规范化

1.2.1 炼化行业产业升级,淘汰小产能

由于炼化行业节能减排计划实施,国家对炼厂的环保程度和能耗程度提出了更高要求。对于环保能力不达标、油品品质不合规的炼厂,采取处罚、整改甚至关停等措施[5]。2016年,石化行业以炼化一体化开启产业升级,淘汰技术落后、规模不经济、环保不达标的炼厂,并推进七大石化产业基地的世界级规模炼化一体化项目。到目前为止,独立炼厂集中淘汰9600万吨产能,同时新增了1.58亿吨产能。中海油惠州二期1000万吨/年项目、四川石化1000万吨/年项目、恒力石化2000万吨/年炼化一体化项目、浙江石化一二期4000万吨/年项目、中科炼化1000万吨/年项目等都相继投产。

1.2.2 税收监管制度完善

国家对成品油贸易正在加大监管力度,以前国家对成品油批发资质把控严格,但是随着能源结构调整和油品产能过剩,如今国家更重视贸易发生过程中和贸易发生后的监管,如贸易中油品来源的合法性、油品质量的标准性、油品经营的规范性等。对于偷税漏税、油品不达标、故意哄抬油价或低价倾销等行为,监管部门将严格处理。比如,由于少数企业大量进口,加工生产不符合国家标准的燃油,流向非法经营渠道,危害成品油市场公平,存在较大社会安全隐患,造成环境污染。为解决这些问题,三部门发布公告自2021年6月12日起,对部分成品油(包括轻质循环油、混合芳烃、稀释沥青)视同石脑油或燃料油征收进口环节消费税。这意味着国家对成品油市场监管的决心,也有利于规范市场秩序、促进公平竞争。

1.3 成品油贸易透明化

1.3.1 互联网销售,定价透明化

随着网络信息技术的发展,炼化主体油品发售模式发生变化,从以前线下竞价到线上邮件竞价再到第三方平台竞价,发售模式越来越简单,客户操作也越来越方便。例如,中石化、中石油、恒力石化及浙石化等大型炼化主体在浙油中心的易拍通上已发售过多场油品,成交量逐年上升。同时,得益于平台的公开化和网络时代信息传播速度加快,各大炼化主体的各种油品价格也被更多的油品贸易商所熟知,使得贸易商采货渠道增多,从油品采购上压缩了成本。

1.3.2 期货品种逐步完善

期货作为发现价格,是保护现货价格的工具,正在逐步被贸易商、炼厂及油品市场终端接受和使用。目前,中国的金融结构正在不断完善,上海期货交易所正在推出各个油品期货品种,同时也在探索国内上线柴油和汽油期货的可能性。贸易商可以将期货价格作为油品贸易定价参考之一,更好地判断市场价格变化,减少双方交易时的价格分歧,加速油品流通。

2 贸易商目前面临的挑战

油品市场的新业态呈现出市场化改革的步伐正在加快,炼化主体结构正在调整,石油行业竞争越来越激烈,贸易商在油品市场新业态下的生存环境正在被逐步压缩。目前贸易商面临的挑战主要为竞争激烈化、盈利空间下降及抗风险能力弱。

2.1 竞争激烈化

随着取消成品油批发资质和国家能源结构调整,许多贸易商开始进入油品市场,特别是煤炭等行业的贸易商,贸易商间的竞争愈加激烈。同时,新型炼化主体恒力石化和浙石化正在通过去贸易链条中间化提高炼厂利润,此销售策略正在压缩贸易商的生存空间。此外,民营和外资销售终端不断壮大,小的零售商逐渐消失,导致贸易商的终端客户减少。

2.2 盈利空间下降

油品贸易属于大宗商品贸易,属于资金密集性行业,每一笔订单的资金量都很庞大。如今成品油价格始终保持在高位,致使贸易商需要投入更多的资金。但对于民营贸易商,本来自身本金就偏少,而银行对它们授信困难,导致融资成本高,订单盈利空间下降,甚至还会因为资金问题错失市场机会。

2.3 抗风险能力弱

油品市场具有高风险、高回报属性,价格波动大,投机者众多。国内民营油品贸易商大多是做单边贸易,对风险管理认识太少。贸易商的盈亏与市场行情相关性极高,盈利手段单一,盈亏幅度大。若油品价格波动幅度过大,贸易商可能会产生债务危机,甚至会被淘汰。

3 贸易商发展方向

中国(浙江)自由贸易试验区于2017年4月1日正式挂牌成立,目标是推进以油气全产业链为核心的大宗商品投资便利化和贸易自由化,提升大宗商品全球配置能力,成为中国东部地区重要海上开放门户示范区、国际大宗商品贸易自由化先导区和具有国际影响力的资源配置基地,重点推进“一中心三基地一示范区”建设,即指以油气现货交易为核心的国际油气交易中心,全球单体投资最大石化炼化项目的国际石化基地、全国最大的国际油品储运基地、以保税燃料油加注为切入点的国际海事服务基地,以及大宗商品跨境贸易人民币国际化示范区。目前浙江自贸区已聚集6000多家油品企业,其中中小型民营贸易商占多数。

在油品市场新业态下,贸易商需要提高服务质量、降低运营成本、增加盈利方式来谋求利润最大化,这对上下游客户不足、本金相对不高和油品贸易链条繁杂的贸易商提出了更高的要求。面对这些问题,浙江国际油气交易中心经过在油气行业多年的深耕,给出以下建议,即成品油贸易平台化、金融化和集成化。

3.1 贸易平台化,解决资源需求

平台化是基于全产业链数字化相连而提供端到端的优质体验和差异化服务,保持运营的效率和灵活性,同时降低供需双方的交易成本与摩擦成本。新业态下,油品交易平臺能给油品贸易商提供丰富的上游资源,降低采购成本;平台强大的分销能力,能促使油品高效对接,提高油品流通效率,降低公司运营成本。贸易商进驻平台,能提高平台活跃度,提高客户数量,增大平台在油气行业的影响力,使平台在贸易链条上增加话语权。这是一个互利共赢的局面。

浙油中心数字化平台经过几年发展,已集聚会员企业2000余家,累计实现油品化工贸易量超1.4亿吨,贸易额超6300亿元。依托华东市场,逐渐将影响力扩大到山东、华中和华南等地区,新疆和西藏也能见到其身影。浙油中心现有的油气资源集聚平台和油气产品分销平台能帮助贸易商快速匹配到优质的上下游客户、提高油品流通效率、降低采购成本和公司运营成本。

3.2 贸易金融化,解决资金需求

贸易金融化可以通过提高资金利用率、减少资金回转周期来增大盈利,通过油品现货和期货的结合,达到贸易风险管理的效果。

3.2.1 资金成本管理

目前可以通过两种方法解决资金成本高的问题,一是通过支付部分保证金减少货物资金占用时间,提高资金利用率,达到增加盈利的效果;二是可将在手货物进行抵押融资,减少资金回转周期,增加贸易次数,达到提高利润的效果。

浙油中心的金融服务平台同银行合作,通过建设数字化交易平台,连接银行等金融机构,提供订单融资、仓单质押融资业务,为油品贸易中的非标仓单开展质押融资服务,为供应链业务的在途、在库物资提供融资服务,解决贸易商的融资困局。

3.2.2 贸易风险管理

贸易商可通过期货工具对现货价格进行保护,防止未来油品市场行情波动带来的风险。浙油中心的风险服务管理平台通过与知名期现资本公司合作,开展油气产品期现套利、期现套保等期现业务,为会员企业提供风险对冲方案,降低会员企业运营风险,保持会员长期稳定经营。

3.3 贸易集成化,降低贸易成本

贸易集成化就是通过整合上下游资源,简化油品贸易链条,降低交易成本。简单来说,通过引入第三方油品服务公司,使之负责油品贸易中的物流环节,贸易商本身专心对接上下游资源,减少贸易物流成本,达到提高贸易量、贸易质量和贸易利润的效果。油品贸易商在物流环节处于相对弱势位置,无论是码头还是船运方面,都很难做到有效沟通,物流成本也高。若将此环节交给专业服务公司去负责,不但能节约成本,还能减少物流时间、降低贸易风险、提高贸易利润。

浙油中心的仓储物流服务平台通过建立仓储、物流企业白名单,提供配送业务,为会员公司交易业务及供应链业务提供稳定的仓储交收服务、物流配送服务。同时,根据客户需求,适时延伸供应链集成服务长度。

参考文献

冯升波.中国能源体制改革:回顾与展望[J].中国经济报告,2021(3):22-26.

隋晓影.“双碳”背景下中国石油行业面临重大变革[J].中国石化,2021(9):40-42.

丁少恒,葛雁冰.对中国成品油市场的几点认识[J].石油规划设计,2016,27(1):1-4+9+54.

孙仁金,于楠,董秀成,等.2020年中国成品油行业运行特点与近期展望[J].国际石油经济,2021,29(5):53-59.

王冰,朱轩彤.从主要国家成品油市场放开特点看我国成品油行业发展趋势[J].中国能源,2021,43(2):64-68.

Exploring the Development Trend of Refined Oil Traders in Zhejiang Free Trade Zone under New Business Model

Zhejiang Mercantile Exchange Co.,Ltd. Zhoushan, Zhejiang 316000

WANG Rulang WANG Meng

Nanhua Futures Co.,Ltd. Shanghai 200000 HU Ziyang

China University of Petroleum (East China) Qingdao, Shandong 266000 MA Tianci

Abstract: In recent years, factors such as the fierce competition in the oil market, the decrease of the possibility of gaining profits and the weak anti-risk ability have brought great challenges to the survival of oil products traders. Under this background, Zhejiang International Oil and Gas Trading Center actively plays the role of the core platform of “one center, three bases and one demonstration zone” in Zhejiang Free Trade Pilot Zone. In view of the shortage of resources, financing difficulties and high operating costs of oil products traders in Zhejiang Free Trade Zone, this study puts forward three suggestions, including developing trade platforms, promoting financialization and integration.

Keywords: marketization; oil trade; oil and gas trading center; financialization; integration