普惠金融与特惠金融的减贫效果分析

2020-12-23

摘 要:目前,精准扶贫实践中呈现出的普惠金融边界不清、财政与金融边界模糊等问题,影响了金融机构开展普惠金融的主动性和积极性。本文从信贷配给理论出发构建了适用于农村金融和金融精准扶贫的商业性金融、普惠金融、特惠金融的金融分层理论,并通过15个省份面板数据实证分析了普惠金融和特惠金融的减贫效果,为进一步提升金融服务“三农”效果、做好金融精准扶贫和金融支持乡村振兴提供了有益的支持和启示。

关键词:商业性金融;普惠金融;特惠金融;信贷配给;减贫

一、引言与文献综述

金融是实体经济的血脉,在精准扶贫中,金融发挥了不可替代的“加速器”作用,特别是普惠金融在金融精准扶贫过程中效果显著。然而,涉农、涉贫普惠金融在实践中也呈现出了一些问题,突出表现为普惠金融的边界不清,泛化现象普遍,财政与金融的边界模糊,资金使用效率低下,造成一些金融机构尤其是涉农中小金融机构的商业可持续性难以保证。

普惠金融的概念由联合国在2005年提出,最初的雛形可以追溯到小额信贷发展之初,在探索如何为更为广大的人群提供金融服务的实践中,人们不断的进行尝试、探索、总结和创新。在这个过程中,经历了最初的小额信贷阶段,到为穷人提供一系列金融服务的微型金融阶段,最后发展到现在为所有阶层的人群提供便利而可持续的金融服务的普惠金融阶段。晏海运(2013)认为普惠金融是小额信贷和微型金融的延伸和发展,旨在将微型金融机构和服务进行有机整合,并融入到金融整体发展战略中去。高霞(2016)指出,人们在普惠金融的认识上还存在概念、范围等误区。

特惠金融是一种纯政策性、“特事特办”的金融模式。杜晓山(2018)认为目前金融机构主要依赖政府财政补贴来做的特惠金融工作,而不是用普惠金融可持续发展的理念和实践来做。傅德汉、操基平(2016)提出通过实施特殊政策扶持来强化特惠金融扶贫的正向激励的实践,对精准扶贫具有积极的意义。詹东新、郭晋、张茂林(2016)建议以“宁德模式”为基础,采取多举措并行的方式来实践特惠金融模式、推动精准扶贫工作。

在理论研究方面,美国著名经济学家L.Hurwicz(1972)发表的《信息分散化系统》,标志着经济机制设计理论的诞生。Stiglitz和Weiss(1981)认为在没有政府干预和垄断性力量的情况下,信贷配给可以作为一种长期均衡的现象存在。李巍巍、施祖麟(1993)认为经济机制设计理论使得用一套较为完整的经济理论解决不同的问题成为可能。赵平(2014)指出推行能够有效减弱信贷市场非对称信息的各种政策措施,是贷款利率自由化改革缓解中小企业贷款供给约束的根本之道。李庆海、吕小锋、孙光林(2016)认为家庭人口特征、经济特征、金融环境和地理特征等因素对农户需求型配给和供给型配给的影响存在显著差异。顾海峰(2013)指出信息不对称使得大量信贷资金被低效占用,导致信贷效率缺失。

综上,目前社会上对普惠金融、特惠金融的边界界定仍然模糊,影响了金融机构开展普惠金融的主动性和积极性,也造成金融资源效率低下。本文从实践和理论两个层面构建商业性金融、普惠金融和特惠金融的金融分层理论,运用面板数据实证分析普惠金融和特惠金融的减贫效果,探索建立与“全面建成小康社会”相适应的普惠金融服务和保障体系的政策建议。

二、实践中的金融分层现象和范畴界定

在金融精准扶贫工作中,往往对普惠金融与特惠金融缺乏应有的区分。从现实案例来看,很多特惠金融都被冠以普惠金融,二者基本上是混淆使用。对建档立卡贫困户的金融扶贫贷款其实是特惠金融的做法。尽管二者都是为了促进社会公平、实现金融平权的政策目标,但无论在理论层面还是操作层面,都有诸多不同之处。为了提高金融精准扶贫效率,实现金融服务可持续发展,明确政府、金融机构、弱势群体等主体的权责关系,有必要厘清普惠金融与特惠金融的边界。

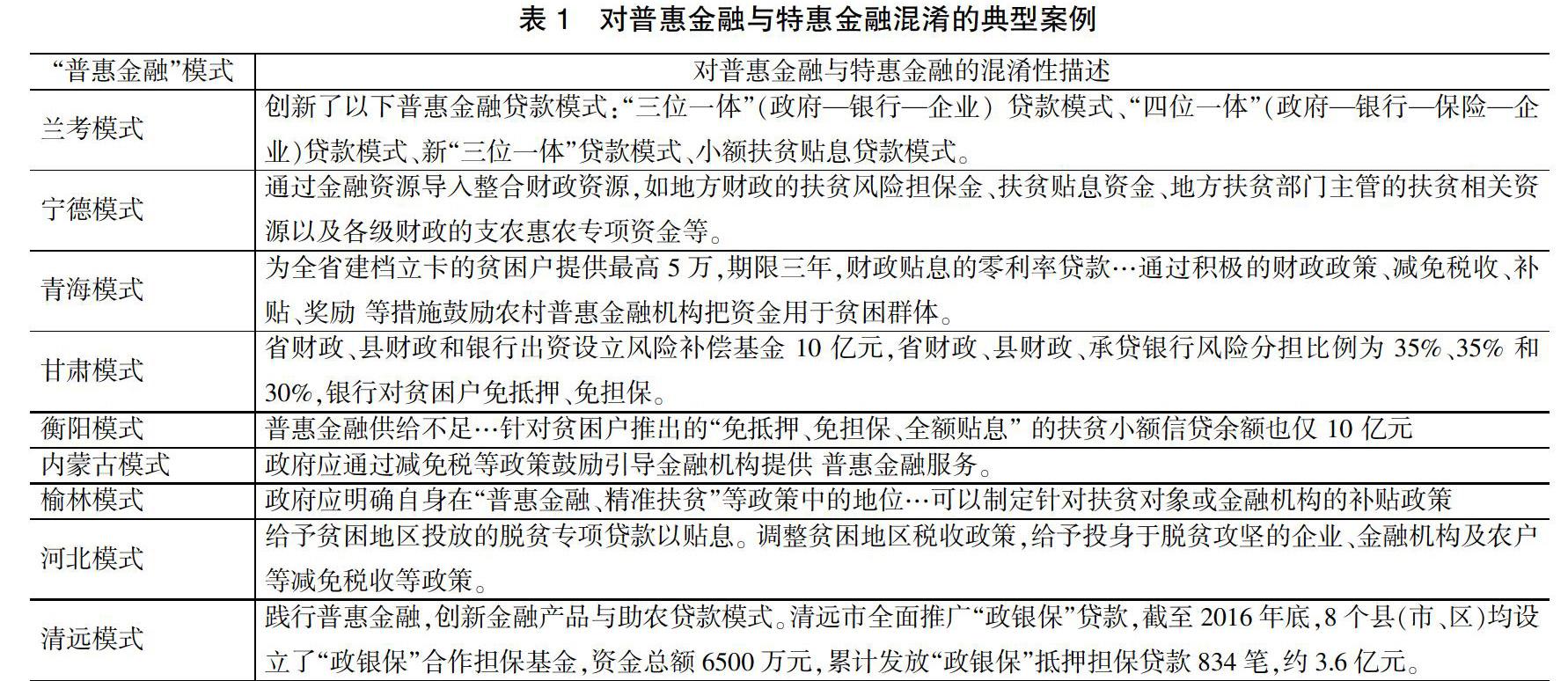

(一)案例分析

表1整理了部分金融精准扶贫实践案例,为了便于表述,将其统称为某地模式。这些普惠金融模式均把特惠金融冠以普惠金融之名,认为政府通过财税政策补贴金融机构和农户是普惠金融范畴,对二者有误读和混淆。我们可以通过考察财政投入的力度和效果,将特惠金融从下列普惠金融模式中分层出来。例如兰考模式中,政府主导、多方参与的各种贷款模式,以及“结合产业补贴政策调动农户参与产业发展的积极性和主动性,以经济发展提升普惠金融的可持续性”,其实都是特惠金融。宁德模式中,古田县、寿宁县、屏南县试点的“民富中心”这一社会化综合服务平台是联合国开发计划署在中国构建普惠金融体系的项目系列,其产业培育、劳动力吸纳、资源整合等功能是普惠金融体系的内容,但其中包含的地方财政的扶贫风险担保金、扶贫贴息资金以及其他专项资金等,明显属于特惠金融范畴。还有甘肃、青海、内蒙古、河北等模式,都无一例外地把财政贴息、税收减免、财政担保和风险补偿等视为普惠金融政策,但这种离开财政投入就无法维系的模式,违背了普惠金融商业可持续的原则,属于政府目标导向的特惠金融。

(二)基于金融服务供求模型-长尾模型的分析

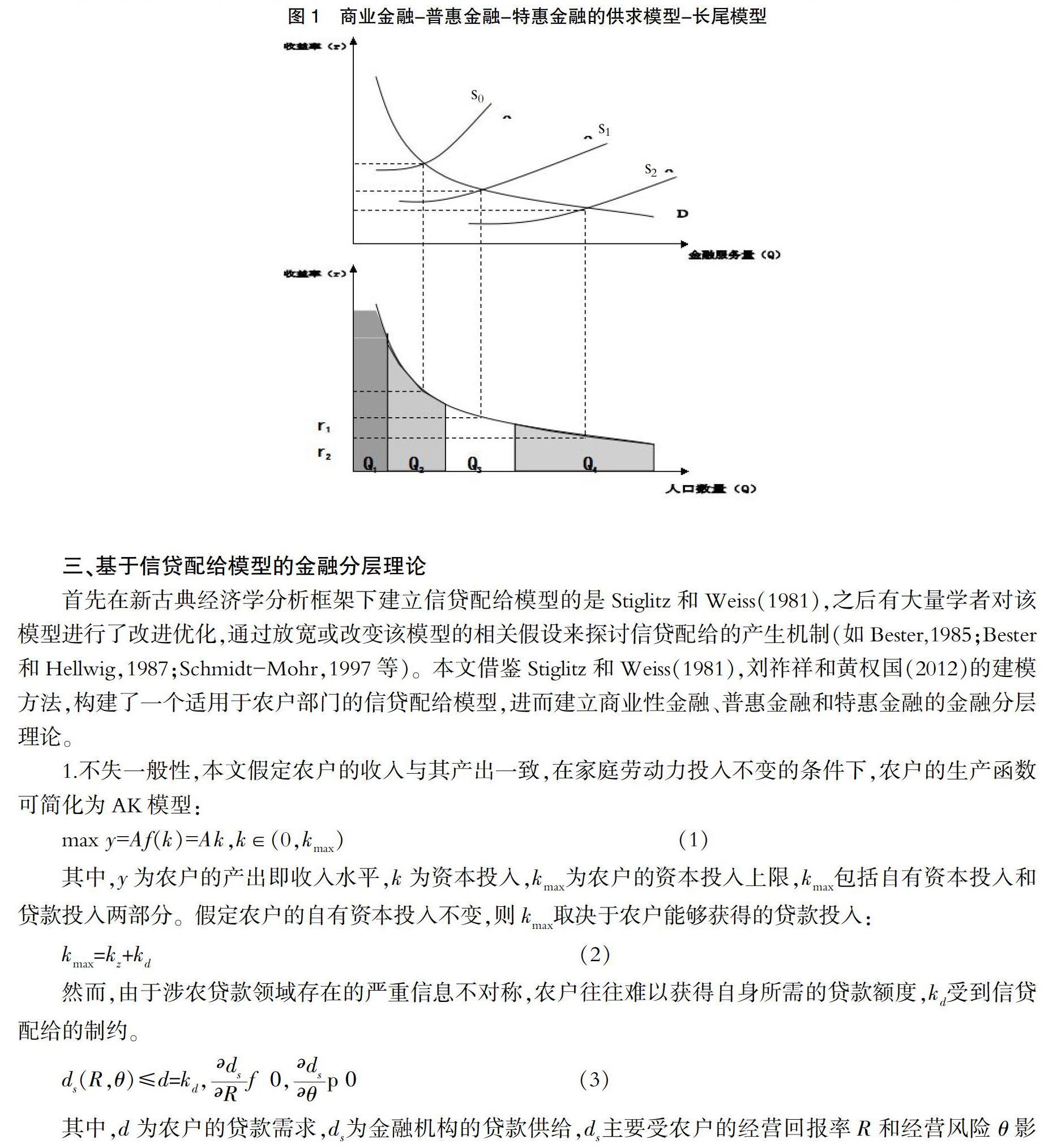

从商业金融到普惠金融,再到特惠金融,是金融供给侧改革过程,通过不断扩大金融服务供给,使更广泛的弱势群体能够以更低的价格满足金融需求。按照联合国和我国《推行普惠金融发展规划(2016-2020)》的表述,普惠金融服务对象主要指弱势群体,包括小微企业、低收入者、老年人、残障人士等,他们在整个社会中财富占比少,但是个体数量巨大,统计学中一般称之为长尾群体。如图1所示,上半部分是金融服务的供求模型,描述了金融供给不断扩张、金融收益率不断下降的过程;下半部分是金融需求的长尾模型,描述了金融收益率不断下降过程中金融服务覆盖群体逐渐增大的过程。S0、S1、S2与分别是商业金融、普惠金融和特惠金融背景下的金融供给曲线,D为金融需求曲线,Q1表示高利贷、民间借贷、行会、典当等非正规金融覆盖面,Q2是商业金融覆盖群体,Q3是普惠金融覆盖群体,Q4是特惠金融覆盖群体。

政府主导解决信息不对称问题。实践中,Q3群体由于金融机构的结构性歧视而被忽略,Q4群体则是由于经济利益性歧视而不受关注。Q3和Q4群体与金融机构之间存在着严重的信息不对称,Q4群体更甚。通过完善金融基础设施、延伸金融服务触角、扩大征信统计范围等政策措施,Q3群体与金融机构之间的信息不对称问题可以在很大程度上解决。而Q4群体,或者说特困群体,是弱势中的弱势,资信状况差,再生产能力低,信息不对称鸿沟无法通过上述政策措施有效化解。为了打赢全面脱贫攻坚战,政府必须加大投入,整合多方资源。如同各地案例一样,政府要么亲自担保或贴息,将供需双方联系起来,要么通过合作社、龙头企业等中介,共同承担信息不对称产生的风险。总之,政府在普惠金融与特惠金融中,为了解决更加严重的信息不对称问题,主导作用越来越大,投入也越来越大。

金融排斥现象逐渐消除。通过调动多方主体参与,信息不对称问题得到较好化解,使得金融机构可以在风险可控范围内不断扩大金融供给。从商业金融到普惠金融、再到特惠金融,金融机构挖掘长尾群体,将Q3和Q4群体纳入服务范围,金融排斥现象逐渐消除。特惠金融广泛开展时,几乎所有长尾群体都被纳入金融服务范围。但这并不是最终的均衡状态,这种状态不具有商业可持续性和政策可持续性。随着深度贫困的减少和Q4群体收入不断提高,政府必须在一定时间后退出参与,特惠金融也将逐渐被普惠金融所替代。

三、基于信贷配给模型的金融分层理论

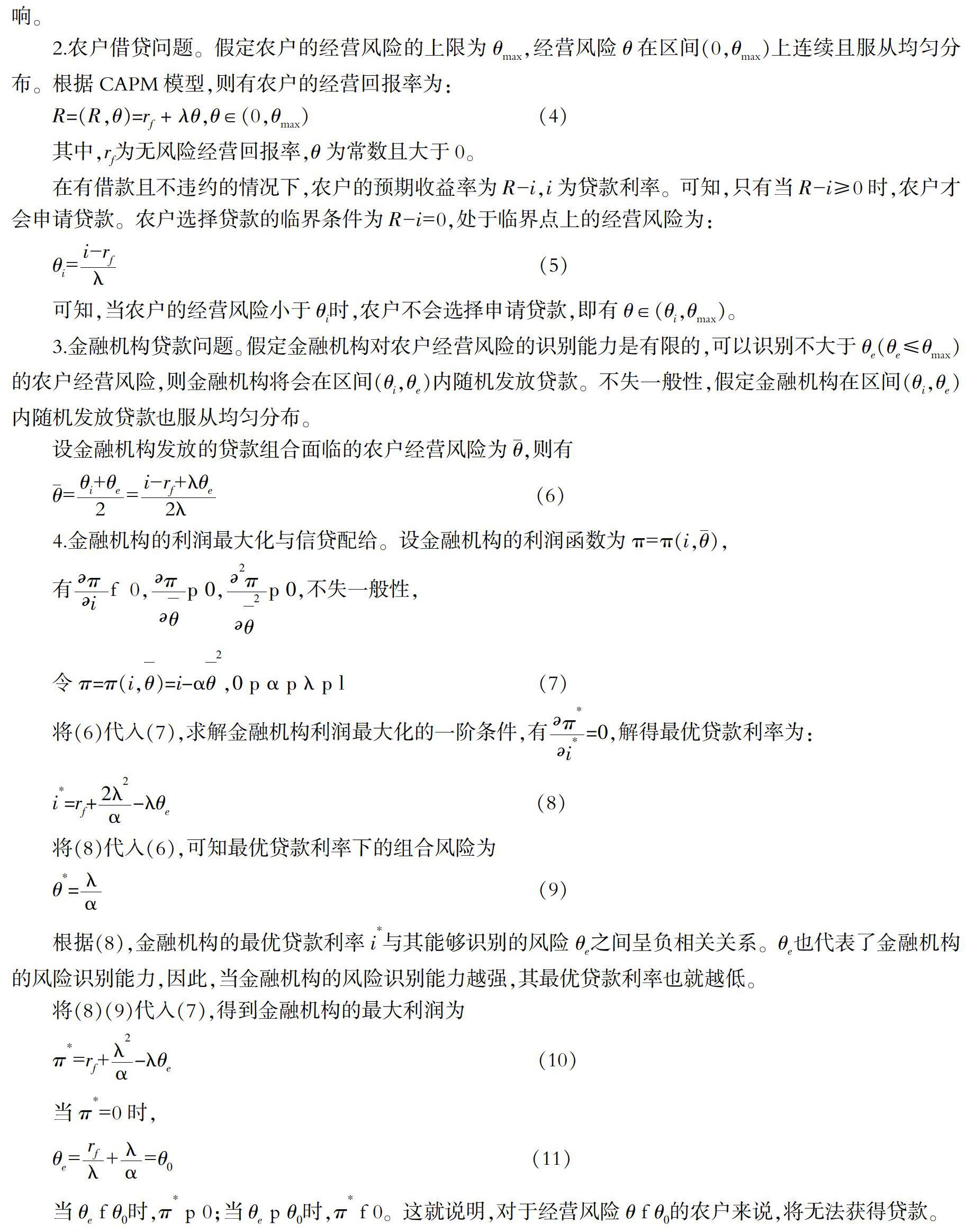

首先在新古典经济学分析框架下建立信贷配给模型的是Stiglitz和Weiss(1981),之后有大量学者对该模型进行了改进优化,通过放宽或改变该模型的相关假设来探讨信贷配给的产生机制(如Bester,1985;Bester和Hellwig,1987;Schmidt-Mohr,1997等)。本文借鉴Stiglitz和Weiss(1981),刘祚祥和黄权国(2012)的建模方法,构建了一个适用于农户部门的信贷配给模型,进而建立商业性金融、普惠金融和特惠金融的金融分層理论。

1.不失一般性,本文假定农户的收入与其产出一致,在家庭劳动力投入不变的条件下,农户的生产函数可简化为AK模型:

四、普惠金融和特惠金融减贫效果实证分析

商业金融、普惠金融和特惠金融均有各自不同的服务群体,就减贫增收来看,我们不考虑商业金融的作用,只分析普惠金融和特惠金融的减贫效果。本文在综合考虑样本代表性和指标可得性基础上,选取2015-2018年我国15个省份的数据作为研究对象,并采用面板数据模型研究上述差异,原始数据来自于各省统计局、Wind数据库。

(一)指标选取

在被解释变量选取上,本文把农村居民可支配收入作为衡量贫困的指标。在解释变量选取上,由于金融机构的设置和人员的配备最能反映一个地区的普惠金融程度,同时小型金融机构的服务范围涵盖了三农、小微等重点领域,所以选取小型金融机构从业人员作为普惠金融的代理变量。根据前文对特惠金融概念的阐释,本文选取精准扶贫贴息贷款额作为特惠金融的代理变量。变量具体定义和描述性统计见表3和表4。

(二)模型构建

本文研究数据涉及到时间序列和截面数据,所以采用面板数据模型研究上述差异。由于面板数据建模有三种类型,分别是混合模型、固定效应模型和随机效应模型,在对模型回归之前,需要确定模型的具体形式。

(三)回归结果

面板数据估计结果如表5所示。为清晰起见,参照标准文献的做法,采用逐步增加解释变量“从简单到复杂”的建模策略。具体而言,模型1-5均包含普惠金融和特惠金融水平两个核心解释变量,且分别增加了教育水平、城乡收入差距、固定资产投资水平、涉农支出、医疗水平这5个控制变量。

核心解释变量方面,从表5的实证结果可以看出,模型1-5中的普惠金融和特惠金融系数均在1‰置信水平上高度显著且符号为正,表明无论是普惠金融还是特惠金融都对当地贫困减缓有正向作用。以模型5为例,普惠金融水平每提高1个百分点,人均收入将提高0.23个百分点;特惠金融水平每提高1个百分点,人均收入将提高0.05个百分点,可见普惠金融和特惠金融均具有很好的减贫效果。可见,无论是以“普”和“惠”为目标、兼顾社会效益和商业模式可持续的普惠金融,还是以政府增信介入的方式,通过政府和银行的结合降低银行风险和成本,服务特殊群体的特惠金融,均有助于贫困群体脱贫。

控制变量方面,表5的结果表明:一是教育水平减贫效果不显著,可能的原因是样本数据的时间跨度太短。教育投资具有长期性和迟效性,从长期来看教育对减贫具有正向作用,但在短期内教育减贫作用无法体现。二是城乡收入差距对贫困减缓具有显著的负面影响,在于收入分配状况的恶化会导致减贫效果下降。三是固定资产投资水平对减贫具有负面作用。本文固定资产投资数据是整个地区数据,未区分城市和农村固定资产投资,高水平的固定资产投资一定程度上意味着高水平的城市固定资产投资,所以对农村减贫具有负面影响。四是医疗水平对贫困减缓具有正向作用。医疗水平决定了当地贫困群体健康状况,在提高贫困群体脱贫能力的同时也能降低返贫率。

(四)稳健性检验

本文对以上估计结果作出如下稳健性检验,以各地区农村地区贫困发生率作为减贫效果的度量,重新对上述模型进行估计。估计结果见表6:

核心解释变量方面,从表6的实证结果可以看出,模型1-5中的特惠金融系数均在1‰置信水平上高度显著且符号为负,普惠金融除了模型4以外,均在5%水平上显著为负,表明普惠金融和特惠金融的提高均有助于降低贫困发生率,但由于特惠金融服务的目标人群基本都是贫困群体,而普惠金融涵盖了小微、三农、贫困人口等在内的所有群体,所以以贫困发生率衡量减贫效果时,特惠金融估计结果要好于普惠金融。控制变量方面,所有控制变量显著性与表5估计结果一直且符号相反。所以,以贫困发生率度量减贫效果代入模型中,与前文研究结果一致,证明模型是稳健的。

五、结论与建议

本文主要结论:第一,从涉农普惠金融、金融精准扶贫的实践来看,商业性金融和普惠金融的显著差异在于金融供需匹配是否是完全的市场化行为、金融机构是否将社会责任作为业绩衡量的重要标准、是否将“长尾客群”作为重点;普惠金融与特惠金融的显著差异则在于财政在支持金融精准扶贫中的力度和效果大小。第二,从信贷配给理论来看,商业性金融就是新古典经济学框架下金融机构按照利润最大化原则进行的市场化行为,政府不进行积极性干预;普惠金融是金融机构按照利润最大化原则对“长尾客群”的深度开发行为;特惠金融则是放弃新古典经济学框架中的利润最大化原则的金融机构将承担社会责任作为重要目标,为特困群体提供的惠民金融服务,在此过程中,政府进行了很大程度的积极性干预。第三,对15个省份的面板数据实证分析表明,普惠金融和特惠金融都发挥了非常显著的减贫作用,需要进一步加大普惠金融和特惠金融的投入力度,更好支持精准扶贫。

基于本文的分析,政策建议主要有三点:

一是建立、健全有效市场加政府的金融精准扶贫强效机制。做好精准扶贫需求社会各方面的全面参与和深度合作。在金融精准扶贫中,要优先尊重市场机制和规律,更好发挥政府作用,将政府这只“有形的手”的积极性干预纳入到更好发挥市场这只“无形的手”的作用中去,有主有次,协力合作。

二是根据分层提供适宜金融供给。商业性金融、普惠金融和特惠金融各有适宜的服务客群、优势和短板,将金融资源的效率发挥到最大,需要在实践中为不同人群提供不同的适宜金融供给。如对经营业绩较优的农业合作社、经营大户应当以商业性金融和普惠金融为主,对经营绩效一般的小农户以普惠金融和特惠金融为主,对困难农户则以特惠金融为主。

三是强化激励机制。运用征信、财政奖补等多种方式建立更加有效的激励相容机制,平衡好金融机构的商业利益和社会责任分担,尤其要确保金融机构在普惠金融和特惠金融中的商业基本可持续。要让不同行为特征的农户匹配不同优惠程度的金融供给,避免逆向选择造成的市场萎缩。

参考文献

[1]Bester, H.Screening vs Rationing in Credit Market with Imperfect Information, American Economic Review, 75(4):850-855,1985.

[2]Bester, H.and Hellwig, M.: Moral Hazard and Equilibrium Credit Rationing, in Bamberg, G and Spremann, K. (eds.): Agency Theory, Information and Incentives, Heidelberg: Springer Verlag,1987.

[3]Schmidt-Mohr, U.: Rationing versus Collateralization in Competitive and Monopolistic Credit Markets with Asymmetric Information, European Economic Review,41(6): 1321-1342,1997.

[4]Stiglitz, J. E. and Weiss, A.: Credit Rationing in Markets with Imperfect Information, American Economics Review, 71(3):393-410, 1981.

[5]傅德漢,操基平.特惠金融精准扶贫之道[J].中国金融,2016,(24):92-93.

[6]高霞.当代普惠金融理论及中国相关对策研究[D].沈阳:辽宁大学,2016.

[7]刘祚祥,黄权国.信息生产能力、农业保险与农村金融市场的信贷配给——基于修正的S-W模型的实证分析[J].中国农村经济,2012,(5):53-64.

[8]林毅夫.新结构经济学[M].北京:北京大学出版社,2018.

[9]李巍巍,施祖麟.经济机制设计理论评介[J].数量经济技术经济研究,1993,(9):58-62.

[10]李庆海,吕小锋,孙光林.农户信贷配给:需求型还是供给型——基于双重样本选择模型的分析[J].中国农村经济, 2016,(1):17-29.

[11]李伶俐,苏婉茹.金融精准扶贫创新实践的典型安全研究[J].农村金融研究,2018,(6):71-76.

[12]晏海运.中国普惠金融发展研究[D].北京:中共中央党校,2013.

[13]詹东新,郭晋,张茂林.基于小额信贷的特惠金融制度安排与精准扶贫开发——金融扶贫福建“宁德模式”实践与探索[J]. 福建金融,2016,(9):58-61.

Abstract: At the present stage, there are some problems in the practice of Targeted financial poverty alleviation, such as unclear inclusive financial boundary, fuzzy fiscal and financial boundary, etc., which make it difficult to guarantee the commercial sustainability of some financial institutions, and affect the initiative and enthusiasm of inclusive finance. This paper constructs the financial stratification theory of commercial finance, inclusive finance and preferential finance from practice and theory。Using the panel data of 15 provinces, this paper empirically analyzes the poverty reduction effect of inclusive finance and preferential finance is very significant, and we need to further increase the investment of inclusive finance and preferential finance in the future,combine efficient market with promising Government to establishing the long-term mechanism of targeted financial poverty alleviation.

Key words: commercial finance; inclusive finance; preferential finance; credit rationing; poverty reduction

责任编辑、校对: 罗慧媛