土地使用权转让的税务策划实例应用

2020-06-29黄卓越

黄卓越

摘要:本文作者是具有会计师、税务师、经济师技术资格,根据自己对土地使用权转让实例进行税筹策划和运作,为企业更好运用现有的税收优惠政策合法合理节约税费成本,更好地为企业提高风险管理能力,提高经济效益。

关键词:土地转让税筹;分立重组;合法节税;力控风险

在我们国家企业将自有土地使用权进行转让时会涉及到增值税、城建税、教育费附加、地方教育费、土地增值税、印花税、企业所得税等税种,其综合税负率比较高。受让方有契税、印花税。国家考虑到不同企业不同阶段的情况并鼓励企业产业结构调整和不断优化升级,促进良性发展,国家出台了有关税收优惠政策,所以企业用好优惠政策、合理运作对优化税负水平,合法减轻其经济负担会起到良好的积极作用。

实例标的:河源SJ建筑公司自有的土地使用权转让,占地面积210亩(即139, 999.86平方米)。地类用途:商住。

土地受让方:HD房地产集团公司,具有房地产开发资质的大型知名企业。

基本情况:河源SJ建筑公司是具有壹级施工资质的有20多年的中型企业,于2015年11月通过拍卖购入该土地使用权,在无形资产科目核算,有合法票据的原始总价格223, 000, 000.00元(包含购地契税)。于2018年12月转让给HD房地产集团公司(简称HD公司),其受让总价格为人民币396, 000, 000.00元。

筹划思路:通过对土地直接转让方法计算的税负水平与公司重组分立设立全资子公司然后股权转让方法的税负水平进行对比,选择公司重组分立方法,同时在《股权转让合同》条款中设置保护性条款要求,确保符合税务减免优惠政策的全面落实。

结合税务筹划和法律因素,SJ建筑公司重点开展如下工作:

一、主体重组,以分立的方法设立全资子公司(HC公司)

SJ建筑公司以分立形式设立全资HC子公司,该公司并且兼营其他业务,目的是需要避开因单纯经营土地业务而存设公司,同时该公司12个月内暂不能具有房地产开发资质。

引用政策:①财政部 税务总局财税

〔2018〕57号《关于继续实施企业改制重组有关土地增值税政策的通知》第三条、企业分设为两个或两个以上与原企业投资主体相同的企业,对原企业将房地产转移、变更到分立后的企业,暂不征土地增值税。第五条、上述改制重组有关土地增值税政策不适用于房地产转移任意一方为房地产开发企业的情形。

二、将土地使用权投入HC公司,SJ暂不征土地增值税、HC免契税

首先,将公司的土地使用权进行评估作价分割到HC公司。税务上则视为销售处理,按市场评估价与原购地发票原始价的差额部分按5%税率计征增值税及其相应的附加税、印花税。但SJ暂不征土地增值税。

其次,接受土地的HC公司根据财税〔2018〕17号文规定免征契税。政策引用:①财政部 税务总局财税〔2018〕57 号《关于继续实施企业改制重组有关土地增值税政策的通知》。②财政部《关于继续支持企业事业单位改制重组有关契税政策的通知》财税〔2018〕17号文。

三、结合税法和税务政策,将有关风险控制因素融入HC公司的《股权转让合同书》的条款中,以确保税收优惠政策的精准落实

1.要求股权受让方HD接受SJ土地购入原始发票(包括契税)金额。因为这是HC公司在日后销售土地或者销售房地产后土地增值税清算时的可抵扣土地成本的依据。而土地投资转入HC公司的转让发票价(即评估价),则可以确认为HC公司土地购入的成本,在计算其企业所得税时按配比原则结对应转入相关成本。

2.用合同条款约定要求股权受让方HD公司对该土地使用权转至HC公司之日起12个月内HC公司不能申请办理“房产开发资质”。

3.该土地使用权转至HC公司之日起HC公司的股权转让分期进行,其中SJ建筑公司最后持有的股权待12个月后可以转让完毕。目的是监控和防止HC公司在受让土地使用权后12个月内申请房产开发资质而导致SJ被取消暂免土地增值税的减免优惠风险。

四、税务筹划前后的税负水平对比,合法合理地大幅节约纳税成本。

1.方案一:SJ建筑公司起初打算将土地直接转让给HD公司,按土地成交价3.96亿元测算,SJ公司应交各种税金合计7334.4万元,总税负率为18.52%,该土地转让净所得6974.6万元,按37个月占用时间计算,年化投资回报率为10.14%。详见表1:

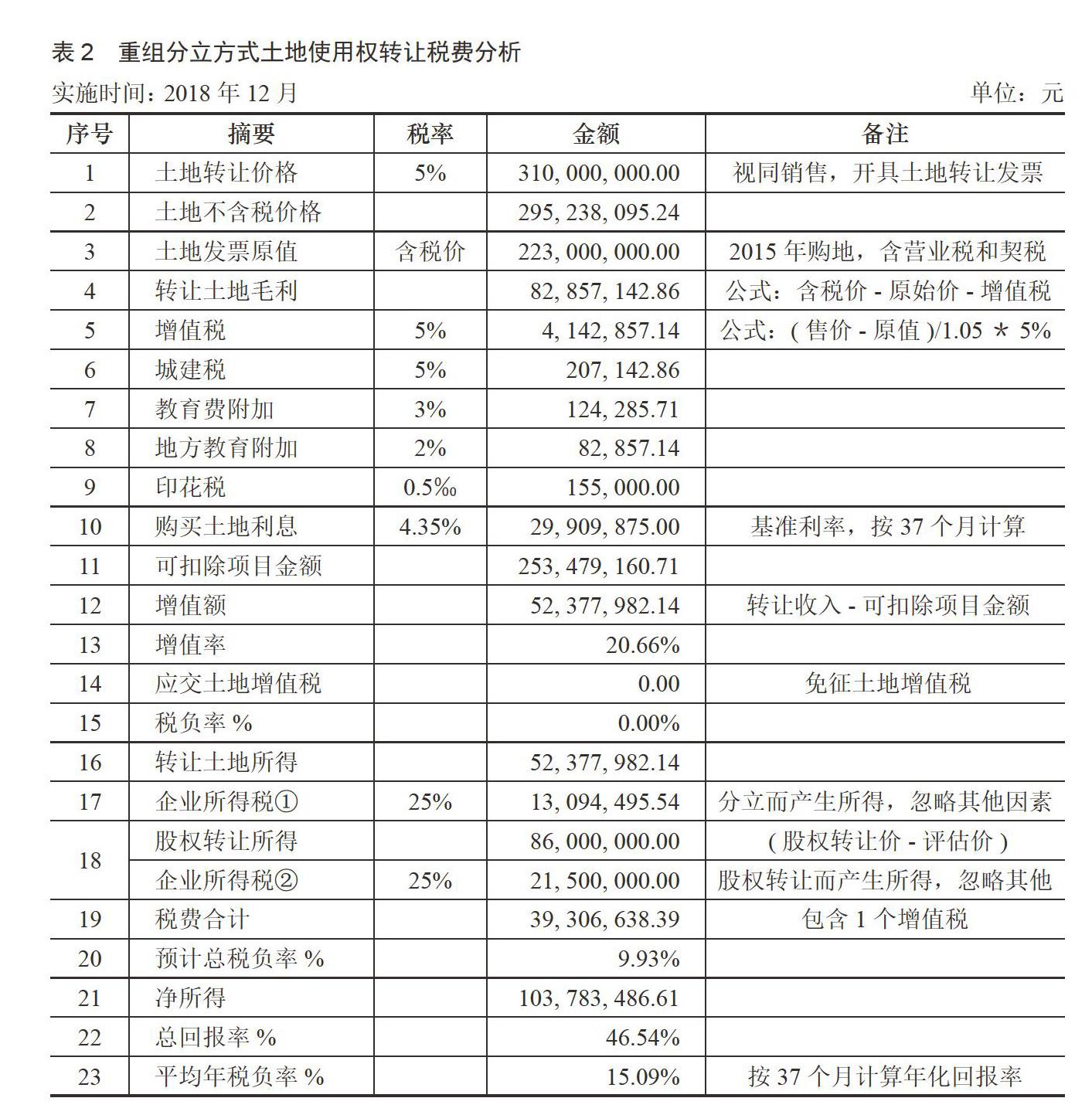

2.方案二:筹划后,SJ公司重组分立,将土地投入HC公司,分期股权转让,最终HD公司同样按成交价3.96亿元收购全部股权。那么SJ公司应交税金合计3930.66万元,总税负率为9.93%,該土地转让净所得10,378.35万元,按37个月占用时间计算,其年化投资回报率为15.09%。结论:筹划后方案二比方案一合法地节约人民币3403.7万元,详见表2。

五、总结税务筹划要点

通过上述实务案例的运作,税务筹划需要综合运用经济法规融入业务合同商谈,把税务的关键点和风险因素用合同条款形式予以保障,这具有明显的合法性、筹划性、目的性和专业性的特点。通过实例运作,我提炼了三点看法:

①税务策划的时间要前置

例如上例,如果置后考虑税务因素,将土地直接转让的合同签订了,有的甚至收了定金,然后在筹划税务方案,那么,就极难取得合法的最优节税方案,那么相对而言,企业错失良机,损失较大。

②税务策划必须紧扣税收优惠政策和熟练应用经济法规

策划要遵循合法性原则,要对具体策划项目所涉及各个税种的优惠政策深入理解和应用研究,包括经济法规,例如税法、公司法、合同法、合伙企业法、国家鼓励发展的各项相关的税务公告等文件。要充分用好、用活优惠政策,让企业税负成本最优化。

③对比涉及的各税种税负水平,取其综合最佳值来选择运作方案

一个项目会涉及许多税种,有的正相关而有的是负相关关系,例如房产税和企业所得税,评估入账的房产价值越低(自用),其从值计缴房产税会越少,但其可税前抵扣的资产折旧就越小,那么其企业所得税额会越大。故此要测算各个方案相关税种总税负,选取最优综合值方案。

六、结束语

企业税务策划的重要意义是合法合理优化减轻赋税,力争企业效益最大化。一个企业除了抓好生产经营管理、技术创新、抓好安全质量环保等方面外,也要抓好税务筹划工作。这不仅能给企业优化税负成本,强化风险管理,也能产生合法的收益,树立良好的企业形象,对企业高质量良性发展具有重要意义。

参考文献:

[1]财政部 税务总局财税〔2018〕57 号《关于继续实施企业改制重组有关土地增值税政策的通知》。

[2]财政部《关于继续支持企业事业单位改制重组有关契税政策的通知》财税

〔2018〕17号文。

[3]《中华人民共和国企业所得税法实施条例》国务院令第512号,《中华人民共和国增值税暂行条例》,《中华人民共和国土地增值税暂行条例》。