董事会成员性别多元化会影响股票流动性吗

2020-06-03董航

董航

【摘 要】 近年来,女性董事的公司治理效应日益引起理论和实务界关注,但对董事会成员性别多元化是否影响股票流动性这一资本市场效率的核心决定因素尚未引起应有重视。文章认为,女性董事能够改善公司治理质量、决策质量及公司信息披露质量,进而降低公司风险和股票流动性。为证明该推断,以2001—2018年中国A股市场上市公司为样本,研究了董事会成员性别多元化对股票流动性的影响,发现董事会成员性别多元化显著增强了股票流动性。文章丰富了董事会多元化治理效应及股票流动性决定因素的相关研究,对强化流动性监管,完善公司治理及市值管理均具有重要启示意义。

【关键词】 董事会成员; 性别多元化; 女性董事; 信息透明度; 股票流动性

一、引言

近年来,董事会成员性别多元化已引起了广泛关注。大量的实证文献通过聚焦女性董事和财务绩效之间的关系,检验了董事会成员性别多元化对商业活动的影响[1],然而此类研究并未形成一致结论。部分研究证明董事会成员性别多元化是有益的,而另一些研究显示没有影响甚至是消极影响。Adams et al.[2]认为,女性董事并不一定会提高财务绩效,但女性董事通过在董事会供职,提高了董事会的出勤率,她们的存在可能会强化董事会的监督功能。然而,有关董事会成员性别多元化与市场参与者间信息不对称性的直接证据却非常少。这些研究的潜在目的是把女性董事归为一种促进资本市场效率的治理机制。在检验女性董事对关键财务决策或参数的影响时,已有文献忽视了股票流动性这一有效资本市场的重要特征。

股票流动性是指股票、现金之间交易转换的难易程度。金融危机后,股票流动性的研究在世界范围内引起关注,并持续成为重要的研究问题。Puneet et al.[3]强调,投资者希望拥有资本市场的流动性和多样性。投资者会因持有非流动性股票而要求得到补偿[4],这会提高公司权益资本成本,进而影响公司价值[5]。Chordia et al.[6]认为,较低的股票流动性同较低水平的资本市场效率相关。鉴于股票流动性对公司及资本市场的重要影响,公司应努力提高股票流动性。探究资本市场中股票流动性的决定因素显得尤为紧迫。一些文献探究了其他公司治理机制(譬如董事会独立性和所有权结构)对股票流动性的影响[7],但这些研究均没有探究董事会成员性别多元化对股票流动性的影响。本文探究了女性董事如何影响股票流动性,丰富了董事会成员性别多元化和股票流动性的相关研究。

董事会成员性别多元化可能作为一种治理机制来影响股票流动性。代理理论认为,管理者是机会主义者,可能会为了自身利益而隐藏重要信息[8]。有效的公司治理可以提高公司财务和经营透明度,降低管理者、控股股东等内幕人同投资者和流动性提供者等外部人之间的信息不对称,进而增强股票流动性。Hillman et al.[9]认为,女性董事把新颖观点和经验带到董事会,提高公司决策质量和法制水平。女性是风险规避者,过度自信程度低于男性,在制定决策时更谨慎。Jurkus et al.[10]发现,有女性成员的董事会降低了经理人和股东间的信息不对称度,缓解代理冲突。Gul et al.[11]认为,女性董事通过强化公司公开信息披露而提高股价信息含量。本文认为,女性董事强化了董事会治理机制(例如董事会权力),缓解了信息不对称性问题,提高了股票流动性。

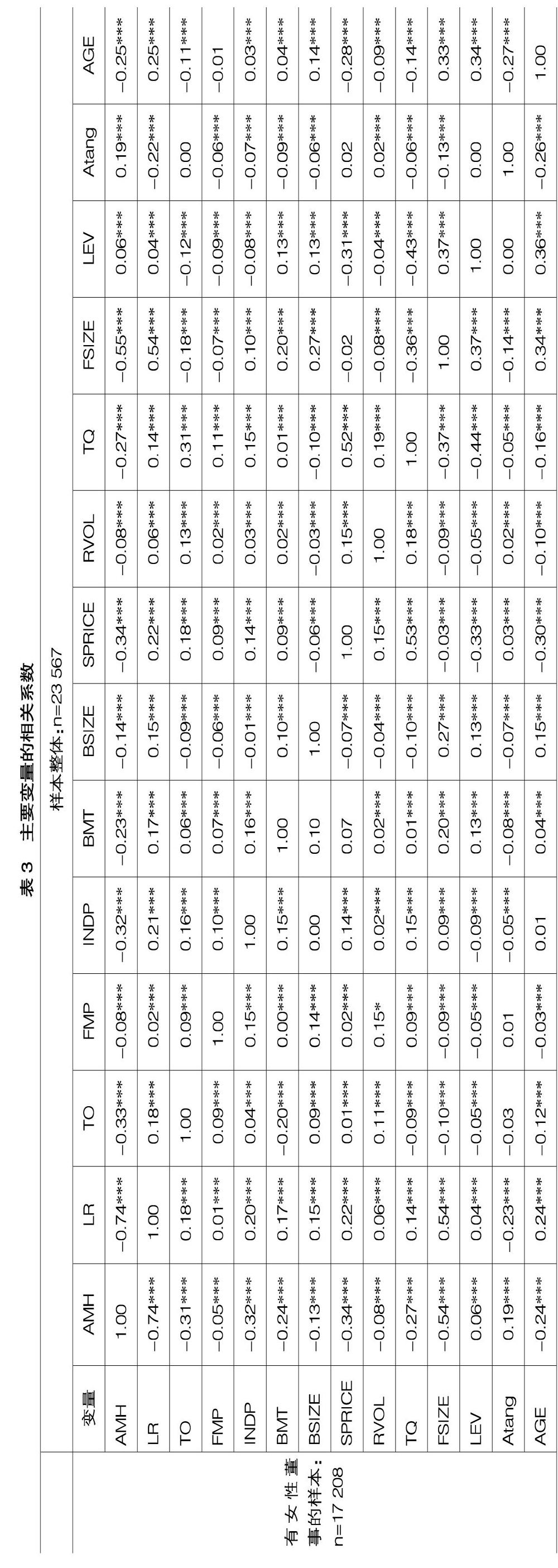

基于上述原因,本文以2001—2018年A股上市公司为样本,考察了董事会成员性别多元化程度对股票流动性的影响。本文用女性董事占董事会成员的比例作为董事会成员多元化程度的代理变量,用三个不同代理变量测量股票流动性:非流动性估计值、流动性比率以及换手率。在控制其他治理及公司特征因素后,本文发现女性董事比例的确影响股票流动性,且这种影响具有明显的情境依赖性。已有文献表明,董事会中包含女性成员是必要的,且符合道德要求[4],本文证明董事会中包含女性成员对提高股东和投资者信息质量具有重要影响。

本文的边际贡献体现在三个方面。第一,丰富了董事会成员性别多元化的经济后果研究。已有文献大多检验了女性董事同财务绩效间的关系[1],本文同少数研究董事会成员多元化如何影响公司非财务表现的文献属于同一类[4]。本文首次提供了基于中国市场背景下,董事会成员性别多元化影响股票流动性的证据。第二,丰富了公司治理研究。聚焦于公司治理和股票流动性的研究自定义,或者基于对董事会独立性和董事会会议的影响因素分析构建公司治理质量代理变量。尽管董事会成员性别多元化是重要的公司治理机制[9],已有关于治理质量指标的研究并没有把性别多元化作为重要的公司治理变量。本文通过检验董事会成员性别多元化这一重要的公司治理机制对股票流动性影响,拓展了此类研究。第三,紧贴实际,对中国上市公司董事会改革具有重要的指导意义。本文发现性别多元化改革具有积极意义,并说明女性董事影响股票流动性。此外,本研究否定女性董事并不具有显著积极作用的观点,支持近期要求更多女性董事的观点。

二、理论分析与研究假设

有效董事会能够提高信息披露质量,缓解代理冲突。代理理论指出,管理层是自私自利的,倾向于以牺牲股东利益为代价最大化自身利益。当管理层在战略决策制定过程中忽视股东利益,代理冲突就产生了。实证研究支持代理冲突和信息不对称性之间存在关系的假设,并认为管理者倾向于操纵信息披露以最大化自身利益。进一步的,管理层主导的董事会可能发布虚假报告或报告异常应计[10]。在此状况下,需要一种能够监督管理者机会主义、保护股东权利的治理机制。Fama et al.[13]认为,需要更有效决策的董事会来缓解代理冲突。有效董事会通过提高公司信息披露质量和频率来增强其监督功能,并因此降低代理冲突。

女性董事能够提高董事会效率和独立性,更好地发挥董事会的监督职能,提高公司透明度。已有文献认为,女性董事有助于强化董事会监督功能,改善公司信息环境。尽管降低信息不对称性很重要,但管理者仍会采取机会主义行为而向投资者披露较少量信息。这种选择性信息披露倾向会引起潜在投资者的忧虑,并扭曲公司股票流动性。因此,需要有效的监管机制来缓解管理者机会主义行为。女性董事在董事会中能更好地发挥董事会的监督职能。第一,女性董事出现在董事会中,会提高了其他董事的出勤率,董事间的频繁交流能更好地发挥董事会在协调管理者和股东利益方面的作用[16]。第二,董事会成员性别多元化可為董事会带来具备多元化经验、技术和能力的董事,这对董事会发挥其管理控制和监督功能有重要影响,有利于降低代理冲突。第三,女性董事提供更多观点和更密切的监控,在董事会更活跃,更可能提出一些男性董事忽略或不愿意追究的问题。有女性董事时,董事会的独立性和效率均会提高[17]。独立的董事会能更好地代表股东利益,采取行动促进公司透明度提高、控制管理者的机会主义或自利行为(例如盈余管理),从而提高财务报告质量。因此,如果女性董事提高了董事会的管理控制能力和独立性,改善了信息环境,具有女性董事的董事会可能提高公司透明度和披露质量。

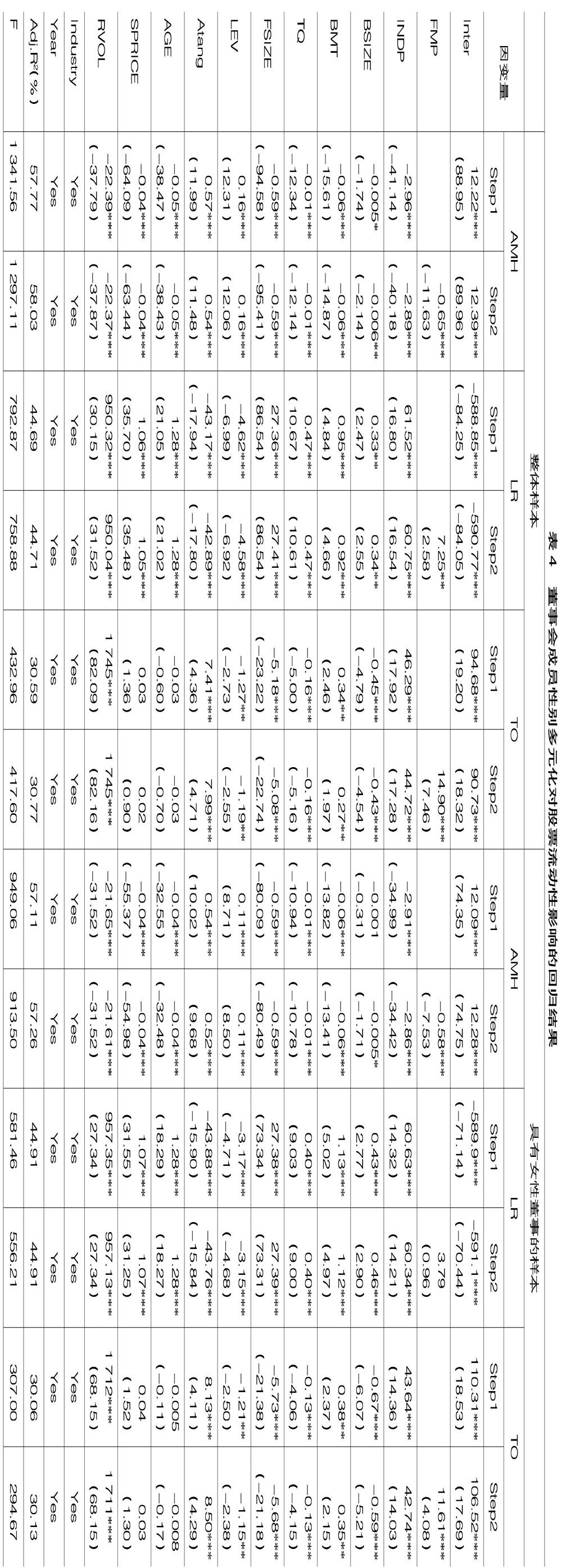

上述證据充分证明,在中国A股市场,上市公司董事会女性董事比例显著降低了AMH流动性指标,显著增加了换手率流动性指标,对LR流动性指标也具有一定的正向影响。分步回归结果同相关分析结果基本一致。概括来讲,回归分析所提供的证据表明,女性董事比例整体上显著增强股票流动性,对股票流动性指标LR和TO有显著正向影响,对AMH有显著负向影响。

五、研究结论及启示

女性因固有一些有助于更好发挥董事会功能的人格特质,女性加入董事会被认为是一种重要的治理机制,董事会成员性别多元化日益引起理论和实务界关注。许多国家以法规的形式对公司董事会中女性成员的比例、数量等问题做了强制性规定。学者们也对女性加入董事会对公司财务行为、财务会计报告治理、公司绩效、股价信息含量等方面的经济后果进行了研究。股票流动性是影响资本市场效率的核心因素,董事会成员性别多元化是否影响股票流动性尚未引起足够多的关注,来自于发展中国家股票市场的证据更显匮乏。基于此,本文以2001—2018年中国A股上市公司为样本,用女性董事在董事会成员中的占比衡量董事会成员性别多元化程度,用三个市场指标衡量股票流动性,在理论分析的基础上,实证检验了董事会成员性别多元化对股票流动性的影响。

本文认为,女性加入董事会通过提高董事会决策效果、改善公司信息环境、强化董事会成员间的沟通等途径增强董事会在增强公司信息透明度方面的职能。这不仅通过增强公司信息透明度,还会通过消除投资者的疑虑而增强公司股票的流动性。但女性董事持股时,女性董事更有动机、能力和机会通过降低公司信息透明度而制造更多私有信息,这会抑制或替代女性董事对公司治理及股票流动性的积极影响。实证研究发现:董事会成员性别多元化的确显著而稳健地增强了股票流动性,该影响在样本整体及具有女性董事的子样本公司中均显著。本文研究结论丰富了有关董事会成员性别多元化经济后果及股票流动性决定因素的研究,对强化上市公司监管、完善公司治理及公司实施市值管理等均具有一定的启示意义。

【参考文献】

[1] CARTER D A,D'SOUZA F,SIMKINS B J,et al.The gender and ethnic diversity of us boards and board committees and firm financial performance[J].Corporate Governance An International Review,2010,18(5):396-414.

[2] ADAMS R B,FERREIRA D.Women in the boardroom and their impact on governance and performance[J].Journal of Financial Economics,2009,94(2):291-309.

[3] PUNEET H,et al.Limit order trading[J].Journal of Finance,1996,51(5):1835-1861.

[4] AMIHUD Y,MENDELSON H.Liquidity and stock returns[J].Financial Analysts Journal,1986,42(3):43-48.

[5] BUTLER A W,GRULLON G,WESTON J P.Can managers forecast aggregate market returns?[J].Journal of Finance,2005,60(2):963-986.

[6] CHORDIA T,ROLL R,SUBRAHMANYAM A.Liquidity and market efficiency[J].Journal of Financial Economics,2008,87(2):249-268.

[7] 王攀娜,徐博韬.社会责任信息、分析师关注度与公司股票流动性[J].财经科学,2017(6):53-63.

[8] AHMED A,ALI S.Boardroom gender diversity and stock liquidity:evidence from Australia[J].Journal of Contemporary Accounting and Economics,2017,13(2):148-165.

[9] HILLMAN A J,SHROPSHIRE C,CANNELLA A A.Organizational predictors of women on corporate boards[J].Academy of Management Journal,2007,50(4):

941-952.

[10] JURKUS A F,PARK J C,WOODARD L S.Women in top management and agency costs[J].Journal of Business Research,2011,64(2):180-186.

[11] GUL F A,SRINIDHI B,NG A C.Does board gender diversity improve the informativeness of stock prices?[J].Journal of Accounting & Economics,2011,

51(3):314-338.

[12] FARBER D B.Restoring trust after fraud:does corporate governance matter?[J].The Accounting Review,2004,80(2):539-561.

[13] FAMA E F,JENSEN M C.Separation of ownership and control[J].Journal of Law & Economics,1983,26(2):301-325.

[14] AJINKYA B ,SENGUPTA B P.The association between outside directors,institutional investors and the properties of management earnings forecasts[J].Journal of Accounting Research,2005,43(3):343-376.

[15] ATTIG N,FONG W M,GADHOUM Y,et al.Effects of large shareholding on information asymmetry and stock liquidity[J].Journal of Banking & Finance,2006,30(10):2875-2892.

[16] MAUG E.Large shareholders as monitors:is there a trade off between liquidity and control?[J].Journal of Finance,2010,53(1):65-98.

[17] GLOSTEN L R,MILGROM P R.Bid,ask and transaction prices in a specialist market with heterogeneously informed traders[J].Journal of Financial Economics,2006,14(1):71-100.

[18] KYLE V.Noise trading and takeovers[J].Rand Journal of Economics,1991,22(1):54-71.

[19] COPELAND T E,DAN G.Information effects on the bid ask spread[J].Journal of Finance,1983,38(5):1457-1469.