2019年国债期货市场运行报告

2020-03-30余翔姚远

余翔 姚远

摘要:2019年,我国国债期货市场总体运行平稳,成交量和持仓量显著增加,呈现出机构投资者参与度上升、市场流动性明显提高及期货与现货价格联动紧密等特点,并成功推出期转现交易和引入做市商制度。未来,我国国债期货市场可在投资者结构、产品体系等方面进一步完善。

关键词:国债期货 期转现交易 成交持仓比 机构投资者

2019年,我国国债期货市场积极主动适应市场发展需求,成功推出国债期货期转现交易(Exchange for Physicals,EFP),成功引入做市商制度,大力推动商业银行、保险机构等投资者入市,持续优化国债期货合约和规则,促进市场高质量发展。从整体来看,作为基础性利率风险管理工具市场,国债期货市场总体运行平稳,成交量和持仓量明显增加,市场流动性进一步提升,期货和现货(以下简称“期现”)价格联动紧密,在促进债券市场发展方面发挥了重要作用。

基本情况

(一)国债期现价格整体呈震荡走势

在基本面、流动性、政策面、境外市场的综合影响下,2019年我国国债收益率整体呈震荡走势(见图1)。截至2019年末,2年期、5年期和10年期国债收益率1分别为2.48%、2.89%和3.14%,较2018年末分别下行23BP、8BP和9BP。10年期与2年期国债利差为66BP,较2018年末增加14BP,国债收益率曲线陡峭化程度提升。

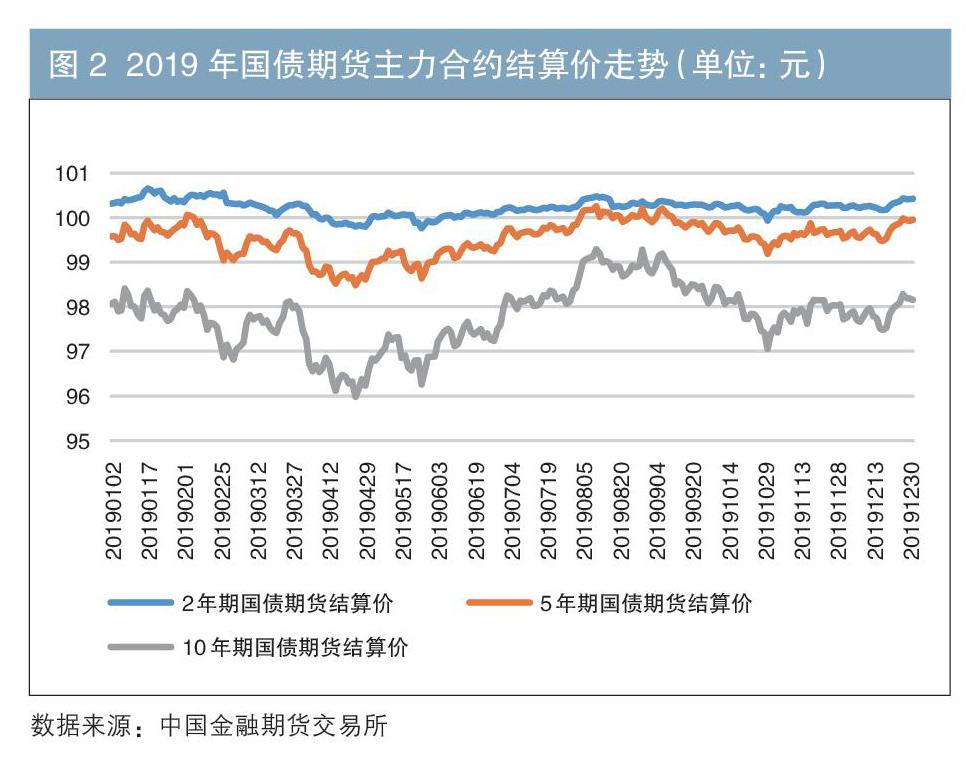

伴随国债现货市场的波动,国债期货主力合约价格整体也呈现震荡走势(见图2)。截至2019年末,2年期、5年期和10年期国债期货主力合约结算价分别为100.420元、99.945元和98.155元,较2018年末分别增加0.160元、0.565元和0.445元。

(二)国债期货成交量和持仓量增加,成交持仓比保持稳定

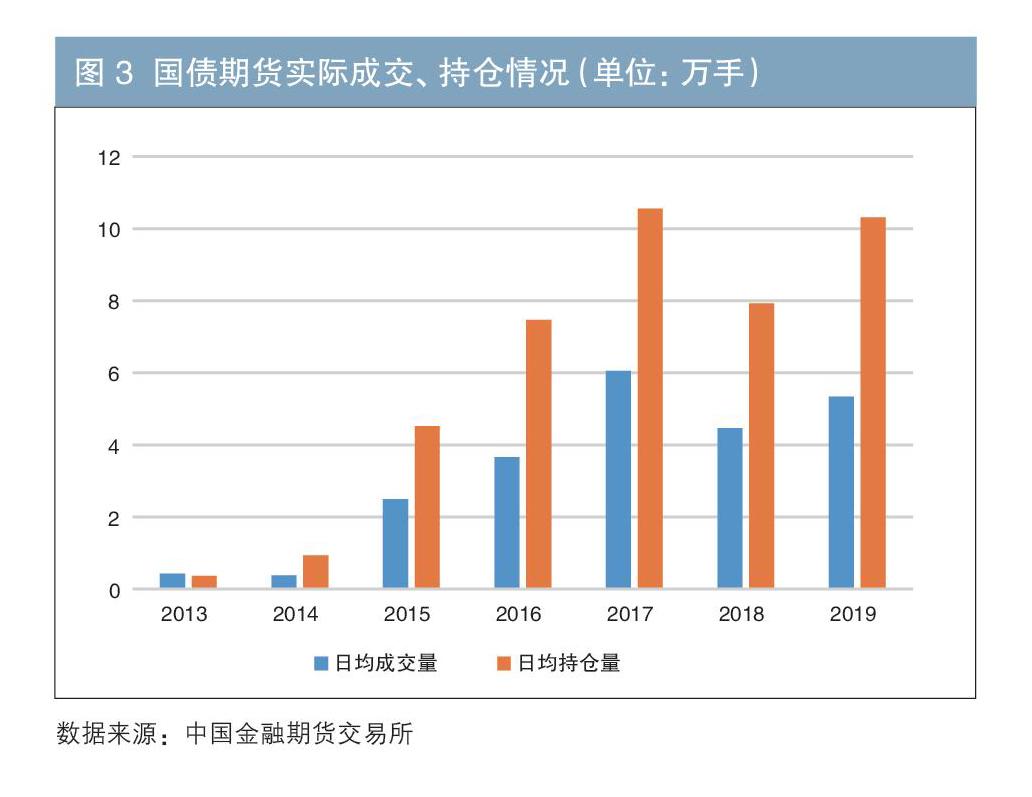

从成交量来看,2019年,2年期、5年期和10年期国债期货共成交1303.21万手,日均成交5.34万手,较2018年增加19.45%;成交金额合计为14.82万亿元,日均成交金额为607亿元,较2018年增加42.12%。从持仓量来看,截至2019年末,国债期货总持仓量为13.12万手,较2018年末增加63.86%。

2019年国债期货成交量和持仓量同比增加明显,其原因为:一是国债收益率走势以震荡为主,市场机构利率风险管理需求相应增加;二是国债期货市场引入做市商制度后,市场流动性大幅提升,投资者的交易成本降低,促进了投资者期现、跨期、跨品种等交易策略的开展。

从成交持仓比(即成交量/持仓量)来看,2019年国债期货日均成交持仓比为0.52,较2018年减少0.04,继续保持在合理水平(见图3)。

(三)国债期货交割平稳顺畅

2019年,国债期货累计完成4次共12个合约的交割业务,总交割7904手,较2018年减少1236手,平均交割率为6.77%。从交割情况来看,整体呈现交割率低、参与交割主体多元、交割月基差2收敛性好、以券款对付(DVP)交割为主的特点,未发生交割违约情况。

主要特点

(一)机构投资者参与度上升

2019年,国债期货机构投资者参与度稳步上升。证券公司、基金管理公司等机构投资者日均持仓15万手(双边3),较2018年增加约30%;日均成交5.1万手(双边),较2018年增加约50%。

(二)市场流动性明显提高

2019年,国债期货市场流动性明显提高。一是从买卖价差来看,国债期货平均买卖价差明显缩小。在引入做市商制度后,2年期、5年期和10年期國债期货主力合约的日均最优买卖价差均保持在1个最小变动价位左右;2年期、5年期和10年期国债期货远月合约、交割月合约的日均最优买卖价差也大幅缩小。二是从报单深度来看,国债期货平均报单深度增加。2年期、5年期和10年期国债期货主力合约的日均5档深度超过300手;2年期、5年期和10年期国债期货远月合约的日均5档深度也超过50手,较2018年明显增加。

(三)期现价格联动紧密

2019年,国债期现价格联动紧密,保持较高的相关性。2年期、5年期和10年期国债期货主力合约的期现价格相关系数分别为97.48%、99.61%和99.56%(见图4、图5和图6)。

主要进展

(一)推出国债期货期转现交易

2019年1月17日,国债期货期转现交易正式启动。期转现交易是交易双方协商一致,同时买入(卖出)交易所期货合约,并卖出(买入)交易所规定的有价证券或合约的行为。期转现交易是场内集中竞价交易的必要补充,有助于减少大额订单对市场的冲击,有效防范交割风险,促进国债期货市场功能发挥。2019年,国债期货期转现交易累计成交39笔,现货端以国债为主,期货端成交2940手,涵盖所有国债期货品种。

(二)引入国债期货做市商制度

2019年5月16日,国债期货市场正式引入做市商制度,首批8家做市商先后入场开展做市交易。总体来看,做市商制度的引入显著提升了2年期国债期货的流动性,改善了各品种非主力合约流动性不足、容易产生价格瞬时波动等问题,并在一定程度上促进了现货交易,使得期现联动更加紧密,较好地提升了国债期货市场运行质量。

未来展望

经过六年多的发展,国债期货已成为我国金融市场具有一定影响力的标杆性产品,在提高金融机构风险管理能力、健全国债收益率曲线等方面都发挥了积极作用。不过,当前我国国债期货市场与境外成熟市场、我国债券现货市场的发展需求相比,还有较大发展空间,在投资者结构、产品体系等方面有待进一步完善。

(一)积极推进商业银行、保险机构等投资者入市,不断丰富投资者结构

从境外市场来看,国债期货和现货投资者结构具有内在的一致性,一国商业银行、保险机构和境外机构都是其国债期货市场的重要参与主体。随着我国利率市场化的深入推进,以及债券市场对外开放步伐的加快,商业银行、保险机构和境外机构运用国债期货对冲利率风险的需求与日俱增。2020年2月,经国务院同意,证监会与财政部、中国人民银行、银保监会联合发布公告,允许符合条件的试点商业银行和具备投资管理能力的保险机构,按照依法合规、风险可控、商业可持续的原则,参与中国金融期货交易所国债期货交易。随着商业银行、保险机构平稳入市,应进一步丰富投资者结构,研究推进境外机构等投资者参与,更好地满足各类投资者的利率风险管理需求。

(二)进一步丰富国债期货品种,研究推出30年期国债期货和国债期权

境外成熟市场经验表明,完善的国债期货产品体系应涵盖2年期、5年期、10年期和30年期四个主力品种,并有与之相配套的国债期权产品。当前,我国国债期货产品体系仍有待完善,需要进一步丰富。一是缺乏超长期国债期货品种,市场机构在管理超长期债券利率风险、匹配资产负债久期等方面面临一定的约束;二是没有与国债期货相配套的场内期权产品,无法形成期货期权联动效应。在商业银行、保险机构入市后,国债期货投资者结构更加完善,市场运行质量将进一步提升,为推出30年期国债期货等品种奠定了良好基础。未来应研究推出30年期国债期货和国债期权等产品,以进一步满足投资者的需求。

注:

1.本文国债收益率使用相应期限中债国债收益率估值数据,下同。

2.国债期货基差是指国债期货与现货价格的差异,公式为:基差=现券价格-期货价格×转换因子。

3.双边持仓量为多头持仓量和空头持仓量加总。

作者单位:中国金融期货交易所债券事业部

责任编辑:罗邦敏 刘颖