保险业对社会治理水平的影响: 以全国面板数据为例

2020-02-02梁辰

梁辰

摘要:保险作为一种分摊意外事故损失的财务安排,为社会提供完善的风险保障,调节社会纠纷和社会矛盾冲突,发挥着经济“减震器”和社会“稳定器”的作用,成为创新社会治理的重要工具。本文在阐述我国保险业与社会治理之间的逻辑关系基础上,检验了我国保险业对社会治理的影响。研究表明,保险业对社会治理水平具有明显的促进作用。创新社会治理,可以从发展保险市场着手,塑造居民的保险意识;同时,政府应加大民生领域的保险购买力度。

Abstract: Insurance, as a financial arrangement for sharing accident losses, provides society with comprehensive risk protection, regulates social disputes and social conflicts, and exerts the effects of economic "shock absorbers" and social "stabilizers". It has become an important tool for innovating social governance. On the basis of explaining the logical relationship between China's insurance industry and social governance, this paper examines the impact of China's insurance industry on social governance. Research shows that the insurance industry has a significant role in promoting social governance. To innovate social governance, we can start by developing the insurance market and shape the residents' insurance consciousness. At the same time, the government should increase insurance purchase in the field of people's livelihood.

关键词:社会治理;保险业;影响因素;社区参与

Key words: social governance;the insurance industry;influencing factors;community participation

中圖分类号:F842 文献标识码:A 文章编号:1006-4311(2020)03-0030-04

0 引言

保险作为一种分摊意外事故损失的财务安排,是联结金融体系和社会保障体系的重要市场工具。保险在经济补偿、资金融通方面的功能而为社会提供完善的风险保障,发挥着经济“减震器”和社会“稳定器”效应,并在调节社会纠纷和社会矛盾等方面发挥着重要作用。基于此,我国非常重视保险业在社会治理中的作用。2014年8月13日,国务院颁布《关于加快发展现代保险服务业的若干意见》(新“国十条”)强调了发挥保险的风险管理功能,利用保险促进社会治理,提升与国家治理相适应的现代保险服务能力。

所谓利用保险促进社会治理,实际上就是利用保险配合服务的方式,通过保险公司配合政府或其他机构的方式主动预防和控制社会风险。例如,当前我国医患矛盾问题比较突出,而医患之间的纠纷往往都是因为经济利益导致的。此时,保险在调节医患纠纷的作用就会凸显出来,医患矛盾将会因保险的风险分担功能得到合理的协调。此外,保险在防范意外事故引发的社会冲突、减少社会矛盾也发挥着重要作用;而政府的财务纠纷、人事纠纷、民事纠纷等诸如此类可能会引发社会问题的矛盾,都可以通过保险来解决。实际上,保险的目的是对冲未来有可能发生的、包括社会风险在内的各类风险,因而保险对于协调各类社会纠纷、完善社会治理机制有着重要的作用。近年来,学术界也探索了保险业的这种社会治理作用。

譬如,石富覃(2013)提出了保险业社会治理的善治目标和基本原则,从保险的公共性、准公共性和社会公益性特征来理解我国“保险乱象”的治理路径[1];吴传俭(2015)解读了《国务院关于加快发展现代保险服务业的若干意见》,提出了保险业服务于国家治理体系和治理能力现代化的基础[2];李晓林(2015)认为保险与社会治理是相辅相成的,保险业发展目标不仅是市场回报,也作为市场主体通过商业形式参与社会治理,获得了成长的空间[3];尹翔(2015)通过对山东省保险市场的分析阐述了商业保险对山东省社会治理所起的作用[4]。

基于此,可以提出这样的假定:保险业发展的差异对于一个地区的社会治理水平会产生重要的影响。但关键的问题是,这种影响机理是什么呢?这种影响机制能给我国社会治理创新带来什么样的启示?接下去,本文从理论与实证两个方面来论证保险业与社会治理之间内在逻辑关系,以此揭示保险对社会治理绩效的促进作用及两者之间的影响机理,并提出管理启示。本文将证实,现代保险业是社会治理的实施者,在当前经济社会转型期,必须创新保险的服务形式,延伸保险业的服务链条。

1 保险业与社会治理的内在关系

保险业作为金融领域的重要产业和风险管理的基本手段,因其具有的社会保障能力以及风险和矛盾的调节能力而成为社会文明水平、经济发达程度以及社会治理能力的重要标志。社会治理需要政府、市场、社会等多元主体的通力合作,保险作为市场上的商业主体,其服务领域涵盖了家庭、社区、社会组织等多个主体,与社会经济发展的各个方面联系紧密,已经成为了社会治理的重要力量。与此同时,政府也在推动保险业促进社会治理的领域发挥越来越重要的作用。具体说就是,政府可以充分利用保险机制来创新公共服务的提供方式,通过政府购买商业保险的形式以及鼓励发展新的保险业务,充分实现公共服务供给的市场化,其范围可涵盖养老、医疗等领域,更好地改善和保障民生,化解社会矛盾。

其次,随着我国人口老齡化、推进城镇化进程以及自然灾害等问题的不断出现,保险业可以提供对应的保险产品服务,以此来设计和完善体现保险社会责任的矛盾调解机制、风险治理防范机制、赔付和财富管理体制等,有效保障了社会的稳定运行以及人民群众生产生活的稳定,进而推动了社会治理机制的创新。近年来,我国政府也出台一系列政策鼓励创新社会治理方式,典型案例是厦门市海沧区的“共同缔造”战略。为了简政放权,实现多元共治的局面,海沧区通过创新治理模式,通过将部分涉及社会民生福利的职能转交给市场、社会来完成,致力于将社会、市场、国家三个方面达成平衡。其中,保险业本质就是通过投保人的购买服务来分摊风险的手段,最能体现购买服务的产业,保险业参与到社会治理当中,政府、市场和社会的合作,可以形成一个以人为本、高效、契合民众需求的社会服务体系。

此外,当今我国正处于改革攻坚期、经济调整期、社会转型期和矛盾凸显期,国内外形势错综复杂,为了解决日益凸显的矛盾,政府必然不能沿用老旧的大包大揽、简单直接的治理方式,既当运动员又当裁判员,而是需要利用更多市场化工具来解决社会治理的问题。宁波便是全国首个并且是唯一一个经国务院批准的国家级创新实验区,近十年来,宁波累积推出了多达130个创新性保险项目,其最终目的便是促进社会民生福祉的改善,让人民群众分享改革红利,提升百姓的安全感、幸福感和满意度。同时,宁波以保险全产业链建设为依托,讲保险前后服务环节进行延伸,形成保险业与相关产业协同创新、集群发展的格局,创新社会治理的服务方式。针对国内日益强烈的医患矛盾,宁波市政府也率先颁布了《宁波市医疗纠纷预防与处置条例》,其最大亮点在于引入了“第三方”机制,实现了“医疗纠纷理赔中心+人民调解委员会”的医疗责任保险制度,俗称医疗纠纷的“宁波解法”,为政府维护社会和谐稳定提供了新举措,为商业保险参与社会治理提供了探索之道,也为医患双方的合法权益维护提供了新的保障。

最后,进入新时代,党的十九大提出,提高保障和改善民生水平,加强和创新社会治理。伴随着我国保险业的发展壮大,保险业作为金融子行业已经在经济补偿和资金融通方面发挥出了相应功能,在完善社会治理现代化过程,保险不应缺席。全国各地都在探索保险业创新社会治理的方式,例如多家保险公司组成保险共同体推动我国巨灾保险制度在多地落地生根。又如人保财险在多地推出的社会综合治安保险,通过保险的手段,节约了政府的行政资源、化解了基层矛盾,为构建和谐社会作出了积极贡献。再比如河北、山东等地推行的保险理赔和无害化处理联动机制,化解了政府长期以来存在的监管难题,保障了人民餐桌上的食品安全。在公共卫生、食品安全、医患关系、公共安全等领域,保险业参与社会治理发挥了重要的作用,并且还有更多的价值未被探索出来。未来,保险业还可被用于乡村振兴、健康中国等国家战略的实施,扮演重要角色,其中商业保险公司利用自身优势参与基本医保的异地就医结算,就是其中良好的尝试。

综上所述,保险业的社会保障能力及其内化的社会风险、矛盾冲突调解机制,使得保险业成为社会治理体系的一个重要组成部分。反过来说,正因为有了社会治理对于各类社会保障问题的需要,保险业才显得尤为重要。社会治理作为多主体参与管理和服务的有机统一,作为保险业保障体系的重要载体和表现形式,将会随着保险业的发展程度的提高而不断发展。

2 保险业影响社会治理的模型构建

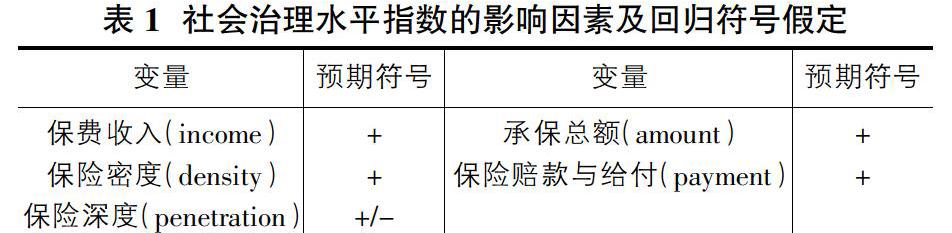

上文从逻辑上阐述了保险业与社会治理之间这种不可忽视的内在关系。接下去,具体从实证的角度对保险业对社会治理水平的影响加以检验。在这一部分,用社会治理水平指数来衡量我国各省市的社会治理水平。同时,考虑了保险业六个可能会对社会治理产生影响的具体因素。这些具体变量如下,括号内的符号为变量的指代名称。

2.1 指标说明

2.1.1 社会治理水平指数(SOCIAL)

社会治理作为一个宏观和抽象的概念,涵盖领域较广,且不能单纯从一个角度进行衡量,需要进行横向和纵向的比较。目前较权威的是“中国社会治理评价体系”课题组发布的中国社会治理评价指标体系,其体系包括一个一级指标、六个二级指标和35个三级指标,通过这些与社会治理相关的指标合成社会治理水平指数。同时,也有学者对社会治理水平指数的合成进行了研究,本文采用中国社会治理评价体系以及田发、周琛影(2016)在“社会治理水平:指数测算、收敛性及影响因素”一文中计算的社会治理水平指数来进行实证研究[5]。

2.1.2 保费收入(INCOME)

保费收入指投保人依据保险合同而向保险人缴纳的费用,保费是保险业得以发展的基础,也是衡量保险业的基础指标,保费收入的高低可以很直观地说明保险业的体量大小以及预期发展的程度和水平。本文的保费收入取自商业保险最主要的两大类即人身保险和财产保险的保费收入之和,并预期与社会治理水平存在正相关关系。

2.1.3 保险密度(DENSITY)

保险密度是按照地区人口计算的人均保费额度,即保费收入平摊到每个居民身上的金额,反映了该地区居民参与保险的程度,也能很好的反映该地区保险业的发展水平,预期与社会治理水平存在正相关关系。

2.1.4 保险深度(PENETRATION)

保险深度指的是该地区保费收入占地区生产总值(GDP)的比重,反映了保险业在该地区经济发展中所占据的重要程度,取决于地区经济发展水平和保险业的发展速度,与保险密度并称为衡量保险业最基本的两项指标。但是地区生产总值由于地域的关系会存在很大的差异,因此保险深度只能说明保险业在该地区的重要程度,并不能完全说明地区的发达程度以及保险业的发展水平,预期与社会治理水平关系不明。

2.1.5 承保总额(AMOUNT)

承保总额又称为保险金额,是保险人承担赔偿或者给付保险金的最高限额,即赔偿金额的最高上限,其根据保险价值决定,一般不得超过保险价值。它反映的是保险业对于全社会保险责任的最高限额,只有当保险价值越来越高的时候,承保总额才会不断增加。尽管学术界通常将保费收入作为衡量保险业规模的指标,但是承保总额也反映了一个地区的经济发展和保险业的进步,体现了社会财富的增加,有利于正视商业保险的真实发展水平,其增加也反映了保险业自身保障水平的增加,是经济发展带来的结果,预期存在正相关关系。

2.1.6 保险赔款与给付(PAYMENT)

保险赔款与给付指保险人根据保险合同的规定,向被保险人支付的赔偿保险责任损失的金额,相当于实际生效的承保金额。其可以用于评价保险市场的业务扩展能力以及保险业的结构改善和保障能力的提高,是衡量保险业是否真正的作用于服务大局的重要指标,同时也可以评价保险业的服务能力,因此将其选取作为变量进行研究。正是由于保险的不断生效,使得各类社会矛盾纠纷得以解决,因此预期其与社会治理水平存在正相关关系。

综上,如表1所示,社会治理水平指数的高低是受这些因素影响的共同结果,也即:log(SOCIAL)=β0+β1log(INCOME)+β2log(DENSITY)+β3log(PENETRARION)+β4log(AMOUNT)+β5log(PAYMENT)

2.2 数据说明与描述

本研究的数据为全国31个省市2007-2014年的面板数据,以全国范围作为研究对象可以提高数据的准确性,并使得研究结果更加精确,涵盖范围更广。

因变量社会治理水平指数通过参考“中国社会治理评价体系”和“社会治理水平:指数测算、收敛性及影响因素”得来,其他变量的数据,比如保费收入、保险密度、保险深度、承保总额和保险赔款与给付,均来自保监会发布的《中国保险年鉴》。

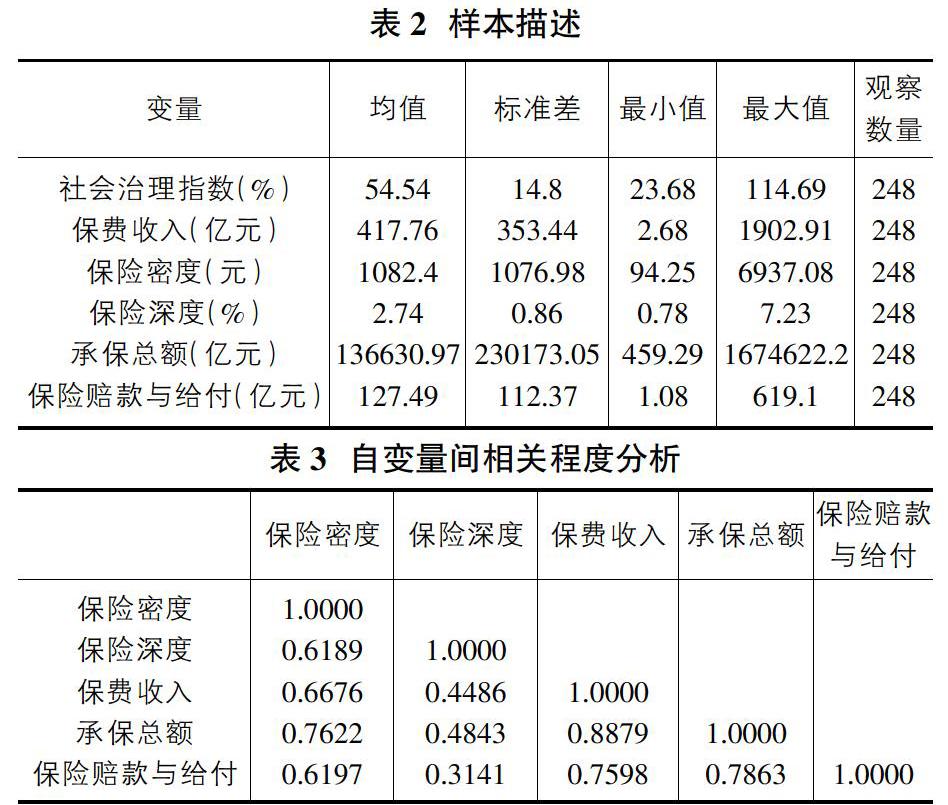

本文的样本描述见表2,多重共线性分析见表3。从表3中可以看出,保险密度、保险深度、保费收入、承保总额和保险赔款与给付这些自变量之间并不存在明显的多重共线性。

3 实证结果与分析

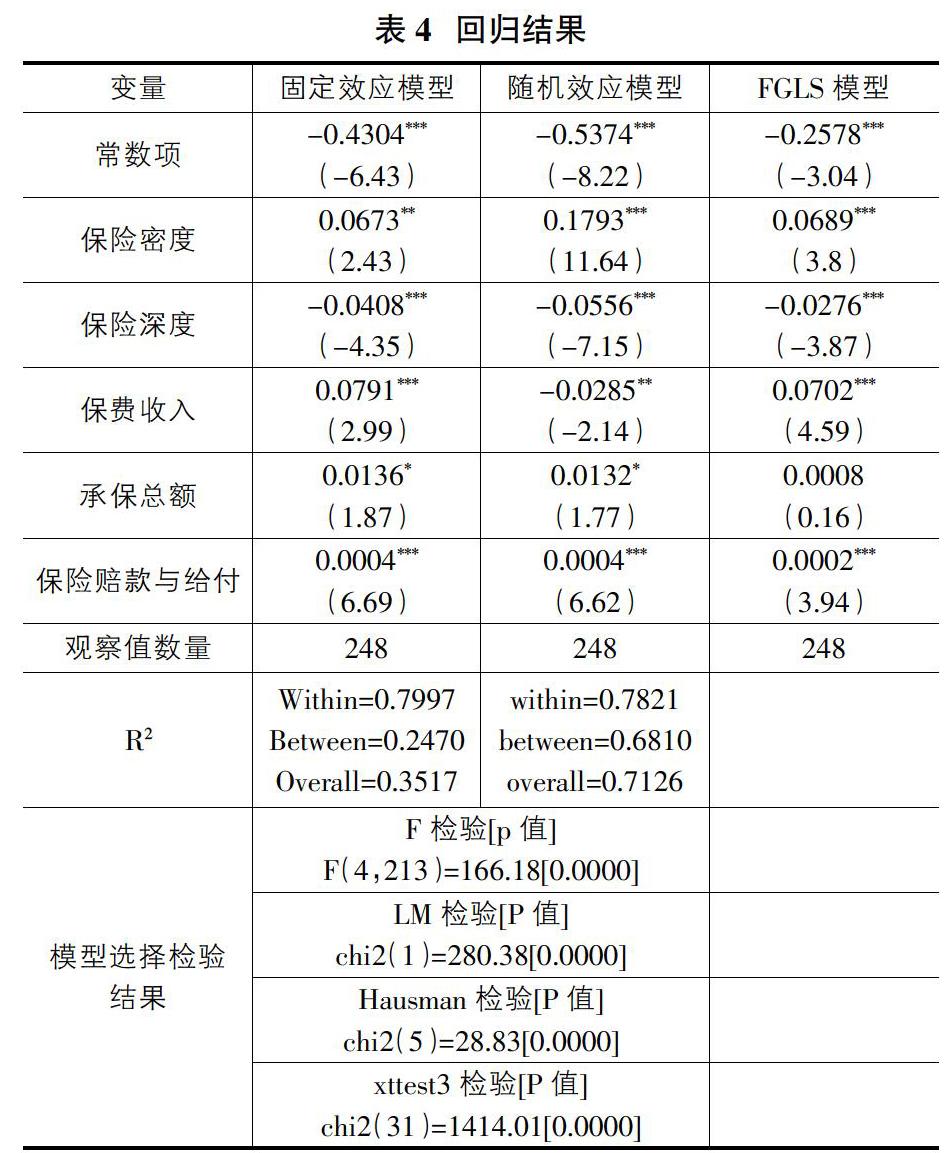

利用以上的面板数据,本文对其进行了固定效应和随机效应模型的检验,检验结果如表4所展现的,豪斯曼检验显示固定效应模型要优于随机效应模型。由于面板数据的固定效应模型回归可能会存在异方差,因此我们利用wttest3检验面板数据的异方差性,结果显示该回归存在异方差,因此我们最终利用广义最小二乘法(FGLS)消除异方差从而得到了最终的回归结果,即FGLS回归结果。

(固定效应模型和可行广义最小二乘法括号内为t值,随机效应模型括号内为z值;*,**,***分别表示在10%,5%和1%的显著水平下显著)

通过观察结果,可以发现,除了承保总额以外,其他所有指标都在1%的显著水平下显著,且除了保险深度以外其他所有指标都与社会治理水平指数呈正相关关系。其中,保险密度和保费收入所呈现的正相关关系要更加明显,保险密度显示的是人均参与保险的程度,而保费收入客观上显示了一个地区保险业的发展程度,二者都是保险业规模从宏观到微观上的体现,说明随着保险业的不断发展,是能够促进社会治理水平的提高的,即得出了本文最中心的假设,保险业对于社会治理水平具有促进作用。

保险深度与社会治理水平指数呈现负相关关系,说明保险业在一个地区所占的比重越大,该地区居民或政府倾向于购买保险,而保险是用来规避风险的手段,正是由于该地区社会治理水平较低,导致人们对于风险的预期较高,使得保险业在该地区经济发展中的比重较大。

保险赔款与给付与社会治理水平指数呈正相关关系,这同样与我们的预期一致,说明保险的正式生效金额越多,帮助解决了一定程度的社会纠纷,对于社会治理水平具有促进作用。但是,这种正相关性并不是很明显。

承保总额在回归结果中并不显著,其展现的是保险业赔付的最高限额,该指标通过检验发现与社会治理水平指数不存在相关性,说明二者之间是不存在本质上的联系的。

4 结论和启示

保险业是金融领域的重要产业,也是社会风险的“减震器”。作为一种学科交叉领域,学术界保险业与社会治理之间的关系缺乏有深度的探讨。事实上,由于社会治理强调社会公共事务的多元主体参与,因而保险业因其保障机制、风险防范机制和纠纷调解机制的功能可以纳入到社会治理的范畴中,并与政府治理联结了起来。这也意味着,作为社会治理之下的不可或缺的一种风险防范手段,一个地区的社会治理水平会随着保险业的不断发展而进步。本文的实证检验也进一步证明了这个内在机理。以2007-2014年我国31个省市作为对象,将各个城市的社会治理水平指数作为衡量其社会治理水平的指标,并且假定社会治理水平指数受保险密度、保险深度、保费收入等在内的多个因素的影响,通过面板数据进行了检验。研究结果显示,保费收入和保险密度与社会治理水平呈现正相关关系,也即在相同条件的情况下,一个地区保险业的发展程度越高,该地区社会治理水平也就越高。

上述结论对于我国社会治理创新具有重要的意义。长久以来,政府一直致力于通过颁布各项具体的政策或措施来提升社会治理水平,例如拓宽市场及社區居民的参与渠道,培育和引入社会组织,强化社会道德建设等,但如何从制度机制上保障市场经济主体和社区居民对社区公共事务的有效参与,目前还存在不少难题。本文关于保险业影响社会治理水平的相关结论,从理论上揭示了社会公众、社区居民以及商业保险公司等市场经济主体有效参与社会治理的内在机理。

据此,创新社会治理,首先,要大力发展保险业,塑造居民的保险意识,促进保险市场的健康发展,这意味着完善保险业的风险防范机制,做大做强主业,规范保险流程,优化保险业生态,提升保险业的整体声望和口碑,例如面对严峻的人口老龄化形式,保险业应大力发展商业养老保险来完善社会养老保险体系,助力解决居民养老难题。

其次,保险业应发挥自身对于技术、服务、模式等方面的优势,有针对性地解决政府在社会治理中面对的难题,促进政府部门把保险作为应对风险、管理风险、防范风险的有效手段,促使政府转变职能,完善社会治理体系,用最少的成本换来最大的公共安全保障。

再有,保险业参与社会治理、释放社会效益的过程中,应主动发现其中潜在的保险需求,在风险评估、危机预警、急救宣传等环节中探索出增值服务,而不是一味地做好本职工作便足矣。新生的增值服务可在竞争中实现差异化发展以及谋求自身更高质量的发展,实现社会效益和经济效益的双赢。

最后,政府应加大保险的购买力度,在涉及民生的医疗、食品、社会大型活动的开展等方面加强保险责任意识,避免风险发生之后加重财政负担或引发社会纠纷。

参考文献:

[1]石富覃.中国保险业社会治理问题研究[D].兰州大学,2013.

[2]吴传俭.我国保险业服务于国家社会治理能力现代化路径[J].保险研究,2015(4):1004-3306.

[3]李晓林.保险是社会治理的实施者[J].中国金融,2015(4):0578-1485.

[4]尹翔.商业保险参与社会治理创新研究——以山东省为例[D].山东大学,2015.

[5]田发,周琛影.社会治理水平:指数测算、收敛性及影响因素[J].财政研究,2016(8):1003-2878.