天风证券电子行业首席分析师潘暕:2020年电子行业投资策略

2020-01-17潘暕陈俊杰张健

潘暕 陈俊杰 张健

从整体来看电子行业上市公司营业成本主要构成为固资累积折旧,2000-2018年,电子行业固定资产累积折旧/营业成本总体处于30%-40%,预计未来占比也将维持30%-40%的水平。

2017-2018年电子行业上市公司盈利能力显著下滑,净利率由2016年的9.80%下降至2018年的3.15%。该指标于2019年反弹,2019H1电子行业平均净利率回升至5.20%,主要因电子行业供给出清,行业集中度提升,需求回暖所致。2020年重点推荐:

1.利润率较低的公司在行业修复中和开工率提升中受益,以往因折旧及费用较大,利润率较低的公司,将因产能利用率的提升,利润显著提升,弹性较大。持续推荐歌尔股份、闻泰科技、欧菲光等。

2.固定资产较重、高ROE、杠杆率高的公司随着行业的好转,弹性较大。持续推荐工业富联等。

3.周期性降价及需求底部行业,龙头公司受益行业反转和集中度提升。持续推荐TCL集团、京东方A、三安光电等。

一、消费电子

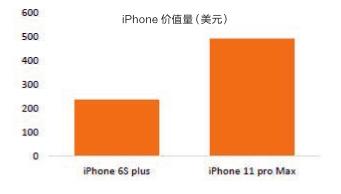

1.5G mmwave投资机会,中框价值量提升

AiP是目前智能手机毫米波天线的主要方案,具备缩短路径损耗、性价比高、符合小型化需求等优点。为了保证毫米波天线的收发顺畅,单机需要至少3颗AIP模块,同时,为规避金属屏蔽AiP对应中框位置,需做去金属化处理。

苹果新机中框有望新增挖槽/打通孔/注塑/覆盖蓝宝石/玻璃等去金属工序,为配置AiP进行去金属化准备。重点推荐工业富联(新增垂直中框+去金属化工序,价值量提升), 鹏鼎控股(LCP传输线/天线方案),环旭电子(AiP)。

2.TWS渗透率提升,2020年进入手机品牌竞争

TWS耳机作为人类听觉的延伸,解决了线材和充电的束缚后,很大程度地提升了消费者在听觉方面的体验,必将在未来几年带来极高的渗透速度与成长性。考虑到手机的适配性能、连接稳定性、操控的拓展性,预计2020年将进入手机品牌清洗市场的一年。

对于未来三年品牌发展的判断,我们认为只有三类品牌厂商将持续提升销量,一是手机品牌厂商;二是传统耳机品牌中抢先布局,依靠音质等差异化竞争胜出的;三是时尚潮牌等可能出现的新晋品牌。同时预计手机品牌市场可能会超80%占比,与当前前6大手机品牌智能手机市占率相当。

重点推荐两大大客户产业链平台:立讯精密、歌尔股份;两大多客户制造平台:佳禾智能、瀛通通讯;依靠品牌价值:共达电声等。

3.5G首要应用领域,AR/VR持续关注

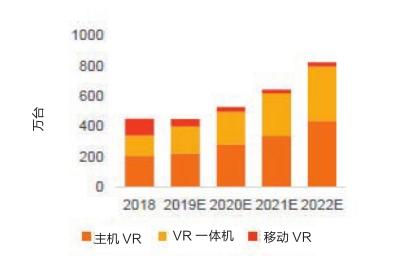

随着5G商业部署,电信运营商即将启动5G规模化建设,两者将相互促进,推动VR走出产业低谷,2019年将是产业复兴的元年。5G与VR/AR相互促进、共同发展,开拓了广阔的市场空间,VR/AR产业正在迎来春天。

目前,VR/AR应用可分为行业应用和大众应用,行业应用主要分为B2B、B2C。B2B:零售、房地产、医疗健康、工业制造;B2C:电视游戏、赛事直播、视频娱乐、通讯及社交,虚拟现实应用正在加速向生产与生活领域渗透。

2020年看好5G首要應用“VR/AR+”的时代开启,重点推荐:歌尔股份(光学及整机)、水晶光电(3D传感器及窄带滤光片镀膜)。

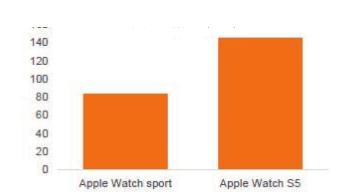

4.需求基本满足,2020年开启eSim智能手表竞争格局

智能手表单机价值量大,有望成为带动行业成长的重要产品。2019年的TWS市场告诉我们,单价接近2000元的配件对于消费者已经有极强的消费动力,何况能够单机运行的主机型产品?从带有eSim的Apple Watch配合Airpods的使用看,预计将打造新时代的消费者使用习惯。

我们预计2020年智能手表市场将会复制2019年TWS,充分提升供应链公司利润水平。重点推荐产值提升最大的成品环节闻泰科技、歌尔股份、立讯精密、工业富联、长信科技(触控屏)、水晶光电(盖板)等。

二、半导体

1.需求向上,新应用拉动/5G看射频

1)手机端

目前三大运营商已在全国范围内开通约8.6万个5G基站,预计2019年年底5G基站开通数量将超过9.6万个。

5G商用快速推进,5G手机成为主要的5G应用之一,5G射频器件受益频段增加和复杂度提升,实现量价提升,成长比例最高。

2)基站端

依据蜂窝通信理论计算,要达到相同的覆盖率,我们估计中国5G 宏基站数量约为500万座,达4G基站数量的1.5倍。

2021年全球5G宏基站PA和滤波器市场将达到243.1亿元人民币,CAGR为162.31%;2021年全球4G和5G小基站射频器件市场将达到21.54亿元人民币,CAGR为140.61%。

3)封测端

5G智能手机的射频器件含量变高,组件必须从先进制程、先进封装等方面减少物理空间的使用。另一个推动半导体产业未来发展的重要动能,先进封装市场将以8%的年复合成长率成长,到2024年达到近440亿美元。

射频前端模块的SiP业务规模将会随着5G持续上涨,5G时代下SiPping封装的行业龙头有望受益,重点推荐长电科技、环旭电子。

2.需求向上,新应用拉动/汽车电子化

车用半导体将成为半导体市场新增长点。

3.拐点向上,看好重资产pb修复

半导体行业PB与营业利润平均yoy呈现剪刀差。制造板块企业在2018年遭遇寒冬后,2019年景气度回暖,下游需求拉动各项指标增长。

半导体重资产封测/制造行业内主要公司业绩开始回升,我们看好重资产的封测/制造在需求拉动下的ROE回升带来PB修复,重点看好中芯国际、长电科技。

4.设计公司优质赛道的国产替代持续扩大趋势

当前时点,我们认为设计公司仍然具有在大行业下进行国产替代的成长逻辑,以及行业空间扩张下的增长逻辑将延续。2019年,IC设计销售收入预计超过3084.9亿元,相比2018年的2576.9亿元增长约19.7%,占全球集成电路设计业的比重首次超过10%。

2020年电子行业迎来大年,终端需求多点开花,下游制造厂商的产能利用率提升,并对未来持有乐观预期。重点看好圣邦股份、兆易创新、北京君正、澜起科技、卓胜微。

5.设备下游的资本支出上升,看好并购逻辑

2017-2020年间全球投产的半导体晶圆厂为62座,其中有26座设于中国大陆,占全球总数的42%。中国大陆在12英寸晶圆厂方面已投资数千亿美元,产品涉及多个领域与制程,多个项目已经在运行当中,其余项目将在未来2-3年内陆续投产。

设备企业存货边际上的增长,我们认为在周期拐点下是正向反馈的积极信号,主要设备公司2019Q3存货周转天数同比增加105.54天,环比增加0.31天。

三、面板

32寸LCD open cell价格走势

2016-2019Q3毛利率

安卓单机FPC价值量仍有很大空间($)

1.供需此消彼长,2020Q1预计迎来拐点

韩国面板厂加速退出LCD产能,2020年面板行业景气度向上,将迎来供应短缺,我们预计该轮面板价格调整到达底部企稳。

供应端,2020年面板行业因韩国产能快速退出,全球面板产能减少。需求端,2020年全球迎来5G换机热潮,并且东京奥运会将驱动大屏需求增长,预计2020年面板将出现供需缺口,2020Q1有望迎来周期的拐点。重点推荐TCL集团、京东方A。

2.LCD价格周期=产能周期+库存周期

面板行业从2019Q3开始,产能收缩显著,主要因价格下跌、产能出清和韩国厂商产能快速退出。同时,32寸LCDopencell价格由2014年的96美元下降至33美元,价格快速下跌。

3.价格企稳反转,周期向上

上游偏光片跟随国内面板厂扩产,从手机进入电视大尺寸面板逻辑通顺,合肥基地产能顺利释放,推动业绩持续增长。看好国内龙头三利谱。

4.奥运会与5G换机双重驱动,需求提升

2020年面板行业将迎来大年,在5G换机热潮和东京奥运会的双重刺激下,需求端预计将迎来快速增长。

目前面板厂商、电视品牌厂商对8K产品非常积极,尺寸布局从65英寸覆盖到110英寸。小尺寸方面,2020年手机厂商在5G手机发力,5G手机销量预计将超过3亿部。下游应用来看,OLED TV预计成为面板未来主要增长点。

四、LED

1.周期性反转,行业集中度提升

2019年LED行业供需失衡,LED芯片价格大幅下滑,尤其是传统照明领域。我们认为2020H2 LED上游将迎来价格企稳,主要因2019年LED上游企业盈利能力显著下滑,除行業龙头外的企业都出现大幅亏损。

因此,中小企业甚至行业知名厂商减产、停产,行业产能逐步出清,2019Q2开始,行业整体存货开始减少。在周期下行阶段,龙头企业有望受益创新带来的行业反转,同时受益集中度提升。重点推荐三安光电。

2.关注Micro/Mini LED,创新带动市场反转

Mini LED背光显示器的成本可分成芯片、转移打件以及驱动背板三个部分。当调光区域增加,LED芯片使用数量便会上升,连带着转移打件的次数也会增加,成本因而垫高。

未来随着成本的继续下降,Mini/Micro LED的市场应用将逐步被打开。看好创新带动市场反转,龙头企业前瞻性布局,将构建技术壁垒并弱化周期性属性。

五、PCB

1.总需求平稳,供给端产能释放

PCB行业总需求较为平稳,根据Prismark预测,PCB产业2017年到2022年年均复合增长率维持在3.2%左右。从供给端来看,PCB公司集中扩产,2019Q3主要公司在建工程同比增加102.66%,行业迎来大量产能释放。

PCB BB值由2018年2月1.17下滑至2019年5月0.99,反弹至1.04,该指标意味着下游补库存意愿较弱,但近期有所好转。看好FPC龙头鹏鼎控股。

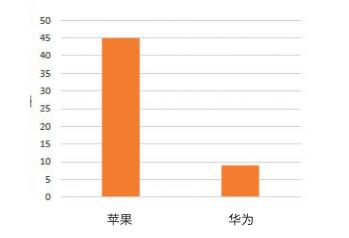

2.结构性机会,看好FPC/SLP厂商

PCB行业总需求较为平稳。从供给端来看,PCB公司集中扩产,2019Q3主要公司在建工程同比增加102.66%,行业迎来大量产能释放。

FPC/SLP5G机会:5G换机量的修复;手机内部结构更加紧凑,FPC/SLP需求提高结构复杂,具备量价提升逻辑;5G高频传输线和天线本质上是软板,软板厂商有望进行品类延伸;安卓厂商FPC渗透。重点关注鹏鼎控股。

六、风险提示

1.开工率提升不及预期

若开工率不及预期,因固定资产折旧和费用带来的高额成本,将令企业利润率增长受限。

2.需求景气度不及预期

若需求景气度不及预期,下游销量将影响上游供应链出货量,开工率下降将令企业利润率下降。

3.5G进展不及预期

若5G进展不及预期,将令基站建设元器件需求下滑,应用端也将受5G进度低于预期影响延后。