乐加栋:2020年投资策略悟,已往之不谏;觉,今是而昨非

2020-01-17乐加栋

乐加栋

一、长期思考:警惕供给侧景气度下滑引发供需失衡

2018年以来,因限房价、土拍配建等要求抬高实际土地成本,变相降低了土地质量,龙头房企更多选择自有资金进行投资,而降低合作比例,使得全口径拿地集中度下降,而权益拿地金额集中度未明显下滑。

2018-2019年宅地成交率下降到2014年以来历史低点,房企的拿地积极性在2018-2019年有较大下滑,而当前重点城市的长期库存、中期库存和短期库存均处于较低水平。

从全国来看,宅地成交面积的增速放缓将限制新开工能力,从而进一步制约销售的推货水平。

另一方面,行业端供给不足的情况在企业端也能得到印证。土地作为产业链的开端,龙头房企的拿地不足,制约了新开工,也终将拖累销售,而供给不足所导致的商品房最终供需不匹配或将成为引发房地产市场价格的上行风险。

二、基本面及政策面回顾与展望

2008年以来行业经历了3轮强政策周期,政策调整的颗粒度非常大,一次性干预的需求体量较大,市场量价出现大起大落。而本轮调控的主要目标是“稳房价、稳地价、稳预期”,弱化地产金融属性,房住不炒,2017年三季度以来商品房市场单季度增速一直在(-4%,+4%)区间内窄幅波动。

通过因城施政,实现短期调控常态化,政策周期熨平。

2019年四季度以来整体行业环境偏松,在当前基本面下行、2020年房企加快开工、库存上升的背景下,房价、地价上涨压力较小,符合当前调控目标的预期。预计2020年上半年政策环境将延续偏松的态势,政策进一步收紧空间有限,2020年下半年政策方向是否再次趋严,主要取决于上半年地产基本面的走势。

三、需求端:2020年销售面积、金额分别降3%、1%

经估算,2019年棚改货币化需求同比下降48%,实际内生需求同比增长3.1%,三四线城市成交数据体现出的韧性,更多是由内生需求支撑。

从长期趋势来看,一个区域的市场规模取决于人口,而购房消费的需求的增长来自于本地城镇化率及產业经济发展带来的外来流动人口。城镇人口净流入大、房价收入比低的西部三四线在2014-2019年取得了最高的内生需求复合增速(12.3%)。

1.一二线需求预测:2020年内生需求面积同比下滑3.8%

从城镇人口人均需求量的角度来看,排在前列的城市有郑州、南昌等城市,城镇化率提升较快,同时区域房价收入比较低,地方政府抑制需求的政策调控力度较低,可以维持较高的增长。

相反,以北京、上海、厦门为代表的核心城市,城镇人口人均需求绝对量较低,城镇化率提升空间较少,过高的房价收入比及“四限”政策在抑制了投资性需求和潜在刚需。

一二线城市单位城镇人口年均需求面积(平)

一二线城市内生需求面积同比增速

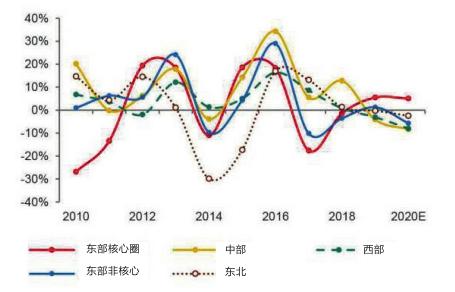

从估计结果来看,中部、西部二线城市单位城镇人口年均需求面积延2017-2018年以来的回落趋势,东部核心圈小幅增长,东部非核心及东北地区小幅回落。

我们结合各地城镇人口规模及城镇人口流入趋势,得到2020年剔除棚改的内生需求面积:东部核心圈一二线预计同比上涨5%,中部、西部二线分别下滑8%,东部非核心二线同比下滑6%,东北二线下滑3%。整体一二线2020年内生需求面积同比下滑3.8%。

2.三四线需求预测:2020年内生需求面积同比下滑2%

长期来看,三四线城市中表现较好的有两类城市,第一类是城镇化率、房价收入比偏低,内生需求旺盛,如贵阳、四川、河南、广西。

另一类城市属于核心城市周边卫星城,如安徽、浙江、江苏、广东的三四线城市。

从结果来看,针对单位城镇人口年均需求面积这一指标,东部核心圈三四线(长三角、珠三角)延续2017年以来的高位下行趋势,中部、西部三四线维持小幅增长,东部非核心以及东北三四线人均内生需求小幅回落。

预计2020年内生需求面积:东部核心圈、东部非核心、东北的三四线分别同比下滑8%、4%、13%,中部、西部三四线同比上涨3%、2%。综合来看,全国三四线2020年内生需求面积同比下滑2%。

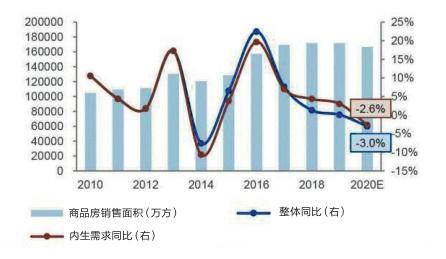

结合一二线内生需求面积同比下滑3.8%,我们得到2020年全国内生需求面积从2019年的正增长3.1%转负,同比下滑2.6%。在500万套和20%棚改货币化安置比例的假设下,预计2020年商品房销售面积增速将下滑3%。

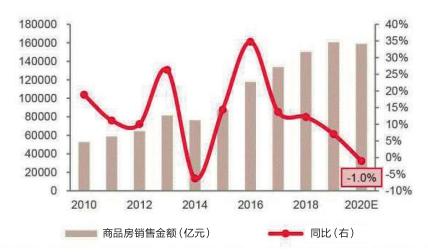

考虑到地方政府因城施策,地方改善政策增多,房价增速回落具备一定韧性,价格系统性大幅下跌的可能性较小,预计整体全年房价增幅收窄至2%。综合量价因素,整体2020年商品房销售金额预计15.88万亿元,同比下降1%。

四、供给端:2020年新开工下滑2%,投资上涨5%

1.土地投资预测:预计2020年土地投资同比增长5.4%

我们预计2020年土地成交面积的增长将带动出让金小幅增长,土地成交建面同比将呈现前低后高的趋势,而楼面价则将趋稳,2020年300城出让金预计同比增长10%,土地成交金额则同比上涨5%。而基于这个假设,预计2020年土地投资将同比增长5.4%。

2.新开工增速测算:预计2020年新开工增速下滑2.0%

决定新开工面积的有两个要素:其一为可开工面积,即为前期土地成交面积;其二为开工意愿,与销售去化相关。

大体而言,新开工滞后于土地成交2个季度,考虑到我们前文提到土地成交呈现前低后高的趋势,预计2020年新开工将由于滞后土地成交而呈现逐步回落的趋势,2020年预计新开工同比下滑2%。

3.投资增速预测:预计2020年投资同比上涨5.1%

其中施工投资上涨5.0%。施工面积增速是房地产投资增速的锚,过去10多年施工面积增速的高低,基本上就代表了房地产投资增速的中枢水平。

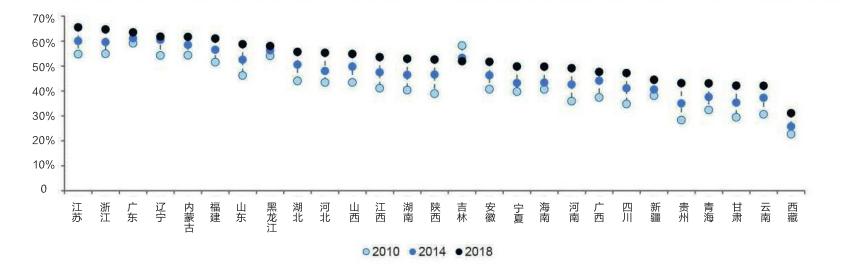

各省三四线城市常驻人口城镇化率变化(2010-2018年)

商品房销售面积及增速预测

商品房销售金额及增速预测

我們对当前全国实际竣工数据进行了修正,并预测了未来的竣工趋势,预计2020年1季度和3季度将会是本轮周期竣工面积增速高点位置,分别为10.8%和12.8%,预计2020年增速为10%,2021年增速6%。

结合新开工、竣工以及净停工预测数据,预计2020年施工面积规模96.1亿平米,同比增长7.1%,施工支出同比下降2%,施工投资同比上涨5.1%。

综合上文测算,主要受土地投资增速回落的影响,我们预计2020年房地产开发投资达到13.84亿元,同比上涨5.1%。其中施工投资、土地投资分别为9.4亿元、4.4亿元,同比分别上涨5.0%、5.4%。

五、开发类企业:运营强者时代,能力决定未来

1.行业进入“管理红利时代”,开发商能力差异加大

在行业融资规模受限的情况下,龙头公司利用有限的金融资源创造销售回款的能力更强,地产开发企业的发展从“土地红利时代”“金融红利时代”向“管理红利时代”迈进。

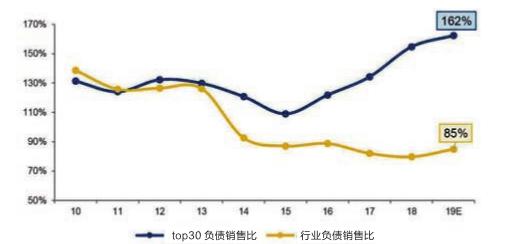

2019年行业整体负债销售比为0.85元,规模效率低于100%,头部房企2019年平均负债销售比为1.62元,是行业平均水平的1倍左右,表明头部企业拥有更高的资源利用效率,已经形成了远超行业平均水平的周转开发能力及抵御市场下滑的能力。长期来看,行业集中度的提升,将建立在运营能力优势之上。

2.投资精度提高,扩张意愿降低

2019年房地产开发企业在土地拓展上明显更加审慎。其一,市场传导过来的下行压力逐步加大,土地质量没有明显提升,企业拿地意愿下降;其二,融资环境收紧,限制了企业的拿地能力,变相提高了对回报率的要求;第三,头部房企过去两年大范围下沉,2019年边际扩张效益减小,让更多公司将土地投资的重心转回传统优势区域。

房地产行业和头部企业单位有息负债撬动销售规模比较

我们整理了25个主流房地产开发企业2011年以来进入城市的布局图,可以看出2011-2014年周期,地产公司主要的布局策略是“点状深耕”,加大在核心大市场的覆盖力度和进入范围。从2015年开始,越来越多的地产公司选择进入新市场,拓展规模边界。而进入2019年,多数公司扩展节奏有所放缓,拿地力度也有所回落。

3.基于货值变化评价房企2020年销售增长能力

对于2020年规模增长的确定性,关注两个指标:其一是2019年销售去化货值与新增货值的关系。 2019年头部房企平均这一指标为93%,说明大部分公司处于库存去化的阶段,增长幅度较大的A股、H股分别为金科和融创。

其二是当年销售消耗的货值比例。目前主流地产公司的平均去化比例为31%,但每个公司的去化表现和货值储备的合意规模与项目体量及消化速度有关,项目平均体量较小,而单项目去化速度较快的公司合意库存水平也会相应降低,如中南、阳光城、万科、金科、新城等公司,均属于小盘快周转的典范。

六、政策窄幅波动孕育行业投资机会

1.房企收益动力切换,政策波动或带动板块估值修复

从地产股收益及估值的关系来看,2016年之前龙头房企年内估值波动较大,市值涨跌主要由PE波动引起,与当年政策及基本面对应。而自2016年首次提出“房住不炒”以来,龙头房企估值波动显著收窄,业绩变动逐渐成为带动市值上涨的最主要因素。

过去的十年中,房地产行业的估值拐点与政策拐点、基本面拐点之间具有较为明显的相关性,而自2017年下半年起,以成交量为代表的基本面指标进入窄幅波动阶段,周期性显著减弱,房地产板块的估值却在基本面下行、政策预期放松的2018年初及2019年初出现过两轮系统性上涨。

当前市场基本面与2019年初更为接近,且调整力度较2018年末更大,随着市场景气度进一步下行,2020年一二季度政策环境预计宽松,板块估值有望再次走出系统性行情。

个股选择方面,在2018年初及2019年初板块系统性上涨的过程中,具有以下几个特征的公司通常表现更为优异:

1)销售规模增长具备弹性,增速较其他房企更具优势;

2)估值具备相对优势,不存在明显的高估;

3)当期销售利润率不宜过低,以保证销售向最终的业绩兑现。

此外,2019年初的行情中,股价涨幅与业绩增速也表现出更强的相关性。中南建设、蓝光发展等公司虽然规模增速表现仅为中等水平,但其在2019年1月发布的业绩增速亮眼,一定程度上也推高股价涨幅。

2.板块估值仍处历史低位

推荐高增长低估值龙头。从当前估值水平来看,2019年A股PE(TTM)估值低点为7.04x,出现在9月初,仅高于2014年小周期低点,较2018年最低点基本持平。截至2019年12月13日,主流房企对应PE(TTM)为7.73,仍处于历史低位,行业政策端的边际调整或一定程度上由于板块PE修复。

从公司层面来看,截至2019年末,龙头房企整体在手已售未结资源充足,未来结算业绩增速有支撑,有望带动市值稳定增长。在个股选择方面,综合销售成长性(经营能力)、业绩成长性(盈利能力)及当前估值位置,建议关注2020年销售增长确定性较强的个股。

七、风险提示

三四线城市需求出现断崖式下滑,政策调整应对不及时,行业政策调控力度加大,流动性改善不及预期,重点城市供给改善不及预期,三四线成交热度快速下行,库存累积快于预期,房企融资持续收紧。