中泰证券首席经济学家李迅雷2020“赢”在政策

2020-01-17李迅雷梁中华吴嘉璐苏仪张陈李俊

李迅雷 梁中华 吴嘉璐 苏仪 张陈 李俊

一、全球百年变局:贫富差距轮回

1.因何贫富分化?公平和效率的轮回

贫富分化已经成为了一个全球性的问题,主要经济体居民可支配收入之间的分化非常大。

贫富分化的原因是什么呢?

第一,公平的规则,也会产生不公平的结果。我们用一个游戏模拟市场交易:假定总共有200个人参与这个游戏,每个人的初始财富值都是100元,绝对的平均分布;在每一轮游戏中,每个人将自己的1元钱随机送给另一个人,并且每个人获得钱的概率都相同;然后重复这个游戏2万次。

结果显示,随着游戏次数的不断增加,财富在人群中的分布越来越不平均。当游戏玩到2万次的时候,财富最多的20%的人占有了接近50%的社会总财富。

这个游戏从一个侧面反映了,随着经济的发展,贫富差距扩大往往都是不可避免的。即使经济中每个人获得收入的机会是完全相同的,但随着交易次数的增多,最终财富的分布结果也极其不均衡。

但我们也不能将贫富差距扩大,视为市场化和全球化的结果,因为市场化程度低的经济体的贫富差距未必就小,很多时候还会更大。

在调整过程中,绝对的平均主义也未必是好事,因为那样会损害经济增长的效率。所以,还是要在公平和效率之间寻求一个平衡。

第二,现实中获得收入的机会也并不是均等的。我们对上一游戏中的规则稍作修改,假设这200个人中,有5个人在每一轮游戏中获得收入的概率,都比其他人高一倍。

结果显示,经过4000轮游戏以后,几乎所有的财富都集中到了这5个人手中,说明如果提高一部分人获取收入的概率,财富会更加集中。

所以从概率学上来分析,富人往往有几种:可以是极其幸运的人;也可以是非常努力或非常聪明的人;还可以是非常有社会资源的人。

第三,财富的变化是有路径依赖的。我们再度修改一下游戏规则,假定每個人的初始财富是不一样的,但每一轮获得收入的机会是均等的。

结果显示,初始财富最少的“穷”人,最终只有13%能够进入到“富”人的行列;初始财富最多的“富”人,最终只有5%会“堕落”为“穷”人。

不过,也有80%左右的“穷”人,最终能够进入到中等财富的行列;有将近50%的“富”人,会逐渐退回到中等财富行列。这说明尽管大幅度改变自身的财富状况很困难,但边际上的改变还是很容易的。

也就是说,如果原始财富不一样,每一期获得收入的机会也是不一样的,这是全球贫富差距扩大的重要原因。

2.内部问题外溢,全球化告一段落

历史总是惊人的相似,更多是公平和效率的轮回。过去两百多年的时间里,全球经历了经济增长-贫富差距扩大-缩小贫富差距-经济再增长-贫富差距再扩大的循环。

当前贫富差距较大,会带来各国内部的不稳定,也很容易将这些内部问题向外部转移。比如美国的“占领华尔街”、特朗普上台、民粹主义抬头、贸易问题等等,或多或少都与贫富差距问题有着很大联系。

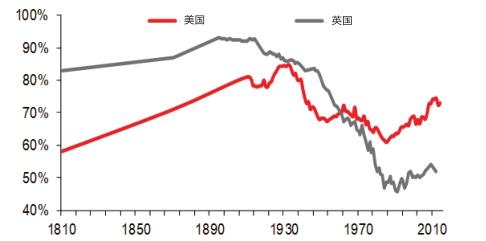

而这些也意味着,高速增长的全球化进程或告一段落。过去两百多年的时间里,全球化的进程和贫富差距的变化,从趋势上也是一致的。

工业革命后,全球化快速提高,之后被一战打破,进入下滑期;二战以后,全球化进程再度开始提升,当前贫富悬殊问题再度困扰各国。各种贸易保护主义抬头、WTO部分瘫痪,也印证了这一点。

3.经济流动性陷阱,中国主导全球增量

从长期来看,人口、资本和技术等生产要素共同决定了经济的潜在增速。人口增长的贡献是最多的,也是最稳定的。而技术进步、效率的提升其实没有那么确定,往往是可遇而不可求的。

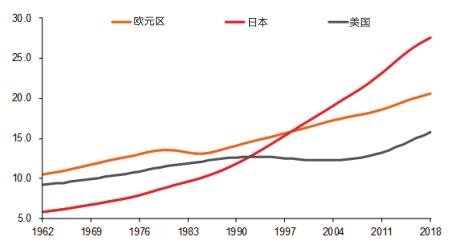

但当前全球都面临人口老龄化的问题,拖累了经济增长。从经济角度看,在技术进步、效率提升没有那么快的时候,人口的短板就会更为明显。2008年之后,随着二战后婴儿潮逐渐退休,全球老龄化程度开始加剧,对经济增长构成拖累。

同时,全球经济的增量主要来自中国,我们几乎每年贡献全球1/3的经济增长,所以中国很多短期经济指标都领先欧美。中国经济走弱,仍将是全球增量的主要拖累。

截至目前,全球总共有五个经济体出现了负利率,欧元区、日本、瑞士、瑞典、丹麦。

英美前10%的人的财富占比

65岁以上人口占比

全球负利率债券的规模

我国15-64岁的劳动年龄人口增速

而未来十年,第一代“婴儿潮”会加速退休,而他们的资产绝大部分配置在了高度泡沫化的房地产上,一旦房价下跌,从哪里获得经费养老?而为了养老,是否需要卖房?这其实是未来几年就不得不面对的问题,也会对消费产生重要影响。

四、降息周期开启,地产调控趋松

1.“心”不轻易动:看淡总量,期待政策

我们认为2020年边际上变化较大、影响也较大的是政策:新发展理念,弱刺激,强改革。

从经济形势和近期表态来看,政策方向既不去强刺激,主要依赖创新驱动和改革开放方面的政策,以激发和释放经济新的增长动能和潜力;又不能完全不刺激,毕竟要有底线思维,不能让经济下行太快,不能让杠杆、泡沫风险爆发太多,也不能让就业出现太大问题,造成不稳定因素。

考虑到经济下行压力,以及完成“翻一番”的硬性目标,2020年逆周期政策的力度相比2019年边际上会有所增大。

2.降息周期才刚刚开始,地产调控趋于放松

预计2020年广义财政力度依然有限:发债增加、减税放缓、终身问责。

货币方面,结合前期央行“加强”逆周期的表态,我们预计随着经济下行压力的增大,后续会频繁看到各类降息和降准的动作。

房地产方面,调控政策会逐渐放松。中央经济工作会议再提房住不炒,但也强调“稳地价、稳房价、稳预期”,说明政策不希望房价暴涨,但亦不希望房价明显调整,出现风险。

从房价角度看,有人口流入的城市房价和经济会有一定支撑,而人口净流出的小城市则会承受更大压力。

3.机会仍在新经济,债券利率趋降

2018年年底时,我们提出2019年经济仍会趋于下行,政策刺激空间有限。基于此,我们提出了权益市场的四条投资主线:一是新经济领域的机会,尤其是核心技术和战略性新兴产业;二是专项债刺激下的基建投资;三是周期性行业难有大机会,关注集中度上升带来的结构机会;四是消费升级和高端消费。

现在来看,一和四是今年最大亮点,带动了股市的结构性牛市;二的表现低于我们预期,三基本在预期内。

此外,从大类上我们去年10月在市场上第一个推荐黄金的投资价值,截至当前表现也很好。长期来看,在全球经济低迷、震荡加剧的情况下,黄金仍具有配置价值。2018年我们判断债券收益率延续下行趋势,但由于地产的韧性存在,2019年债市尽管存在机会,却整体走出了震荡市。

站在当前时点展望2020年,在我们分析的政策和经济组合下,如果资本市场有大牛市,可能是这两种情形:

一种是再度强刺激,货币大放水带来牛市;另一种是经过充分的经济和市场风险释放后,砸出“大坑”再往上走。目前这两种可能似乎都很难看到,股市整体上很难有大牛快牛,应该把更多注意力放在结构上。

从大方向来说,我们认为2020年权益市场主要结构机会仍在科技医药等新经济领域。一方面,2020年预计货币更加积极,流动性更加宽松,利好成长类。另一方面,政策仍会大力支持新经济领域,经济中占比也会提高,还是要跟着政策和基本面的大趋势走。

从估值角度来看,我国科技医药类资产比其他经济体要高,但背后是高增长的支撑,而且我国新经济领域集中度还比较低,行业内部变化较大。优选有潜力有增长的标的。

而且随着房地产投资价值下降,在“资产荒”的背景下,政策支持、增速较高的新经济领域将承接更多的“财富储蓄”功能,享受一定的“溢价”。

而对于消费领域,短期整体存在一定高估,但龙头类的消费从长期视角看是保值的。我們考察了十几个经济体的经验,投资和消费都同涨同跌,当投资增速下行的时候,消费也是走弱的。

而我国居民资产主要在房地产,如果地产走弱,消费也会受影响。而消费对经济的贡献上升,只不过是因为消费中有一些刚性支出的部分,下行速度会慢一些。

从估值的角度看,我国消费整体估值也不便宜,如果盈利增速回落,个别股票存在调整风险。长期来看,龙头消费公司更具有保值功能。

周期类行业的整体机会并不大:短期盈利趋降,长期仍不乐观。在新发展理念下,政策强刺激意愿并不强,地产周期也趋于下行,商品等周期类行业机会并不大,短期盈利仍有回落压力,长期仍然有去产能压力。

尽管部分龙头企业估值偏低,可能存在一定的绝对收益,但难有相对收益。

债券市场很难走熊,利率仍将下行。在新发展理念下,既然不会强刺激,仅有托底思维,经济基本面难以回升,债券即使没有牛市,走熊的可能性也不大。

我们不认为2020年是债市牛熊转换年,随着地产经济下行,货币政策边际放松,国内债券收益率未来仍会趋于下行,短期调整即是机会。

汇率贬值告一段落,长期依然承压。受贸易缓解影响,人民币短期反弹,但长期仍不乐观。基本面趋弱,货币宽松,房地产面临回调压力,汇率仍趋于贬值。