赴美上市互联网企业融资与研发投入的实证研究

2019-12-06陈琳张彤王雪仪

陈琳 张彤 王雪仪

[摘要]文章选取2015—2017年中国赴美上市的互联网公司为样本,探究不同融资渠道对研发投入的影响。发现赴美上市互联网企业内源融资与债权融资显著抑制研发投入,而股权融资对其有促进作用,但不显著,随后结合行业自身特点分析原因。该研究有助于完善学界对该类企业的研究空缺,并通过三个角度的可行性建议,帮助企业解决融资难与研发需求强度间的冲突关系。

[关键词]赴美上市;研发投入; 融资渠道;互联网企业;实证研究

[DOI]1013939/jcnkizgsc201928010

1引言

2019互联网岳麓峰会的举办进一步扩充以互联网为根底设施和利益要素的新经济形状,而创新能力作为我国发展全局的核心是互联网企业长远发展的核心竞争力。面对国内烦琐的上市程序、融资环境不突出的现状,截至2019年中国互联网协会排名前百的互联网公司,20%选择赴美上市。对此,探究赴美上市互联网企业研发投入与融资渠道的关系在缓解融资难现象、调整合适的研发强度、推动企业发展并增强我国软实力等方面具有重大意义。

2理论基础与研究假设

研究表明,融资导入旨在提升企业创新能力的投资是促进企业研发活动的重要因素[1],而研发形成的核心竞争力也显著作用于融资行为。[2]目前学界对企业的融资方式与研发投入关系的结论未达成共识,也少有学者关注我国赴美上市互联网企业的相关研究,但这些企业正是融资难、研发需求强的典型标的物。因此,文章通过分析中国赴美上市的互联网公司来研究对企业创新至关重要的融资与关乎其命脉地位的研发投入间的关系,以补全完善学界空缺。

自“MM理论”以来,企业投资结构的研究持续不断,文章将企业融资渠道分为内源融资和外源融资,外源融资包括债权融资和股权融资。[3]学界认为研发投入因风险高、反复投、结果不确定等特殊性在企业初期难以取得外源资金,主要依靠自身累积资金开展研发活动,当无法满足资金需求时开始采用成本低的债权融资方式,最后顶着稀释股权的压力考虑股权融资,由此Myers[4]的融资优序理论应运而生。同时,李春涛等[5]认为内源融资比外源融资更能有效促进企业技术创新。Chiao[6]发现对于科技型企业,债务融资会降低企业研发支出。Migendt[7]表明股权融资可以显著增加企业技术研究投资。而王新红[8]认为研发投入与资本结构并没有明显关系;陈紫晴[9]在基于中小板上市公司的研究中认为股权融资与企业研发投入均无明显影响。综合上述内容,文章提出以下假设:

H1:内源融资与研发投入正相关。

H2:债务融资与研发投入负相关。

H3:股权融资与研发投入正相关。

3样本选择与数据来源

31样本选取

研究样本为2015—2017年中国赴美上市的互联网企业,剔除5年及以上连续亏损和财务数据异常的企业,最终取得符合条件的33家企业,共计92个样本值。数据来源于Choice数据库,分析软件使用Stata 151。

32变量确定

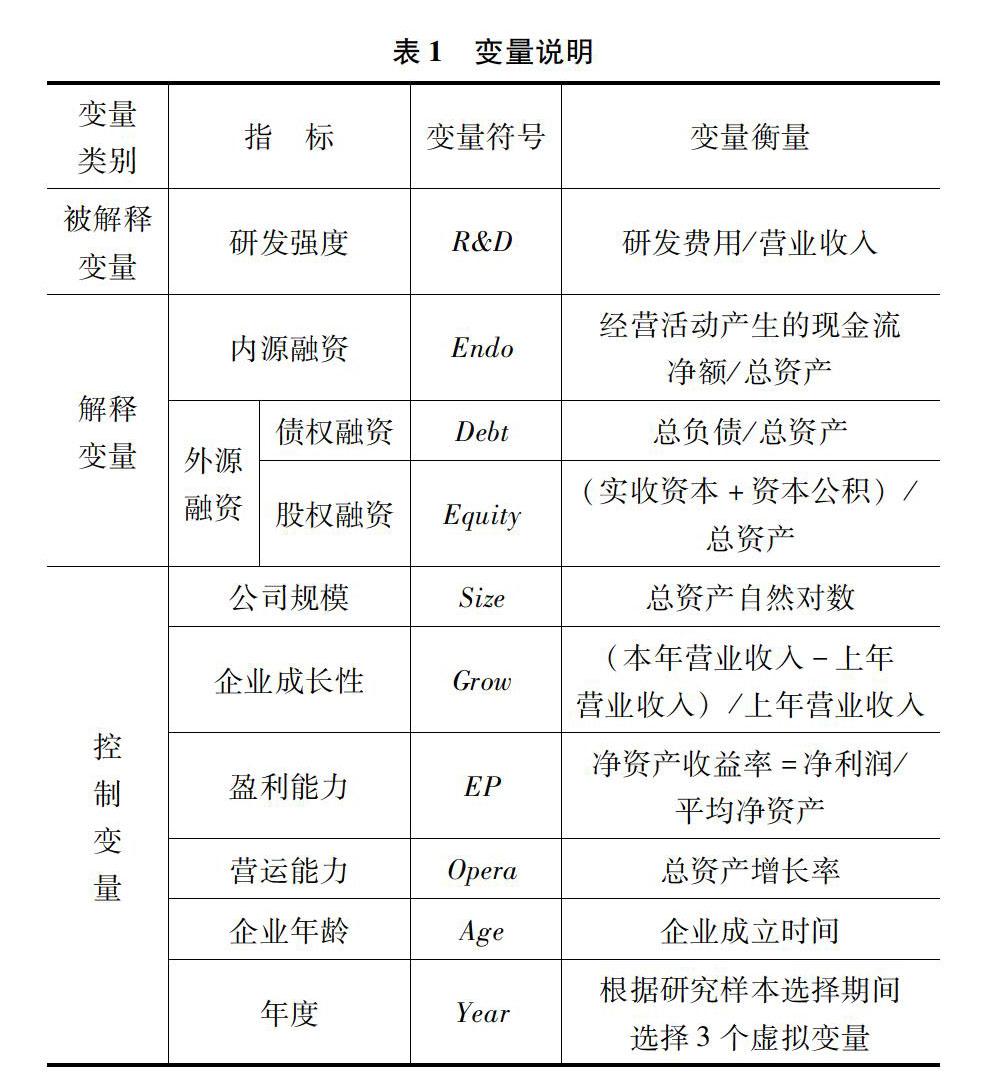

文章结合赴美上市互联网企业的特性及以往相关文献选取控制变量及指标,详见表1。

33模型构建

文章采用多元回归模型验证假设,如下:

R&D=β0+β1Appro+β2Size+β3EP+β4Opera+β5Age+∑Year+ε

其中,Appro表示融资渠道,分別用Endo、Debt、Equity代入,建立模型1、2、3。

4实证分析

41描述性统计

由表2可知,尽管企业研发水平差异较大,但均值达到127%,总体处于较高水平,即对于研发需求强烈。从均值角度看,企业整体倾向于股权融资,这与Rahhim、Pascal[10]观点吻合,研发投入显著的企业偏好风险较低的股权融资。同时也符合互联网企业海外上市的融资动机,较宽松的上市环境使其能快速直接售卖股票以获取现金。[11]

42相关性分析

如表3所示,赴美上市互联网公司研发强度(R&D)与内源融资(Endo)在5%水平上呈负相关,与债权融资(Debt)在1%水平上负相关,即当内源或债权融资增加,企业研发投入会降低;R&D与企业成立时间(Age)在1%的水平上正相关,表明互联网企业生存时间越长,研发投入越多,以保持企业生命力;R&D与企业营运(Opera)、盈利(EP)能力分别在1%、5%水平上负相关,推测原因是正处于成长期的互联网企业需要减少研发投入以追求利润效益。本模型三种融资渠道分别单独出现反映融资情况,故无须考虑三者相互作用。线性关系的F检验显著,但大多回归系数t检验不显著,需考虑多重共线情况,剔除相关影响变量后得到如下回归结果。

表4为回归结果。 模型1研究内源融资和研究强度的关系,结果表明两者负相关,在5%水平上显著,即研发强度随着内源融资的减少而增强,假设1不成立。经分析主要原因是该类企业漫长的成长导入期需要不断投入资金,导致自身累积的现金流无法维持研发活动,于是偏好外源融资,以提升研发强度。

模型2用于检验研发强度与企业债权融资的相关性,结果显示两者在1%的水平上显著负相关。这是由于:①研发的不确定性和高风险性使企业很难通过具有风险厌恶特征的债权人[12]获取资金。②研发投资被视作经营者从投资人和债权人转移资金的一种渠道,债权人难以进行监督,因此很少愿意输出。[13]故假设2成立。

模型3 用于探究股权融资方式与企业研发的相关性关系,数据表明:股权融资的确对研发有正向促进作用,但并不显著,因此假设3无法得到验证。经检验主要原因是:赴美上市互联网企业的营运能力分散了股权融资对于研发强度的显著作用。当企业营运能力增长时,股权融资有更好的投资渠道以缓解其高成本特征,持续投入研发项目只会增加企业的成本,对于研发投入有挤出效应[14]。同时,数据表明这种融资途径下研发投入与营运水平在1%水平上显著负相关,即研发的降低进一步促进营业水平的增强,以此循环往复。

5研究结论及改进建议

51研究结论

文章基于2015—2017年中国赴美上市互联网企业的92个样本量从三种融资渠道对企业融资方式与研发投入的关系进行实证探究和理论分析,得出结论:第一,对于具有融资困境但研发需求强烈的赴美上市互联网企业,内源融资、债权融资抑制企业研发投入且结果显著;股权融资对研发活动有促进作用,但结果不显著。第二,不同融资渠道的选择对研发行为的影响差异较大。第三,采用内源或股权融资渠道时,企业营运能力的提升对研发行为均有显著抑制作用。

52改进建议

521针对中小型互联网公司

新一波强迅的赴美上市热潮正在到来,然而互联网整体行业格局尚未稳定,草率上市面临着盈利压力、投入受限等问题,可能制约企业发展。因此,需结合自身发展状态和未来战略,客观评估利弊,切勿让赴美上市成为冲动行为。另外,即使躲过国内苛刻审批条件,然自身实力不足、制度不善,终将得不偿失,甚至影响国内企业声誉。

522针对国内证监会及政府相关部门

建议证监会依据不同行业发展水平适当调整准入标准。互联网企业仍属新兴产业,发展尚未成熟,过度注重历史数据,将把优秀互联网企业拒之门外。

建议政府完善各行业融资体系并建立透明的有针对性的信用评价机制及历史信用记录,例如依据互联网企业的行业特点,构建特色信息披露制度及审核程序。

523针对互联网企业管理者

首先,基于不同融资方式的不同研发投入效果,企业管理者应在保证自身稳定经营的基础上,多角度多层次拓展融资形式以实现资金的充分利用。其次,完善债务融资的机制建设和市场维护以降低企业的信用风险。最后,寻求股权结构的创新。对于互联网公司及其他资金需求大的企业来说,股权融资能有效地引入新的投资者,并维护其利益。同时,考虑双层或多层股权架构模式以保障重要高层的话语权。

参考文献:

[1]ZHENG S, STORESLETTEN K, ZILIBOTTI FGrowing like China[J].American Economic Review,2011,101(1):196-233

[2]CHOI Y, YE X, ZHAO L,et alOptimizing enterprise risk management : a literature review and critical analysis of the work of Wu and Olson[J].Annals of Operations Research, 2016,237(1-2):281-300

[3]段海艳不同来源金融资本对企业研发投入的影响研究——以中小板上市公司为例[J].科技进步与对策,2016,33(14):88-92

[4] MYERS S C The capital structure puzzle [J]. The Journal of Finance,1984, 39(3) :575 -592

[5]李春涛,郭培培,张璇知识产权保护融资途径与企业创新——基于跨国微观数据的分析[J].经济评论,2015(1):77-91

[6]CHIAO C Relationship between debt, R&D and physical investment: evidence form US firm-level data [J]. Applied Financial Economics, 2002 (2)

[7]MIGENDT MPrivate equity in clean technology: an exploratory study of the finance-innovation-policy Nexus[M].New York: Social science Electronic Publishing,2017

[8]王新红,聂亚倩政府补助、研发投入与企业绩效[J].财会通讯,2019(3):63-67,76

[9]陈紫晴,杨柳勇融资结构、R&D 投入与中小企业成长性[J].财经问题研究,2015(9)

[10]RAHHIM B,PASCAL DR&D intensity and corporate financial policy: some international evidence [J].Journal of Business Finance & Accounting,2001 (28): 23-38

[11]许蓉互联网企业赴美上市动机及融资效果研究[J].财会通讯,2018(5):87-90

[12]王玉明互联网上市公司资本结构和融资行为关系的实证研究[J].中国战略新兴产业,2018 (44):259-260

[13] HALL B H, LERNER J The financing of R&D and innovation[J]. Handbook of the Economics of Innovation,2010(1):609-639

[14]郭慧婷,田佳茜融资效率及方式對研发投入的影响——基于A股信息技术企业数据[J].会计之友,2018(17):37-43

[作者简介]陈琳(1999—),女,蒙古族,辽宁人,东北师范大学商学院会计专业;张彤(1998—),女,汉族,山东人,东北师范大学商学院会计专业;王雪仪(1998—),女,汉族,河南人,东北师范大学商学院会计专业。