禽蛋价格触底反弹 后市有望震荡上行

2019-07-08虞华袁立林葛亚军

虞华 袁立林 葛亚军

摘 要:每年春节后鸡蛋价格下滑已成为鸡蛋市场的常态,是一个正常的节日效应,今年也不例外,但像今年如此之大的跌幅却不多见,3月随着猪肉价格大涨,鸡蛋已出现触底反弹。猪年春节过后,鸡蛋价格大幅下跌,主产区蛋价甚至跌破2.5元/500g。虽然元宵节前后随着需求和备货回暖,蛋价一度小幅反弹至2.7元左右,但由于供应相对充足,元宵节后蛋价再次回落至2.5元附近。进入3月,随着猪肉价格大涨,蛋价也随之上涨至近3元以上/500g。纵观历史,猪价上涨虽然能提振鸡蛋价格,但作用有限,2016年猪肉一度突破20元/kg,而鸡蛋依旧不为所动。鸡蛋需求一直相对稳定,供应是决定价格的最重要因素,供应宽松是鸡蛋价格上涨的最大压力。

关键词:禽蛋价格;成本波动;环保压力;市场风险;供给侧改革

中图分类号:S8-1 文献标识码:A 文章编号:1673-1085(2019)04-0003-06

猪年春节过后,鸡蛋价格大幅下跌,辽宁、河北等主产区蛋价甚至跌破2.5元/500g。虽然元宵节前后随着需求和备货回暖,蛋价一度小幅反弹至2.7元左右,但由于供应相对充足,元宵节后蛋价再次回落至2.5元附近。进入3月,随着猪肉价格大涨,蛋价也随之上涨至近3元以上/500g。3月25日鸡蛋期货合约1905反弹0.46%,1905合约最高价为3516元/500kg,最低价为3490元/500kg;成交量为8.16万手,持仓量为12.09万手,较上一个交易日减少0.17万手,鸡蛋期货主力合约1905震荡反弹,收于3505元/500kg。临近清明节,利好鸡蛋近月合约,短期内1905上方有支撑,不过开产鸡群增加,现货涨幅空间有限。

1 一季度国内禽蛋市场情况

1.1 蛋价断崖式下跌、鸡价相对稳定 每年春节后鸡蛋价格下滑已成为鸡蛋市场的常态,是一个正常的节日效应,今年也不例外,但像今年如此之大的跌幅却不多见,好在3月随着猪肉价格大涨,鸡蛋已出现触底反弹。全国监测数据显示,2018年1月15日至2月25日,全国主产区蛋价由8.28元/kg跌至5.30元/kg,跌幅超过三成五,达到36%,已属于2013年以来同期的最大跌幅(图1)。进入3月份,由于持续低价导致养殖户惜售心理加剧,鸡蛋现价反弹走高,3月20日鸡蛋全国主产区平均出场价格已回升到6.44元/kg。2019年1~3月全国鸡蛋平均出场价格为6.62元/kg,比2018年同期的7.57元/kg低0.95元,其中:1月份均价最高,为7.78元/kg;2月份均价为6.09元/kg;3月份均价最低,仅5.98元/kg(图2)。与此同时,经过节前老鸡的集中淘汰,节后老鸡存栏数量大减,导致淘汰鸡身价相对稳定。全国淘汰鸡出场价格由春节前的8.67元/kg涨至3月25日的9.56元/kg,涨幅约为10.3%。2019年1~3月全国淘汰鸡平均出场价格为8.86元/kg,比2018年1~3月的8.05元/kg高0.81元,其中:1月份均价最高,为9.27元/kg;2月份均价最低,为8.39元/kg;3月份均价为8.93元/kg(图3)。

1.2 蛋鸡养殖结束连续18个月的盈利 自2017年8月到2019年1月,蛋鸡养殖连续盈利时间达到18个月,其间平均每只鸡盈利幅度超过35元,甚至超过了很多年份9月蛋价高峰期的利润。2019年春节过后,随着蛋价大幅下跌,蛋鸡养殖开始出现亏损,3月中旬随着蛋价反弹,又回到成本线附近。鸡蛋作为生鲜品种,价格下跌意味着供应过剩。从存栏方面来看,去年10月到今年1月淘汰的老鸡是2017年6~9月的补栏,新开产的雏鸡则是2018年6~9月的补栏,新开产雏鸡量大于淘汰的老鸡量,使得去年10月到今年1月蛋鸡存栏量快速上涨。数据显示,2月份商品代蛋鸡存栏环比下降2.8%,同比增加9.2%。今年以来,饲料成本持续下降令养殖户松了一口气,在亏损时毕竟能少亏些。2019年一季度全国玉米平均价格每千克比上年同季持平,豆粕平均价格每千克比上年同季低0.21元。2019年一季度全国鸡蛋平均出场价格为6.62元/kg,饲料成本约为4.45~5.00元/kg,完全养殖成本约5.65~6.20元/kg,主流养殖利润约在0.48~0.97元/kg,其中:1月份盈利,2、3月份均有亏损。

1.3 玉米、豆粕价格“双双回落” 随着贸易商和粮库积极入市收购玉米,目前基层余粮逐渐减少,粮源由农户手中转移到中间贸易环节,但下游玉米需求并未明显好转,贸易商囤粮风险加大,后期玉米市场仍将面临集中出库压力。国内玉米供应充足而养殖市场需求尚在恢复当中,理论上玉米价格将继续下跌。但中央一号文件明确显示,2019年将继续调减玉米种植面积,又在预期上给玉米价格带来一定支撑。加上中美贸易磋商,目前看来从表象上一切进展顺利,后期美产玉米大量进口入市的预期依旧存在,对玉米行情又存在打压态势。因此,多方博弈之下,短期内,玉米价格将继续承压走弱为主,预计3月到5月前期间,玉米价格总体上将适度走强为主。总的来看,目前玉米现货市场供应整体仍宽松,而非洲猪瘟影响持续,饲企采购随用随买,玉米饲用需求疲软,下游产品销售不畅,深加工企业利润缩减,工业需求增长相对有限,需求面对价格支撑不足,在供需格局仍偏松的情况之下,预计短期玉米现货价格以区间震荡运行为主。中美贸易磋商,目前看来从表象上一切进展顺利,后期美产玉米大量进口入市的预期依旧存在,对玉米行情又存在打压态势。如果在此期间中美贸易磋商宣布积极利好消息,将导致玉米价格走跌的几率加大。因此3~5月份期间玉米价格总体看涨的预判能否成立的關键,需要关注中美贸易磋商结果。2019年1~3月份全国玉米价格平均每千克为1.93元,与上年同期的1.93元持平。其中:1月份均价为1.95元/kg,比上年同月的1.88元高0.07元;2月份均价为1.93元/kg,比上年同月的1.92元高0.01元;3月份均价为1.90元/kg,比上年同月的2元低0.10元。

中美贸易谈判的频率虽然不断增加,但双方的进展并未明确对外有任何新的消息,这也使得国内豆粕市场对中美贸易谈判的反映逐渐冷淡,但中美贸易关系的进展依旧是豆粕现阶段最需要关注的事件,因为美国总统曾经警告说,美国可能会在相当长的一段时间内对中国商品征收关税,以确保北京遵守贸易协议,这增加了谈判的不确定性。若中美贸易关系出现新的转机,或将改变国内豆粕整体的大趋势。美国农业部的数据显示,2018年12月底美国大豆库存达到创纪录的37亿蒲式耳,相当于上年美国大豆产量的80%。即使中国遵守在贸易谈判中做出的采购更多美国大豆的承诺,预计到今年8月31日本年度结束时,美国大豆期末库存仍将高达9亿蒲式耳,美国农业部长表示,虽然自去年12月份中国首次自贸易战开始以来进口美国大豆,近来采购美国大豆的时间是在2月份,但是即使中国履行承诺,新订单的数量也只有2017年中国采购量的2/3。这也意味着,现阶段美豆供应充足而难以消化,虽然去年美国政府承诺向农户提供120亿美元援助金,用来弥补农户在贸易战中蒙受的损失。另外,也有一些大豆出口到了其他国家。然而美豆供应依旧充足,这也意味着中美贸易关系无论是否会有实际改善,全球大豆供应充足的事实已经难改,这也拖累国内豆类产品期货上涨空间受限,进而现货价格难有看涨动力。2019年1~3月份全国豆粕价格平均每千克为3.02元,比上年同期的3.23元低0.21。其中:1月份均价为3.15元/kg,比上年同月的3.19元低0.04元;2月份均价为3.07元/kg,比上年同月的3.17元低0.10元;3月份均价为2.84元/kg,比上年同月的3.32元低0.48元(图4)。2019年3月第2周肉鸡配合饲料平均价格3.1元/kg,与前一周持平,同比下降0.3%;蛋鸡配合饲料平均价格2.83元/kg,比前一周下降0.4%,同比下降1%。

1.4 苗鸡价格高价位上涨,波动幅度较大 2016年3月初多数全国主产区肉苗鸡平均价格一度达到5.43元/羽;2017年3月初肉苗鸡价格仅为1.15元/羽;2018年3月初肉苗鸡价格为3.40元/羽;而今年1月底肉苗鸡价格已达6.33元/羽;2月份震荡上行,2月底达到6.96元/羽;3月份继续震荡上行,3月15日一度高达9.67元/羽,3月底肉苗鸡价格仍达9.20元/羽(图5),说明养鸡业在非理性发展。据农业部对全国480个集贸市场畜禽产品价格定点监测,2019年3月份第2周商品代蛋雏鸡平均价格3.48元/只,比前一周上涨0.9%,同比上涨4.8%;商品代肉雏鸡平均价格4.84元/只,比前一周上涨5.9%,同比上涨57.1%。

2 春节后鸡蛋价格下跌原因分析

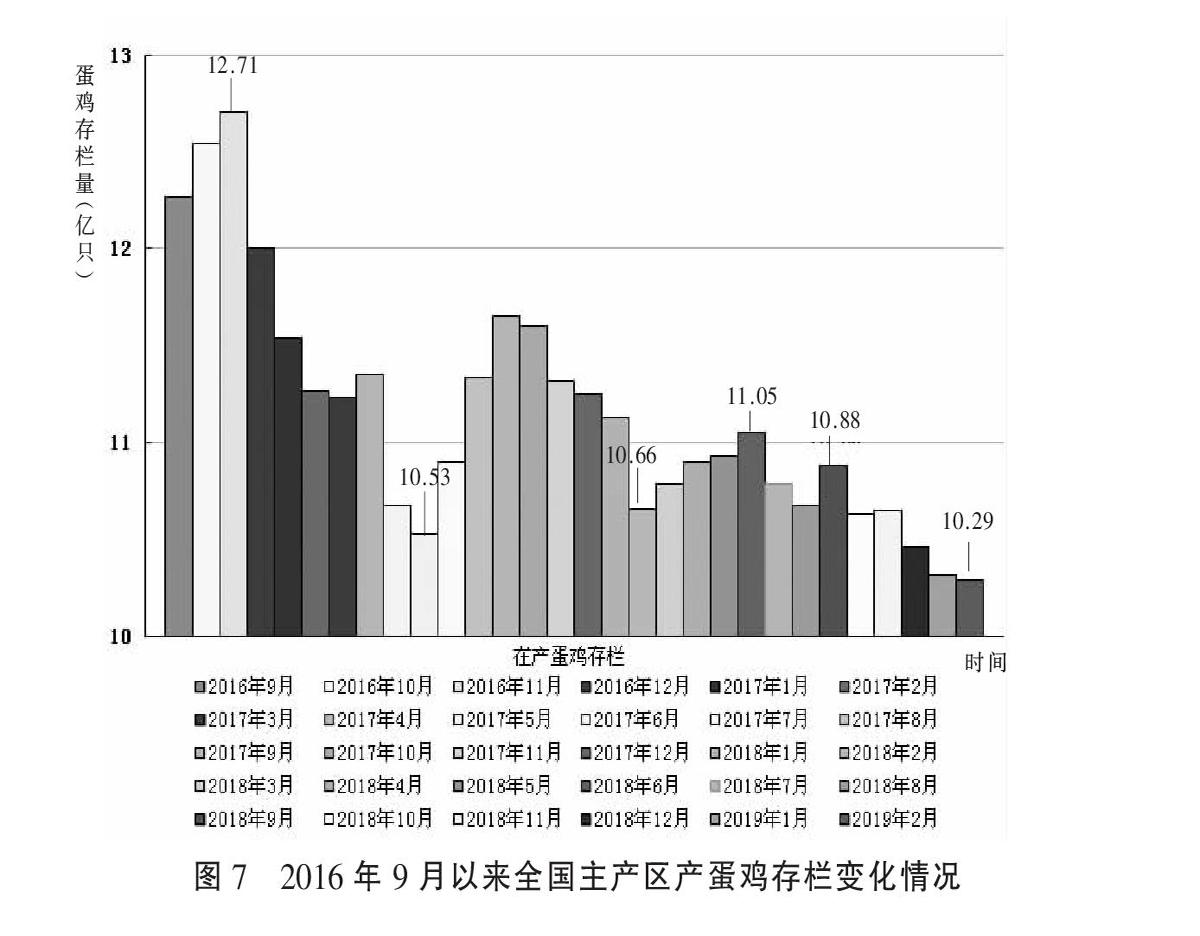

春节后消费疲软应该是价格走低的主要原因,加上猪肉、蔬菜类等相关农产品价格持续下跌,制约鸡蛋销量,因此造成供略大于求的局面。一般春节过后,鸡蛋消费进入一年中最平淡的时期,2月到4月,主销区各地走货量明显少于其他月份,原因有三个:一是春节后企业恢复开工较为缓慢,集团性采购量在此时间段内减少;二是此时间段鸡蛋消耗为正常刚需,并无重大节日拉动消费,在市场供应保持稳定前提下,终端消费力的减弱拖累鸡蛋价格弱势运行;三是南方多阴雨天气,鸡蛋容易产生“返潮”、“出汗”等问题,南方销区经销商接货积极性不高,导致市场流通速度放缓。但今年各地库存压力不大,从2月25日开始,产区余货逐渐消化,销区市场采购量陆续增加,市场走货情况向好(图6)。

3 后期禽蛋市场价格走势预判

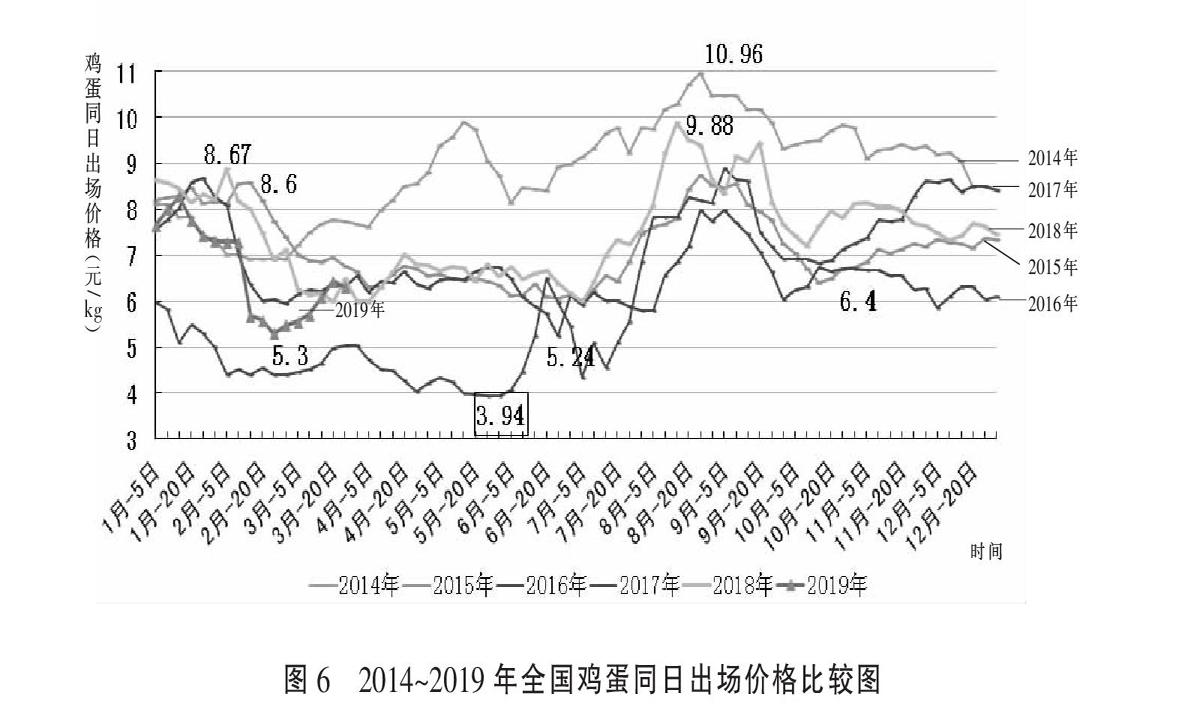

从以往的补栏结构来看,若无禽流感等重大风险事件发生,今年上半年鸡蛋供应依旧相对充足。1月,后备商品代蛋鸡存栏环比上涨2.18%,同比下降0.35%。2月所监测全国主产区在产蛋鸡存栏为10.29亿只(图7),环比下降0.29%,同比下降3.44%,当期新增开产6783万只,低于淘汰量6590万只,产能较上期继续维持下降。其中,90~119d即将开产的青年鸡占比为7.45%,环比上升1.2%,预计2月份新增开产将有所增加;450~479d老鸡占比2.4%,环比下降1.28%。新增开产数量大于淘汰量,蛋鸡产能预计将继续增加。从上半年即将开产的蛋鸡补栏情况来看,2018年四季度到2019年1月,商品鸡苗销售同比下降约10%,意味着如果正常淘汰,到5月蛋鸡存栏可能下降2%~3%,5月蛋鸡存栏预计同比增加7%左右,整个上半年鸡蛋供应相对宽松。2018年3、4月主产区蛋价在6元/kg附近徘徊,到5月抬升至6.6元/kg,预计2019年3、4月主产区平均价在6元/kg左右,5、6月平均价在6.5元/kg左右,上半年蛋价高点在5月,为6.8~7.1元/kg。近期由于鸡蛋现货随着猪肉价格的上涨而大幅上涨,1905合约趁此走出一波上涨行情。纵观历史,猪价上涨虽然能提振鸡蛋价格,但作用有限,2016年猪肉价格一度突破20元/kg,而鸡蛋价格依旧不为所动。鸡蛋需求一直相对稳定,供应是决定价格的最重要因素,供应宽松是鸡蛋价格上涨的最大压力。

春节之后鸡蛋1909合约快速上涨,从2月1日收盘的3937点涨至3月12日收盘的4128点。9月合约强势意味着市场认为今年中秋节前后鸡蛋价格将再次上涨。从供应上看,由于蛋鸡盈利时间较长,养殖户补栏积极性不减,种鸡场鸡苗订单已经排至4、5月,9月存栏同比可能有所增加。从需求来看,9月猪肉价格可能继续上涨,进一步利好鸡蛋的下游需求。前期估值过低使得9月合约在春节过后提前抢跑,但总体供应量的增加使得蛋价可能达不到去年9月的高点。总体来看,鸡蛋供应依旧宽松,上半年蛋价可能没有太多起色,5月合约有一定的下跌空间。而前期估值偏低使得9月合约还有一定的上行空间,9月与5月合約价差将进一步拉大。

收稿日期:2019-03-25

作者简介:虞华,男,1963年出生,江苏盐城人,大学本科,国家统计局盐城调查队副调研员(副局长),高级统计师,盐城师范学院兼职教授,工作30多年来一直从事民生价格调查及价格理论研究,E-mail:yccddyh@126.com。