建筑业“营改增”税负变化与进项税筹划再探讨

2019-01-10詹敏

【摘要】 针对目前学术界对建筑业“营改增”的认识偏差,文章从建筑业“营改增”相关政策、工程计价规则调整和建筑企业实际情况出发,对建筑业“营改增”税负变化、进项税抵扣不足和简易计税方法选择等问题进行了详细分析,并提出建筑企业“营改增”进项税筹划相关建议。

【关键词】 建筑业;营改增;税负;进项税筹划

【中图分类号】 F810 【文献标识码】 A 【文章编号】 1002-5812(2019)23-0099-03

建筑业“营改增”实施以来,建筑企业上游(材料、机械)的增值税抵扣链日趋完整;建筑企业下游的不动产得以抵扣,负担明显减轻。建筑企业涉及税前造价的增值税扣除和进项税抵扣,虽然总体税负变化不大,但对进项税的筹划仍十分重要。从近期一些有关建筑企业“营改增”的文献来看,学术界对建筑企业“营改增”税负变化和简易计税方法选择等的认识和理解,与实际存在一定偏差,主要原因是对建筑业“营改增”相关政策、工程计价规则变化和简易计税方法的适用情况缺乏足够的认识。这些认识和理解的偏差可能误导建筑企业对“营改增”的认识和纳税筹划。因此,本文对这些问题进行详细分析,并提出建筑企业“营改增”进项税筹划的建议。

一、建筑业“营改增”的税负变化和进项税抵扣问题

(一)“营改增”前建筑业税负的测算

2011年出台的“营改增”试点方案中明确建筑业适用11%的增值税税率(增值税税率已于2018年5月1日调整为10%,2019年4月1日调整为9%,但为了说明问题,本文仍以11%税率进行表述),为此住建部组织了建筑业“营改增”税负测算(建办计函[2012]205号),按“销项税-营业税”测算,即“11%增值税-进项税抵扣-3%营业税”(其中涉及因价外税与价内税不同,对计税基数的折算)。不少学者和建设行业协会等也进行了“营改增”存在问题分析和施工企业税负测算。中国建设会计学会通过调研、测算,发现建筑业“营改增”进项税抵扣不足,税负平均增加2.83%,税负很重[1]。詹敏(2014)通过分析房屋竣工工程项目的各项费用构成和进项税抵扣的可能情况,得出“营改增”后税负增加了3.18%,主要原因为人工费、砂石料等进项税抵扣不足,且不同类型的工程项目存在明显的税负差异[2]。

然而,上述“营改增”税负的概念限于一定的历史背景和原因,具有较大的局限性。在营业税制下,营业税由建筑企业下游(建设单位,即工程产品购买方)支付,建筑企业代缴,对于建筑企业来说并不存在税负问题;在增值税制下,彼时不动产能否作为进项税抵扣还不确定,工程计价规则(合同定价方式)也不确定,即11%的增值税是由建筑企业承担还是由下游(建设单位)承担尚不明确,因此,只能单纯考虑“营改增”前后税负的变化,即“11%增值税-进项税抵扣-3%营业税”的税负概念。实际上,其中“11%增值税”和“3%营业税”的主体是建筑企业的下游(建设单位),而“进项税抵扣”的主体是建筑企业,“11%增值税-进项税抵扣-3%营业税”既不是建筑企业的税负变化,也不是下游(建设单位)的税负变化。

(二)“营改增”后建筑业税负的变化

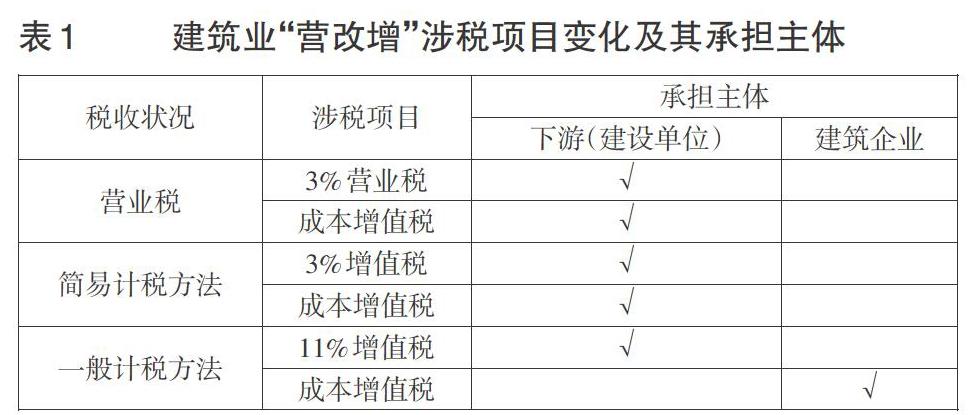

自2016年5月1日起,建筑業全面推行“营改增”,住建部对工程计价规则进行了调整(建办标[2016]4号),分为一般计税方法和简易计税方法两种方式。一般计税方法的工程计价规则采取价税分离机制,构成税前造价的各项费用不包括进项税,即材料费、机械费和管理费等需要扣除增值税(简称成本增值税),人工费、规费和利润不考虑扣除增值税,工程造价=税前造价×(1+11%)。当采用简易计税方法时,适用3%征收率进行工程计价,税前造价构成的6项费用均不考虑扣除增值税。建筑业“营改增”,3%营业税、11%税率或3%征收率的增值税由下游(建设单位)承担,建筑企业代缴。工程项目中涉税项目的变化及其承担主体如表1所示。

由表1可知,建筑业“营改增”后建筑企业只在一般计税方法下涉及成本增值税的扣除。这些扣除的增值税能否抵扣进项税,成为建筑企业的实际税负,即建筑企业税负=扣除增值税-可抵扣进项税。根据新计价规则,在税前造价构成的6项费用中,人工费、规费和利润不考虑扣除;材料费按不同材料种类的适用税率扣除,如砂石料按3%征收率扣除;机械费按折旧费、修理费、场外运输费和燃料动力费的适用税率扣除;管理费共14项,办公费、固定资产使用费、工具用具使用费和检验试验费4项按适用税率扣除,其他10项不扣除。总体上增值税基本能够得到进项税抵扣,建筑企业税负变化不大,消除了不同进项特征的工程项目的税负差异。

由此可见,建筑业“营改增”,税负的变化只与建筑企业下游(建设单位)相关。为了阐明由营业税改为增值税带来的真正影响,并考虑下游(建设单位)的负担变化将影响其对计税方法的选择,本文对建筑业“营改增”下游(建设单位)的负担变化(工程造价和实际支出)进行测算,结果如表2所示。

由表2可知,对于建筑企业下游(建设单位),由于不动产可分期抵扣,“营改增”后两种计税方法的税负分别出现不同程度的降低,即可以节省大量的工程成本或投资,对工程项目建设和社会扩大再生产十分有利。一般计税方法与简易计税方法相比,还可节省工程成本的增值税税款,因此建筑企业下游(建设单位)更愿意选择一般计税方法。

(三)对建筑企业“营改增”税负和进项税抵扣认识偏差的分析

目前,部分学者仍按照“11%增值税-进项税抵扣-3%营业税”的税负概念进行税负测算,得出建筑企业税负加重的结论。对照上述建筑业“营改增”税负的分析结果可知,这种观点缺乏对建筑业“营改增”工程计价规则调整的认识,仍然停留在“营改增”前的税负概念,与建筑企业的实际税负(扣除增值税-可抵扣进项税)存在较大偏差。

此外,部分学者认为建筑企业人工费不能抵扣增值税、砂石料难以抵扣增值税,总体上进项税抵扣不足,从而人工费和地方材料占比较大的工程项目税负更重。根据上述对建筑业“营改增”税负的分析结果可知,这种观点缺乏对建筑企业“营改增”实际税负概念和对建安费用增值税扣除办法的认识,这些问题目前在工程项目实际中已基本不存在。

二、建筑企业“营改增”简易计税方法选择问题

(一)一般纳税人的简易计税方法选择

根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)附件2规定:(1)一般纳税人以清包工方式提供的建筑服务,可以选择适用简易计税方法计税。以清包工方式提供建筑服务,是指施工方不采购建筑工程所需的材料或只采购辅助材料,并收取人工费、管理费或者其他费用的建筑服务。(2)一般纳税人为甲供工程提供的建筑服务,可以选择适用简易计税方法计税。甲供工程,是指全部或部分设备、材料、动力由工程发包方自行采购的建筑工程。(3)一般纳税人为建筑工程老项目提供的建筑服务,可以选择适用简易计税方法计税。老項目是指2016年5月1日前签订的工程项目施工合同,目前已基本不涉及简易计税方法的选择问题。

对于一般纳税人以清包工方式提供的建筑服务和一般纳税人为甲供工程提供的建筑服务,既可选择简易计税方法,也可选择一般计税方法。实际上,工程项目施工合同属于买方市场,采用哪一种计税方法,一般由建筑企业下游(建设单位)决定。由前述分析可知,不论是清包工方式还是甲供工程,仍存在少部分成本增值税,如果采取一般计税方法,这些成本的税前造价增值税扣除,比采取简易计税方法的税前造价低,对建筑企业下游(建设单位)有利。因此,建筑企业下游(建设单位)更愿意选择一般计税方法,建筑企业几乎不可能对清包工方式和甲供工程选择简易计税方法。

(二)小规模纳税人的选择

根据财政部、国家税务总局发布的《关于统一增值税小规模纳税人标准的通知》(财税[2018]33号),增值税年应税销售额不超过500万元可以申报小规模纳税人。首先,建筑工程总承包企业的年销售额远远超出这个额度。其次,建筑市场采用同一平台进行工程招投标,建筑企业下游(建设单位)更愿意选择对其有利的一般计税方法,小规模纳税人建筑企业不能参与工程项目投标;总包建筑企业不可能选择小规模纳税人身份。对于专业分包建筑企业,总包支付的工程款扣除成本的增值税,如果选择小规模纳税人身份则得不到抵扣,减少其利润空间。因此,建筑企业从意愿上均会选择一般纳税人身份,只有部分专业分包小型施工企业和劳务分包企业,因不具备一般纳税人资格才申报小规模纳税人身份,纯属无奈之举。

有学者认为劳务成本占比高且可抵扣进项税额相对较少的项目,选择简易计税方法有利。有学者认为如果可抵扣增值税专用发票难以取得,且符合简易计税方法的条件,建议企业选用简易计税方法。有学者认为建筑业一般纳税人以清包工方式和为甲供工程提供的建筑服务可以选择适用简易方法计税,以3%的征收率计税,建筑企业的税负会降低不少。这些观点忽视了建筑企业下游(建设单位)对计税方法选择的主导性,缺乏对总包建筑企业销售额、市场竞争实际情况的足够认识,与总包建筑企业不可能选择简易计税方法、分包建筑企业采取简易计税方法反而会加大成本的实际情况存在较大偏差。

三、建筑企业“营改增”进项税筹划的建议

由上述分析可知,根据新计价规则,建筑企业存在税前造价扣除增值税能否得到抵扣的税负问题。因此,对于建筑企业的进项税筹划来说,招投标报价环节十分重要,建筑企业应熟悉建安费用增值税扣除要求(详见《建筑业营改增工程计价规则调整实施方案》(建标造[2014]51号)),对照招标文件中提供不含税材料价和不含税机械台班进行扣除增值税测算,并进行投标报价调整,预防进项税抵扣风险。第一,深入分析各省市或地方的材料费的不同扣除办法,明确材料市场除税信息价的构成和测算办法、测算基础(是否采用一票制)、采购保管费扣除的税率、工程项目涉及各种材料的增值税税率,从而采取投标报价针对性措施。第二,厘清除税施工机械台班单价的扣除系数、各项费用的扣除办法,明确各种机械的投入途径(租赁、已有和新购),对照除税机械台班单价比较分析各种机械的进项税抵扣风险因素,对投标报价进行针对性调整。第三,准确把握企业管理费构成内容的调整、扣除内容及扣除系数、测算基数及除税价的变化、扣除后的综合费率,做好投标报价调整。第四,对于人工费采取劳务分包,开具3%税率增值税专用发票。S

【主要参考文献】

[ 1 ] 詹敏.基于不同合同定价方式的建筑业“营改增”税负测算[J].财会月刊,2014,(24):41-43.

[ 2 ] 詹敏.“营改增”对施工企业税负的影响与建议[J].会计之友,2014,(02):99-102.

[ 3 ] 余秀琴.“营改增”对高速公路项目业主单位及施工承包单位的影响及对策[J].商业会计,2018,(17):111-113.

[ 4 ] 王星群.“营改增”对建筑施工企业的影响及应对措施[J].商业会计,2018,(16):76-77.

[ 5 ] 任政权,杨成文.“营改增”对公路施工企业财务影响的研究[J].商业会计,2018,(01):60-62.

[ 6 ] 李强,倪云珍,王树峰.建筑业增值税纳税筹划要点研究[J].商业会计,2017,(09):121-123.

[ 7 ] 彭空军,朱久霞.“营改增”对建筑企业的影响研究[J].商业会计,2017,(01):63-65.