融券卖空机制是否抑制了上市公司过度投资?

2018-04-29王蕾茜邹辉文

王蕾茜 邹辉文

内容提要:过度投资与重复建设是我国改革开放以来经济增长中的顽疾。为发现更多的对过度投资的外部治理工具与途径,本文以我国2007-2016年A股上市公司为样本,运用混合回归模型和logit模型,实证分析融券卖空与过度投资之间的关系。研究结果表明,当公司面临较差的投资机会却依然扩大投资规模时,卖空交易者能够识别并对其进行卖空,而融券卖空也在一定程度上降低了公司发生严重过度投资的概率。使用双重差分模型和双重差分倾向得分匹配法以及卖空量的残差来解决内生性问题,发现上述结论依然成立。卖空机制能够通过“自律效应”、“霍桑效应”以及提高会计信息质量来有效抑制过度投资,但通过“反馈效应”抑制过度投资的效果不明显,融资买入对过度投资不存在显著影响。因此,放松卖空限制有助于抑制过度投资动机,提高公司价值,完善公司治理。

关键词:卖空;过度投资;潜在机制;治理效应

中图分类号:F8325 文献标识码:A 文章编号:1001-148X(2018)03-0039-09

收稿日期:2017-11-20

作者简介:王蕾茜(1991-),女,云南蒙自人,福州大学经济与管理学院博士研究生,研究方向:财务管理与金融创新;邹辉文(1959-),男,江西崇仁人,福州大学经济与管理学院教授,博士生导师,管理学博士,研究方向:数理金融与投资理论。

基金项目:福建省自然科学基金项目“基于极值理论的Copula函数的巨灾风险债券定价研究”,项目编号:2017J01794。

改革开放以来,中国经济经历了高速成长,但与其他国家不同,中国的“增长奇迹”中包含了大量的过度投资和低水平重复建设[1],倘若现行制度或激励机制不能矫正公司投资的长期扭曲,必然导致产业结构失衡,影响宏观经济平稳运行[2]。作为具有价格发现功能的融券卖空机制,能够增加市场流动性,但其对市场影响利弊的争论一直没有停止。自2010年沪深证券交易所正式开通融资融券交易系统以来,我国融券业务迅速繁荣,截止至2016年12月31日,融券标的已经由最初的90只扩充为950只,融券余额由011亿元上升至3479亿元,尽管与融资买入相比我国融券业务发展仍然滞后,但是融券卖空的合法性与可行性已基本具备,这为深入研究卖空机制对过度投资的治理效应提供了良好的实验环境。因此,本文以我國2007-2016年A股上市公司为样本,运用混合回归模型和logit模型,实证分析融券卖空与过度投资之间的关系,拟解决以下两个问题:第一,卖空者是否能够挖掘到公司盲目投资的负面信息并将其纳入投资决策?第二,融券卖空是否抑制了管理者过度投资的动机?其背后的途径是什么?

一、研究假设

传统的估值理论认为,公司的市场价值等于其既有资产未来收益的贴现值加上投资机会的净现值。当公司投资项目的回报率高于市场所要求的回报率时,如果管理者遵循价值最大化原则,那么提高资本支出的公告将对公司价值产生正向冲击,反之则会产生负面影响。然而,现实中由于委托代理问题的存在,管理者的投资行为往往并不以公司市场价值最大化为目的,构建商业帝国的企图使其投资于净现值为负的项目。对于存在过度投资倾向的公司来说,这一行为与其自身业绩、市场价值都显著负相关。Titmana et al(2004)[3]也发现不正常的资本投资和未来股票回报之间存在着负相关关系,并且这一关系在拥有较大投资自由裁量权的公司内更加明显,这类公司包括高自由现金流和低负债率的公司,它们更容易发生过度投资。国内也有不少学者分析了过度投资与公司价值间的关系,如杜兴强等(2011)[4],以上研究均认为过度投资行为显著降低了公司价值。另一方面,Chen & Singal(2003) [5]等认为卖空投资者是“知情”的,与金融市场上的其他参与者相比,他们有着不可比拟的信息收集渠道以及信息处理技巧,对公司的真实价值更加了解,擅长挖掘目标公司的负面信息,并能够通过攻击价格高估的股票获利[6]。因此卖空交易者总是能够正确预测未来股票超额收益为负的公司并对其进行卖空[7]。综上所述,本文认为卖空交易者能够识别并卖空具有过度投资行为的公司。由于过度投资程度与投资规模正相关[8],而投资规模扩大有时被市场认为是“利好消息”,因为它意味着公司拥有更多的投资机会且公司及其管理者赢得了资本市场信心[3]。如果单纯利用过度投资作为解释变量与卖空程度进行回归,那么回归结果很可能会受“投资利好”的影响而偏离预期,因此本文将投资机会考虑在内,提出假说1来间接检验过度投资是否会增加公司被卖空的可能。

假说1:与面临较好的投资机会相比,当公司面临较差的投资机会却依然扩大投资规模时,其更容易被卖空交易者卖空。

关于卖空如何影响市场的争论一直没有停止,支持者认为融券卖空能够促进市场信息有效,反对者却将其视为破坏金融市场稳定的“毒药”。过去学者们对这一问题的探索主要集中于分析卖空机制如何影响信息传递,如何影响价格形成,进而影响市场的流动性和波动性,但近年来,学者们却将关注点转移到了公司行为领域。Fang et al(2016)[9]将美国证券交易委员会(SEC)一项降低卖空成本的试点事件(Reg-SHO PILOT)作为准自然实验进行分析,发现融券卖空确实抑制了经理人进行盈余操纵的动机;Massa et al(2015) [10]利用33个国家2002至2009年间的数据证实了卖空威胁与公司盈余管理之间存在显著的负相关关系,而这种负相关关系产生的原因在于卖空增加了经理人不当操作被发现的概率和速度;Chang et al(2016)[11]从事前的角度研究了卖空威胁的“自律效应”,发现拥有较多可卖空额度的公司能够获得更高的并购绩效。我国关于融资融券对公司行为的讨论近几年来渐渐兴起,陈晖丽和刘峰(2014)[12]以我国融资融券交易试点为背景,采用双重差分模型分析融资融券对上市公司盈余管理行为的影响,认为融资融券能够对中小投资者“用脚投票”产生杠杆效应,加剧了对大股东和管理层的惩罚,因而具有公司治理效应。张璇等(2016)[13]考察了卖空对财务重述的影响,发现加入融券标的会导致分析师跟踪人数增加,标的公司发生财务重述的可能性显著降低;靳庆鲁等(2015)[14]则提出当面临较差的投资机会时,如果公司不及时调整投资决策,投资者会卖空公司股票以套利,从而导致股价下跌、损减大股东的财富。因此,在放松卖空管制以后,当面临较差的投资机会时,可卖空公司的大股东有动机监督管理层及时调整投资决策。在此基础上,本文认为倘若公司的非效率投资行为能够被卖空者发现的话,那么卖空机制对过度投资也可能存在治理效应,故提出假说2:

假说2:卖空机制抑制了管理者进行过度投资的动机。

二、研究设计

(一)数据来源与样本选择

本文选取2007-2016年间中国A股上市公司为研究对象,并对样本进行如下处理:(1)剔除ST、*ST公司样本;(2)剔除金融行业样本;(3)剔除有缺失值的样本。为了克服极端值的影响,本文对连续变量按照1%与99%分位进行了必要的缩尾处理,最终得到1882家A股上市公司9486个公司-年度观测值。截止至2016年12月31日,两市累计调入标的的股票共1062支,调出112支,剩余950支,本文将曾经调入,之后又调出标的的股票全部从样本中删除。相关财务数据来自国泰安数据库、RESSET金融研究数据库,融资融券标调入调出数据来自Wind资讯金融终端。

(二)模型与变量

1卖空识别

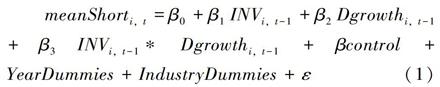

为了检验假说1,即“与面临较好的投资机会相比,当公司面临较差的投资机会却依然扩大投资规模时,其更容易被卖空交易者卖空”,本文构建了如下OLS模型(1):

meanShorti,t=β0+β1INVi,t-1+β2Dgrowthi,t-1+β3INVi,t-1*Dgrowthi,t-1+βcontrol+YearDummies+IndustryDummies+ε(1)

模型(1)中,meanShort表示融券卖空程度,度量方法为月融券余额/月个股交易金额的年度平均值;INV表示资本支出水平,计算方法参考靳庆鲁等(2015)[14];本文使用营业收入增长率(growth)来衡量公司潜在的投资机会,如果一个公司的growth为负,则Dgrowth取1,表示投资机会不佳,否则取0。用营业收入增长率来区分投资机会好坏的原因如下:营业收入增长率能够有效反映公司的成长性,一般认为成长性越高的公司,投资机会越多;INV*Dgrowth为INV与Dgrowth的交互项,表示与投资机会好的时候相比,投资机会差时,扩大投资规模对卖空量的影响,是本模型的核心变量,若β3显著为正,則说明假说1被支持。模型(1)中控制变量(control)包括:(1)未预期盈余,度量方法为[t期EPS-(t-1)期EPS]/t期收盘价,其中EPS为每股收益;(2)每股净资产;(3)流通股市值的自然对数;(4)毛利率;(5)资产负债率;(6)年个股交易数量取对数;(7)考虑现金红利再投资的年个股回报率。所有解释变量均选择滞后一期以控制内生性。YearDummies表示控制年度固定效应,IndustryDummies表示控制行业固定效应。

2卖空治理

为了检验假说2,即“卖空机制抑制了管理者进行过度投资的动机”, 本文采用Richardson(2006)[15]的预期投资模型来计算过度投资,然而,李延喜等(2015)[16]指出,在使用该模型测量上市公司的投资效率时,所有公司都存在投资非效率情况,即上市公司不是过度投资,就是投资不足。故我们参考Massimo et al(2015)[17]的做法,将公司划分为严重过度投资公司以及投资水平相对正常的公司,并通过建立logit模型来检验卖空机制是否降低了公司发生严重过度投资的概率,模型如下:

logit(highover1i,t)=β0+β1Shorti,t+βcontrol+YearDummies+IndustryDummies+ε(2)

模型(2)中,highover1i,t为虚拟变量,代表样本公司当年的过度投资行为。本文将由Richardson预期投资模型计算出来的过度投资由大到小排序,若上市公司处于前2/3,则highover1i,t值取1,表示“发生严重过度的投资公司”,若上市公司处于后1/3则highover1i,t值取0,表示“投资水平相对合理的公司(过度投资轻微的公司)”。Short为核心变量,若其系数显著为负,则说明假说2得到了经验证据的支持,即随着卖空程度的增加,公司发生严重过度投资的概率降低,出于稳健性考虑,我们分别使用meanShort和medianShort来进行回归。control为控制变量,定义见表1,为了避免扰动项中存在与Short相关的因素从而破坏无偏性,本文梳理有关文献,增加了尽可能多的控制变量,并通过检验证实了这些变量之间不存在多重共线性。我们从公司自身特征、政府干预、内部治理和外部治理四个方面对控制变量进行分类。

Li & Lei(2016)[18]认为当期的公司规模、股票波动率、上一期的年个股回报率、账面市值比、机构投资者持股比例、换手率等公司特征决定了卖空交易者对某一股票卖空程度的高低,而这些特征又与公司的过度投资水平紧密联系,为了进一步控制内生性,我们使用meanShort及medianShort与上述因素回归的残差residual,包括meanresidual和medianresidual来作为卖空程度的代理变量,构建模型(3)以检验卖空程度的增加是否会降低公司发生严重过度投资的概率。

logit(highover1i,t)=β0+β1residuali,t+βcontrol+YearDummies+IndustryDummies+ε(3)

三、实证结果分析

(一)变量描述性统计

表2是变量的描述性统计分析。对应于模型(2)所用到的主要变量,分别报告了其均值、标准差、最大值、最小值、第一四分位数、中位数以及第三四分位数等统计量。其中,meanShort的最大值为7133346,最小值为0,标准差为295440,medianShort的最大值为2537959,最小值为0,标准差为120057。这说明不同标的公司的融券余额存在巨大差异,但总体规模仍然偏小。

(二)投资机会差时扩大投资规模与卖空识别

表3为检验假说1的回归结果。在第一列中未加入任何控制变量,第二列中加入了控制变量但是没有控制行业、年度和公司,第三列中控制了行业和年度,第四列中控制了公司和年度。在(1)-(4)列中INVi,t-1*Dgrowthi,t-1的系数都在1%的水平下显著为正,这表明与面临较好的投资机会相比,当公司面临较差的投资机会时,若继续扩大投资规模则会增加卖空量,即卖空者能够根据基本面做出判断,识别并卖空非效率的盲目投资。值得注意的是,在加入了控制变量后,INVt-1的系数显著为负数,说明当投资规模扩大时卖空程度将随之减少,验证了我们前文中提到的“投资利好”假设。为了克服异方差性和自相关,本部分及以下部分皆使用以公司为聚类变量的聚类稳健标准误。鉴于我们主要关注融券卖空与过度投资之间的内在联系,且文章篇幅有限,本文将省略控制变量的回归结果,总体来说,控制变量的回归结果与预期基本一致,但是部分控制变量没能通过显著性检验。

(三)融券卖空对过度投资的治理效应

表4报告了融券卖空程度影响过度投资的回归结果(检验了假说2)。回归结果显示,随着卖空程度的不断增加,公司发生严重过度投资的概率逐渐减小,在使用meanShort和medianShort作为核心解释变量时,二者的系数β1均为负且分别在1%和5%的水平下显著。在使用meanresidual和medianresidual作为核心解释变量时,尽管系数β1的显著性有所减少,但依然为负,且medianresidual的系数在10%的水平下显著。检验结果表明卖空机制抑制了管理者进行过度投资的动机,假说2得到支持。

四、内生性问题检验

不仅卖空机制能影响过度投资,反过来,也许过度投资水平较低的公司更容易被选为融券标的。为了准确识别卖空机制与过度投资间的因果关系,本文使用双重差分模型以及双重差分倾向得分匹配来进一步控制内生性。

(一)双重差分模型

在我国,由于融资融券只针对部分公司进行,因此我们会关心融券标的组的平均变化与非融券标的组的平均变化之差,以此来衡量融券卖空是否能改善公司过度投资,故本文采用双重差分模型来描述这一关系,建立模型(4):

logit(highoveri,t)=β0+β1listi+β2posti,t*listi+βcontrol+YearDummies+IndustryDummies+ε(4)

在模型(4)中,标的证券的哑变量为list,公司股票若属于标的证券则取1,否则取0,融券执行时间哑变量为posti,t,标的证券参与融券交易之后取1,在此之前取0。由于年度时间哑变量YearDummies已经控制住了时间固定效应,故为了避免多重共线性,本文将不再把post放入模型中,行业哑变量IndustryDummies控住了行业固定效应。在前面的研究中,我们将严重过度投资的概念定义为过度投资水平较严重的后2/3的公司,考虑到上文研究结论的可靠性在很大程度上依赖于对严重过度投资的定义,为了检验结论的可靠性,我们以中位数为界限,将过度投资水平超过界限的公司定义为严重过度投资公司,highover2i,t取1,否则取0。出于稳健性考虑,本文将同时汇报两种定义方式的回归结果,见表5。回归结果显示,无论是使用highover1i,t还是highover2i,t作为被解释变量,post*list的系数都显著为负,这表明在加入融资融券标的后,公司发生严重过度投资的概率显著降低,支持假说2。

(二)双重差分倾向得分匹配

为了進一步克服标的证券确定的自选择性及其他内生性问题,我们利用双重差分倾向得分匹配进行稳健性检验。本文首先保留融资融券公司被调入标的前一年的数据,记为处理组(list=1),同时保留从未加入标的公司同年的数据,记为对照组(list=0),并运用logit模型计算每一家公司被选入处理组的概率,其中被解释变量为list,协变量包括公司规模、关联占款、公司年龄、总资产收益率、外部机构持股比例、资产负债率,同时控制了年份和行业固定效应。对于每一家处理组的公司,本文都按照倾向得分进行一对一最近邻匹配。检验证据表明,以公司规模、关联占款、公司年龄、总资产收益率、外部机构持股比例、资产负债率为协变量的logit模型拟合效果良好,且匹配满足共同支撑假设和独立性假设,考虑到篇幅限制,这里未做报告。我们按照经典双重差分估计方法(模型4)对匹配后的样本进行估计,回归结果见表5,尽管post*list的系数不显著,但仍然为负,支持了上文的结论。

五、进一步研究

(一)融券卖空影响过度投资的潜在机制

1.自律效应:“股票薪酬”与“饭碗安危”

Miller & Risk(1997) [19]通过建立模型发现在异质信念和卖空限制的背景下,悲观的投资者因为受到卖空限制而不能参与市场交易,充分表达信息,导致股票价格主要反映了乐观投资者的意见,造成股票价格被高估。而李科等(2014)[20]则指出放松卖空约束,降低卖空成本以及增加卖空量等行为降低了股票价格。另一方面, Chang et al(2016) [11]认为源于卖空的价格下跌能够给管理者带来双重压力,一是通过股票薪酬制度减少了管理层个人利益;二是股票价格下跌增加了公司被敌意收购的可能性从而令管理者面临丢失工作的威胁。因此本文认为存在自律效应,即只要管理者担心自己的“股票薪酬”及“饭碗安危”,那么他们就会自觉放弃有损公司价值的行为来避免公司股票被卖空,在投资决策方面具体表现为减少过度投资。为了检验“股票薪酬”假说,本文按照高管持股激励强度(wps)高低,将样本分为高管持股激励强度较高(highwps=1)和较低(highwps=0)两组,出于稳健性考虑,我们使用模型(2)和模型(4)对两个样本分别进行回归。由于我国目前权益激励总体水平较低,实施期权激励的上市公司相对较少,从绝对值水平衡量激励作用可能相对有限,故本文采用“(高管持股数量*平均股价)/高管前三名薪酬总额”来对高管持股激励强度进行度量。当wps大于中位数时,highwps取1,当wps小于中位数时,highwps取0。为了检验“饭碗安危”假说,本文根据2012年证监会的行业细分标准,手动整理了“面临敌意收购威胁”的公司信息:若过去一年内,该公司所处的行业中曾经发生过敌意收购,则HT(hostiletakeover)取1,表明公司面临敌意收购威胁,否则取0。按照HT的取值,本文将公司样本分为“面临敌意收购威胁组”和“不面临敌意收购威胁组”并分别采用模型(2)和模型(4)对不同组回归,回归结果见表6。结果显示,无论是meanShort还是list*post,其系数在“高持股激励强度”和“高卖空威胁”组都显著为负,而在“低持股激励强度”和“低卖空威胁”组则不显著,证明了“股票薪酬”和“饭碗安危”确实是卖空机制影响管理者过度投资的途径。

2.霍桑效应

除了自律效应外,融券卖空影响过度投资的途径可能还包括霍桑效应,即融券标的公司由于受到市场的额外关注而努力改善经营决策,避免过度投资。相关的研究包括:Grullon et al(2015)[21]指出取消报升规则降低了公司的投资水平,而造成这一结果的原因可能包括Reg SHO政策提高了处理组公司的被关注度,引发霍桑效应。Fang et al(2016) [9]在其研究中指出受Reg SHO政策影响的公司也许是因为处于“聚光灯”下而自动减少盈余管理。霍桑效应影响公司行为的基本逻辑如下:公司调入融券标的——市场关注度增加——公司发生严重过度投资的概率下降,我们采用中介效应来对此进行检验。其中,被解释变量为上文中提到的highover1;自变量为post*list,若公司i在t时期能够被卖空则posti,t*listi取1,否则取0;中介变量为市场关注度,参考Fang et al(2016) [9],我们使用“对公司进行过跟蹤的分析师团队数量(Nanalyst)”来度量。该指标能够被使用的原因在于,如果一家公司获得了额外的市场关注,那么市场对该公司信息需求的增加将促使更多的分析师对其信息展开收集,进而导致跟踪该公司的分析师团队数量上升。最后,由于逐步回归方法要求中介变量和因变量都为连续变量,而本文的因变量为分类变量,所以我们参照Hayes(2013)[22]提出的Bootstrap方法进行中介效应进行检验,检验结果见表7。检验结果显示在95%的置信区间下,中介检验的结果没有包含0(LLCI=-00322,ULCI=-00053),这表明使用市场关注度作为中介变量的中介效应显著,且中介效应为-00153,支持了霍桑效应的基本逻辑。使用“被研报关注度(Nreport)”作为中介变量时,结果依然稳健。

3.卖空、会计信息质量与过度投资

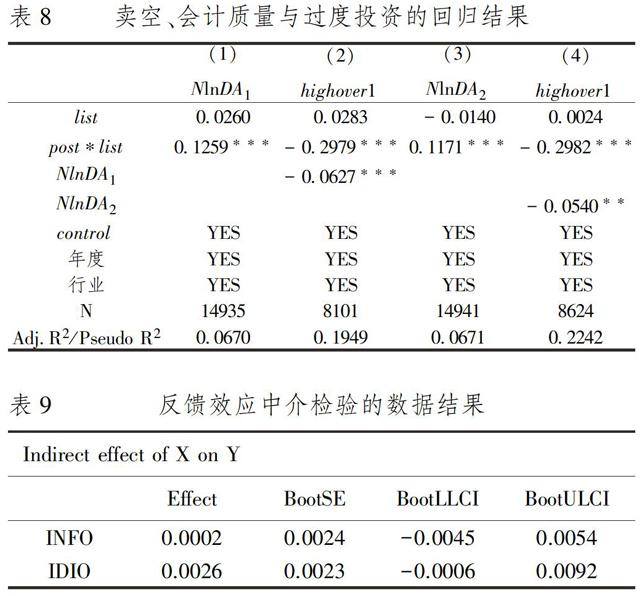

Cutillas & Sanchez(2014)[23]在其研究中指出,高质量的会计信息质量能够减少信息不对称引发的逆向选择和道德风险,改善投资效率。一方面,会计信息是管理者预测投资回报的重要依据之一,虚伪陈述的财务报告往往由于掩盖了公司潜在的成长趋势而令误信它的管理者们做出错误的投资决策,而较高质量的会计信息能够帮助管理者更好地识别投资项目,抑制非效率投资;另一方面,会计信息也是股东监督管理者的重要信息来源,高质量的会计信息为股东提供了可靠的会计数据,提高了其监督管理的能力,有助于缓解股东与管理者之间的委托代理问题。Biddle et al(2009)[24]也同样指出财务报告质量与过度投资(投资不足)之间存在负相关(正相关)关系。此外,已有大量的研究表明,卖空成本降低使得融资融券标的公司的盈余管理程度下降,会计信息失真现象得到缓解[12]。因此,卖空机制也有可能通过提高公司的会计信息质量来发挥其治理效用,本文将对此进行检验。检验的基本逻辑如下:如果公司在加入融券标的后会计信息质量提高,且会计信息质量提高能够显著抑制上市公司发生严重过度投资的概率,那么就表明融券卖空可以通过影响财务报告的质量来抑制过度投资。本文使用可操纵应计利润绝对值自然对数的负数(NlnDA)来度量会计质量,出于稳健性考虑,我们同时使用Jones(1991)[25]的截面模型以及Dechow et al(1995)[26]的“修正琼斯模型”进行度量,以上两个模型得出的会计质量指标分别为NlnDA 1及NlnDA 2,NlnDA越大则表明盈余管理程度越低,会计信息质量越好。回归结果如表8所示。在控制了一系列影响因素后,表8第(1)、(3)列中post*list的系数都在1%的水平下为正,这说明公司在加入融资融券标的后,会计信息质量有所提高。第(2)、(4)列的结果表明,会计信息质量优化降低了公司发生严重过度投资的概率。总的来说,卖空机制能够通过提高会计信息质量来实现对上市公司过度投资的治理。

4.反馈效应

李志生等(2015)[27]发现融资融券的推出提高了中国股票市场的定价效率,且融券卖空量越大,股票的定价效率越高。而Chen et al(2007)[28]则认为股价信息含量对公司投资决策具有“反馈效应”,即管理者能够从股价中学习到自己本身所不具备的关于公司投资前景的新知识,进而改善投资决策。进一步,Li & Lei(2016)[18]得出卖空行为通过提高股价信息含量,增加了公司的投资-股价敏感性。因此,有理由相信反馈效应可能是卖空机制影响过度投资的又一传导途径,融券卖空可能会通过提高股价信息含量以强化反馈效应,从而降低公司发生严重过度投资的概率。反馈效应的检验链条如下:允许融券卖空——提高股价信息含量——公司发生严重过度投资的概率下降。由于因变量为分类变量,所以我们抛弃传统的因果逐步回归法,转而使用Bootstrap方法进行中介检验。其中,因变量为上文中提高的highover1,自变量为post*list,若公司i在t时期能够被卖空则posti,t*listi取1,否则取0。为了使结果更加稳健,我们同时使用股价特质性波动(IDIO)以及股价非同步性(INFO)来作为中介变量,结果见表9。检验结果显示在95%的置信区间下,中介检验的结果包含0(INFO:LLCI=-00045,ULCI=00054)、(IDIO:LLCI=-00006,ULCI=00092),否认了反馈效应的存在。我们认为反馈效应对过度投资不造成影响的原因可能在于,过度投资的产生主要是受到管理者代理成本问题及过度自信的驱使,而不是因为他们缺乏与投资项目相关的有用信息。

(二)融资买入对过度投资的影响

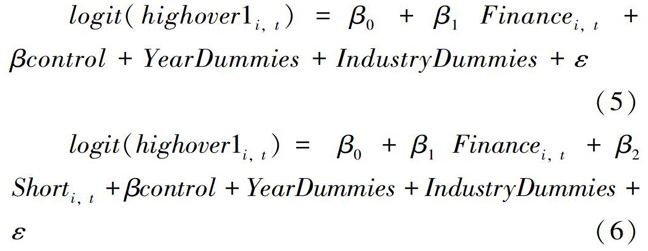

我国融资融券设计的一大特点是作为融券标的的股票同时可以进行融资交易。融券交易制度赋予悲观投资者发表自己看法的权利,而融资交易则加大了乐观投资者对标的股票的购买力度。当股价被高估时,融资交易的杠杆效应将继续刺激股价上涨。同时,融资理论认为股票市场在公司融资过程中扮演着重要的角色,市场赋予公司股票的价值决定了该公司的融资成本,这一价值越高则融资成本越低。Fischer & Merton(1984)[29]指出当外部融资成本出现非理性廉价时,公司会投资于净现值为负的项目。因此,有理由怀疑融资交易制度增加了公司过度投资的可能。我们构建以下的两个模型来检验融资交易对过度投资的影响:

logit(highover1i,t)=β0+β1Financei,t+βcontrol+YearDummies+IndustryDummies+ε (5)

logit(highover1i,t)=β0+β1Financei,t+β2Shorti,t+βcontrol+YearDummies+IndustryDummies+ε(6)

模型(5)中Finance表示融资交易程度,本文使用月融资余额/月个股交易金额的平均值(meanFinance)及中位数(medianFinance)来对其进行衡量,若β1显著为正则说明融资交易制度的确提高了公司过度投资的倾向。模型(6)中,我们同时加入了Finance和Short以考察在控制融资买入的情况下,融券卖空对过度投资的治理效应是否依然存在。回归结果见表10,结果显示融资买入对过度投资并没有显著影响(medianFinance的系数尽管在统计意义上显著但经济意义不显著),即使在控制了融资买入的情况下,卖空机制依然能够有效降低过度投资。

六、结论

本文以我国融资融券交易试点为背景,采用混合回归模型、logit模型、双重差分模型和双重差分倾向得分匹配方法考察了卖空机制与过度投资间的关系。研究发现:(1)卖空交易者能够识别并卖空存在盲目投资行为公司的股票;(2)推出融资融券机制有效降低了公司发生严重过度投资的概率;(3)“自律效应”、“霍桑效应”的发挥以及“会计信息质量的提高”是融券卖空改善过度投资的主要渠道,而“反馈效应”作用不明显,背后的原因可能在于过度投资的产生主要是受到管理者代理成本问题及过度自信的驱使,而不是因为他们缺乏与投资项目相关的有用信息;(4)融资买入对过度投资不存在显著影响,公司在加入融资融券标的后发生的变化主要依赖于融券卖空。

总的来说,尽管卖空机制仍是一项富于争议性的规则,但是研究结果表明,活跃的融资融券交易存在正外部性,即卖空机制的实施能够有效抑制管理者过度投资的动机,提高公司价值,使上市公司获益。因此,在我国金融市场不断发展,法律日趋完善的背景下,应逐步放开对融券卖空的限制,这将有利于改善上市公司的投资效率,加强外部治理。

参考文献:

[1] 周黎安. 晋升博弈中政府官员的激励与合作——兼论我国地方保护主义和重复建设问题长期存在的原因[J].经济研究,2004(6):33-40.

[2] 李云鹤.公司过度投资源于管理者代理还是过度自信[J].世界经济,2014,37(12):95-117.

[3] Titmana,S., Weia,K.C.,& Xiea,F. Capital investment and stock return[J].Journal of Financial and Quantitative Analysis, 2004,39(4):677-700.

[4] 杜兴强,曾泉,杜颖洁. 政治联系、过度投资与公司价值——基于国有上市公司的经验证据[J].金融研究,2011(8):93-110.

[5] Chen,H., & Singal,V. Role of speculative short sales in price formation: the case of the weekend effect[J].Journal of Finance, 2003,58(2): 685-705.

[6] Boehmer, & Wu, J. Short selling and the price discovery[J].Review of Financial Sudies,2013,26(2):287-322.

[7] Diether,K.B., Lee,K.,& Werner, I. M. Short-sale strategies and return predictability[J].The Revies of Financial Studies, 2009, 22(2): 575-607.

[8] 向锐. CFO财务执行力与企业过度投资——基于董事会视角的分析[J].会计研究,2015(7): 56-62+97.

[9] Fang,V.W., Huang,A.H., & Karpoff, J. M. Short selling and earnings management: a controlledexperiment[J].The Journal of Finance,2016,71(3):1251-1294.

[10]Massa,M., Zhang,B., & Zhang G.H. The invisible hand of short selling: does short selling discipline earnings management?[J].Review of Financial Studies, 2015,28(6):1701-1736.

[11]Chang,E. C., LIN, T. C., MA, X. Does short-selling threat discipline managers in mergers and acquisitions decisions?[R].NBER Working Paper, No.2348193, 2016.

[12]陳晖丽,刘峰. 融资融券的治理效应研究——基于公司盈余管理的视角[J].会计研究,2014(9):45-52+96.

[13]张璇,周鹏,李春涛. 卖空与盈余质量——来自财务重述的证据[J].金融研究,2016(8):175-190.

[14]靳慶鲁,侯青川,李刚,等. 放松卖空管制、公司投资决策与期权价值[J].经济研究,2015,50(10):76-88.

[15]Richardson, S. Over-investment of free cashflow[J].Review of Accounting Studies, 2006,11(2-3): 159-189.

[16]李延喜,曾伟强,马壮,等. 外部治理环境、产权性质与上市公司投资效率[J].南开管理评论,2015,18(1):25-36.

[17]Massimo MASSA, FEI WU, HONG ZHANG, BOHUI ZHANG. Saving long-term investment from short-termism: the surprising role of short selling[R].Working Paper,2015.

[18]LI, J., & LEI, P. Does short selling enhance the allocational role of stock price? Evidence from Hong Kong[J].Journal of International Financial Management & Accounting, 2016,27(3): 269-297.

[19]Miller,E.M., Risk. Uncertainty, and divergence of opinion[J].The Journal of Finance,1997, 32(4):1151-1168.

[20]李科,徐龙炳,朱伟骅. 卖空限制与股票错误定价——融资融券制度的证据[J].经济研究,2014,49(10):165-178.

[21]Grullon,G., Michenaud,S., & Weston, J. P. The real effects of short-selling constraints[J].Review of Financial Studies, 2015,28(6):1737-1767.

[22]Hayes, A.F. An introduction to mediation, moderation, and conditional process analysis: A regression-based approach. New York: Guilford Press, 2013.

[23]Cutillas,M. F., & Sanchez,J.P. Financial reporting quality, debt maturity and investment efficiency[J].Journal of Banking and Finance,2014,40: 494-506.

[24]Biddle, G.C., Hilary,G.,& Verdi,R.S. How does financial reporting quality relate to investment efficiency[J].Journal of Accounting and Economics, 2009,48(2-3):112-131.

[25]Jones,J.J. Earnings management during import relief investigations[J].Journal of Accounting Research,1991,29(2):193-228.

[26]Dechow,P.M., Sloan,R.G., & Sweeney,A.P. Detecting earnings management[J].The Accounting Review,1995,70:193-225.

[27]李志生,陈晨,林秉旋. 卖空机制提高了中国股票市场的定价效率吗?——基于自然实验的证据[J].经济研究,2015,50(4):165-177.

[28]Chen,Q., Goldstein, I., & Jiang, W. Price Informativeness and Investment Sensitivity to Stock Price[J].Review of Financial Studies, 2007,20(3):619-650.

[29]Fischer,S., & Merton, R.C. Macroeconomics and finance: The role of the stock market[J].Carnegie-Rochester Conference Series on Public Policy,1984,21:57-108.

Can Bond Short Selling Constrain Over-investment of Listed Companies?

WANG Lei-xi, ZOU Hui-wen

(School of Economics and Management, Fuzhou University,Fuzhou 350000,China)

Abstract:Over-investment and repeated construction are the stubborn diseases in economic growth since China′s reform and opening to the outside world. To find out more external governance tools and ways for over-investment, this paper uses A shares listed company dataset from 2007 to 2016 in China to examine the interactive relationship between short-selling and over-investment through Mixed Regression Model and Logit Regression Model. The research shows that when investment opportunity declines, if the corporation is still expanding its investment scale, the investors in financial markets will take advantage of the “bad news” and short sell the stock, and securities lending short selling also reduces the probability of a company′s serious over-investment to a certain extent. After controlling for possible endogenous problem with Difference-in-Difference approaches, Propensity Score Matching and the residual of short-selling flow, the above result shows robust. Moreover, the paper finds short selling can reduce over-investment through channels such as “Self-discipline effect”, “Hawthorne effect” and “improving accounting information quality”. However, “Feedback effect” and margin trading have no significant effect on over-investment. Therefore, short selling can constrain over-investment and improve corporate value, perfecting company management.

Key words:short selling; over-investment; potential mechanism; governance effect