现金分红影响企业创新吗?

2018-01-31田雅婧赵越彭斐

田雅婧 赵越 彭斐

【摘要】已有研究对于企业现金分红与创新投入的关系仍然存在较大的争议。本文引入我国2012年颁布的股息红利税改革这一外生事件,手工收集并完善企业研发投入数据,运用双重差分模型(DID)研究2007~2016年我国A股上市公司现金分红与创新投入之间的关系。研究发现,相对于改革前现金分红水平较高的企业,改革前现金分红水平较低的企业创新投入显著减少,验证了现金分红对于企业创新活动的抑制作用。进一步研究中,本文通过中介效应检验证明了“分红——自由现金流——创新投入”的影响路径,即分红通过减少企业自由现金流抑制了创新投入。同时,企业产权性质对分红和创新之间的关系具有显著的调节作用,国有企业中分红对于创新的抑制作用相对较弱。本文有效解决了现金分红与创新投入的内生新问题,并为我国实施创新驱动发展战略提供政策建议。

【关键词】股息税改革;现金分红;创新;双重差分模型

【中图分类号】F812;F275

一、引言

我国的股市起步20世纪90年代,发展历史较短,由于缺乏外部法律法规和内部治理机制的有效规范,上市公司的股利支付水平普遍较低,并且缺乏稳定的股利政策,股利发放的随意性较大,损害了投资者的利益(赵红,2016;李常青,1999)。财政部、国家税务总局和证监会于2012年11月16日联合发布《关于实施上市公司股息红利差别化个人所得税政策有关问题的通知》,《通知》规定持股时间越长的投资者股息红利税越低,是一种差别化的减税政策。这一政策一方面鼓励投资者长期持股,抑制短期炒作,另一方面鼓励企业加大分红力度,加强对投资者的回馈。Chetty等(2005)、Brown等(2007)、Nam等(2010)对2003年美国的股息税改革进行研究,一致发现在股利税率降低后,现金分红的增加在过去现金股利水平较低尤其是在分红少的公司中更加明显,即过去现金分红低的企业在改革后其分红增加幅度较大,受到政策的影响更大,而这一现象在中国新兴资本市场也同样存在(贾凡胜等,2016)。

现金分红作为影响企业现金流的一大因素,可能会影响企业的创新投入等各项投资活动。根据不完美市场理论,企业的资源是有限的,尤其是现金资源往往较为匮乏,且均受到不同程度的融资约束。企业进行现金分红会在一定程度上减少企业的现金持有水平,进而限制企业的投资选择。Jensen(1986)、唐雪松等(2007)认为派发现金股利是制约管理层过度投资行为的有效方式,Ramalingegowda(2013)等研究也发现分红与投资之间具有负向关系。企业的研发创新作为一种重要的投资活动,需要持续、大量地投入资金,而现金分红会导致企业的现金持有水平下降,不仅会抑制企业的过度投资,还有可能会抑制企业的创新活动(Kevin,2004;高文亮等,2017)。然而,对于上述企业现金分红和创新投入之间负向关系,部分研究却并未得出与之一致的结论。Guerard等(2005)发现分红对资本支出具有挤出作用,但对研发投入具有挤入作用。高文亮等(2017)的研究则发现,分红意愿较强与水平较高的国有企业其创新投入的比例更高。此外,股利无关理论认为,在相对成熟的资本市场中,企业的投资决策并不受到股利政策的影响(Miller和Modigliani,1961),那么企业的创新投资活动也不会受到现金分红的影响。

由此可见,已有研究对于企业现金分红与创新投入的关系仍然存在较大的争议,且普遍存在以下问题:首先,企业现金分红与创新投入之间存在内生性。现金分红与创新投入可能是同时做出的决策,甚至可能在企业进行创新投资后,现金持有水平下降,分红意愿进一步下降。其次,鲜有学者探究企业现金分红对于创新投入的影响路径及作用机制。再次,已有研究所用的“创新投入”数据的准确性有待检验。多数研究仅以企业财务报表附注中披露的“研发支出”当期借方增加额作为创新投入的代理,但是部分企业在进行账务处理时,直接将需要费用化的研发投入计入“管理费用”,这一现象并未得到重视,所用数据的准确性与完整性有待检验。此外,已有研究大多关注美国等发达资本市场,对于中国新兴资本市场中企业现金分红与创新投资的关系关注较少。

为解决企业现金分红与创新投入的内生性问题,本文引入我国2012年颁布的股息红利税改革这一外生事件,手工收集并完善企业研发投入数据,运用双重差分模型(DID)研究2007~2016年我国A股上市公司现金分红与创新投入之间的关系。研究发现,相对于改革前现金分红水平较高的企业(控制组),改革前现金分红水平较低的企业(处理组)创新投入显著减少,验证了现金分红对于企业创新活动的抑制作用。进一步研究中,本文检验了自由现金流的中介效应以及企业产权性质的调节作用。本文发现企业现金分红与创新投入之间存在“分红——自由现金流——创新投入”的影响路径,即分红通过减少企业自由现金流抑制了创新投入。同时,企业产权性质对分红和创新之间的关系具有显著的调节作用,相对于非国有企业,国有企业中分红对于创新的抑制作用相对较弱,即国有产权性质缓解了分红对于创新的抑制作用。

二、文献综述与理论分析

(一)现金分红与创新的相關研究

企业现金分红是否会抑制企业创新活动的争论由来已久,并成为股利理论与创新领域交叉研究的重要课题,但至今仍未得出一致结论。早期股利理论如“在手之鸟”理论、税收差异理论、信号理论等均未对现金分红与创新投资活动的关系给出明确的结论,Rozeff等(1982)在Jensen等(1976)的代理成本理论基础上,提出了股利代理理论,并逐步得到学界的认可。企业的所有权和经营权分离引发了代理问题,代理问题的存在使得市场是不完美的,股东与管理者、股东与债权人、债权人与管理者之间存在的利益冲突可能会体现在现金分红等股利政策中,进而影响到公司的融资、投资决策。

基于股利代理理论和自由现金流假说,我们认为企业现金分红会抑制企业的创新投资活动。一方面,派发现金股利将会在一定程度上减少代理人手中的自由现金流,避免代理人将现金流浪费在NPV小于0的项目上(Rozeff等,1982;廖理等,2004)。Jensen(1986)认为派发现金股利是制约管理层过度投资行为的有效方式,唐雪松等(2007)的研究则发现过度投资行为广泛地存在于我国的上市公司中,且现金股利、举借债务可以有效地制约过度投资行为。因此,企业现金分红会降低管理者过度投资的水平,而创新投入作为企业投资活动之一,也必然会受到现金分红的影响。另一方面,现金分红符合公司股东“双鸟在林,不如一鸟在手”的短期利益,而根据管理者短视假说的相关理论,管理者倾向于避免具有高风险特质的创新活动。企业在创新活动中会面临包括宏观经济情况(王义中和宋敏,2014)、企业资金状况(屈文洲等,2011)、技术水平(Marcus,1981)等诸多不确定因素,承担着较高的运营风险与财务风险,且企业的研发成果具有公共物品的特征,并产生正外部效应,导致企业创新的回报低于预期。因此,管理层会受到绩效考核等压力,避免进行风险与不确定性较大的创新投资活动。因此,部分研究认为企业现金分红会在一定程度上抑制企业的创新投入。

然而,也有部分研究认为分红与创新投入之间并非存在负向关系。Miller和Modigliani(1961)的股利无关理论认为,分红与创新投入无关,即在完美市场假设下,股利政策不会对企业的投资决策造成影响,企业可以及时融资进行投资,因此分红并不影响企业的创新投资决策。Guerard等(2005)则认为市场是不完美的,企业的财务决策之间是相互影响的,其研究发现分红对资本支出具有挤出作用,但对R&D;支出具有擠入作用。与之类似地,高文亮等(2017)研究发现分红意愿越强与比例越高的国有企业更多地制定研发决策,创新投入的比例更高,即国有企业分红与创新投入正相关。

值得注意的是,以往学者在研究二者的关系时,难以避免二者之间的内生性问题。Kalay认为,企业的投资活动依赖于股利政策,同时股利政策不可避免地受到投资活动的影响,这也为本文研究提供了新的思路。

(二)股息红利税改革与企业现金分红

财政部、国家税务总局和证监会于2012年11月16日联合发布《关于实施上市公司股息红利差别化个人所得税政策有关问题的通知》(以下简称《通知》),为本文解决企业现金分红与创新投资的内生性问题提供了良好的实验环境。

《通知》规定自2013年1月1日起,个人从公开发行和转让市场取得的上市公司股票,持股期限在1个月以内(含1个月)、1个月以上至1年(含1年)以及超过1年,分别按照股息红利全额、50%及25%计入应纳税所得额,并适用20%的税率计征个人所得税,个人持股时间越长,个人股息红利税越低。该政策意在通过降低股息税率水平鼓励投资者长期持股,同时,激励企业加大分红力度。一方面,股息红利税改革会显著降低大股东的股息税支付水平,大股东倾向于提高现金分红的比例;另一方面,股息红利税改革后,个体投资者会倾向于选择分红更高的企业,分红较低企业为了迎合市场会增加分红以迎合个体投资者的需求。

实证研究方面,贾凡胜等(2016)的研究表明,《通知》显著提高了企业现金分红的预期水平。值得注意的是,国外研究中,Chetty等(2005)、Brown等(2007)、Nam等(2010)强调,在股利税率降低后,现金分红的增加在过去现金股利水平较低的公司中更加明显,即过去现金分红低的企业受到政策的影响更大。

基于此,本文将股息税改革前现金分红较低的企业作为处理组,将改革前现金分红水平较高的企业作为控制组,借助我国2012年颁布的股息税改革政策这一外生事件,运用双重差分模型研究分红与企业创新投入之间的关系,有效地避免分红和创新投入之间的内生性问题。据此,本文提出以下对立假设:

H1a:相比分红水平较高的企业,分红水平较低的企业在股息税改革后创新投入显著降低。

H1b:相比分红水平较高的企业,分红水平较低的企业在股息税改革后创新投入显著提高。

三、研究设计

(一)样本选择及数据来源

本文选取2007~2016年中国境内非金融类上市公司为样本,最终得到18 603个观测值。本文基于企业年报中董事会报告披露的企业研发投入、财务报表附注中“管理费用”、“研发支出”两科目明细,手工补充企业研发投入数据。为消除极端值影响,对所有连续变量进行了上下1%的Winsorize处理。本文所用数据均来源于国泰安经济金融研究数据库(CSMAR)。

(二)研究模型

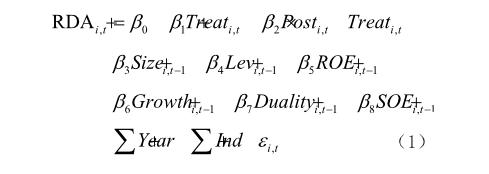

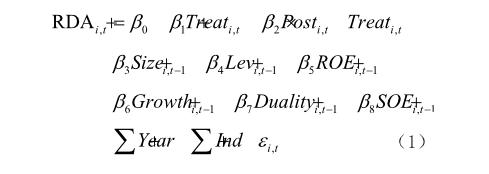

Chetty等(2005)、Brown等(2007)、Nam等(2010)一致发现在股利税率降低后,在过去现金股利水平较低的公司中显著提高其股利支付水平,因此,本文认为过去现金分红低的企业在改革后其分红增长幅度较大,受到政策的影响更大。本文借鉴这一思路,将股息红利税改革前分红水平较低的企业作为处理组,将改革前分红水平较高的企业作为对照组,运用双重差分模型,研究股息税改革对企业创新投入的影响,研究模型如式(1)所示:

其中,RDA表示企业的创新投入,作者手工收集并完善创新投入数据,除以总资产以消除规模效应(李万福等,2017),同时也使用营业收入消除规模效应,构建得到RDR作为稳健性检验;Post为政策是否实施的虚拟变量,Post=1表示政策实施后,Post=0表示政策实施前;Treat为组间虚拟变量,Treat=1表示政策实施前分红水平较低的企业,即处理组,Treat=0则表示政策实施前分红水平较高的企业,即对照组,Post×Treat为两者的交乘项。本文依次采用现金分红是否为0、是否低于当年现金分红中位数、是否低于当年现金分红平均数三种标准划分处理组与控制组。回归结果显示,基于三种分组标准的结果具有一致性,后文以是否为0作为分组依据汇报结果。

此外,本文采用公司规模(Size)、资产负债率(Lev)、净资产收益率(ROE)、成长性(Growth)、是否二职合一(Duality)、产权性质(SOE)、年份虚拟变量(Year)和行业虚拟变量(Ind)作为控制变量,为随机扰动项。由于回归模型已经控制了时间固定效应,因此式中并未单独加入Post变量(叶康涛等,2018)。变量定义见表1。

模型(1)用于考察假设H1a和H1b。若交乘项Post×Treat系数显著为正,则证明对于分红水平低的企业,股息税改革显著促进了其创新投入,即分红增加,创新投入增加,分红与创新投入正相关;若交乘项Post×Treat系数显著为负,则证明对于分红水平低的企业,股息税改革显著抑制了其创新投入,即分红增加,创新投入减少,分红与创新投入负相关。

四、实证结果分析

(一)描述性统计

表2为主要变量的描述性统计结果。企业创新投入(RDA)均值为0.0117,远大于中位数0.0026,呈现出右偏的分布特征。我国大多数企业的研发投入水平仍然较低,部分企业研发投入水平远高于均值,最大值为0.0856,是均值的近8倍。Post与Treat的均值分别为0.4613和0.2655,表明有46.13%的样本年份属于2013年及以后,而26.55%的样本属于处理组。

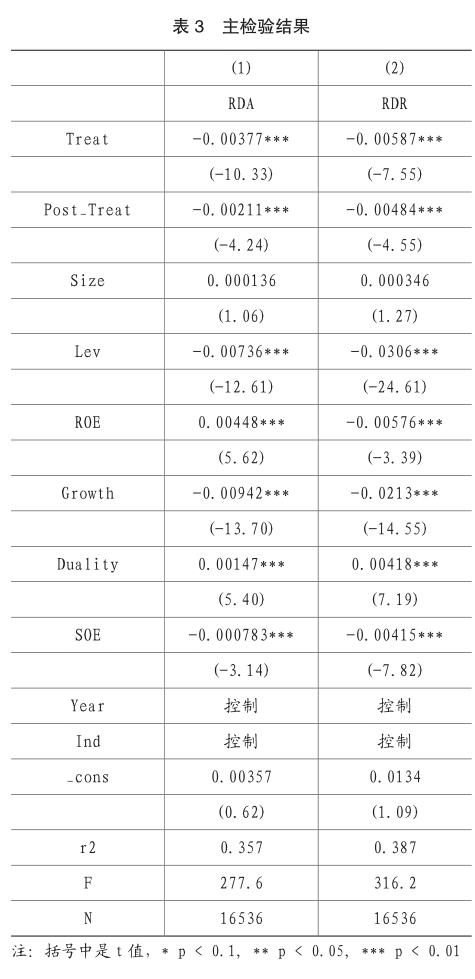

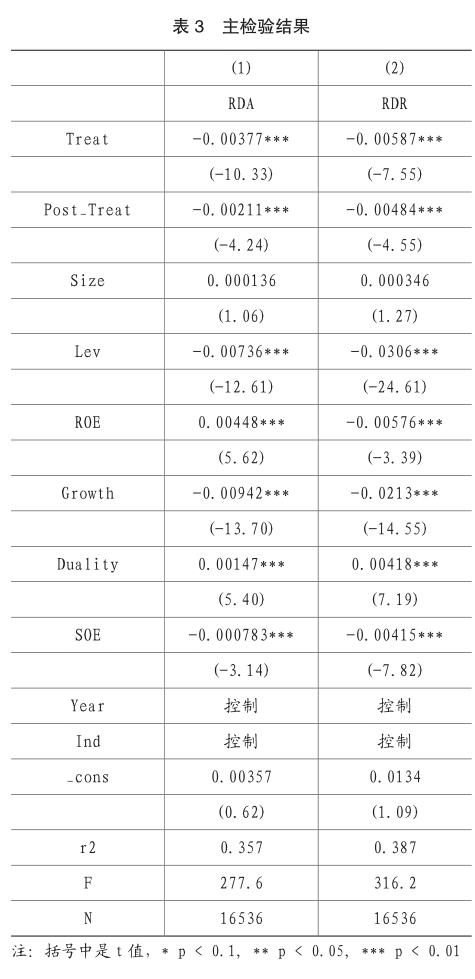

(二)多元回归分析

表3报告了股息税改革和企业创新投入(RDA)的双重差分模型回归结果以及创新投入与营业收入之比(RDR)作为因变量的稳健性检验结果,得到一致结论。表3的第(1)列显示,交乘项Post×Treat的回归系数为-0.00211,并在1%的水平上显著。表明相比于在改革前分红水平本就高于市场平均水平的企业,股息税改革显著降低了改革前分红水平较低的企业的创新投入(RDA),支持了假设H1a。如前文所述,股息税改革对低分红企业的影响高于对高分红企业的影响,使得低分红企业在改革后大幅提升其股利支付水平,低分红企业增加其股利支付额度可能会导致企业现金流减少,进而导致企业创新投入的减少,即分红对创新投入具有抑制作用。本文结果支持了不完美市场理论,在中国新兴资本市场中,企业的资源是有限的,且受到一定程度的融资约束,故而企业的创新投资活动会受到企业分红活动的制约。

前文企业创新投入(RDA)为企业研发投入总额与资产总额的比值,为避免指标构建的争议,本文还参考李汇东等(2013)采用的计算方法,使用营业收入作为分母以消除规模效应,进行稳健性检验。表3第(2)列为实证结果,观察发现交乘项系数为-0.00484,且显著为负,表明相比于改革前股利支付水平较高的企业,股利支付水平较低的企业在改革后显著减少其创新投入,再次证实了分红对企业创新投入的抑制作用。

(三)稳健性检验

除构建指标RDR作为稳健性检验外,本文还使用总资产收益率(ROA)等代理变量作为控制变量进行稳健性检验。同时,由于本文采用了双重差分模型,故对样本的平行趋势进行了检验。检验结果显示,在股息红利税改革前,低分红企业和高分红企业的创新投入并没有趋同或趋异的趋势,而改革后,通过了稳健性测试,两类企业的创新投入水平趋向不同。

五、进一步研究

(一)自由现金流的部分中介效应

本文使用双重差分模型验证了企业现金分红对于创新投入的抑制作用,与股利代理理论和自由现金流假说的推测一致,因此在这一部分,本文尝试检验企业自由现金流的中介效应,并建立“现金分红——自由现金流——创新投入”的研究路径与影响机制。

现金流和投資之间的关系是公司财务理论研究领域的热点话题,早期研究重点关注了企业自由现金流与管理层过度投资之间的关系。当公司存在大量自由现金流时,公司管理者为了自己的一己私利,有可能进行过度投资(Jenson,1986),进而损害股东和债权人的利益,即企业自由现金流越多,过度投资问题越严重。Strong和Meyer(1990)的研究也发现剩余现金流与企业任意投资显著正相关。研发创新作为企业资本支出外的重要投资活动,很可能也会受到自由现金流的影响。

事实上,企业在研发过程中需要长期、大量地投入资金,企业的创新投入高度依赖于企业的现金流。Brown和Peterson(2011)认为充足的现金能降低企业开展研发活动的风险。与传统行业不同,近年来创新型行业中明显显现出持有大量现金的现象(Lyandres和Palazzo,2012)。Ma等(2013)则认为持有大量现金可以支持企业研发新产品,帮助企业扩大市场份额,增强在行业中的影响力。本文认为,当企业自由现金流充裕时,企业有足够的内部融资支持企业的创新活动;而当企业自有现金流匮乏时,由于创新活动具有高风险、长期大量的资金需求等特征,管理层倾向于减少创新活动。

现金分红作为影响企业现金流的一大因素,进而会影响企业的投资活动,其中包括企业的创新活动。前文实证结果表明,分红对企业的创新投入具有挤出作用,为进一步验证企业创新投入的增加究竟是不是因为分红减少了企业的自由现金流造成的,本文对企业的自由现金流进行中介效应检验。参考叶康涛等(2018)、温忠麟等(2014)关于中介效应的做法,本文设定以下三个模型:

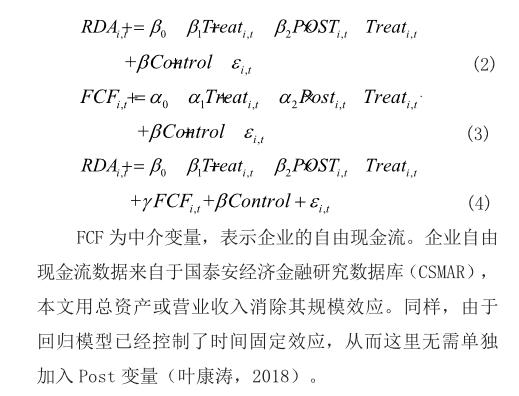

模型2用于检验股息税改革对企业创新投入的总效应,模型3和模型4用于检验股息税改革对企业创新投入的直接效应和企业自由现金流(FCF)的中介效应。首先运用模型2进行回归分析,考察不加入中介变量的情形下,股息税改革对企业创新投入的影响,若交乘项系数显著为负,则表明股息税改革对企业创新投入具有抑制作用,总效应为负。其次,运用模型3进行回归分析,考察股息税改革对企业自由现金流的影响,观察交乘项系数是否显著为负,即现金分红是否降低了企业自由现金流。结合模型3和模型4的回归结果,可判断自由现金流(FCF)是否具有中介效应,若模型3中的和模型4中的均显著,则表明自由现金流具有中介效应。

表4为中介效应检验的实证结果。实证结果显示,模型2中交乘项的系数为-0.00211,在1%水平上显著为负,现金分红对企业创新投入存在抑制作用,通过总效应检验。模型3中的交乘项系数为-0.0649,在1%水平上显著,现金分红与企业的自由现金流负相关。模型4中,系数为-0.00208,在1%水平上显著为负,而系数为0.000541,在5%水平上显著为正。根据温忠麟等(2014)的中介效应检验程序,回归系数α2与r均显著,且乘积为负值,中介效应显著。同时,回归系数为负,表明企业现金分红对于创新投入的直接效应为负,且与中介效应方向一致。因此,根据上述结果,本文认为企业自由现金流(FCF)具有部分中介效应,表现为分红减少了企业的自由现金流,进而抑制了企业的创新投入,存在“现金分红——自由现金流——创新投入”的影响路径与作用机制。

(二)产权性质的调节效应

以往研究发现,相比于非国有企业,国有企业更有可能开展创新活动:首先,国有企业一般规模较大,εi实, t力较强,具备开展创新活动的条件;其次,中国地方官员为了获取竞争优势,有较强的动机通过研发补助、税收优惠等方式支持和鼓励当地企业的研发投入,更加关注企业短期的研发投入情况,已有研究表明,国有企业相对于非国有企业更容易获得政府研发补助(黎文静等,2014)。再次,出于自身利益的考虑,国企的高管会更倾向于开展创新活动,以迎合创新政策(高文亮等,2017)。黎文靖等(2016)研究发现,国有企业比非国有企业有更强的“策略性”创新动机。因此,相比于非国有企业,国有企业中分红对创新投入的挤出作用可能更弱,即国有产权性质对于企业分红与创新投入之间的负向关系具有抑制作用。为验证企业产权性质的调节效应,本文设置模型5:

其中,SOE表示企业的产权性质,为虚拟变量, SOE=1表示“国有”,SOE=0表示“非国有”。若交乘项Post×Treat×SOE的回归系数显著为正,则认为国有产权性质对于分红与创新之间的负向关系具有抑制作用;若系数为负,则认为国有产权性质使分红对于企业创新投入的抑制作用进一步加强。

表5为产权性质调节效应的检验结果。结果显示,交乘项Post×Treat的系数为-0.00362,在1%水平上显著为负,而交乘项SOE×Treat×Post系数为0.0035,在1%水平上显著为正,说明国有产权性质抑制了分红与创新投入之间的负向关系,国有企业中分红对创新投入的抑制作用相对较弱。

六、结论与启示

本文以2012年推出、2013年开始实施的股息红利税改革为外生事件,采用双重差分模型(DID),手工收集并完善企业研发投入数据,实证研究了企业分红和创新投入的关系,解决了以往研究存在的内生性问题以及数据准确性不足的问题。研究发现,相对于改革前现金分红水平较高的企业,改革前现金分红水平较低的企业在改革后显著减少其创新投入,验证了现金分红对于企业创新活动的抑制作用。本文在进一步研究中分别检验了企业自由现金流(FCF)以及企业产权性质(SOE)的调节效应,即分别探究了“现金分红——自由现金流——创新投入”的研究路径与影响机制,以及国有企业产权性质对于现金分红与创新投入之间负向关系的调节作用,是对已有研究的有效补充。

本文研究具有重要的理论意义和现实意义。在理论层面,本文研究了股息红利税改革对创新投入的影响,丰富了股息税红利税改革政策效应的相关研究。采用双重差分模型研究分红和创新投入的关系,解决了内生性问题,增强了结果的可靠性。其次,本文证实了分红与创新投入之间的路径机制,为不完美市场理论提供了更多证据。再次,本文研究发现了国有产权性质的调节效应,即国有性质抑制了分红对于创新的抑制作用,加深了对国有企业创新活动的认识。在政策层面,本文为合理制定分红政策和创新激励政策提供了参考。一方面,低分红企业受到政策影响加大分红力度,导致自由现金流减少,进而导致其创新投入减少。由于分红政策与创新鼓励政策存在矛盾,政府应当制定合理的政策,协调好股东利益和企业的长远利益,既要让股东受益,又要加大创新补助的力度。另一方面,由于企业的创新活动受到自由现金流的制约,政府应该为企业提供更便捷的融资渠道,减轻融资约束,支持其开展创新活动。

主要參考文献:

[1]赵红.我国上市公司股利政策浅析[J].财务与会计.2016(20): 67-70.

[2]李常青.我国上市公司股利行为现状及其成因[J].中国工业经济.1999(9): 22-26.

[3]Chetty.R..and E.Saez.Dividend Taxes and Corporate Behavior: Evidence from the 2003 Dividend Tax Cut[J].The Quarterly Journal of Economics.2005.120(3): 791-833.

[4]Brown.J..N.Liang.S.Weisbenner.Executive Financial Incentives and payout Policy: Firm Responses to the 2003 Dividend Tax Cut[J].Journal of Finance.2007.62(4): 1935-1965.

[5]Nam.J..J.Wang.G.Zhang.The Impact of Dividend Tax Cut and Managerial Stock Holding on Corporate Dividend Policy[J].Global Finance Journal.2010.21(3): 275-292.

[6]贾凡胜.吴昱.廉柯赟.股利税差别化、现金分红与代理问题——基于财税[2012]85号文件的研究[J].南开管理评论.2016.19(1): 142-154.

[7]Jensen.M.Agency Costs of Free Cash Flow. Corporate Finance and Takeovers[J].American Economic Review.1986(76): 323-329.

[8] 唐雪松.周晓苏.马如静.上市公司过度投资行为及其制约机制的实证研究[J].会计研究.2007(7): 44-52.

[9] Ramalingegowda.S..C.Wang.Y.Yu.The Role of Financial Reporting Quality in Mitigating the Constraining Effect of Dividend Policy on Investment Decisions[J].The Accounting Review.2013.88(3): 1007-1039.

[10] Kevin.J.L.Managerial Myopia or Systemic Short-Termism : The Importance of Managerial Systems in Valuing the Long Term[J].Management Decision.2004.42(8): 949-962.

[11] 高文亮.罗宏.潘明清.政府管制、国企分红与企业创新[J].当代财经.2017(9): 70-79

[12] Guerard.J.R.Corporate Financial Policy and R&D; Management[M].2nded.New Jersey: John Wiley & Son.2005.

[13] Miller.M.H..and F.Modigliani.Dividend Policy. Growth.and the Valuation of Shares [J].The Journal of Business.1961.34(4): 411-433.

[14] Rozeff.M.S.Growth.Beta and Agency Costs as Determinants of Dividend Payout Ratios[J].Journal of Financial Research.1982.5(3): 249-259.

[15] Jensen.M.C..W.H.Meckling.Theory of the Firm: Managerial Behavior.Agency Costs.and Capital Structure[J].Journal of Financial Economics.1976(3): 305-360.

[16] 廖理.方芳.管理层持股、股利政策与上市公司代理成本[J].统计研究.2004.(12): 27-39.

[17] Jensen.M.C..W.H.Meckling.Agency Costs of Free Cash Flow.Corporate Finance and Takeovers[J]. American Economic Review.1986.76(2): 323-329.

[18] 唐雪松.上市公司过度投资行为及其制约机制的实证研究[J].会计研究.2007 (7): 44-52.

[19] 王义中.宋敏.宏观经济不确定性、资金需求与公司投资[J].经济研究.2014(2): 4-17.

[20] 屈文洲.谢雅璐.叶玉妹.信息不對称、融资约束与投资现金流敏感性——基于市场微观结构理论的实证研究[J].经济研究.2011(6): 105-117.

[21] Marcus.A.Policy Uncertainty and Technological Innovation[J].Academy Management Review.1981.6(3): 443-448.

[22] Kalay.A.Signaling.Information Content.and the Reluctance to Cut Dividends[J].Journal of Financial and Quantitative Analysis.1980.15(4): 855-869.

[23] 李万福.杜静.张怀.创新补助究竟有没有激励企业创新自主投资——来自中国上市公司的新证据[J].金融研究.2017(10): 130-145.

[24] 叶康涛.刘芳.李帆.股指成份股调整与股价崩盘风险:基于一项准自然实验的证据[J].金融研究.2018(3): 172-189.

[25] 李汇东.唐跃军.左晶.用自己的钱还是用别人的钱创新?——基于中国上市公司融资结构与公司创新的研究[J].金融研究.2013(2): 170-183.

[26]Strong.J.S..and J.R.Meyer.Sustaining Investment.Discretionary Investment.and Valuation: A Residual Funds Study of the Paper Industry. In Asymmetric Information.Corporate Finance.and Investment[M].127-148(ed.) Hubbard.R.G.Chicago:University of Chicago Press.1990.

[27] Brown.J.R..and B.C.Petersen.Cash Holdings and R&D; Smoothing[J].Journal of Corporate Finance.2011.17(3): 694-709.

[28] Lyandres.E.B..and B.Palazzo.Strategic Cash Holdings and R&D; Competition: Theory and Evidence[Z].SSRN Electronic Journal.2012.Boston University.Available at SSRN.

[29] Ma.L..A.S.Mello.and Y.Wu.Industry Competition. Winners Advantage.and Cash Holdings[Z].Social Science Electronic Publishing.2013.University of Wisconsin-Madison

[30] 温忠麟.叶宝娟.中介效应分析: 方法和模型发展[J].心理科学进展.2014.22(5): 731-745

[31] 黎文靖.李耀淘.产业政策激励了公司投资吗 [J].中国工业经济.2014(5): 122-134.

[32] 黎文靖.郑曼妮.实质性创新还是策略性创新?——宏观产业政策对微观企业创新的影响[J].经济研究.2016(4): 60-73.