财富管理产品与机构发展概况

2017-12-14

在经历金融危机后,全世界财富管理业务的发展势头尽管稍有放缓,利润率和盈利增长也略有下降,财富管理机构需要不断适应市场和客户的新需求,找到新的盈利增长点。

报告主要对财富管理行业在产品和机构发展方面进行分析。原理上,这两部分并不属于财富管理发展宏观指数的内容,但是通过对产品和机构进行分析,有助于把握各地财富管理行业的内在特征,为分析其行业规模、发展与环境状况提供依据与补充。

财富管理产品种类和数量逐渐丰富

众多的产品是财富管理机构获取收益、客户获得财富保值增值的重要渠道。财富管理市场的产品种类多样,使得投资者具有多样的选择。好的产品可以保证投资者的财富管理目标,带动行业良性发展,反之,劣质产品泛滥会影响财富管理行业的壮大。市场上财富管理的產品种类的数量,反映了财富管理行业产品的多样性,进而可以在一定程度上代表了该行业风险分散化程度和市场成熟度。在指数编制过程中我们考虑到,对全球市场各产品的种类进行指数化不具有科学性与可行性,但是根据咨询机构发布的报告文本,可以对财富管理产品的发展态势进行一定的分析。

结合波士顿咨询对财富管理的定义来看,财富管理的涵盖很广。产品形式方面,涵盖了银行理财、信托、股权投资基金、债券投资基金、股票投资基金、券商资管、保险资管,投资型保险,期货资管等。总的来说,可以将财富管理产品种类主要分为银行存款、债券、股票、投资基金、保险、黄金等。

进一步分析国际财富管理市场发现,欧美市场的财富管理行业发展较为成熟,财富管理中可供客户选择的金融产品众多,包括各类股票、债券、结构性产品、各类基金、保险、单位信托投资计划、养老金计划等产品。以美国为例,公募基金、私募基金、单设账户(SMA)和近年出现的RPM账户管理这四大类基础产品,为财富管理机构提供了投资范围广泛、风险收益特征丰富的配置工具。相比之下,我国的产品数量和种类较少,主要份额仍然集中在存款领域。但从全球来看,财富管理产品种类和数量逐渐丰富是一个总体趋势,未来,随着监管制度和市场机制的完善,我国财富管理行业也将出现更多可供选择的产品。

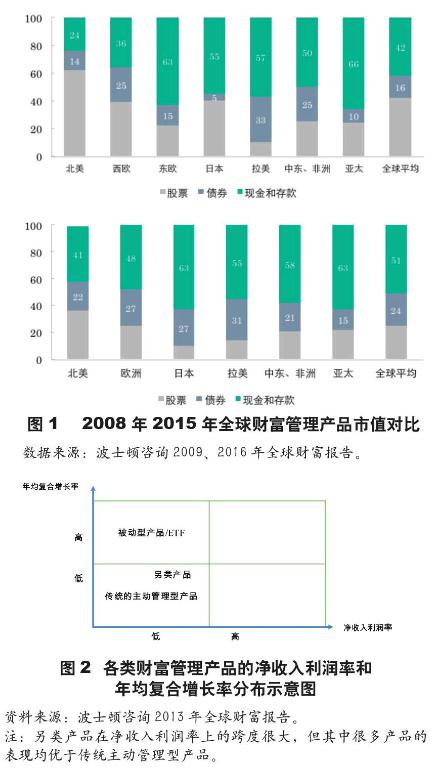

由保守资产回流至股票类资产

从全球来看,金融危机爆发前,市场上普遍较为偏爱高风险资产,而金融危机的爆发,极大加重了市场的避险氛围,使得投资者更多地选择存款这类较为安全的资产。金融危机之后,资金又开始从保守的资产类别开始回流到较为活跃的股票类资产,在这个过程中,债券类产品所占份额总体上没有发生太大的变化。以上发展态势,已经被波士顿等机构发布的财富报告准确地捕捉到。虽然金融危机以来,在产品的市值规模及其变化等方面,波士顿咨询等机构发布的报告中的数据不及财富管理规模部分全面,但仍有重要的参考价值。由于瑞信发布的报告涉及财富管理产品的部分较少,报告整理了波士顿咨询发布的数据,如图1所示。

图1展示了2008、2015年全球三大类财富管理产品,即股票、债券、现金和存款的市值对比情况。从7年来的变化来看,一个明显的对比就是对于发达市场(北美、欧洲、日本)而言,现金和存款占财富管理产品市值的规模有所减小,降幅在8%?17%不等;债券类产品占比同样有所萎缩,而股票类产品占比大幅提升,特别是日本,股票类财富管理产品占比提升至2008年的4倍。发达国家市场的这些变化,也深刻影响了全球财富管理产品市值分布的总体状况。

发达市场的这一变化,和2008年金融危机爆发后,市场心态的转变有关。波士顿咨询2010年报告就指出,财富管理投资心态在危机后,正在逐渐由“保守的资产类别”回流至股票类资产。但是对于发展中国家市场而言,3类产品的占比在7年间则没有太大变化,并且仍然处在以现金和存款为主导的状况,这与现实情况是吻合的。由于这部分财富增值速度通常较为缓慢,因此可以推断,发展中国家在财富管理发展指标上取得的高分,主要源自于新增财富(由经济增长推动)而非原有金融财富的增值。

新资产对传统主动型资产形成冲击

财富管理类产品主要是为客户进行全面的财富规划,以实现财产的保值增值。因此,产品设计中要格外注重收益和风险,使产品收益风险特征符合财富管理的目标。产品的收益率是度量产品收益水平的重要指标,而收益率的波动率则是衡量一项理财产品风险变化的重要指标。二者综合可以体现财富管理产品的增值能力,体现产品和市场发展的完善程度。这部分内容虽然没有直接纳入指数,但仍然为分析财富管理行业现状提供了一定的信息。

对波士顿咨询发布的财富报告中的数据和图表进行归纳可以发现,2012—2016年,传统的主动型核心资产如大部分固定收益类和股票类产品,均受到新资产如私募股权、对冲母基金、对冲基金、私募股权母基金的冲击。后者的净收入利润率达到150~200个基点,而传统产品不超过75个基点。在年均复合增长率上,传统产品亦不及被动型产品和ETF,见图2。

从图2可以看出,近年来,传统主动管理型产品如货币市场产品、固定收益类产品、股票类核心产品(包括主动管理型国内高市值股票)在净收入利润率和年均复合增长率方面表现均不突出,而被动型固定收益产品和股票产品以及固定收益和股票类ETF则在年均复合增长率上超越传统产品。另类产品如私募股权、对冲基金、私募股权母基金和对冲母基金则在净收入利润率上对传统产品形成了冲击。可见,新资产对于传统主动型核心资产的挤压作用不可忽视。

财富管理机构保持盈利

在财富管理行业,财富管理机构同样扮演着重要的角色。一方面,从全球看来,银行都在资产管理行业中占据重要地位。在多数国家银行都是最主要的财富管理机构类型。同时,保险、证券公司和第三方财富管理机构也是财富管理行业重要的组成部分。另一方面,相对于发展中国家而言,发达国家的财富管理机构类型更加多样,市场层次更为分明。比如美国主要的6类财富管理机构,有资产管理公司、传统私人银行、大型券商、中小型独立券商、独立财务顾问及家庭工作室。这些机构依靠自身优势,向市场提供各维度的财富管理服务,覆盖面较广。

1990年前后开始,财富管理迅速发展,成为多家全球主要银行的重要利润来源。财富管理业务对于银行来说,具有客户稳定、盈利性强、业务综合、增长迅速等特点。以美国为例,在2008年以前,财富管理业务的平均利润率超过了30%,盈利的增长速度也达到了年化12%~15%。同时,在巴塞尔III的框架下,财富管理业务具有节约资本的比较优势,因此受到全球主要金融机构的普遍重视。在国家对比方面,财富管理的发源地瑞士、英国和法国人均毛利较美国为高;财富管理业务起步最晚的美国,人均创收位居第二,但人均毛利排名落后。

在经历了金融危机后,全世界财富管理业务的发展势头尽管稍有放缓,利润率和盈利增长也略有下降,但依旧是银行未来发展的重点业务之一。波士顿咨询公司对包括私人银行和大型全能银行集团的财富管理部门在内的130多家财富管理机构的业绩进行了基准比照,图3可以看出,金融危机前后的全球资产管理机构盈利情况。

2003—2012年,全球资产管理机构的盈利基本稳定,净收入维持在25个基点以上,运营利润率在25%以上。净收入和运营利润率情况变化基本一致,两者均在2008—2009年有较为明显的下滑,但在2010年后恢复到金融危机后的水平。这说明资产管理机构的盈利能力确实受到了近年来金融危机的冲击,但总体影响不大,仍然保持着一定的盈利水平。

以上数据截至2012年。另一方面,我们还整理了近3年来财富管理机构的收入和利润情况,见下表。

综合这些数据以及资产管理总额数据可以发现,首先,近年来财富管理机构增长出色,这主要得益于股市不断上涨所带来的资产升值。然而,尽管财富管理机构的管理资产额取得了大幅增长,但其利润率变化不大,这主要归因于成本的不断上涨,特别是那些因遵循监管法规而增加的成本。各机构的资产回报率、成本回报率、成本收入比率等均出现了较为明显的下滑,这说明资产管理机构的盈利能力在2012年之后趋于下降。波士顿咨询据此指出,机构应该积极寻求新战略、新方法,改变财富管理业务的面貌。总的来说,财富管理机构需要不断适应市场和客户的新需求,找到新的盈利增长点,而不能固守传统的运营模式。