美联储预期加息对我国经济的溢出效应

2017-07-18贺之瑶贾丽平

贺之瑶,贾丽平

(上海理工大学,上海200093)

美联储预期加息对我国经济的溢出效应

贺之瑶,贾丽平

(上海理工大学,上海200093)

2016年12月14日,美联储将联邦基准利率上调0.25个百分点,由于预期美联储此次加息,短期内对我国经济影响不大,但是如果美联储2017年开始新一轮加息周期,将对我国经济产生较大负面影响。从货币政策溢出效应的理论分析入手,分析美联储预期加息对我国经济的影响,提出我国应对美联储预期加息的可控性原则和对策。

美联储;货币政策;利率;汇率

随着世界经济对美国货币政策敏感程度不断上升,货币政策的溢出效应越来越明显。由于美元、美国金融市场在国际金融占主导地位,美国与其他经济体存在联动性,美国金融市场引导全球资金的流向,美国货币政策调整会引起国际能源和工业品市场价格波动。美联储预期2017年开启加息周期会对其他经济体产生溢出效应,特别是通过影响我国与美国的利差和汇率,并传导至贸易、国际资本流动,冲击我国流动性、资产价格和国际收支。

1 货币政策溢出效应的理论分析

1.1 货币政策溢出效应的概念

货币政策溢出效应是指在全球经济一体化下,国与国依存度、货币经济相互影响增强,一国货币政策调控本国经济变量,通过各种传导机制会影响其他国家金融市场稳定、实体经济发展。同时,本国经济变量也会受到其他国家货币政策的影响,导致本国货币政策达不到预期效果和政策目标。

①利率渠道。利率是资金的价格,传统利率渠道是改变利率,影响其他国家的实际利率,利差变化引起国际资本由低利率国家流向高利率国家。资金的流入导致高利率国家货币有升值压力,利率与汇率同时利好,导致更多的资金流入,促进产出增长,也推高价格[1]。凯恩斯学派认为一国增加货币供应量,利率下降,投资成本低使市场参与者寻找投资机会,大量资本涌入使得资产价格上升,引起财富效应。若一国资本市场完全开放,国际游资流入本国资本市场,推高资产价格产生泡沫。资本的流动使得一国货币政策调整产生的经济波动通过金融市场在各国之间传导,形成溢出效应。

②贸易产出渠道。世界经济增长扩大了世界生产规模,各国争夺国际市场份额满足国内外市场需求。各国要素禀赋不同造成不同领域的比较优势,跨国企业为了寻求高利润向海外拓展,挖掘不同地区的比较优势。同时,各国依靠海外直接投资、技术赶超效应和低廉的劳动力成本,出口量、贸易依存度和融合程度均显著提高,一国货币政策通过贸易联系网络影响其他国家经济发展。新开放经济宏观经济学(New Open Economy Macroeconomic)认为,一国采取紧缩货币政策,提高利率,减少货币供应,压抑通货膨胀,鼓励存款,减缓市场投机和国内经济增长,压抑消费,减少对其他国家出口品的需求,恶化其他国家贸易收支;使本币升值,增加进口,改善其他国家贸易收支。这两种相反影响的强弱对比决定溢出效应效果,影响其他国家贸易状况。

③汇率渠道。根据利率平价条件,国内利率等于国外利率加上外币的预期升值率。当一国提高利率,会承担本币升值压力[2]。一国汇率自由化程度越高,其他国家货币政策调整通过汇率机制影响本国经济波动程度越大。固定汇率制度可以较好地阻击外部汇率波动对本国经济的影响,浮动汇率制度则为波动提供了传导渠道。其他国家采取紧缩性货币政策,本币面临贬值压力,会改善本国贸易条件,对总产出有正向影响;由于本币购买力下降,生产中的国外生产要素成本提高,减少生产,对总产出有负向影响[3]。

当然,货币政策溢出效应存在“非对称性”,经济规模大,在国际货币体系中占重要地位经济体的货币政策溢出效应明显。根据蒙代尔-弗莱明模型,大国紧缩性货币政策会提高世界利率水平。

2 美联储再次开启加息周期

从1982年以来,美联储经历5轮加息周期,每次平均升息幅度25~30个基点,加息周期一般始于CPI出现趋势性上升,超过2%的临界点,当通胀预期趋稳或下降时,加息周期结束。美联储加息会冲击房地产价格、股票市场,通过财富效应抑制消费和经济增长。而且美国企业、政府部门杠杆率较高,美国与世界经济体经济、金融存在关联性,美国货币政策溢出效应高于其他国家。1982—1984年美联储加息导致拉美银行收缩流动性,拉美国家资本流入减少,加重债务国后续还本付息的压力,财务状况恶化,成为拉美债务危机的导火索,加剧资本外逃。1994—1995年美联储加息,亚洲新兴市场国家经济高涨,短期资本未流出新兴市场国家,直到1997年亚洲金融危机爆发,短期资本流出新兴市场国家,加息成为引起亚洲金融危机的因素之一。2004—2006年美联储加息,资本仍持续流入新兴市场国家,随着次贷危机蔓延,国际资本追逐安全性高的美国国债,短期资本流出新兴市场国家[4]。不同类型的新兴市场受美联储加息影响程度不同,拥有宏观经济、制度良好的新兴市场国家冲击较小,而经常逆差、通胀率高,国际储备低的新兴市场国家冲击较大[5]。

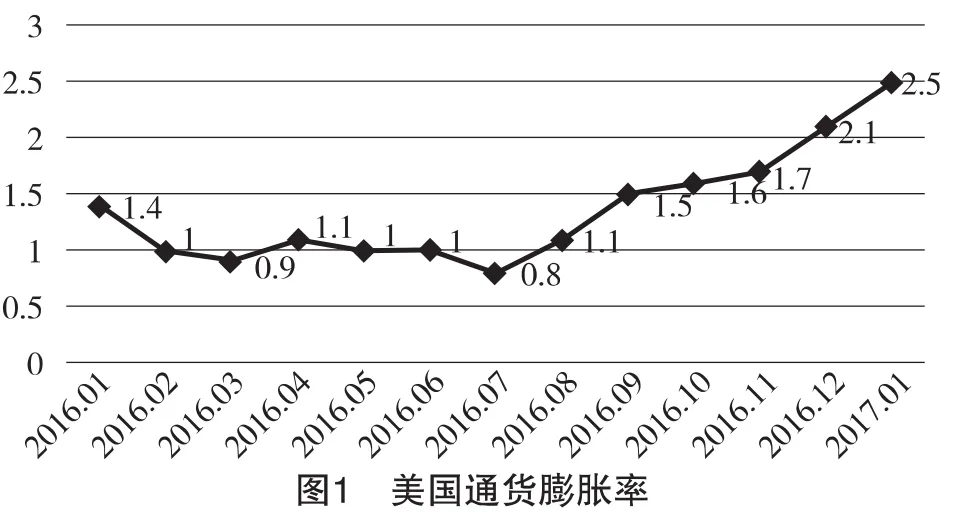

零利率政策、量化宽松货币政策使各种期限的美元利率保持超低水平,促使房地产、股市产生财富效应,减少私人部门的资产负债率,降低杠杆率,产业结构好转,2015年10月末,美联储资产规模4.5万亿美元(90%以上是MBS和长期国债),是危机前的5倍[7]。2015年12月16日,美联储近十年第一次加息,将联邦基金利率提高0.25个百分点。制造业发展通常先于整体经济,经过一段时期经济衰退后,对制造业产品需求加速,2015年8月以来,美国ISM制造业指数从49.40攀升至54.70(该指数高于50,表明经济扩张;低于50表明经济衰退)。2016年美国GDP增速为1.6%,消费支出稳步增长,劳动力市场继续改善,11月失业率降至4.6%,为2007年8月以来最低,12月略回升至4.7%。2016年7月以来美国CP I持续上升,12月超过2%的目标水平(图1)。2016年12月14日,美联储再次将联邦基准利率上调0.25个百分点,这是近十年的第二次加息。由于经济复苏态势较好,再加上大规模经济刺激计划,美联储担忧通胀提升,预期2017年美联储进入加息周期。

3 美联储加息对我国经济金融的影响

美联储加息,借贷成本提高,信贷利差扩大导致信贷资金紧张,触发新兴市场国家实际汇率贬值,股市、房地产市场波动,降低财富效应,减少总需求。预期我国在内的新兴市场经济体增长放缓,美联储加息的外溢效应对我国经济金融产生负外部性。

3.1 短期资本外流压力加大

美联储加息,美元升值,中美利差缩小,我国短期资本流出。我国外汇储备在2014年6月达到3.99万亿美元峰值后逐月减少。据国际金融协会IIF预测,2017年我国资本净流出为5 600亿美元,是新兴市场国家资本净流出最多的国家。2016年1~11月,我国人民银行累计结售汇逆差19 262亿元人民币,其中银行代客累计结售汇逆差18 233亿元,同期银行代客涉外收付款逆差1 682亿元。我国居民、企业预期人民币贬值,结汇意愿不强,增加美元需求,增持海外资产,导致实际资本流出、推迟结汇等,引起货币流动性下降。企业减少外币债务等使得资本净流入下降。2016年进出口总值比上年下降6.8%,其中进口增长0.6%,出口下降2%。2016年9月末我国国际投资净头寸17 470.8亿美元,增长9.4%。我国居民出国留学、境外旅游、配置境外房产、保险需求等消耗外汇项目增多,且每年增长40%[5]。

3.2 人民币面临贬值压力

2016年末,美元指数为102.38,人民币对美元汇率中间价为6.937,比2015年末贬值6.39%,人民币汇率贬值主要由于非居民的存款变化和居民的贸易信贷等短期资本流动引起资本与金融项目中“其他投资”项目变化。其表现为:我国经济增速放缓,中美经济周期差异,强化人民币贬值压力;多年过度宽松的货币政策导致资产价格过于膨胀,房价上涨,资产价格泡沫风险加剧;PPI涨幅由负转正。进口商品中大宗商品对我国实体经济影响最大,国际大宗商品价格上涨,进口价格涨幅由负转正,推动通胀风险上升;股市、房市、理财、信托等投资资本回报率下降,中美利差、汇差缩小,跨境套利套汇资金外逃;美联储加息,美元收益率上升,带动其他各类货币流向高收益币种,世界其他主要货币需求减少出现贬值,主要货币贬值将对人民币一揽子货币形成机制产生综合影响,2016年末,CFETS人民币汇率指数94.83,全年下行6.05%,2016年人民币实际有效汇率贬值5.69%。

3.3 大量资本外流容易触发系统性风险

美联储加息,提高美元资产的收益率,我国外汇融资成本增加,外债负担较重、期限和货币错配的企业经营风险较大。美国建筑业占新增非农就业人数的20%,房地产修复提高就业率(2016年5月非农就业人数增长2.4万人、11月增长20.4万人),但是11月美国贸易逆差为452.4亿美元,比9月恶化。出口下滑减少了制造业新增就业量,造成新增非农就业波动。通胀连续4年低于美联储2%的目标,美联储会随时根据经济发展状况,调整加息频率和幅度,使得加息、缩表节奏存在不确定性,加剧国际资本流动的波动。2016年我国GDP增长6.7%,前三个季度私人投资增长2.5%,投资回报率下降,导致政府支配资源减少,降低经济调控能力;我国经济资金面偏紧,实际市场利率上行已给小银行和非银行金融机构带来间接加息,实体经济融资成本高,企业杠杆率、企业债务占GDP比重较高。我国利率市场化带来银行体系存贷利差收窄,地方债置换计划引起银行资产收益率下降且期限延长,成为当前最为突出的风险。国际投资者若预期我国经济下行,将会引起短期国际资本外流。资本大规模外逃极容易引起国内流动性减少,通缩、债务风险加大,影响资产价格,使银行不良贷款比例、资本缺口增大,造成影子银行体系各种风险因素累积、叠加,金融系统脆弱性增加,容易触发系统性风险。

3.4 制定货币政策面临两难的境地

过去十年,中美商业周期基本同步,货币政策差异不明显,美元兑人民币汇率维持在窄幅区间内波动。目前中美两大经济体分化严重,美联储加息将使我国制定货币政策面临两难境地,调控资本流动、人民币汇率和宏观经济难度加大:一方面,经济运行对房地产、基建的依赖上升,近期企业效益改善主要集中在煤炭、钢铁、化工等上中游行业,民间投资不足,加上外需萎缩,我国外汇占款短期趋于减少,内生增长动力不足,经济下行压力较大。为企业减轻负担,刺激经济增长,央行需降息降准以增加流动性。另一方面,美联储收紧货币政策,美元升值,将迫使我国随之提升利率,以抑制大规模资本外流,缓解人民币贬值压力。但是我国加息,势必提高企业融资成本,使严重依赖借贷的企业利润缩减。如果我国央行不跟随美联储加息,保持低利率,中美利差收窄,会对人民币汇率持续形成贬值压力。若央行采取额外举措维护稳定人民币,这将导致更严重的资本外流。

3.5 容易引起贸易保护主义

美元加息、升值,人民币贬值有利于我国产品出口贸易,但是受美国贸易保护主义制约,会带来更多贸易壁垒,外商投资下降。

4 我国的政策调整与应对

美联储加息对我国经济金融影响弊大于利,但美联储加息是一个缓慢过程,给予市场一定缓冲时间,若我国宏观经济基本面相对较好,谨慎预期,配合灵活稳健的货币政策与财政政策,则可以抵御美联储加息产生的负面冲击。

4.1 我国应对美联储加息的可控性原则

①外汇储备量大。2016年12月末,我国外汇储备为3.01万亿美元。由于之前加息信号的释放,政府已采取一定的外汇预防措施,如对远期购汇收取保证金等逆周期宏观审慎政策,使资本流动存在一定限制,减少资金外流。2016年2月,人民银行明确了“收盘价+一揽子货币汇率变化”的人民币兑美元汇率中间报价机制,人民币汇率贬值预期减弱。2017年初以来人民币兑美元汇率上升约1%。美联储加息后,中美利差依然存在(图2),我国资本与金融账户未完全开放,国内游资规模相对较小,资金外逃冲击有限。我国实行管理浮动汇率制度,能够使贬值控制在安全范围,且合理释放贬值压力,可改善我国出口状况,增加经济体抗风险能力。

②对外债务量低。在美联储零利率政策下,各种期限美元融资利率低,我国资金链紧张的房地产企业、国有企业和部分地方融资平台企业通过跨境美元贷款、境外发行美元债券、贸易融资等方式增持美元债务,但是我国长期处于对外净债权,企业外汇敞口不大。负债率的国际警戒线为20%,2015年我国负债率为13%,外债总体规模较小。2016年3月末我国本外币合计的外债中,外债总额头寸为13 645亿美元,真正有风险的短期外债只有7 460亿美元。截至2016年6月末,我国全口径外债余额为92 127亿元,同比下降10.3%,美联储加息不会引发偿债危机。

③经济形势会冲抵部分加息影响。我国央行存款准备金充足,保证货币政策操作有足够的空间通过降息、降准等减缓冲击。从2014年开始的降息降准政策提前给市场释放了流动性。2015年我国央行推广信贷资产质押再贷款试点,改变以外汇占款投放基础货币的方式,收回货币发行自主权[5]。2016年以来我国经济下行压力减轻,推进产业结构调整,房地产业加快去库存,产能过剩有所好转,消费和服务业已成为稳定经济增长的重要力量,消费对经济增长的贡献率和第三产业增加值占GDP的比重分别较上年提高4.7%和1.4%,这是人民币币值坚挺的基础。政府财政投入潜力大,可以防止美联储加息引起的经济下行冲击。人民币入篮,增大人民币在国际金融市场的需求,未来采用人民币货币互换的国家会增多,减弱对美元的依赖。

4.2 我国的政策调整与应对

①增强价格型货币政策调控能力,加强对跨境资金的监管合作。一是探索利率走廊机制,政策利率由商业银行存贷款利率转为公开市场操作利率。短端以公开市场操作利率为中枢,SLF利率为上廊(超额准备金利率为下廊),中端利率用MLF、PSL引导。2017年1月24日、2月3日央行上调政策MLF利率、逆回购利率以收窄其与市场利率间的利差;二是完善人民币汇率市场化形成机制,加大市场决定汇率的力度,增强人民币有效汇率双向浮动弹性,推行波幅较宽的汇率目标区制度。若人民币兑美元汇率触及临界值,央行要干预,保证汇率的弹性与稳定性;三是完善宏观审慎框架,健全跨境资金流动风险监测预警指标体系和相关统计制度,提前防范短期资本异常流动,及时引导市场自主识别、管理风险。必要时央行可采取合理合法的资本管制措施。如通过反洗钱机制,遏制非法资金利用各种合法渠道外逃的途径等,防范系统性风险。四是与其他国家加强政策协调,加强跨境资本流动管理,加强对全球资本流动的监测力。与新兴市场国家合作建立宏观经济与金融市场监测机制,发挥金砖国家开发银行和外汇储备库的金融稳定职能。

②顶层设计和基层创新结合起来,支持经济结构调整和转型升级。一是实行积极财政政策,加大民生领域基础设施投入,推进PPP项目,增加对基础设施、农业、教育等的财政支持和财政贴息贷款等,加大对中小企业的税收优惠力度,降低宏观税负,扩大消费和发展服务业的短板领域。二是继续做好对制造强国建设的金融支持,重点做好钢铁、煤炭去产能的金融支持。做好对基础设施建设、铁路、船舶等重点行业和转型调整的金融服务,加大对京津冀协同发展等国家重大战略和科技、文化、战略性新型产业、新消费领域的金融支持。深化科技金融结合试点,探索金融支持创业创新市场化的长效机制。规范推进农村“两权”抵押贷款试点,加大水利、农业基础设施等领域融资的可持续性,严格限制信贷流向投资投机性购房。避免脱实向虚。

③推进“一带一路”战略,推进人民币国际化。一是贸易行业对美联储加息要保持谨慎预期,提前做好应对贸易保护主义的准备。借助自贸区等措施推进多边贸易体制,推进我国对外开放的结构转型、要素流动转型和国际产业转移,促进我国和其他国家经济合作结构的转变和国际经贸合作与经贸机制转型。二是以“一带一路”和亚投行为依托,加强区域货币合作,支持跨境贸易和投资使用人民币。为满足国际投资者的需求,着力发展在岸和离岸的人民币债券市场业务,推动人民币资产的产品创新,为基于实需原则的进出口企业提供汇率风险管理服务,推出能够对冲人民币汇率风险的人民币衍生产品。

[1]Ben Bernanke and Mark Gertler.Inside the Black Box:The Credit Channel of Monetary Policy Transmission[J].Journal of Economic Perspectives,1995(9):27-28.

[2]Frederic S.M ishkin.The Econom ics of Money,Banking and FinancialMarkets[M].New York:Pearson Education,2011.

[3John Taylor.The Monetary Transm ission:An Empirical Framework[J].Journalof Econom ic Perspectives,1995(9):11-26.

[4]贺强、王汀汀.美联储加息对中国的影响与应对策略[J].价格理论与实践,2016(10):5-8.

[5]谭小芬.美联储加息对我国经济金融的负面影响及其应对[J].新视野,2016(1):75-80.

[6]中国人民银行金融稳定分析小组.中国金融稳定报告(2016)[M].北京:中国金融出版社,2016.

[7]张慧莲.警惕美联储加息预期引发的新兴市场金融动荡[J].经济研究参考,2015(54):5-11.

[责任编辑:郑德胜]

The Spillover Effectsof the Fed's Expected Interest Rate Increaseon China's Econom y

HEZhi-yao,JIA Li-ping

(University ofShanghai for Science and Technology,Shanghai20093,China)

In December 14,2016,the Federal Reserve raised the federal benchmark interest rate by 0.25 percentage points.Due to the expected interest rate hike in the Fed,the short-term impact on China's economy is not great.However,if the Federal Reserve began a new round of interest rate hike in 2017,it would have a greater negative impact on China's economy.Starting with the theoretical analysis of the spillovereffectofmonetary policy,analyze the impactof the expected interest rate hike on China'seconomy. And put forward the principles and countermeasures for China to respond to the expected interest rate hike of the FederalReserve.

FederalReserve;Monetary Policy;InterestRates;Exchange Rates

F832.0

A

1673-5919(2017)03-0005-05

10.13691/j.cnki.cn23-1539/f.2017.03.002

2017-04-17

国家社会科学基金项目(16BJY178)

贺之瑶(1995-),女,山西太原人,本科生。

贾丽平(1968-),女,山西太原人,教授,硕士生导师。研究方向:中央银行与宏观调控、互联网金融。