我国融资融券余额与股价相关性实证研究

2017-03-16赵晴

摘要:文章以2014年第一季度至2016年第一季度部分融资融券业务公司的数据作为研究样本,运用面板数据模型对我国融资融券余额与股价的相关性进行实证研究。通过EVIEWS软件对面板数据模型进行单位根检验、绘制线性回归散点图以及固定效应变截距模型等实证研究方法,实证分析了融资融券余额对股价的影响,最终研究得出融资融券余额与股价呈正相关的关系。

关键词:融资融券余额 面板数据模型 股价

一、引言

融资融券交易又称为证券信用交易,具体分为融资交易和融券交易。融资交易指的是投资者向具有两融业务资格的证券公司提供资金或者证券作为质押,向券商借入资金进行证券买卖,并按约定的时间到期偿还本金和利息。而融券交易则是投资者向证券公司提供自有资金或者证券作为担保物借入证券卖出,并按照约定的时间,买入相同品种和数量的证券用以归还券商并支付一定的融券费用。两融业务的推出是继股权分置改革以后,我国资本市场发展的一项金融创新,它也标志着我国“单边市”的结束。

自2010年3月我国证券市场推出融资融券业务以来,已经6年多的时间了,在这期间,融资融券业务发展十分迅速,从最开始2010年3月的首批6家券商和90只标的证券发展到目前的900多支。由于2014年7月股市牛市的到来,沪深两市指数双双走高,融资融券业务也在该期间迅速发展,在2014年的最后两个月时间里我国两融余额连续突破八千亿元、九千亿元和一万亿元大关,2015年6月股灾开始出现,我国的融资融券业务也受到一定的影响,但就目前来看两融业务总体却保持良好的发展状态。我国两融业务发展如此迅速,它对我国A股市场股票价格会产生怎样的影响?本文基于A股大幅波动时期为例选取2014年第一季度到2016年第一季度为数据期间,通过EVIEWS软件对所选的25家A股证券公司进行Panel-Data 模型分析,研究融资融券余额和股价之间的相关关系对于我国资本市场的发展以及广大投资者进行理性投资都具有一定的现实意义。

二、文献综述

融资融券业务最早于1934年起源于美国,1951年日本开始实行融资融券制度,随后在1962年我国的台湾地区也开始实行两融制度。我国的融资融券业务正式启动于2010年3月31日,其业务发展仍处于初级阶段,相关的实证研究比较少,仅有的一些实证研究文献也是以我国台湾地区和香港地区的股票市场为研究对象。而融资融券制度在国外的金融市场上发展的已经较为成熟,早在1990年就有64%的发达国家在金融市场上允许卖空,到2002年比例上升到95%。国外对于融资融券的研究大多集中于卖空交易制度对市场的影响,其不同的文献得到的结论也不一样。国内外对于融资融券交易制度所持的观点大致分为三类:第一种观点认为,融资融券交易制度对市场并不能起到稳定作用,反而会加剧了个股和市场的波动;第二种观点认为,融资融券交易制度对个股和市场起到一定的平抑作用;第三种观点认为,仅仅就融资融券交易制度对个股和市场没有明显的影响。

一种观点认为融资融券或卖空交易并不能稳定市场, 反而会加剧市场或个股波动。

Allen and Gale(1991)通过理论建模说明卖空使市场处于不完全竞争状态,影响了市场的稳定;McKenzie(2006)和Chang et al(2007)以美国和香港市场作为研究对象,发现融资融券会使市场的波动率增大;Boehmer et al (2013)实证研究发现,2008年全球金融危机时期的限制卖空政策不但没有降低市场波动的幅度,反而降低了市场的有效性。

廖士光和杨朝军(2005)针对融资融券对股价的影响,通过对我国香港、台湾和美国市场的研究,认为两融业务的推出使股价更趋向于内在价值,进而对股市的波动起到一定的平抑作用。

孙茜、姚俭(2012)通过GRACH和EGRACH两种模型的分析,采用实证研究的方法得出融资融券业务对于稳定市场和个股的波动起到一定的作用。

陈海强、范云菲(2015)通过面板数据模型分析得出融资交易降低了股市的波动,而融券交易则增加了股市的波动,但是由于融资交易的金额所占比重很大,最终两融业务减少了市场的波动。

Battalio and Schultz(2006)认为融资融券交易对市场及个股波动不会产生影响。王旻、廖士光、吴淑琨(2008)以我国台湾地区证券市场数据进行实证研究,并采用Granger因果关系检验法验证,卖空交易对市场及个股的波动没有显著的影响。

上述文献资料主要是针对发达的金融市场的实证研究。我国的国内市场与发达的资本市场相比,有本质性区别,例如我国的上市公司主要还是国家控股的企业,这样就使得企业不能很灵活地参与融资融券交易,其次散户较多,融资融券交易门槛较高使得广大散户投资者也很难参与其中。基于我国目前这样的基本国情,本文研究选取近期我国股市经历牛市到熊市的这样一段特殊时期,即2014年第一季度到2016年第一季度,来研究融资融券余额对于我国股价波动的影响,且这段时期也是我国两融业务开始兴起的时期,具有更高的研究价值。

三、研究设计

(一)研究方法

本文在理论研究的基础上,通过EVIEWS 7.2软件对我国A股市场上所选取的不同行业的融资融券标的公司进行实证研究。并通过Panel-Data 模型的建立來研究我国A股证券市场上融资融券余额对标的证券公司股价波动的影响,并对所建立的面板数据模型做平稳性检验。本文对所选择的25家不同行业的上市公司绘制散点图,并进行线性回归以及固定效应变截距模型检验估计,旨在用定量的实证研究数据来说明融资融券余额与股价的相关关系。

(二)样本数据来源

本文所研究的是融资融券余额对我国上市公司股价波动的影响,融资融券余额、股票价格的样本选取的是A股证券市场上不同行业的融资融券标的公司的每一季度融资融券余额以及同一时间点对应的股票价格。所选行业包括证券、银行、保险、钢铁、石油化工、房地产、通信、汽车、军工以及航空运输等十个行业。选取的样本时间期间为2014年3月31日到2016年3月31日这个先后经历股市牛市和熊市的特殊阶段。数据来源于证券网及锐思数据库,本文用RZRQ代表融资融券余额(单位:亿元),P代表股票价格(单位:元)。

(三)模型的建立

本文基于面板数据回归模型來研究我国融资融券余额与股价的相关性。

Panel-Data 模型的一般设定形式如下:

Yit=αi+β1iX1it+β2iX2it…+βkiXkit+μit (i=1,2,…N;t=1,2,…,T)

其中,Yit是因变量,X1it,…Xkit是K个解释变量,N是横截面个体成员的个数,T表示每个截面成员的样本观测时期数,αi参数表示面板数据模型的截矩项,β1i,…βki表示对应于k个解释变量的系数。通常假定随机误差项μit之间相互独立,且满足均值为零、方差同为σ2u。

面板数据回归究竟是选用固定效应模型还是随机效应模型,国内外学者们提出了不同的看法。在国外,早期的固定效应支持者Wallace、Hussain和Mundlak认为固定效应模型具有估计优势;而Balestra 和Nerlove却支持随机误差成分模型。在国内,学者林少宫则认为随机效应估计量只有在随机效应模型真实的情况下才有效。根据以往学者的研究,他们在实际操作中多采用固定效应模型,因此,本文选择面板数据回归模型的固定效应模型,其中RZRQ为模型中的解释变量,P为因变量。

四、实证检验及分析

(一)描述性统计分析

本文根据所选的10个行业、25家上市公司的2014年第一季度至2016年第一季度的融资融券余额及对应的股价数据进行EVIEWS 7.2软件分析,其结果如表1所示。从表1我们可以看出,所选择的25家不同的上市公司的融资融券余额的均值为43.274,股票价格的均值为10.523。RZRQ及P的Skewness值分别为3.579和1.454,均大于0,因此,由RZRQ及P构成的序列分布为右偏,即融资融券余额及股价分布是不对称的,为右偏分布。另外,我们从表中的Kurtosis数值可以看出,RZRQ及P的数值分别为18.711及4.216,均大于正态分布的Kurtosis数值3,因此,RZRQ及P序列的凸起程度大于正态分布的凸起程度,RZRQ及P序列呈尖峰状态分布。

(二)平稳性检验

本文所选的RZRQ及P序列数据均属于时间序列,因此,在建立模型进行实证检验之前必须先检验序列的平稳性,本文利用EVIEWS 7.2软件对所建立的面板数据的原序列及一阶差分序列进行单位根检验,以避免回归分析中存在伪回归。文中对RZRQ及P序列的原序列进行单位根检验发现其并不是平稳序列,因此,又进一步地对其一阶差分序列进行单位根检验发现其为一阶差分平稳序列。RZRQ及P的原序列及一阶差分序列检验结果如下页表2和表3所示。

从下页表2所示的结果中,原序列RZRQ的LLC检验所得到的统计量等于-3.62049,相应的概率P=0.0001,因此LLC检验结果拒绝相应的原假设,即可以认为面板数据RZRQ的原序列没有单位根,即为平稳序列。但是从原序列的其他检验统计量值可以看出IPS检验、Fisher-ADF检验以及Fisher-PP检验统计量,在10%的水平下都很显著,因此,接受原假设,即接受“所有的截面成员序列都有单位根”的原假设,原序列为非平稳序列。但从其一阶差分序列检验结果看其LLC检验所得到的统计量等于-9.10346,相应的概率P=0.0000,因此,LLC检验结果拒绝相应的原假设,即可以认为面板数据RZRQ的一阶差分序列没有单位根。IPS检验、Fisher-ADF检验以及Fisher-PP检验统计量相应的概率值P都非常小,从而也拒绝相应的原假设。因此,根据面板数据序列RZRQ的单位根检验结果,可以认为RZRQ的一阶差分序列是平稳的。

同理,从表3所示的结果中可以看出,原序列P的单位根检验结果为非平稳序列,而其对应的一阶差分序列的LLC检验所得到的统计量等于-9.16572,相应的概率P=0.0000,因此,其LLC检验结果也表明P的一阶差分序列没有单位根。IPS检验、Fisher-ADF检验以及Fisher-PP检验统计量分别为-3.10747、92.2210和94.3457,其相应的概率值P分别为0.0009、0.0003和0.0002,其数值都非常小,从而也应当拒绝相应的原假设,因此,可以认为P的一阶差分序列也是平稳的。

(三)融资融券余额与股价波动相关分析

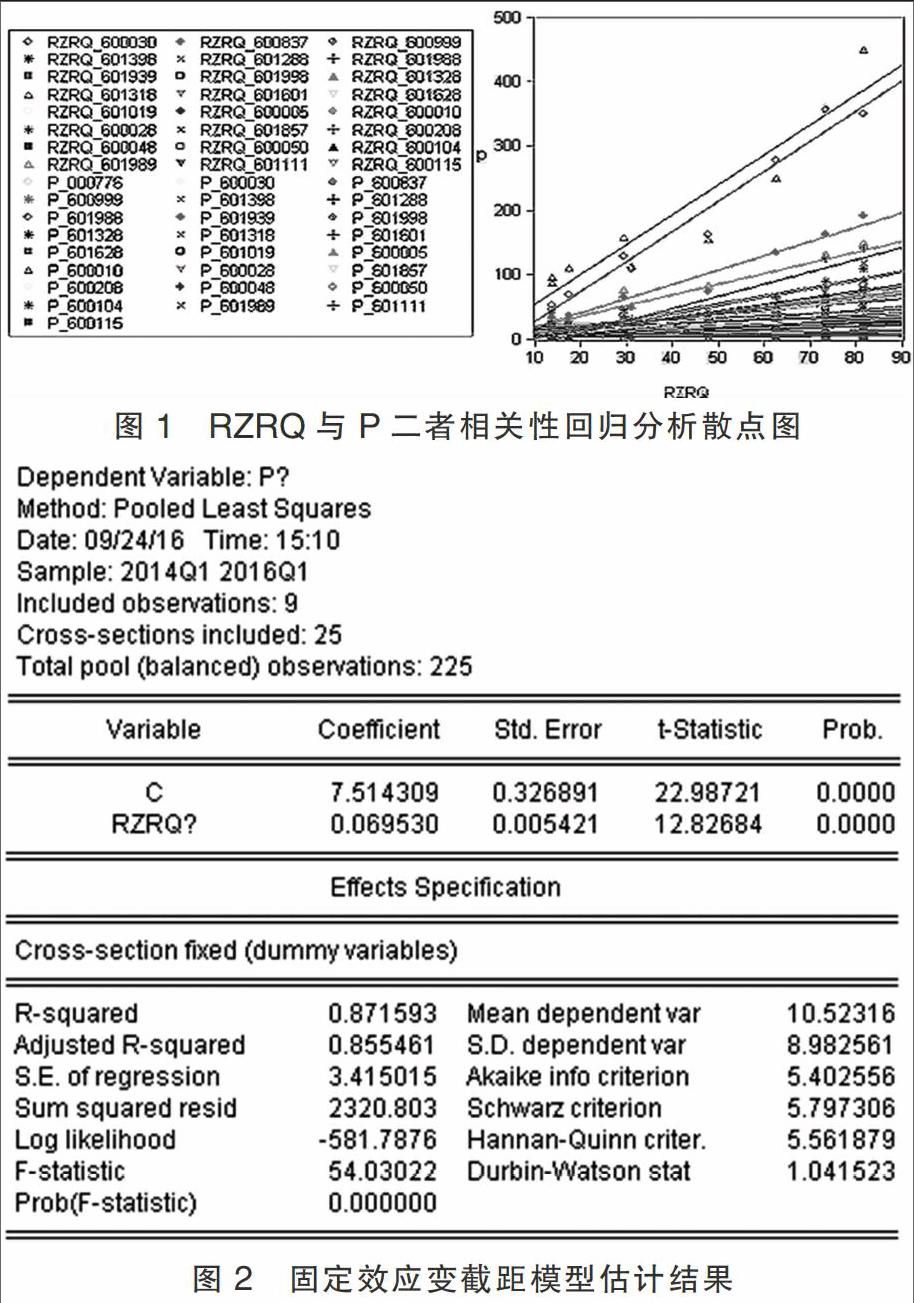

融资融券余额与股价之间到底存在怎样的相关关系,本文通过EVIEWS软件分别对所选择的上市公司的面板数据做相关性分析,为了更直观地显示二者的相关性,本文做了线性回归分析散点图检验,其检验结果如图1所示。

从图1可以看出,所选择的25家上市公司的融资融券余额与股价均呈正相关关系,即融资融券余额的变化会对股价的变动产生同方向的变动,融资融券余额增加,股票价格会上涨,反之,股价则下降。

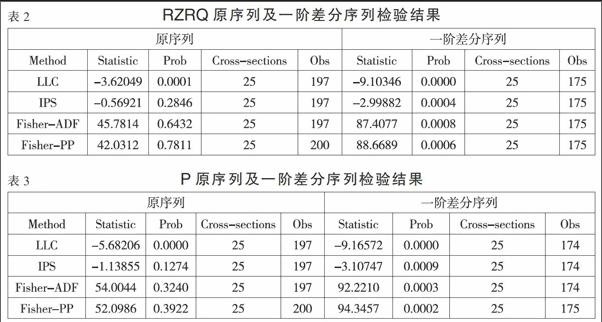

为了进一步研究二者的相关性,本文又通过EVIEWS软件对面板数据做固定效应变截距模型估计检验,其检验结果如图2所示。

在图2的估计结果中,常数项C的估计值等于7.514309,它表示的是25个截面成员公司平均的股价水平;解释变量RZRQ的系数估计值为0.06953,其t统计量非常显著。由于我们估计的是变截距模型,因此,这个解释变量的系数估计值对25个截面成员公司都是相同的,而且解释变量RZRQ的系数估计值为正数,从而说明RZRQ对P有正的影响;除此之外,检验结果中DW=1.0415也可以说明RZRQ对P有正的影响。

由检验结果可知,可决系数R2=0.8716,说明所建模型整体上对样本数据拟合程度较好,即解释变量“融资融券余额”对被解释变量“股价”的绝大部分差异作出了解释。解释变量RZRQ的系数估计值为0.06953,从经济意义方面来讲即为:对于这25家公司中的任意一家公司来说,如果融资融券余额增加100亿元,则实际总股价将上升6.95元。

根据图2的输出结果,我們可以写出固定效应变截距模型的估计结果:

Pit=7.514309+α*i+0.06953×RZRQit(i=1,2,…,25;t=1,2,…,9)

R2=0.8716,R-2=0.8554,对数似然LR=-581.7876,DW=1.0415。

五、 结论与启示

本文以我国A股大幅度波动时期为研究期间,通过面板数据模型对选取的我国具有融资融券业务的10大行业25家公司进行实证研究。通过对面板数据进行单位根检验得出文中所选数据属于一阶平稳性的时间序列,进而避免了伪回归的出现。并通过绘制线性回归散点图得出融资融券余额与股价呈正相关的关系,为了更进一步准确地检验二者之间的相关性,又对面板数据进行固定效应变截距模型估计检验,其检验结果同样证实融资融券余额对股价具有显著的正向影响作用,且所选的模型拟合优度较高。

伴随着2014年7月股市牛市的到来至2015年6月股市熊市的出现,在这样一个先后经历牛市和熊市的时期,再加上我国特殊基本国情的存在,融资融券交易近几年发展虽迅猛,但仍处于发展的初级阶段。另外我国的资本市场制度还不够完善,资本市场上散户较多,投资者恶意炒作现象严重。本文的研究结论对于广大投资者、融资融券业以及监管部门都具有一定的指导作用。对于投资者来说,为其正确地选择投资方向、理性地做出投资决策提供了一定的参考,避免盲目投资的出现;对于融资融券业公司来说为其今后更好地开展两融业务及稳定公司股价提供指导;对于监管层来说,为其更好地引导和扶持融资融券业务公司提供了宏观性的指导意见,并引领我国两融业务和国际接轨。

参考文献:

[1]陈海强,范云菲.融资融券交易制度对中国股市波动率的影响[J].金融研究,2015,(06):159-161.

[2]肖浩,孔爱国.融资融券对股价特质性波动的影响机理研究:基于双重差分模型的检验[J].管理世界,2014,(08):30-42.

[3]季恒波.融资融券对我国上市银行股价波动率影响效应的实证研究[J].时代金融,2016,(06):160-161.

[4]樊欢欢,刘荣.EViews统计分析与应用[M].北京:机械工业出版社,2013.

作者简介:

赵晴,女,硕士,郑州大学西亚斯国际学院,讲师;主要研究方向:财务管理。