基于实物期权的金融企业共享服务转型

2017-02-16邓冰

邓冰

摘要:本文试图用实物期权方法探讨金融企业最优组织模式,发现金融企业共享服务的最优槛值是金融企业不确定性的递增函数。触及槛值后,不确定性的增加会引致更高的共享服务生产比例。本文将实物期权概念引入不确定环境中金融服务组织及其转型的理论框架,将服务组织视为给金融企业带来获取未来转型机会优先渠道的战略性实物期权,提出对共享服务期权进行分类的方法,并引入对不同共享服务转型进行估值的决策方法论。

关键词:实物期权,金融企业,共享服务转型,决策方法论

Abstract: This paper constructs an optimal organization mode of firm and discovers that the optimal threshold value is an increasing function of market uncertainty. The increase of market uncertainty induces an higher proportion of shared service production. Further, we develop the notion of real options into a unique theoretical lens for conceptualizing service organizations and their transformation in an uncertain business environment. We create a taxonomy of these options, and introduce a decision methodology for valuing alternative shared services transformation approaches.

Key words: real option, finance firm, service transformation, shared service, outsource

0 引言

在一般的共享服务模型中,通常企业会将不同业务子单元提供的具有共同性质的服务合并为单一的服务传递组织。服务传递组织可以是内部的,也可以是外包的(Ulrich,1995)[1] 。可以共享的业务职能是分散的,包括前台工作(如产品销售)和后台工作(如财务、法律、人力资源以及信息系统)。显然,共享服务不仅在私有部门实施,还在公共部门实施。共享服务中心的活动种类涵盖了基于交易的活动(如日常管理、大批量作业)和基于转型的活动,后者需要广泛的专业知识,对企业的发展有战略意义。共享服务为企业创造价值的潜力主要表现在以下几个方面:减少雇员人数、提高效率,从而降低企业的运营成本;促进企业向新的组织形式转型,从而提高企业的敏捷性;强调技术和管理专业知识,促进知识分享,提高组织的学习和创新能力;通过在服务组织中形成消费者导向的理念体系提高服务质量,对服务传递进行专业化;带来政治优势,如提高可信度以及解决内部冲突。然而,共享服务的执行也会产生一系列负面影响,如系统和流程的过度标准化、运营灵活性的缺失、权力集中失衡、系统复杂性的增加、服务可靠性的不清晰、雇员士气下降、无效沟通、未预期的成本攀升以及项目时间表的延长。在波动的经济环境和未预期事件发生时,这些负面影响可能进一步放大 (Tibken,2009)[2]。 在Shy and Stenbacka (2005)的框架中,部分共享服务涉及异质性投入,并产生与共享服务生产线数量呈凸函数关系的监督成本[3]。

近年来,由于多方竞争带来了大量的金融创新,金融企业的共享服务正在经历一场重大变革。如在数字化支付等某些领域,新兴金融机构已经逐渐取代银行,成为最主要的服务提供者;金融企业的创新远未能跟上数字化交易的步伐,更不用谈促进和引导作用,例如对公数字化支付仍停留在10年前采用的电子银行、银企直联等水平。在技术及供给激发需求带来的金融企业共享服务迭代式创新的数字化时代,金融企业数字化交易领域也将面临快速和剧烈的变革,必须前瞻性地予以应对,包括对公数字化支付,也包括交易管理、信用管理、数据管理等衍生领域。

基于此,本文拟基于实物期权理论,对金融企业的共享服务最优化问题进行分析,探讨不确定性对金融企业共享服务实施的影响。在本文的模型中,假设共享服务服从金融企业组织重构的最优动态权衡。

众所周知,在面临组织重大变迁可能性时,金融企业需要制定战略决策,以决定是否进行业务转型以及怎样进行业务转型。战略决策需要与金融企业的长期目标一致。为制定决策,金融企业需要对已有的服务战略进行深入的评估,并对其价值有深入的把握。经验研究表明,为成功实施共享服务,金融企业需要逐步对其服务作业进行转型,具体步骤包括简约化、标准化、重组、内包和外包。在不确定环境中,战略决策需要对不同的共享服务转型方式进行合理的分类和估值。本文将服务组织视为能给金融企业带来获取未来转型机会优先渠道的一系列战略实物期權,这个视角整合了组织理论和金融理论,并在不确定性假定下为战略决策灵活性的价值做出解释。基于该视角,本文建立分类方法,将嵌入在服务组织中的期权进行分类,并引入决策方法论来协助金融企业管理人员识别和比较不同的共享服务转型方式。

1 组织转型中的实物期权

实物期权是价值评估和战略决策的重要思想方法,是战略决策和金融分析相结合的模型。它是将现代金融领域中的金融期权定价理论应用于实物投资决策的分析方法和技术。在项目评估中,传统的方法是贴现现金流法(DCF),DCF方法无法涵盖战略性、成长性项目中的各种潜在的投资机会所带来的价值,往往导致项目价值低估。实物期权方法可以在一定程度上克服DCF方法在估值中的缺陷。实物期权指出,投资项目的价值等于现有资产所创造的价值与未来投资机会的选择权价值之和。实物期权使项目评估可以以期权估值的方法进行。金融期权定价理论是实物期权方法的基石,随着期权定价理论的发展,特别是B-S公式的提出,实物期权理论在投资决策与项目评估中获得广泛的应用。

实物期权是处理具有不确定性投资结果的非金融资产的投资决策工具,相对金融期权而言具有以下特性:(1)非交易性。实物期权标的物的实物资产一般不存在交易市场,而且实物期权本身也不大可能进行市场交易;(2)非独占性。实物期权一般不具备所有权的独占性,可能被多个竞争者共同拥有;(3)先占性。先占性是由非独占性所导致的,它是指率先执行实物期权可获得的先发优势的效应,结果表现为取得战略主动权和实现实物期权的价值最大化;(4)复合性。一般情形下,各种实物期权存在一定的相关性,包括多个项目之间的相关性以及同一项目内部各子项目之间的相关性。实物期权方法为企业管理者提供了在不确定性环境下进行战略投资决策的思路,其一般形式包括分步期权、延迟期权、改变规模期权、放弃期权、转换期权以及增长期权等。实物期权法是投资决策的主要方法之一,而二项式模型是目前应用最为广泛的实物期权估值方法。

实物期权理论对组织理论和金融理论进行了整合,以未来战略选择的创生能力来看待组织资源的投资,为决策制定者提供了一个启发式框架,从而将企业战略概念化。 实物期权视角的主要优势在于明确考虑了决策制定未来灵活性的价值。 “选择权思路”应用于战略决策的广泛领域,包括合资企业终止、风险资本投资(VC、PE)、全球制造协调、技术投入 、与客户和卖方签订的外包合同。实物期权以项目到金融期权的映射为基础,通过引入管理灵活性为现金流贴现估值方法提供了补充。管理灵活性的价值和现金流贴现净现值之和可以为项目决策提供参考。在信息技术相关服务中,实物期权视角帮助管理人员在不确定环境中对信息技术(IT)投资进行估值。Brautigam et al (2003) 指出了期权思路在真实的商业环境中制定IT投资决策的可行性和价值[5]。行为研究也在经验的层面上检验了经理的警觉性和实物期权在IT投资决策中的应用。经验研究结果表明,一方面,决策制定者在直觉层面对实物期权进行认知和估值;另一方面,管理者的专业判断存在偏差。实务中,实物期权是IT相关服务投资的量化决策工具。Benaroch and Kauffman (1999)证明了基于实物期权的理论有效性[6]。一系列案例研究阐明了支持不同IT投资决策的实物期权应用。实物期权提供了一个理论视角,使服务组织及其转型能够概念化,从而协助管理者制定决策。

2 不确定性环境中的共享服务

作为逻辑起点,本文在实物期权模型框架下探讨金融企业在不确定环境中的共享服务规模选择。根据Grossman and Helpman (2002),假定投入品和服务供应商专注单一作业,从而能更有效地进行生产[4]。为了获取共享服务的收益,金融企业必须在这方面进行投资,而这些投资是不可逆的。假定组织重构所引发的成本与共享服务规模 呈严格递增及凸函数关系。投资成本包括发现有效缔约方的搜寻成本和质量控制成本。引入成本函数:

由(2.7)式和(2.8)式可推导出定理2: 建立完全或部分共享服务的(自然状态)执行门槛是市场波动的增函数,即 ,共享服务生产的最优比例也是市场波动的增函数,即 。

传统观点认为,不确定性的增加将促进共享服务。本文的模型支持不确定性的增加通过延迟共享服务系统不可逆转的投资使前期阶段延长,这似乎与传统观点冲突。然而,从结构性长期视角来看,传统观点是存在问题的,因为共享服务合约对经济环境的潜在波动非常敏感。 意味着对已经决定实施部分共享服务的金融企业来说,市场不确定性的增加通过提高最优共享服务比例刺激共享服务。直观来看,部分共享服务生产模式的引入意味着利润流的转移。组织模式的转移表明,当部分共享服务所引发的成本节省贴现值高于不可逆转投资支出时,部分共享服务被采纳。而市场不确定性的增加会放大成本节省的贴现值,从而使金融企业增加共享服务生产的比例。从这个角度来看,本文的模型与普遍接受的商业规律一致。

3 共享服务转型的分类

研究不确定性环境中共享服务的重要性之后,本文在实物期权理论框架下研究不确定环境中服务组织分类和转型,创建了嵌入服务组织的期权分类以及对不同共享服务转型方法进行估值的决策方法论。

从资源观来看待金融企业,可以视金融企业为一束资源和管理能力。管理能力存在于企业的不同职能区域,如日常管理、研发、营销、风控和财务 。服务组织无论是分散还是合并的、内部还是外部的、特质化或标准化的,一律都可视为管理能力的集合。管理能力可以以先进技术、专业技术知识以及管理最佳选择的形式存在 。在动态环境中,管理能力集合经过适当的开发和管理,能够使金融企业产生价值、提高灵活性和效率、促进创新,从而构建战略优势。从实物期权的角度来看,产能是为金融企业提供优先获取未来增长机会的一系列期权的集合,这些机会包括扩张和剥离。管理能力可以为金融企业提供一个期权,使金融企业对变化的环境作出最优反应。根据同样的框架,服务组织作为管理能力的集合能够被概念化为一束实物期权。在波动的环境中,实物期权对组织的生存能力和竞争能力起关键作用, 它通过追踪未来服务转型机会,如内包和外包,使组织对外部环境变化做出反应 (Janssen and Joha,2008)[7]。接下来,本文详细阐述这些服务转型机会。

3.2 服务转型期权分类

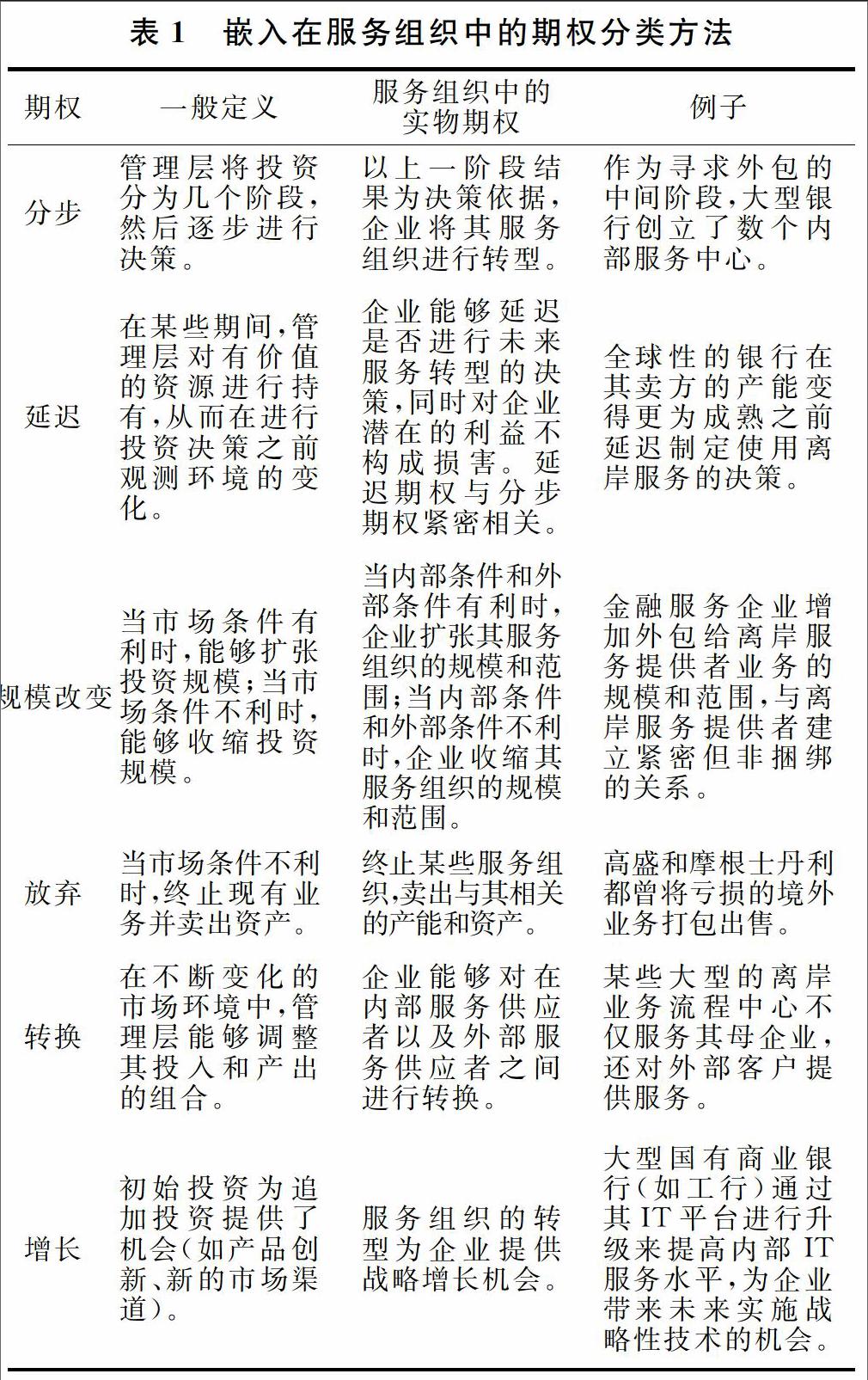

广义实物期权分类能帮助决策制定者识别嵌入在服务组织中的机会。实物期权包括六种类型:分步、延迟、改变规模、放弃、转换以及增长。在服务领域,很多普遍接受的服务安排能与这个分类方法相容。例如,向新的供给市场外包时,金融企业可选择先将小部分IT服务进行转移,然后增加委托事项,转移项目相当于嵌入了推迟和阶段性期权;在追踪服務外包时,作为中间步骤,金融企业可以先创立几个内部服务中心,然后在接下来的阶段将其外包,内部服务中心相当于嵌入了推迟和阶段期权;外包关系建立之后,金融企业逐渐加强自身与卖方的合作关系并获得共包,外包关系相当于嵌入规模变化期权;对离岸服务中心进行转型的过程中,金融企业可以选择为外部客户提供服务,离岸中心相当于嵌入了一个转换期权;金融企业也可选择对离岸中心进行剥离,此时,服务中心相当于嵌入一个放弃期权;在IT服务管理中,金融企业选择对IT服务平台进行升级,以更好地对新兴技术提供支持,此时,平台投资相当于嵌入增长期权。表1总结了不同类型实物期权的定义及其在服务转型背景中的含义,并进行了举例。不同类型的期权通常是重叠的,因此,同一个机会可以解释为不同的期权。实物期权的分类有不同的变体。例如,Copeland and Keenan (1998) 识别了增长、延迟、以及放弃期权,将其视为实物期权的主要类型[8]; Benaroch (2002) 在IT投资中增加了探索、外包以及租赁等实物期权[9]。引入实物期权的分类方法是为了提供一个概念框架,从而使决策制定者对嵌入在服务组织中的机会予以重视。

4 共享服务转型的决策方法

服务组织相当于一束期权,因此,在决定是否以及怎样将其服务组织转型时,金融企业应该将期权价值考虑在内。本文在分类的基础上构建可行的决策方法论,对不同服务转型方法进行估值。决策方法包含三个种递推步骤:转型方式识别、定量战略估值以及定性权衡分析。

4.1 对服务转型路径进行识别

共享服务到期矩阵 (Gould and Magdieli,2007)作为概念化工具能诊断金融企业服务的当前状态,并对不同的转型方法进行识别[10]。对于一个给定的服务,决策制定者需要对当前的状态进行判断,了解服务是否最优化、是否标准化以及被整合的程度,然后确立转型目标。在当前和未来状态之间,可以通过不同的方式实现转型。组织可以采用阶段化方法。例如,首先将业务流程流线化、进行技术更新、积累内部服务能力,等待一段时间后向整合的共享服务转型。组织也可选择整体化方法,直接转型为共享服务模式。

4.2 对不同转型方式的价值进行定量分析

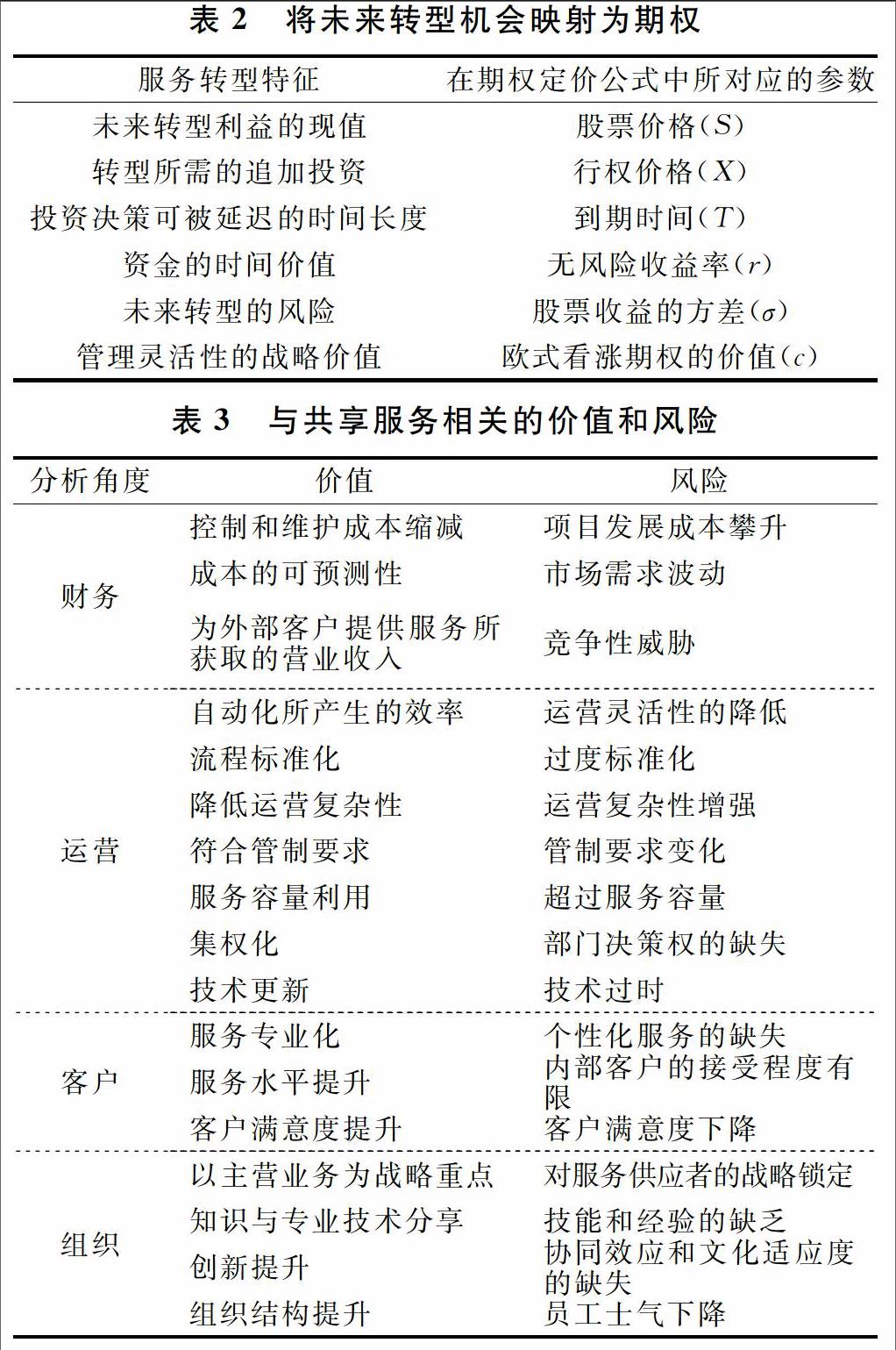

不同的服务转型路径带来不同的機会,可通过服务转型期权的分类方法对不同的机会进行概念化。例如,在分散的标准化服务组织中,可嵌入将分散服务整合为共享服务中心的期权。当共享服务转型存在显著风险时,这种期权尤为有价值,因为金融企业能够根据外部条件来制定共享服务决策。在估值时,应该对管理灵活性予以考虑。实际的量化计算包括两个步骤。首先,用传统的DCF方法(贴现现金流)获取服务转型的净现值。然后,将未来的转型机会映射为欧式看涨期权,推出转型机会的实物期权价值。最后,将期权价值与转型的NPV相加,以涵盖管理灵活性的价值。具体来看,进行服务转型时,金融企业可以获取一个进行额外投资的期权,即在未来某个时间利用可以带来进一步收益的新的转型机会。如果届时外部条件对将来服务转型成功有利,金融企业将进行追加投资实施进一步转型行权,否则,金融企业放弃跟进转型的期权。与之类似,在金融市场,投资者观测到股票的当前价格,并获取股票收益的历史方差。然后,投资者可选择支付一个溢价(期权价格)来获取欧式看涨期权。期权赋予其所有者以既定的价格在一定时间区间去购买既定数量的股票的权利。到期时,如果实际股价比行权价格高,投资者行权,从而获取利润;否则,投资者放弃行权,损失期权费。通过以上比较,可在未来转型机会和欧式看涨期权之间构造一个映射。建立了上述映射之后,可将利用新转型机会的期权价值或管理灵活性对应于欧式看涨期权的价值(表2)。通过Black–Scholes公式,我们可以计算管理灵活性的时间价值。由于未来转型期权嵌入在当前转型计划中,金融企业没有因为这个期权向任何利益相关者进行费用支付。因此,未来转型期权的价值可被视为当前转型的额外价值。

4.3对不同转型方式的价值进行定性分析

前期步骤用贴现现金流(DCF)计算了财务收益并定量测算出嵌入在转型中的战略选择灵活性的价值。然而,实物期权定量方法还存在如下局限性:模型的假设需要与所研究的实际问题一致;需要找到与期权定价模型变量相匹配的项目变量;期权定价模型的数学算法复杂。前期步骤中,与服务转型相关的风险仅以现金流的预期方差代表,而服务转型引致风险的实际范围超出了预期财务波动性。

为了将更广泛范围的价值和风险纳入考虑,平衡积分卡和无形资产监测 (Kaplan and Norton,1996)可被接受为概念框架[12]。平衡积分卡意味着应该从如下角度对企业进行管理:财务、流程、客户、学习和增长。对于IT和服务管理来说,平衡积分卡有不同的变体。无形资产监测着重组织的无形角度(如人力资源和知识),认为金融企业应该围绕增长、创新、效率以及结构和竞争力的稳定性来发展。表3综合了已有研究的发现,列出了定性分析时共享服务转型通常考虑的价值和风险。价值和风险因素在不同的转型方法中的定性分析能导致定量估值中某些变量的调整。例如,定性分析能辅助决策制定者更好地理解服务转型所引发的风险,并对未来转型的风险进行更好的估计。图1展示了对共享服务转型进行估值的三个主要步骤。最后,决策在定量结果和定性比较的基础上制定。

5 结论

本文以演绎的方式讨论了金融企业如何设计组织生产模式的实物期权框架,为不确定环境中共享服务的重要性提供了证明。 共享服务生产(完全或部分)的最优执行槛值是市场潜在不确定性的增函数。与传统观点不同是,本文认为市场不确定性的增加延迟了共享服务系统采纳。然而,一旦共享服务模式被接受,不确定性将激发共享服务的数量。通过整合组织理论、金融理论以及新兴的服务科学,本文将实物期权的概念引入理论框架,从而将服务组织视为一束使金融企业优先进入未来转型机会的期权,构建了嵌入在服务组织中的期权分类方法,并提出了可操作的决策方法,从而使管理人员能够对企业服务组织转型的不同方法进行估值和比较。

可以从以下几个角度对研究进行扩展。第一,定性分析中的一些因素可以实施参数化并引入定量模型,从而构建更系统的方法来衡量服务转型中的风险,这种衡量方法会对估值结果产生影响。第二,本文提出了期权分类方法的概念框架,因此,可以对期权的每种类型及其与服务转型决策的交互作用进行建模。第三,可以通过行为研究方法对服务转型决策中的期权决策模式进行经验检验。

参考文献

[1]Ulrich, D. (1995). Shared services: From vogue to value. Human Resource Planning, 18(3), 12–24.

[2]Forst, L. I. (2001). Shared services grows up. Journal of Business Strategy, 22(4),13–15.

[3]Tibken, S. (2009, Jan. 8). Satyamscandal shocks IT sector. TheWall Street Journal.

[4]Bowman, E. H., & Hurry, D. (1993). Strategy through the option lens: An integrated view of resource investments and the incremental-choice process. The Academy of Management Review, 18(4), 760–782.

[5]Brautigam, J., Esche, C., & Mehler-Bicher, A. (2003). Uncertainty as a key value driver of real options. The Fifth Conference on Real Options: Theory Meets Practice, July 9–10, Washington, DC.

[6]Shy, O., Stenbacka, R., 2005. Partial outsourcing, monitoring cost, and market structure. Canadian Journal of Economics 38, 1173–1190.

[7]Benaroch, M., & Kauffman, R. J. (1999). A case for using real options pricing analysis to evaluate information technology project investments. Information Systems Research, 10(1), 70–86.

[8]Teece, D. J., Pisano, G., & Shuen, A. (1997). Dynamic capabilities and strategic management. Strategic Management Journal, 18(7), 509–533.

[9]Janssen, M., & Joha, A. (2008). Emerging shared service organizations and the service-oriented enterprise: Critical management issues. Strategic Outsourcing: An International Journal, 1(1), 35–49.

[10]Copeland, T. E., & Keenan, P. T. (1998). How much is ?exibility worth? The McKinsey Quarterly, 2, 38–49.

[11]Benaroch, M. (2002). Managing information technology investment risk: A real options perspective. Journal of Management Information Systems, 19(2), 43–84.

[12]Black, F., & Scholes, M. (1973). The pricing of options and corporate liabilities. Journal of Political Economy, 81(3), 637–654.

[13]Kaplan, R., & Norton, D. (1996). Using the balanced scorecard as a strategic management system. Harvard Business Review, 74(1), 75–85.

[14]林清快、钱进. 共享服务模式:集团性管理的有效手段[J].北京:人力资源管理,2010(2):52-53

[15]张春. 金融危机下的集团财务战略转型:——财务共享服务[J].北京:电子财会,2010(1):24-27

[16] Ning Su,Rama Akkiraju, Nitin Nayak, and Richard Goodwin(2009). Shared Services Transformation: Conceptualization and Valuation from the Perspective of Real Options. Decision Sciences, 40(3), 381-401.

[17] Luis H.R. Alvarez, Rune Stenbacka(2007). Partial outsourcing: A real options perspective. 25, 91-102.