工业品涨价预期升温

2016-11-08刘林

刘林

2016年仅余两个月,政府设定的年度增长目标已实现无虞,但是,“去产能、去库存”的任务似乎演化成了新的矛盾,对工业价格通缩的担心正在逆转为通胀会否失控。

PPI加速回升,在6个月的环比正增长后,于9月份较市场预期更早地实现同比增速由负转正,录得0.1%的增长。此后,伴随黑色系产品、化工产品、有色金属等原材料价格的继续大幅上升,市场对PPI的上涨预期明显升温。

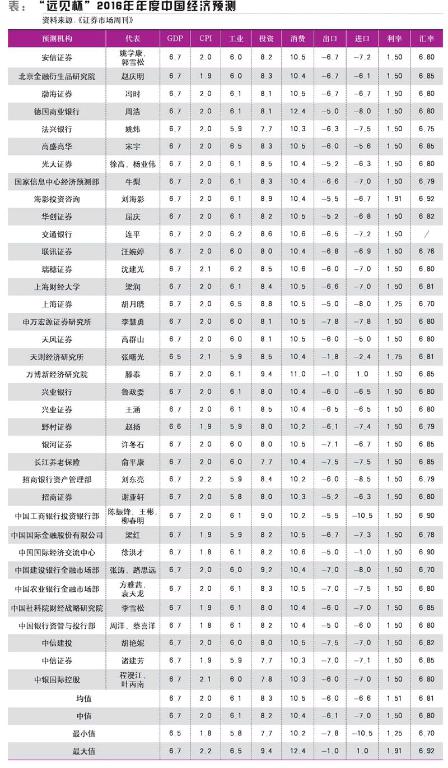

《证券市场周刊》“远见杯”中国宏观经济月度预测对11月的预测均值为1.1%,其中60%的分析师认为11月PPI会突破1%,甚至有6%的分析师认为11月PPI便会到2%以上。

先行指标也在印证上述不断升温的预期有坚实的现实基础。对PPI走势有较为明显的先导效应的PMI分项指数——主要原材料购进价格指数,连续9个月位于50%的荣枯线上,并在10月份跳增5.1个百分点至62.6%,创下66个月以来的最高。

2015年四季度同比连续三个月的5.9%的降幅也正是本轮PPI收缩的底部,预示着较强的基数效应,将显著拉升同比增速。

人民币持续贬值,较之上年同比贬值幅度已达7%左右,也在通过进口渠道加大通胀压力。最新数据显示,进口价格指数已在8月时回到100以上,是2014年6月以来的最高。从分项来看,除了同时受到国际大宗商品价格上升影响的矿产品、植物产品外,其他原料的进口价格指数也自2015年8月汇改以来不断攀升。

最为重要的是,国内市场上主要原料的期货和现货价格还在持续上涨,特别是煤炭、钢铁和部分有色金属,未来价格继续上涨几成定局。

主要工业品价格暴涨

从PPI的构成来看,生活资料价格部分虽受生产资料价格影响也在回升,但幅度远远小于生产资料。在短短9个月的时间,生产资料当月增速已经从2015年12月的下降7.6%升至2016年9月的0.1%。

无论是基础能源还是化工,乃至黑色金属、有色金属、建材,几乎全线大幅上涨。

尽管原油价格连续7个月在40-50美元之间波动,但是,与2015年年底与2016年年初相比,涨幅仍颇为惊人,与最低点相比,即便是按40美元计算,涨幅也达53%。目前原油价格震荡格局大概率持续,油价同比增速将因为基数原因拉升。

化工行业品类复杂,但大多产品的价格在2016年或早或晚开始上升,陆续有不少品种出现暴涨。比如上周,申万化工监测的89种化工品中环比上涨的品种占47%,其中,纯MDI 市场价环比上涨12.5%、嘉化硫酸环比涨10.3%、离子膜烧碱涨10.1%、国内尿素零售价涨8.9%、环氧氯丙烷涨6.7%。

虽然各品种单周走势有所波动,且个别产品最近出现价格回调,但比之前期低点,涨幅仍非常可观。

Wind数据显示,TDI自2016年3月开始上涨,虽然自10月下半月以来有所回落,但涨幅仍然惊人,截至11月2日,较2月最低点增长2.3倍左右;国际天然气价格自3月以来上涨,目前虽略有回调仍较3月初上涨了90%;聚丙烯价格自2016年回升以来波动幅度虽大,但目前全国现货价格仍较年初低点上涨了27%左右。

现货有色金属中上周环比涨幅达到7%的铝,自2015年11月便启动上涨之势,截至10月28日已上涨逾29%;锌与铜则是自2016年1月开始回升,锌的涨幅较大,10月28日较年初最低点涨逾40%,铜涨幅相对较小,相对年初低点上涨逾8个百分点;现货铅相对于其他品种回升偏晚,直到2016年7月份才启动回升之势,补涨可能是它近三个月升势更快更猛的原因之一,目前已较6月低点增逾23%。

尽管11月1日以来,除贵金属外其他有色金属的期货价格均有所回调,但有色行业整体价格强势格局未变。

兴业证券行业分析师任志强指出,以煤炭、原油等原材料上涨导致有色金属各品种成本中枢上移,对价格的支持明显,且10月21日以来的环保督查,使得部分品种环保压力较大供给收紧,再加上冬季来临及春节前备货补库存,四季度下游需求相对较强,价格仍有望继续上涨。

特别是铅与锌,供需基本面还会继续好转。对于铅,中信期货行业分析师郑琼香认为,目前铅矿原料紧张态势继续凸显,且市场对于铅矿原料紧张的共识加强;而年底铅蓄电池置换需求将季节性回暖,故未来两三个月铅供需格局有望阶段性继续好转。至于锌,目前国内锌锭维持去库存化态势,尤其是年底冬储备矿以及北方矿山季节性减产将推动锌矿短缺预期持续发酵。华泰期货研究所指出,目前国内锌矿紧缺、精炼锌库存下滑。

建材中水泥价格持续上升,上周环比涨幅2%。中金公司分析员柴伟认为,由于原材料价格持续上调和供应偏紧,水泥价格将继续保持上涨趋势。长江证券行业分析师陈果指出,水泥行业错峰生产正在成为全国性的共识,后续限产推动的水泥涨价逻辑仍在。

钢铁价格自2015年12月开始回升后,到目前为止,兰格钢铁价格综合指数已经上涨48%。9月底开始,该指数已连续18个交易日环比上涨,11月2日环比涨幅进一步扩大至1.33%。由于社会库存还在下降而成本仍在上升,钢价的上涨之势将延续。Wind数据显示,主要钢材品种合计库存已降至880万吨,同比下降8.6%。

煤炭供给面将继续推升价格

在中国能源结构中占比60%的煤炭价格走势,不仅会影响发电成本,还对包括化工、钢铁在内的多种工业品价格影响较大。

煤炭价格已经连续10个月上涨,环渤海动力煤平均价格指数到11月2日,已报收于607元/吨,连续18期上涨,且再次刷新年内最高纪录,是2014年2月以来首次突破600元/吨。该指数同比增速自8月下半月以来明显加速,目前已达60%,考虑到其本轮底部出现于2016年1月份,同比增幅预计还会继续拉大。

一方面因为今冬天气更冷将会加大用煤需求。中国气象局国家气候中心指出,赤道中东太平洋已于8月进入拉尼娜状态,对中国气候的影响之一就是冬季可能会更冷,近日天气已印证了这一变化。

另一方面,供给面偏紧也会增加价格上升压力。目前,无论是电厂库存、钢厂库存还是港口库存都处于较低水平。六大发电集团煤炭库存可用天数虽然已升至24天,但相比上两年而言,无论是天数还是进度都大大落后了,重点电厂每日库存同比还少了1500万吨,而发电量近三个月增速已经在7%左右,电厂库存预计还会增加。

各大港口中,除广州港同比已恢复正增长外,其他主要港口煤炭库存仍然下降28%-41%,从绝对量来看,无论是广州港,还是曹妃甸港、秦皇岛港、京唐港(国投港区合计),煤炭库存均远远低于近几年平均水平。

国内大中型钢厂炼焦煤库存可用天数已降至2011年数据发布以来的最低,连续三周不到10天。六港口合计炼焦煤库存已持续下降至历史最低水平,同比降幅已达60%上下。