稀土发光材料专利分析综述

2016-10-11池雪琴叶坤汪澎

池雪琴 叶坤 汪澎

【摘 要】本文着重研究了稀土发光材料的全球专利申请状况、中国专利申请状况以及重点申请人及其关键技术分布情况,对其进行了统计与分析,以期掌握稀土发光材料的发展状况及研究热点和重点,为国内申请人在稀土发光材料专利布局和研发提供借鉴。

【关键词】稀土;发光材料;专利分析

0 引言

根据稀土功能材料的应用领域的特性,将稀土功能材料分为:稀土发光材料、稀土催化材料、稀土磁性材料和稀土储氢材料。稀土发光材料是应用领域最为广泛的稀土功能材料。本文着重研究了稀土发光材料在全球的专利申请状况、在中国的专利申请状况以及重点申请人及其关键技术分布情况,对其进行了统计与分析,以期掌握稀土发光材料的发展状况及研究热点和重点。

1 研究内容

鉴于发明专利有效期一般为20年,本文利用国家知识产权局专利检索系统的数据库,检索了截止到2015年的稀土发光材料领域的发明专利情况,并分析了其申请态势、技术构成、重点专利。

1.1 全球专利申请状况

在DWPI数据库中检索到稀土发光材料领域的全球专利申请量为11352项(未经人工筛选)。本节基于该专利数据从专利申请态势、目标市场国家、技术来源分布以及申请人排名等方面进行重点分析。

1.1.1 发展态势分析

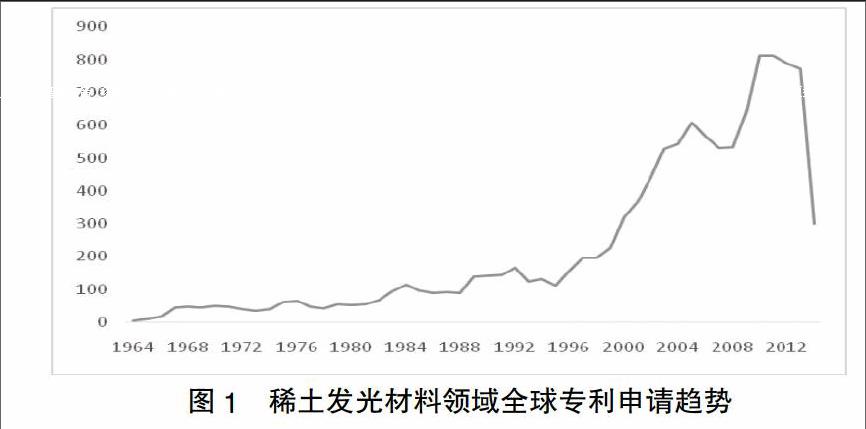

图1是稀土发光材料领域全球专利申请趋势图。自1964年高校的稀土红色荧光粉问世以来,发光材料(荧光粉)已经发展成为信息显示、照明光源、光电器件等领域的关键支撑材料之一。在20世纪60年代,是稀土离子发光及其发光材料的基础研究和应用发展的转折点,随着上转换材料的发展,使得稀土发光材料迎来第一个高峰期,从图1中可以看出,在20世纪60年代后期相应的专利申请量有了显著的增加;在20世纪70年代,由于世界石油能源危机的刺激,新一代荧光灯-紧凑型等灯用稀土荧光粉开始出现,但在此期间该领域的专利申请量趋于稳定;然而进入20世纪90年代初,稀土发光材料迎来发展高峰,在该领域的专利布局数目也有一定的增加,年均在100件左右;20世纪末以来,为了适应高效节能、绿色环保的三基色节能照明、半导体照明以及高清平板显示技术等的发展需求,发光材料的研究以及产业的发展步入活跃期,由图1中可以看出,在90年代末期该领域的申请量已经开始迅速的增长,反映出全球申请人对于该领域技术研究以及保护的重视程度。

1.1.2 目标市场国家分析

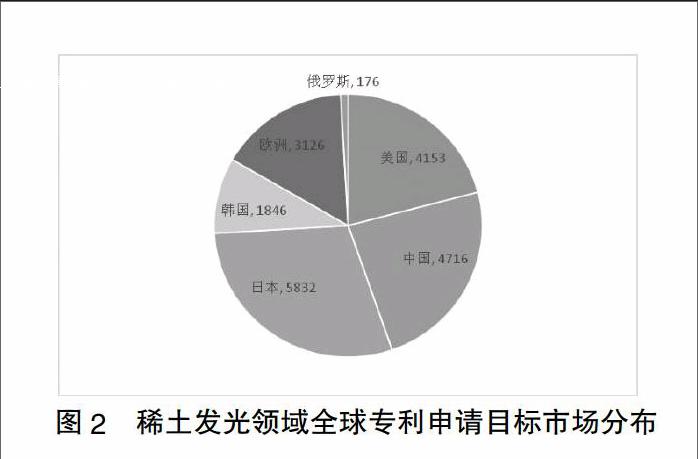

图2是稀土发光材料领域全球专利申请目标市场国家分布,其中进入日本、中国、美国、欧洲的申请量分别为5832件、4716件、4153件、3126件,可见,日本和中国是该领域的主要市场国家,这与日本的电子工业较为发达以及中国的制造业相关行业需求有关。

1.1.3 技术来源国家分析

图3是稀土发光材料领域全球专利申请技术来源国家分布,其中来源于日本、中国、美国、欧洲的申请量分别为4263件、3069件、1784件、3126件,可见,日本和中国是该领域的主要研发和生产国家,这也与日本的电子工业较为发达以及中国的制造业相关行业需求有关。目前世界上稀土荧光粉研发和生产主要集中于日本、荷兰、德国、韩国、美国、中国等国家。其中,美国GE公司和日本的日亚化学(Nichia)、东京化学等公司的灯用荧光粉技术水平较高。美国稀土荧光粉主要生产企业为GE公司,主要产品为稀土荧光灯用荧光粉。美国还生产X-射线增感屏荧光粉(杜邦公司)、白光发光二极管用荧光粉(英特美公司)等。近年来,荷兰Philips公司稀土荧光灯生产线不断向中国转移,所需荧光粉大多采用中国产品。德国主要稀土荧光粉生产企业为欧司朗公司。近年来,欧司朗公司在中国不仅建立了数家稀土荧光灯厂,而且建立了灯粉厂。日本2009年的稀土荧光粉产量为5000吨左右,仅次于中国。日本是国外最大的稀土荧光粉生产国,其产量占国外总产量的70%。日本稀土荧光粉生产厂家主要有日亚化学、化成光学、东芝、根本特殊化学、东京化学、欧司朗麦克尔(德国欧司朗在日本建立荧光粉生产厂)等,产品主要为节能灯用荧光粉、LCD背光源粉、PDP发光材料、X-射线增感屏材料、白光发光二极管发光材料等。韩国稀土荧光粉主要由三星公司生产,生产的荧光粉以自用为主。日本在 PDP发光材料、液晶背光源荧光粉及白光LED用荧光粉生产及技术方面占全球主导地位,PDP用荧光粉生产基本为日本企业垄断,主要有三菱化成、日亚化学、根本特殊化学等企业。2011年全球白光LED发光材料(主要为黄粉)约为20吨,其中中国的产量占90%。主要的生产厂家有美国的英特美公司,日本根本特殊化学公司,中国的有研稀土、中村宇极、江苏博睿、大连路明和四川新力等公司。就目前已商用的蓝光LED芯片+黄色荧光粉合成白光体系而言,相关的荧光粉专利掌握在日本的日亚化学(Nichia)、美国的Gelcore和欧洲的Osram。

1.1.4 申请人排名分析

图4是稀土发光领域全球专利申请申请人前十位,可以看出日本和欧美占据绝对的优势,相关的照明设备生产企业如飞利浦、西门子、松下等拥有相当数量的申请,而美国的GE公司则对其稀土荧光粉产品有一定的专利申请保护,日本的日亚化学则在稀土荧光粉、PDP发光材料领域拥有较强的专利保护,我国的深圳海洋王照明也进入全球前十位的申请人,反映出我国虽然稀土发光材料研究起步较晚,但也有一部分申请人拥有一定的技术积累和保护。

1.2 中国专利申请状况

在CPRS数据库中检索获得经过筛选后的稀土发光材料领域的中国专利申请量为4403件。本节基于该专利数据从发展态势、重点申请人、区域分布等方面进行重点分析。

1.2.1 发展态势分析

图5是稀土发光材料领域中国专利申请发展趋势,在该领域早期申请量相对较少,说明在此期间我国稀土发光材料开发应用水平较低,然而在进入2000年后开始呈现迅速增长的趋势,在2013年达到顶峰,这期间我国稀土发光材料领域研究越来越受到重视,这也与稀土发光材料的应用领域迅速扩展以及应用需求迅速增加的市场环境有关。目前国内的稀土发光材料基本上应用于节能灯、显示器和特种光源三个方面。

1.2.2 中国稀土发光材料领域主要申请人

图6是稀土发光材料领域中国专利申请人排名前十二位的专利申请情况,从图中可以看出,在前十二位的申请人中,生产企业有3家,其余为研究所或高校,反映出我国稀土发光材料领域,高校和科研院所是技术研发和科技创新的主体力量,掌握了相当一部分专利技术,导致专利的转化和产业化程度相对较低,另一方面国内的相关企业却缺少高端技术支撑,难以适应知识经济时代的竞争。排名第一位的是深圳海洋王照明科技股份有限公司,但该公司是2009年开始布局稀土发光材料领域的专利,进入该领域较晚,但专利申请力度较大,在短短几年内相关领域的申请量迅速增加,反映出该公司的专业化程度高和有一定的技术研发实力。然而,总体来看,我国国内稀土发光材料产业集中度不高,罕有较大规模的企业,大部分企业的技术实力较差,行业上领先的企业对于知识产权的保护意识也不够。

1.2.3 稀土发光材料领域中国专利申请地域分布

图7是稀土发光材料领域中国专利申请地域分布,其中广东、上海和江苏占据前三位。我国稀土发光材料与下游应用产业的发展密切相关,从目前的消费结构以及应用领域来看,稀土发光材料越90%的需求来自于节能照明以及电子信息行业,而上述地区集中着我国相当一部分电子信息企业和照明企业,相应的这些企业在稀土发光领域的专利申请相对较多,也更为重视专利布局。

图7 稀土发光材料领域中国专利申请的地域分布

2 结论和建议

通过以上分析,得出以下结论:

2.1 全球专利状况

在DWPI数据库中,稀土发光材料领域全球申请量为11352项,在20世纪60年代后期相应的专利申请量有了显著的增加,在20世纪70年代该领域的专利申请量趋于稳定,然而进入20世纪90年代初,稀土发光材料迎来发展高峰,在该领域的专利布局数目也有一定的增加,年均在100件左右;20世纪末以来,发光材料的研究以及产业的发展步入活跃期,在20世纪90年代末期该领域的申请量已经开始迅速的增长。稀土发光材料领域全球申请中日本、中国、美国、欧洲的申请量分别为5832件、4716件、4153件、3126件。稀土发光领域全球专利申请申请人前十位,日本和欧美占据绝对的优势,我国的深圳海洋王照明也进入全球前十位的申请人。

2.2 中国专利申请状况

在CPRS数据库中,稀土发光材料领域中国专利申请量为4403件,该领域早期申请量相对较少,然而在进入2000年后逐渐保持迅速增长的趋势,在2013年达到顶峰。稀土发光材料领域中国专利申请人排名前十二位的专利申请人中,生产企业有3家,其余为研究所或高校,排名第一位的是深圳海洋王照明科技股份有限公司,但该公司是2009年开始布局稀土发光材料领域的专利,进入该领域较晚;稀土发光材料领域中国专利申请地域分布中广东、上海和江苏占据前三位。

针对以上结论,提出如下建议:

(1)全面利用国内高校的研究力量,形成产学研一体化,助力国内稀土行业的发展;

(2)形成以稀土核心企业和研发力量为中间的稀土知识产权联盟,完善并建立稀土发光材料专利战略,为国内稀土行业发展导航。

[责任编辑:许丽]