不确定收益的最优投资组合模型

2016-07-06韩颖杨夕涵沈兰雅钱家昌张晓斌

韩颖+杨夕涵+沈兰雅+钱家昌+张晓斌

[摘 要]投资组合理论是金融学乃至整个经济学领域一个非常激动人心的部分,涌现出了大量的投资模型和理论,这些模型大多采用概率论或者模糊理论方法处理投资中的不确定性,对于缺乏样本数据这种情形(如购买的是新出现的证券)建立的模型甚少。针对这种投资情况,利用不确定理论考虑了马科维茨的均值——方差投资组合模型的变形形式,建立了不确定收益的最优投资组合选择模型,进一步丰富了证券投资理论。

[关键词]不确定理论;不确定规划;风险分析;投资组合

[DOI]10.13939/j.cnki.zgsc.2016.24.234

1952年,Markowitz[1]提出了著名的均值方差模型(MV)。均值-方差投资组合理论在研究方法上建立了衡量效用与风险程度指标,确定了资产组合的基本原则。Markowitz在其出版的《证券组合选择》一书中,详细论述了证券组合的基本原理,从而为现代西方证券投资理论奠定了基础。Markowitz资产组合理论研究的是多种资产的组合问题,根据这个理论,我们可以在方差一定的情况下,研究预期收益最大的投资组合问题;也可以研究预期收益一定情况下,方差最小的投资组合问题。

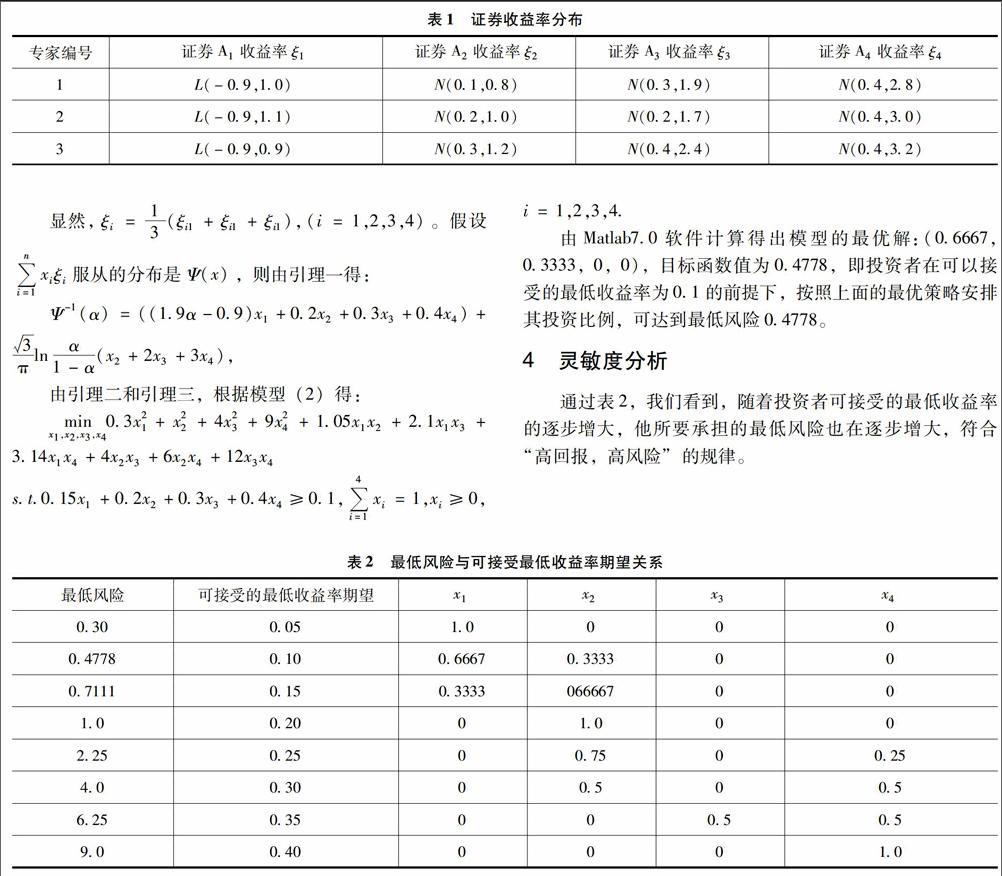

以往诸多投资分析的模型,往往以概率论方法处理投资中的不确定性,[2]而忽视了另一种不确定性—模糊性。事实上,金融市场有许多不确定性,例如受国家政策、突发事件,以及众多投资人的行为相互作用的影响。假设投资者欲购买新出现的证券(如股票),则没有或者有很少的样本数据可供统计分析,这时若用概率论方法及模糊理论方法处理该问题就显得力不从心。而刘宝碇于2007年建立的不确定理论[3]是处理此类问题的强有力工具,本文利用不确定理论给出了马科维茨均值方差模型的变形形式,即证券收益是不确定变量的情况。不确定理论是一个公理化的数学系统,假设读者已经熟悉了不确定理论的相关定义,如信度、不确定测度、不确定空间、不确定变量、(正则)不确定分布及相应的逆分布、期望、方差等,参考文献第一章和第二章。[4]

5 结 论

针对投资者购买新出现的证券,缺乏历史数据可对证券收益率进行统计这种情况,本文利用不确定理论建立了不确定收益下的最优投资组合选择模型,得到了一个二次规划模型(2),并通过算例进行了投资模拟。通过采纳多位专家的意见,对专家给出的证券收益率所满足的不确定分布进行加权处理,使得投资风险进一步降低。下一步我们将研究投资者同时购买新出现的证券和已出现时间较长的证券的情况,即证券的收益率既有随机变量,也有不确定变量的情况。

参考文献:

[1]Markowitz H..Portfolio Selection[J].Journal of Finance,1952(7):77–91,

[2]Konno H.,Yamazaki H..Mean-variance Deviation Portfolio Optimization Model and its Applications to Tokyo Stock Market[J].Management Science,1991,37(5):519-531.

[3]Liu B.D..Uncertainty Theory[M].2nd ed.,Berlin:Springer-Verlag,2007.

[4]Liu B.D..Uncertainty Theory[M].5nd ed.,Uncertainty Theory Laboratory,2015.

[5]Liu Y.H.,Ha M.H..Expected Value of Function of Uncertain Variables[J].Journal of Uncertain Systems,2010,4(3):181-186.

[6]Yao K..A Formula to Calculate the Variance of Uncertain Variable[J].Soft Computing,2015,19(10):2947-2953.