基于协整的统计套利配对交易策略的实证分析

2016-03-01张明

张明

摘要:本文首先介绍了什么是统计套利和基于协整的配对交易策略,然后介绍了配对交易策略模型的构建思路,最后选取了我国具有融资融券标的2只股票,对交易模型进行了实证分析,结果表明该策略在中国证券市场上有盈利潜力,可以为投资者们的投资行为提供了一些新的思路。

关键词:统计套利;协整方法;配对交易

2010年3月30日,融资融券试点正式推出;4月,股指期货于中金所正式上市。这些做空机制的出现意味着统计套利交易在中国证券市场上具有了实施的可能性。

一、统计套利简介

统计套利的主要思想是发掘相关投资标的之间的潜在规律,当市场暂时失灵导致价格偏离此规律时,实施套利交易,当市场恢复时,进行平仓结束交易。和无风险套利不同,统计套利是利用投资标的价格的历史统计规律进行套利的,是存在风险的,其风险在于价格历史统计规律在未来一段时间内是否继续存在。

而作为统计套利交易策略中的一种,基于协整的配对交易策略是先找出相关性较好的一对投资品种,再找出这一对投资品种的长期均衡关系(协整关系),当这一对品种的价格之差(协整方程的残差项)偏离到均衡关系时开始建仓——做多价格被低估的品种、做空被高估的品种,等到价差恢复均衡时平仓了结。

二、基于协整的配对交易策略模型的构建

本文的模型主要是对2只证券的价格之差进行分析,如果相关证券品种之间的价差关系符合一种长期均衡的关系时,那么价差出现波动后将会有回到它长期均值的趋势。而协整理论指出如果相关品种价格之间存在长期均衡关系,那么价格在受到干扰,暂时偏离其长期均衡点时,可以被视为统计套利机会,从而制定相应的交易策略,达到获得收益的目的。即我们所要求的是套利组合中的价格之差或者比值为平稳序列,这样,当资产价格偏离长期均值时,便可以利用暂时的错误定价关系来制定统计套利交易策略。

所以,我们需要先判断两只证券的价格序列是否存在协整关系,如果存在,则残差项将是平稳的,即两只证券的价格将保持长期均衡关系,并且不可能出现无限制的偏离,这将使两只证券之间的套利行为成为可能;如果两只证券价格之间不存在协整关系,那么它们价格之差就有可能出现无限制的偏离,这时进行套利将会面临巨大的风险。

下面是模型的构建,由于证券价格序列是非平稳的,经过一阶差分后平稳,即为I(1)序列,由此,我们可以对其建立协整回归方程:

三、实证分析

本文选取了2011年1月1日至2012年12月31日的若干只股票日收盘价复权数据作为样本。为了避免数据之间的异方差问题,需要对各只股票的价格数据进行对数化处理后,再计算两两之间的相关性矩阵。由于篇幅有限,这里我们选取相关性大于0.96的股票对进入股票池。然后,对每个进入股票池的股票数据进行单位根检验,如果含有单位根,则需要做一阶差分处理,并再次检验单位根。

(一)建立回归方程

以工商银行和建设银行为例,对股价序列进行单位根检验,工商银行和建设银行两只股票股价的时间序列都存在单位根,但一阶差分后,在1%的置信水平下仍可以拒绝单位根假设,此时两只股票的价格时间序列均平稳。

然后对这两只股票进行协整检验,若存在协整关系,则进一步用OLS法做最小二乘回归,得到配对系数。以工商银行的对数收盘价为被解释变量,建设银行的对数收盘价为解释变量做回归得到:

(二)建立协整方程

利用协整建立工商银行和建设银行股票价格对数序列的长期均衡关系,对数据序列进行处理后,得到工商银行与建设银行股价之间存在长期均衡关系:

ICBC=0.71CCB+0.25

F=2184R-squared=0.81DW=0.27

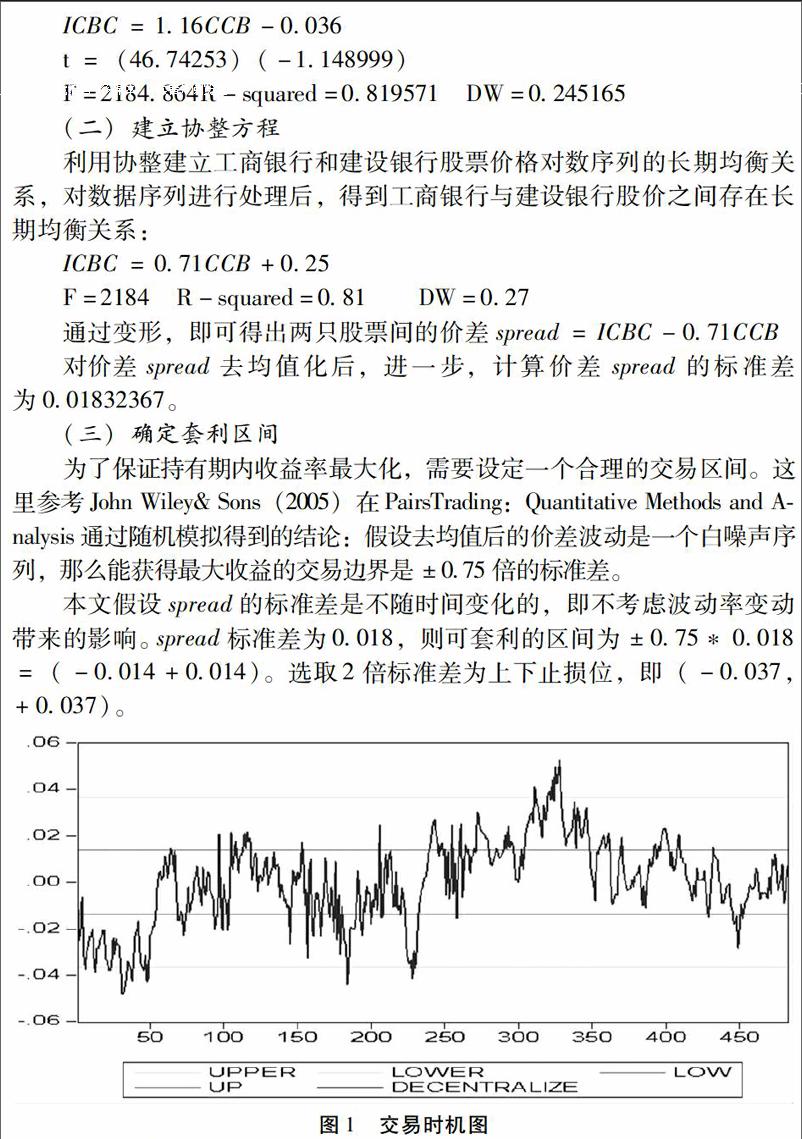

通过变形,即可得出两只股票间的价差spread=ICBC-0.71CCB

对价差spread去均值化后,进一步,计算价差spread的标准差为0.01832367。

(三)确定套利区间

为了保证持有期内收益率最大化,需要设定一个合理的交易区间。这里参考JohnWiley&Sons(2005)在PairsTrading:QuantitativeMethodsandAnalysis通过随机模拟得到的结论:假设去均值后的价差波动是一个白噪声序列,那么能获得最大收益的交易边界是±0.75倍的标准差。

本文假设spread的标准差是不随时间变化的,即不考虑波动率变动带来的影响。spread标准差为0.018,则可套利的区间为±0.75*0.018=(-0.014+0.014)。选取2倍标准差为上下止损位,即(-0.037,+0.037)。

若发现价差触碰到可套利区间的边界时,则可进行统计套利,当价差回到中线均衡点时,进行平仓结束交易。即当价差在(-0.014+0.014)区间内时,建立头寸,等待价差回归到0时平仓结束套利,即出现套利时机时:当价差从正值向0回归时,可以通过融券卖出100手工商银行的股票,同时买入116手建设银行股票,进行套利;当价差从负值向0附近回归时,操作刚好相反。若价差没有向0回归反而变动到(-0.037,+0.037)范围之外,则进行止损平仓操作;可以发现在两年间还是存在套利机会的。

四、结论

本文将基于协整理论的配对股票统计套利策略运用于工商银行和建设银行两只股票时的情况,得出该策略下确实有盈利的潜力。由于统计套利配对策略研究的是价差,所以几乎可以忽略市场的系统性风险,可以为投资者们降低市场风险的同时获取较高的收益。

参考文献:

[1]于玮婷.基于协整方法的统计套利策略的实证分析[J].科学决策,2011,(3):31

[2]李婷.统计套利模型的理论综述与应用分析[J].时代金融,2011,(9):23