基于银行间交易对手风险叠加的项目风险评价

2015-10-26迟国泰徐占东党均章

迟国泰,徐占东,2,党均章

(1.大连理工大学工商管理学院,辽宁大连116025; 2.东北财经大学数学与数量经济学院,辽宁大连116025; 3.中国邮政储蓄银行风险管理部,北京100001)

基于银行间交易对手风险叠加的项目风险评价

迟国泰1,徐占东1,2,党均章3

(1.大连理工大学工商管理学院,辽宁大连116025; 2.东北财经大学数学与数量经济学院,辽宁大连116025; 3.中国邮政储蓄银行风险管理部,北京100001)

根据有交易对手银行参与的投资项目特点,基于信息熵方法,利用政府支持力度,行业景气指数等风险要素指标评价项目风险.通过证明交易对手风险与剔除交易对手风险相关性影响后的项目风险相关性为零,建立基于银行间交易对手风险叠加的项目总体风险评价模型,评价有交易对手银行参与的企业项目总体风险.稳健性分析结果表明,基于银行间交易对手风险叠加的项目总体风险评价模型的评价结果具有统计一致性.

银行间交易对手;交易对手风险;企业项目风险;银–企风险叠加;风险评价

1 引 言

银行间交易对手或交易伙伴系指对同一个企业、项目、债券进行贷款或投资的不同银行.这类交易中的银行,既可能是银团贷款中的合作伙伴,也可能是分享市场中的竞争对手.

对于有交易对手参与的企业项目,商业银行对贷款和投资对象信息不能或不便完全了解,需要以先介入的交易对手银行为参照物评价该项目的总体风险.先介入的交易对手银行在对投资项目贷款时,要收集项目基本情况、项目工艺技术水平、项目财务评价、项目经济评价等信息,并对拟投资项目进行风险评价[1].一般来说,若信誉卓著的大银行介入的项目、后续银行介入同一个项目时风险较小;反之若信誉不佳、或风格冒险的银行介入的项目,后续银行介入时风险较大.

对于交易对手银行的信用风险,文献[2−4]分别利用模糊神经网络,改进的蚁群算法和模糊积分支持向量机对商业银行信用风险进行评估.王犁等利用经营水平、安全可靠性、社会形象、管理水平四个变量,建立了基于因子分析的商业银行综合评价方法[5].

对于项目的信用风险评价,现有研究都是假设商业银行完全掌握了项目财务信息.穆迪投资公司(ICRT)考虑发起人风险、完工风险、经营风险、市场风险、政策风险等因素构建了ICRT项目评级体系[6].标准普尔公司(Stand&Poor)利用项目本身风险、主权风险、不可抗力风险和信用变化风险等因素构建了项目融资风险度量模型[7].文献[8,9]建立了房地产项目、BOT项目的投资风险评价指标体系,并构建项目投资风险评价模型.敖慧等应用多级模糊综合评价方法建立项目风险评价模型[10].周泓等采用公司未偿还贷款的概率作为违约风险高低的标准,利用交叉熵方法构造企业违约风险识别模型[11].林则夫等基于层次分析法建立项目融资贷款的风险评价指标体系[12].单晓丽等利用实证分析方法,指出项目融资的关键风险包括贷款与股本比例、投资总额、项目的预期回报率.投资总额越大,贷款规模相对较大,银行面临的风险相应越大[13].Yeo等指出政府对项目的支持力度越大,银行风险越小[14].马中华等评价了物流企业投资项目期望收益和项目风险之间的关系[15].文献[16,17]利用VaR方法对项目融资中的违约风险进行了度量.

综上所述,现有研究都是考虑如何对银行信用风险或项目风险进行单独测算.而忽略了对商业银行不便、不能完全掌握项目具体信息的项目风险的测算的研究.

本研究考虑叠加交易对手银行和项目风险,构建基于银行间交易对手风险叠加的企业项目总体风险评价模型,测算商业银行不便或不能完全掌握项目具体信息情况下的企业项目总体风险.

2 企业项目风险度量原理

2.1 利用交易对手风险推断债项风险

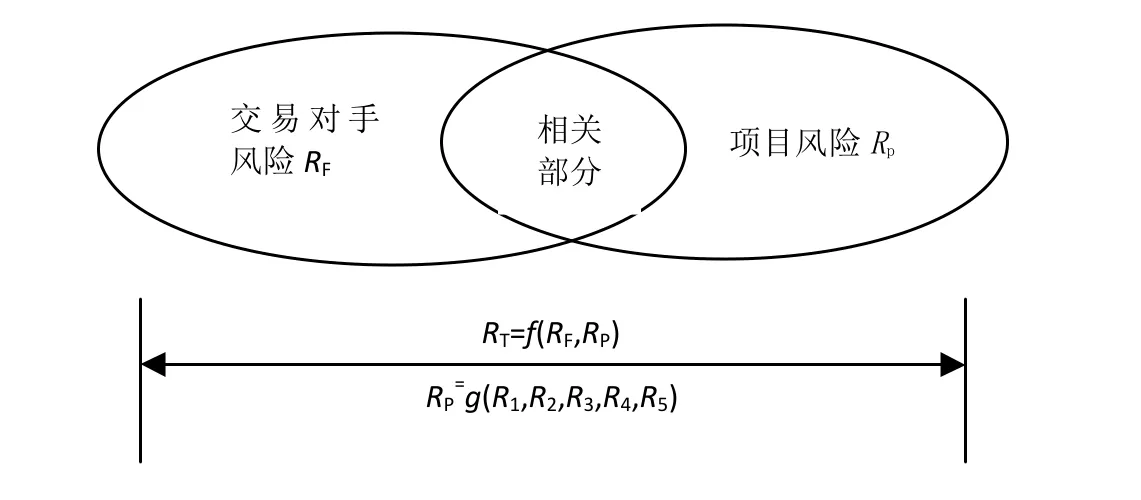

交易对手风险RF和项目风险RP的相互关系如图1所示:

图1 交易对手风险RF和项目风险RPFig.1 Financial institutions risk RFand project risk RP

在图1中,度量企业项目风险的模型应该包括交易对手风险RF,项目风险RP以及二者的相关部分.

2.2 利用政策风险等5个要素反映项目风险

综合穆迪(ICRT)投资公司和标准普尔(Stand&Poor)公司等国外评级机构的项目风险评级报告[6,7]和国内外有关文献[13,14],选取政府支持程度、行业景气指数、行业政策导向、银行投资额以及企业信用等级等五个可观测指标,并利用上述五个指标测算项目的政府风险R1,行业风险R2,政策风险R3,投资风险R4,信用风险R5.具体变量选择见表1.

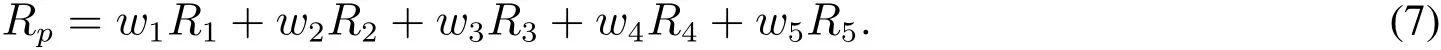

根据项目的政府风险R1,行业风险R2等五个项目风险指标,项目风险

2.3 企业项目总体风险评价原理

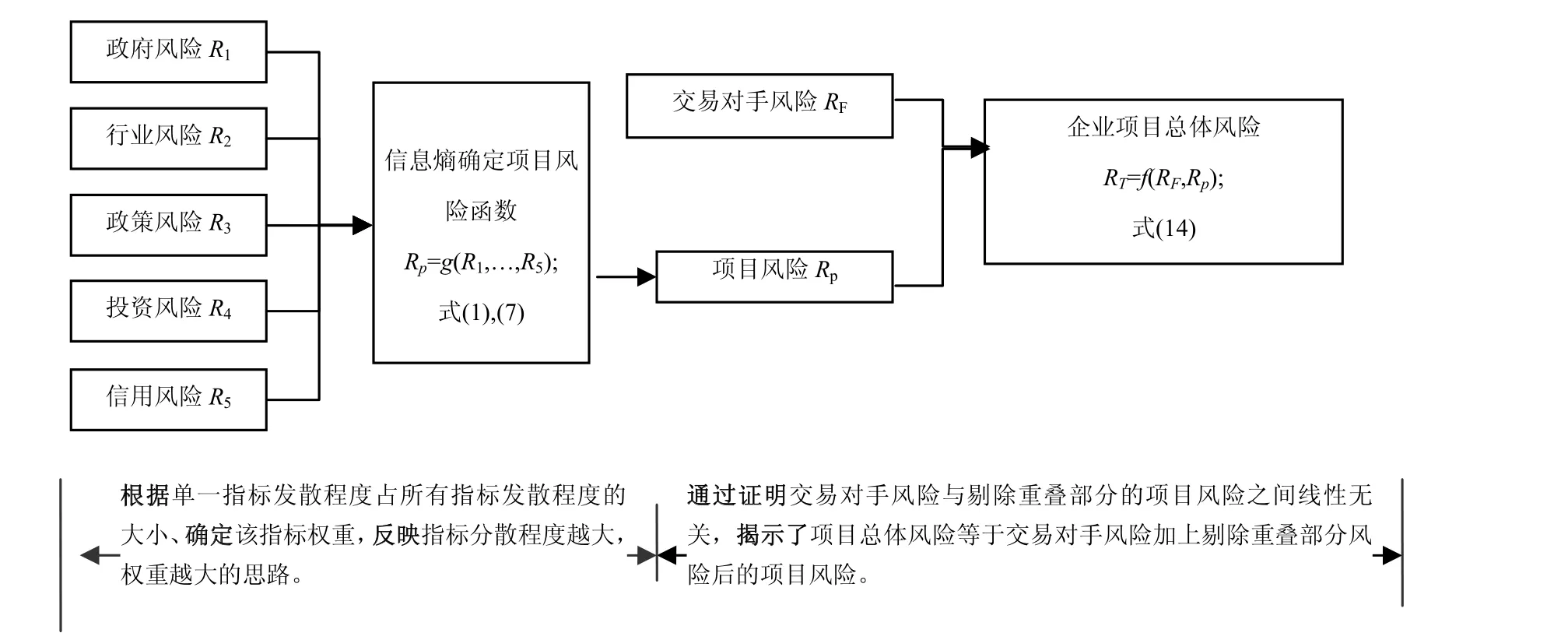

利用交易对手风险推断企业项目总体风险RT的银行间交易对手风险叠加的企业项目总体风险评价模型的构建原理如图2所示:

图2 企业项目总体风险RT度量原理Fig.2 Measurement principle of project overall risk RT

3 单项项目风险要素的风险测算

3.1 评分公式

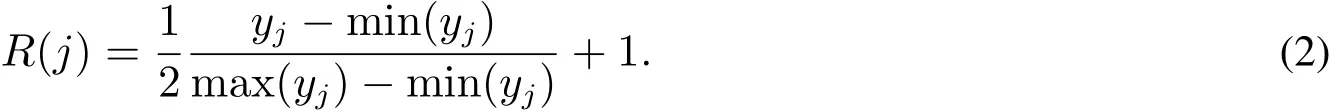

设yj为正向指标,正向指标打分公式为

正向指标y数值越大,风险R(j)越大.投资风险需利用正向指标打分公式测算.

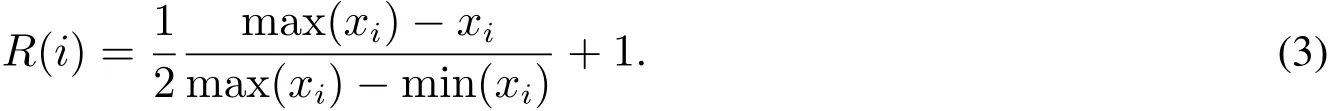

设xi为负向指标变量,负向指标打分公式为

负向指标x数值越大,风险R(i)越小.交易对手风险、行业风险需利用负向指标打分公式测算.

3.2 单项风险要素打分

商业银行信用风险评级得分反映了商业银行信用风险的大小.银行经营风格的稳健程度,银行对介入业务的熟悉程度,银行专业风险分析队伍的水平和实力,银行对项目信息的掌握程度,最终都通过商业银行风险的大小反映出来.因此,交易对手风险都可以通过先行介入项目的商业银行信用风险评级得分大小来客观地反映.商业银行评级得分越高,该银行的信用风险越低,交易对手风险越小.反之则不然.

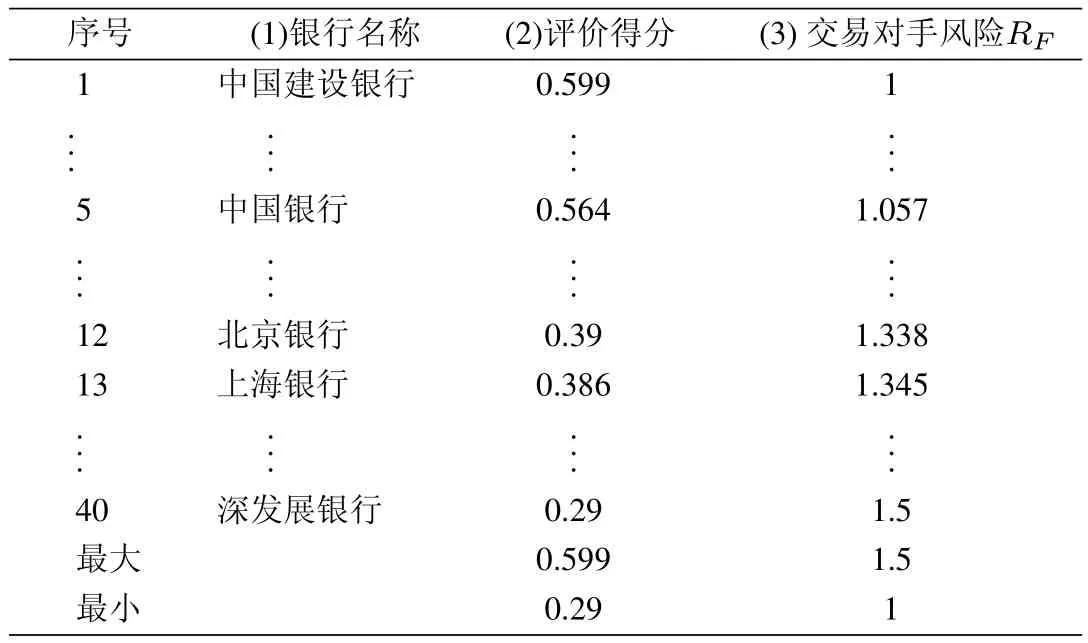

表2第2列是市场份额较大的40家商业银行的信用风险评级得分[18].在表2第2列中,最大值为中国建设银行的评分0.599,最小值为深圳发展银行的评分0.290.

将第2列评价得分数据带入负向指标打分公式(3),得到的40家商业银行信用风险,得到表2第3列.

需要指出:如果某个项目有多个交易对手参与,则采用信用评级得分最高的交易对手风险.

表2 金融机构风险RFTable 2 The risk RFof fnancial institute

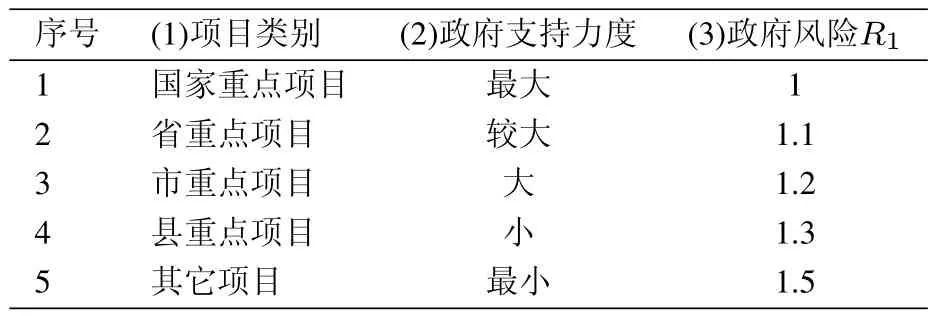

政府支持力度是影响项目风险的一个重要因素[7].政府风险R1反映项目受政府支持力度的影响的风险.政府支持力度越大,政府风险R1越小,相应的项目风险RP越小.根据政府支持力度的大小,项目可以依次分为国家重点项目、省级重点项目、市级重点项目、县级重点项目以及其他项目.国家重点项目的政府支持力度最大,政府风险最小.省级重点项目的政府风险比国家重点项目要大.市级重点项目的政府风险更大一些.没有政府支持项目的政府风险最大.

表3 政府风险R1Table 3 Risk R1of government support

行业景气指数是反映项目盈利前景的一个重要指标[6,7].行业风险反映项目受所在行业的行业景气指数影响的风险.项目所在行业的行业景气指数越大,行业风险R2越低,商业银行投资该项目的风险越低.

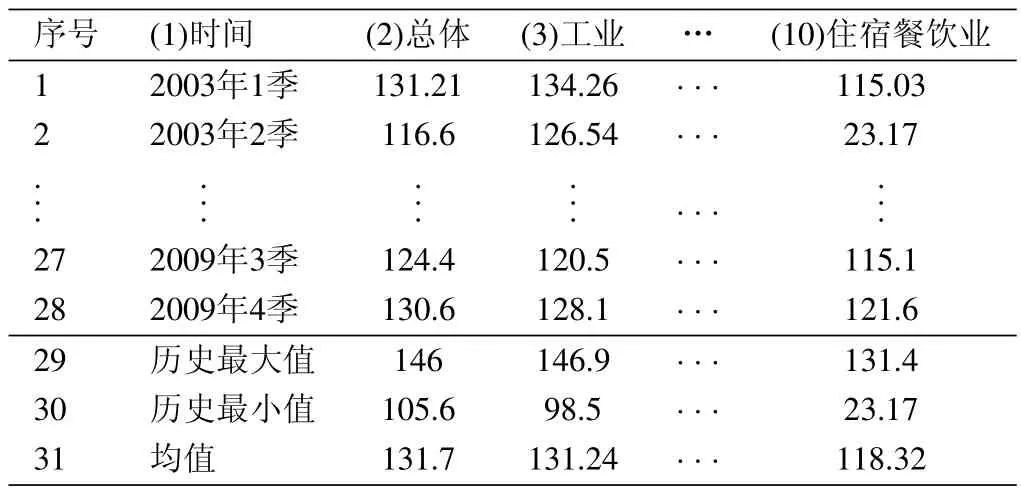

表4第2–10列前28行给出了国家统计局公布的2003年1季度到2009年4季度企业景气指数(详见中国国家统计局网站http://www.stats.gov.cn各相关网页).

根据表4前28行,得到行业总体以及各行业景气指数的历史最大值、历史最小值和均值,填入表4后3行.

设某行业景气指数的历史最大值x为乐观值,历史最小值y为悲观值,均值z为最可能值,该行业景气指数预测值

表4 行业景气指数Table 4 Industry climate index

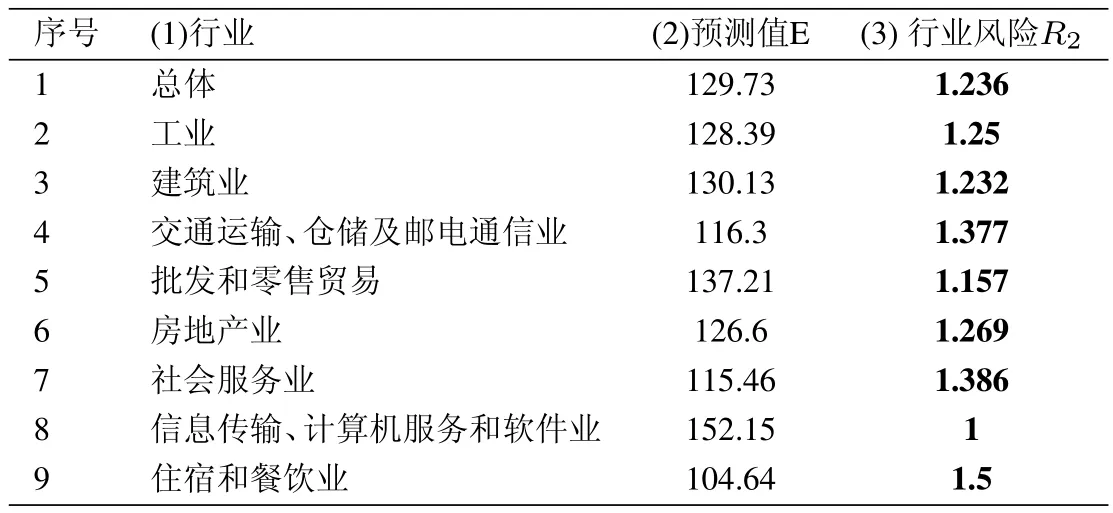

将表4后3行代入式(4),计算得到各行业的行业景气指数预测值,填入表5第2列.

利用式(4)测算企业项目的行业风险的理由有二:一是利用过去的数据作为未来行业景气指数,明显具有滞后性,不能代表项目未来的盈利能力.利用预测的企业景气指数作为指标,解决行业未来盈利前景的预测问题.二是对于未来行业景气指数,仅能知道其景气指数的可能状态,无法确知每个状态的概率,需采用不确定决策方法的PERT预测法进行预测.

将表5第2列1–9行数据带入负向指标打分公式(3),计算得到各个行业的行业风险,填入表5第3列1–9行.

表5 行业风险R2Table 5 Industry risk R2

说明:对于跨两个及两个以上行业的项目,其行业风险根据表5第1行进行打分.

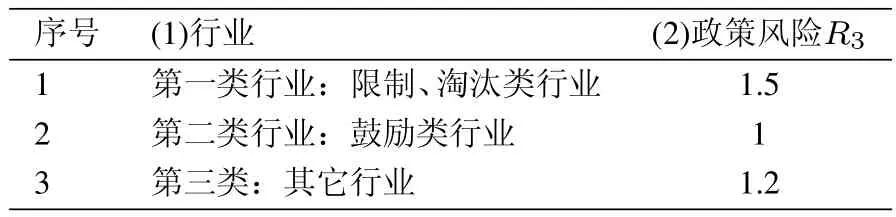

项目的行业政策导向是影响项目风险的重要要素[6,7].项目的政策风险反映项目受国家行业政策导向影响的风险.根据2005年中华人民共和国国家发展和改革委员会发布的《产业结构调整指导目录》,行业政策导向分为三类.对于属于第一类的高污染、高能耗的限制类和淘汰类行业的项目,受到国家政策的限制,项目的政策风险R3最高,赋值1.5.对于属于第二类的环保,节能减排的国家鼓励类行业的项目,受到国家政策的鼓励,项目的政策风险R3最低,赋值为1.对于属于第三类的其它行业的项目,没有国家的限制和鼓励,项目的政策风险大于第二类鼓励类行业,小于限制类和淘汰类行业,赋值为1.2.

表6 政策风险R3Table 6 Policy-oriented risk R3

根据中华人民共和国商业银行法第三十九条第四款规定,对同一借款人的贷款余额与商业银行资本余额的比例不得超过百分之十.因此,定义商业银行资本余额的百分之十为一个项目投资的最大值,0为一个项目的投资最小值.

将项目投资额的最大值,最小值0,以及银行计划投资项目的金额代入正向指标打分公式(2),便可以计算得到项目的投资风险.

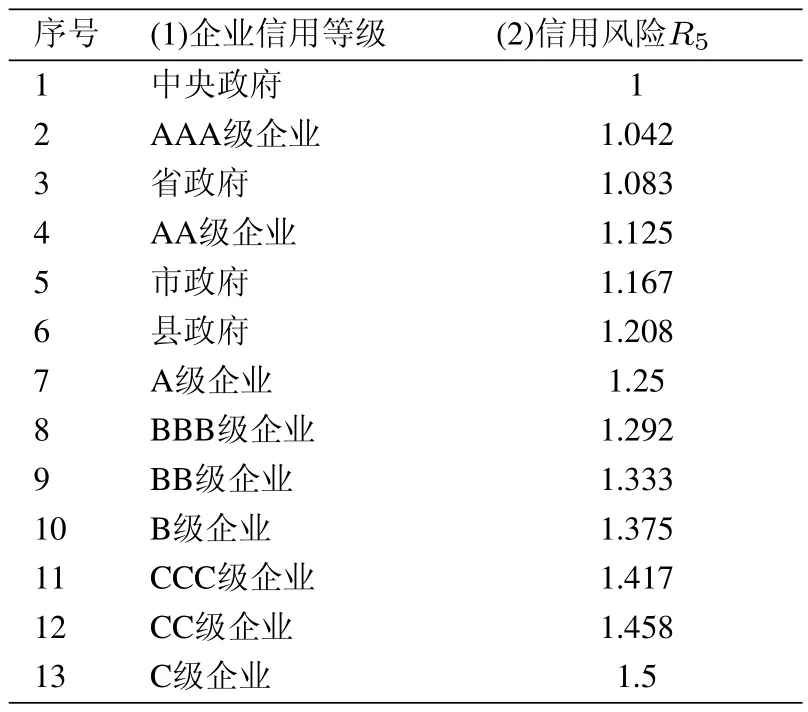

项目所在企业的信用等级反映了项目受所在企业信用水平影响的风险[6,7,14].项目所在企业的信用等级越高,项目能够正常建设并且出现违约的可能性越小,项目的信用风险越小.反之,企业的信用等级越低,信用风险越大,项目的信用风险越大.

对于政府投资的项目,结合政府的偿债能力和信用风险,表7第1列给出了13个企业信用等级顺序.根据等级差法,将信用风险在区间[1,1.5]内13等分,各个等级的信用风险得分填入表7第2列.

表7 信用风险R5Table 7 The credit risk R5

说明:1)这里的中央政府指的是交通部,信息产业部等中央政府机关开展的项目.2)对于确知信用等级的项目,可以按照表7进行风险数值的打分.对于未确知信用等级的项目,可以由银行通过类比法估计项目的信用等级,或直接采用表7中AA级的信用风险数值.

4 企业项目总体风险RT的度量模型

4.1 项目风险RP测算模型的建立

应该指出:投资风险R4和信用风险R5仅与商业银行本次投资行为的投资额和项目所在企业的信用等级有关.因此利用样本数据仅能得到政府风险R1,行业风险R2,政策风险R3的权重,而无法得到投资风险R4和信用风险R5的权重.

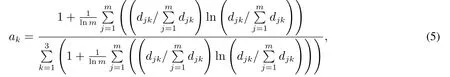

利用历史样本的政府风险R1,行业风险R2,政策风险R3,根据分散化程度越高,权重越大的信息熵赋权原理,确定政府风险R1,行业风险R2,政策风险R3的权重系数

其中djk表示第j个项目对应的第k类风险Rk,k=1,2,3.

式(5)的含义为:根据单一风险指标得分的发散程度占所有风险指标得分发散程度的大小、确定该单一风险指标的权重.

式(5)与现有研究[8−14]的区别在于:通过政府风险R1,行业风险R2,政策风险R3等可观测项目风险要素,根据单一风险指标得分的发散程度占所有风险指标得分发散程度的大小,确定该单一风险指标的权重,反映了风险指标分散程度越大,权重越大的思路.

式(5)的特色在于:在企业项目风险RP的测算中,根据政府风险R1、行业风险R2、政策风险R3、投资风险R4和信用风险R5等五个风险因素的单一指标得分的发散程度占所有五个指标得分发散程度的大小,实证定量确定企业项目风险中各个风险指标Ri的权重;反映了风险指标分散程度越大,权重越大的思路;解决了项目风险RP的测定问题.

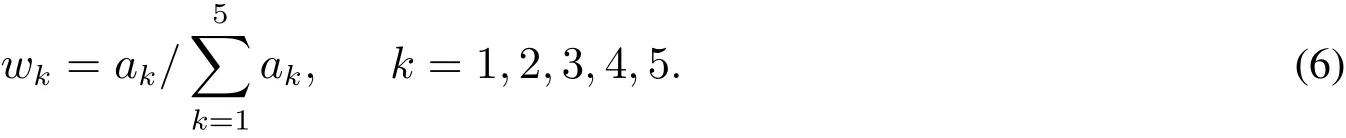

采用德尔菲法通过对中国邮政储蓄银行和大连理工大学课题组的专家进行问卷并做收敛性统计处理,得到项目风险要素的重要程度排序为

政府风险R1>投资风险R4>信用风险R5>政策风险R3>行业风险R2,

权重系数从大到小的顺序为a1,a4,a5,a3,a2.根据中间插值方法赋予权重系数a4,a5的数值大小.标准化权重系数

根据标准化权重系数wk,得到项目风险

式(7)的经济学含义是项目风险可以表现为政府风险R1,行业风险R2,政策风险R3等五个风险数值的线性加权.

式(7)度量项目风险RP的合理性在于:任何一个风险要素增加,都会导致项目风险增加.通过风险要素的组合,可以有效地识别项目风险的大小.其中w1+w2+···+w5=1,w1,w2,···,w5>0.w1,w2,···,w5的大小表示对应的风险指标对项目风险的影响程度.权重大的指标对项目风险的贡献较大.

式(7)与现有研究[8−14]差别在于:通过历史样本数据的分散化的信息熵原理,测算政府风险R1,行业风险R2,政策风险R3的权重,克服了现有研究中没有说明政府风险R1,行业风险R2,政策风险R3对项目风险的重要程度问题.

4.2 企业项目总体风险RT的度量模型

当交易对手风险和项目风险无关时,基于标准化方法计算企业项目风险

式(8)的经济意义是通过交易对手风险RF和项目风险Rp的加总,测算企业项目总体风险的大小.式(8)适用的条件是交易对手风险RF和项目风险Rp不相关.

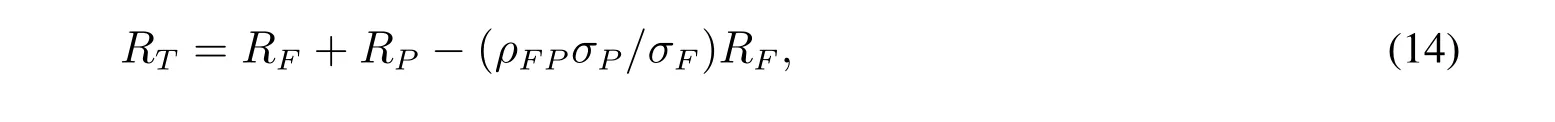

当交易对手风险RF和项目风险Rp相关时,利用剔除相关部分的方法修正公式(8),得到剔除交易对手风险RF和项目风险Rp相关部分的企业项目总体风险测算模型.

为了得到企业项目总体风险的函数表达式,需要证明交易对手风险RF和项目风险Rp的关系.

命题 给定项目的交易对手风险RF和项目风险Rp,随机变量RP−(ρFPσP/σF)RF与随机变量RF线性无关,其中σP,σF,ρFP为通过样本数据测算得到的经验常数.ρFP表示交易对手风险RF和项目风险Rp的样本相关系数.σF,σP分别表示交易对手风险RF和项目风险Rp样本标准误差.

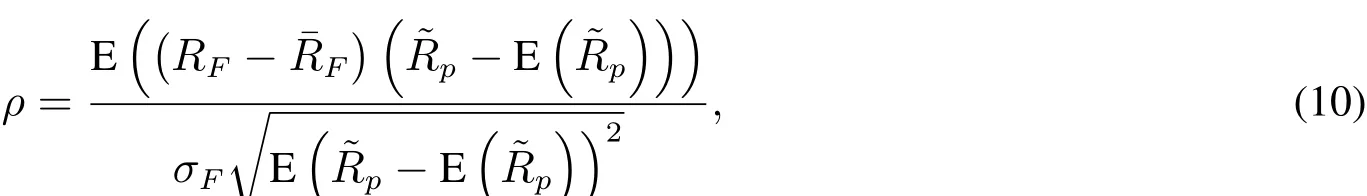

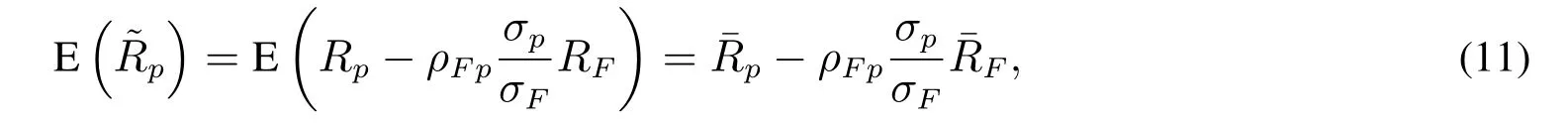

欲证随机变量RF与线性无关,仅需证明随机变量RF与随机变量的相关系数为0.

随机变量RF与随机变量˜Rp的相关系数为

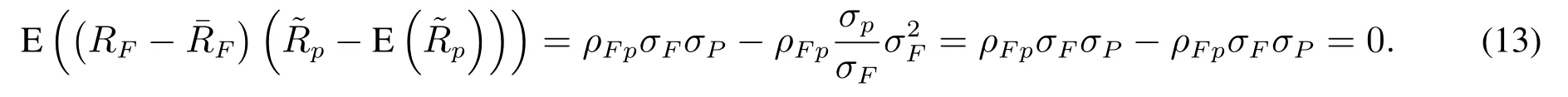

根据方差和协方差定义,由式(12)可知

式(10)中的分子为零,即随机变量RF与˜Rp的相关系数为零,表明随机变量RP−(ρFPσP/σF)RF与RF线性无关.二者直接相加可以得到企业项目的总体风险

其中RP−(ρFPσP/σF)RF表示剔除交易对手相关性影响的项目风险.

给定企业项目投资数据,根据样本标准误差和样本相关系数的计算公式,计算得到经验常数σP,σF.

式(14)的经济学意义是企业项目总体风险RT等于参与的交易对手风险RF加上项目风险Rp后减去二者相关部分.

式(14)与式(8)的差别在于:通过交易对手风险RF和项目风险Rp的相关性修正,改变了式(8)不考虑相关性带来的风险高估或低估问题.

式(14)的特色在于:在银行间交易对手风险RF和企业项目风险Rp线性相关无法直接相加的情况下,把交易对手的银行风险RF作为第一个随机变量,把剔除交易对手风险RF相关性影响后的项目风险RP−(ρFPσP/σF)RF作为第二个随机变量,通过证明重组后的两个随机变量的相关系数为0,揭示了拟投资对象的企业项目总体风险RT=f(RF,RP)等于交易对手银行的风险RF加上企业项目风险RP后,减去二者之间重叠部分(ρFPσP/σF)RF.从而解决了基于银行间交易对手风险叠加的企业项目总体风险RT的测算问题.

5 结束语

本文采用了72个样本对项目风险要素和企业项目总体风险进行了实证分析.利用bootstrap抽样提扩充到10 000个样本进行稳健性分析.分析结果表明:

1)测算的项目风险要素的权重具有一般稳定性.其重要性排列顺序依次为政府风险R1(w1=0.282),投资风险R4(w4=0.253),信用风险R5(w5=0.225),政策风险R3(w3=0.197),行业风险R2(w2=0.043).

2)稳健性分析结果表明,尽管10 000样本和72样本的经验参数存在差异,但得到的企业项目总风险的序关系是相同的.利用72样本得到的企业项目总体风险测算模型具有一般规律性.

[1]王玲玲,强茂山.银行固定资产贷款项目风险等级评定体系的构建[J].项目管理技术,2006,4(10):49–53.

Wang Lingling,Qiang Maoshan.The risk rating system of bank assets loan project[J].Project Management Technology,2006,4(10): 49–53.(in Chinese)

[2]吴 冲,吕静杰,潘启树,等.基于模糊神经网络的商业银行信用风险评估模型研究[J].系统工程理论与实践,2004,24(11): 1–8.

Wu Chong,L¨uJingjie,Pan Qishu,et al.Commercial bank credit risk evaluation model based on fuzzy neutrul networks[J].Systems Engineering:Theory and Practice,2004,24(11):1–8.(in Chinese)

[3]王春峰,赵 欣,韩 冬.基于改进蚁群算法的商业银行信用风险评估方法[J].天津大学学报:社会科学版,2005,7(2):81–85.

Wang Chunfeng,Zhao Xin,Han Dong.Commercial credit risk assessment methods based on ant colony optimization algorithm[J]. Journal of Tianjin University:Social Sciences,2005,7(2):81–85.(in Chinese)

[4]吴 冲,郭英见,夏 晗.基于模糊积分支持向量机集成的商业银行信用风险评估模型研究[J].运筹与管理,2009,18(2): 115–119.

Wu Chong,Guo Yingjian,Xia Han.Commercial bank credit risk evaluation model based on fuzzy support vector integrated[J]. Operations Research and Management,2009,18(2):115–119.(in Chinese)

[5]王 犁.我国商业银行信用指标体系及综合评价[J].河北工程大学学报,2009,26(1):25–27.

Wang Li.Commercial bank credit index system and comprehensive evaluation[J].Journal of Hebei University,2009,26(1):25–27. (in Chinese)

[6]ICRT.Rating methodology for project fnance transactions[R].ICRT Limited,2003:15–36.

[7]Stand&Poor’s.Global Project Finance Yearbook[R].New York:Stand&Poor,2008:91–96.

[8]王雪青,王 卉.BOT项目中银行贷款的信用风险分析[J].沈阳理工大学学报,2005,24(2):57–62.

Wang Xueqing,Wang Hui.Bank loans credit risk analysis of BOT project[J].Journal of Shenyang Ligong University,2005,24(2): 57–62.(in Chinese)

[9]刘淑妮,杨茂盛.基于模糊综合评价法的房地产投资风险研究[J].西安工程大学学报,2009,23(3):120–124.

Liu Shuni,Yang Maosheng.The study on real estate investment risk based on fuzzy comprehensive assesment[J].Journal of Xi’an Polytechnic University,2009,23(3):120–124.(in Chinese)

[10]敖 慧.信用担保项目风险的多级模糊综合评价[J].武汉理工大学学报,2006,28(10):121–123.

Ao Hui.Credit guarantee project risks evaluation based on multi-structure fuzzy comprehensive assement[J].Journal of Wuhan University of Technology,2006,28(10):121–123.(in Chinese)

[11]周 泓,邱 月.交叉熵算法在企业违约风险评估中的应用研究[J].计算机工程与应用,2008,44(20):13–16.

Zhou Hong,Qiu Yue.Enterprise default risk assessment using the cross entropy method[J].Computer Engineering and Application, 2008,44(20):13–16.(in Chinese)

[12]林则夫.基于巴塞尔新资本协议的项目融资贷款风险评价体系[J].中国管理科学,2008,16(S1):346–352.

Lin Zefu.The poject loan risk measure system based on the New Basel Accords[J].Chinese Journal of Management Science,2008, 16(S1):346–352.(in Chinese)

[13]单晓丽,戴大双.项目融资中贷款银行面临的关键风险识别[J].统计与决策,2009(10):134–136.

Shan Xiaoli,Dai Dashuang.The banks key risk of project loan[J].Statistics and Decision,2009(10):134–136.(in Chinese)

[14]马中华,朱道立.物流企业在存货质押融资中的决策问题研究[J].系统工程学报,2011,26(03):346–351.

Ma,Zhonghua,Zhu Daoli.Research of the logistics enterprises decision-making in the inventory fnancing[J].Journal of Systems Engineering,2011,26(03):346–351.(in Chinese)

[15]Yeo K T,Tiong R L K.Positive management of differences for risk reduction in BOT projects[J].International Journal of Project Management,2000,18(4):257–265.

[16]Marrison C.Risk measurement for project fnance guarantees[J].The Journal of Project Finance,2004,summer:1–11.

[17]Gatti T.Measuring value-at-risk in project fnance transactions[J].European Financial Management,2007,13(1):135–158.

[18]迟国泰.银行间交易对手债项信用风险管理系统[R].大连:大连理工大学,2010:183–196.

Chi Guotai.Debt credit risk evaluation system of interbank business[R].Dalian:Dalian University of Technology,2010:183–196. (in Chinese)

The project risk assessment based on cournterparty risk superposition

Chi Guotai1,Xu Zhandong1,2,Dang Junzhang3

(1.School of Business Management,Dalian University of Technology,Dalian 116025,China; 2.School of Math and Quantitative Economics,Northeast University of Finance and Economic,Dalian 116025,China; 3.Department of Risk Management,China Post Saving Bank,Beijing 100001,China)

According to the characteristics of a project which the counterparty bank has invested in,the information entropy method is applied to assessing the project risk as the weighted average of risk factor such as the degree of government support and industry climate index.By proving that the correlation coeffcient is 0 between the counterparty bank risk and the project risk after eliminating the effect of the correlation of the counterparty risk,an overall projects risk assessment model is set up to measure the project overall risk.The result of robust analysis shows that it is statistically consistent for the overall projects risk assessment model based on counterparty risk superposition.

counterparty bank;counterparty risk;project risk;risk superposition;risk assessment

F830.33;C931;O224

A

1000−5781(2015)04−0485−09

10.13383/j.cnki.jse.2015.04.006

2013−03−04;

2013−08−19.

国家自然科学基金资助项目(71171031);教育部科学技术研究资助项目(2011-10);国家自然科学基金青年科学基金资助项目(71201018);教育部人文社会科学研究青年基金资助项目(11YJC790157);河北省自然科学基金青年科学基金资助项目(G2012501013).

迟国泰(1955—),男,黑龙江海伦人,博士,教授,博士生导师,研究方向:风险管理,金融工程,Email:chigt@dlut.edu.cn;

徐占东(1971—),男,吉林磐石人,博士,讲师,研究方向:风险管理,Email:xuzhandong@163.com;

党均章(1963—),男,北京人,博士,高级经济师,研究方向:银行风险管理,Email:junzhangdang@163.com.