我国股指期货收益波动预警的实证分析

2015-05-30龙慧祯佟烨

龙慧祯 佟烨

[摘要]本文介绍了股指期货概念及MS-GARCH模型,选择沪深300指数期货从2011年4月16日到2014年7月22日的样本数据,利用MS-GARCH模型进行实证分析,对其对数收益率波动预警序列不符合正态假定,通过模型结果显示,其在收益率序列的波动预警特征上有更强的说服力和解释力。

[关键词]股指期货;MS-GARCH模型;收益率

[DOI] 10.13939/j.cnki.zgsc.2015.08.039

1 相关知识概述

1.1 股指期货

在合约到期后,股指期货通过现金结算差价的方式来进行交割[1]。股指期货的标的物是股票指数,不是一种真实的资产,而是一种无形的、抽象的指标,是反映整个股票市场中各种股票市场价格总体水平及其变动情况的一种指标,不需要真正地买入股票,因此股指期货的开创是期货交易市场的一个创新[2]。

1.2 MS-GARCH模型

2 我国股指期货收益波动预警的实证分析

2.1 数据选取与样本说明

本文所研究的对象是沪深 300指数期货,样本的时间跨度是从2011年4月16日到2014年7月22日,本文选取每日指数期货的日收盘价,用来拟合模型,其余的20个数据为样本外数据(从2014年6月25日到7月22日),用来估计及预测波动。

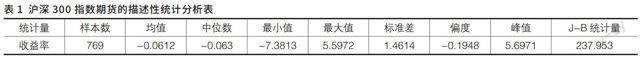

2.2 收益率波动预警序列的描述性统计分析

首先,使用Eviews6.0对样本数据进行基本的统计分析,得到的结果见表1所示。

一般情况下,样本数据的均值和中位数表示的是数据的集中趋势,从均值的数值我们可以看出均值接近于0,同时论文得到了描述数据离散程度的标准差,并且还得到了描述数据分布形态的J-B统计量和偏度及峰度。

因此从表1的峰度K(x)=3,偏度S(x)=0,所以根据此次的描述性统计的结果我们可以看出,沪深300指数期货的日对数收益率波动的峰度为5.6971是大于正态分布的峰值3的,所以是可以正确的描述rt的条件分布;偏度是描述收益率分布的对称性,为了更好的检验收益率分布的对称性,用检验统计量,其绝对值是大于临界值的,从表中可以看出,J-B统计是用来检验样本服从正态分布的一种统计量,所以其值越大,就越不服从正态分布,当利用相关软件进行正态性检验结果可知其结果接近于零,所以这也说明收益率波动序列不符合正态假定。综合上表的统计分析可知,沪深300指数期货的日对数收益率波动序列有着明显的尖峰特征,而且其收益率波动序列不符合正态假定。

2.3 波动率预测分析评价

由于波动率在金融领域的重要地位,使得它的度量方法在过去几十年里成了金融研究领域活跃的研究问题。本人用高频数据来对波动率建模和预测能得到更好的建模和预测效果,我们选取了5分钟(抽样频率为54)、15分钟(抽样频率为18)、1小时(抽样频率为5)的固定间隔时间来选择最优频率,由于数据的可获得性以及方便研究,这里我们对后20个数据进行估计和预测,所以这里只对这些数据计算已实现的波动率。我们以沪深300指数期货收益MS-GARCH(1,1)模型的结果为例,MS-GARCH(1,1)模型表达式如下:

根据模型可以得到这19天的波动率的预测值,见表2所示:

根据以上所得到的预测值,除了几个预测效果不够好。通过已实现波动率与MS-GARCH(1,1)模型的波动率比较可知,这也说明MS-GARCH(1,1)模型较好的预测了波动率。

3 总结

本文选取2011年4月16日至2014年7月22日沪深300股指期货的日收盘价和日交易量作为原始数据,通过建立MS-GARCH模型,对沪深300股指期货的波动非对称性特征以及收益率波动与成交量关系进行了实证研究。通过研究可以看出收益率波动序列在高波动状态下的期望收益率为-0.0683,收益率波动序列在高波动状态下的期望收益率为2.3620,说明沪深300指数期货的收益率波动序列在低波动状态时期货价格处于上升的时期,而高波动状态时期货价格处于下降的时期,同时MS-GARCH模型对股指期货收益率波动序列的预测效果也是比较好的。

参考文献:

[1]蔡向辉,杨嘉文.股指期货如何影响股市稳定性——对全球主要市场的三角度实证检验[J].财贸研究,2010(3).

[2]唐元蕙,陈旭光.股指期货涨跌幅限制的国内外比较与研究[J].东北财经大学学报,2011(3).

[3]肖逵.对复制跟踪沪深300股票组合模型的探讨[J].中国农业银行武汉培训学院学报,2007(4).