媒体报道会影响股票收益率吗?

——基于中国市场媒体效应的研究综述及其展望

2014-04-12华中科技大学管理学院汪松树

●华中科技大学管理学院 汪松树

媒体报道会影响股票收益率吗?

——基于中国市场媒体效应的研究综述及其展望

●华中科技大学管理学院 汪松树

近年来,有关行为金融学的研究兴起,其中“媒体效应”成为学术界研究的热点。本文首先就“媒体效应”的来源——行为金融的发展和有关理论进行文献回顾;接着回顾广义的“媒体效应”,即对媒体在资本市场、公司治理以及政治选举等方面的作用进行总结;然后就狭义的“媒体效应”,即媒体与收益率之间的关系进行总结,同时解释媒体效应产生的三个假设;最后就全文进行总结并提出“媒体效应”的研究展望。

媒体效应 行为金融 轰动效应

一、引言

经过2008年金融海啸之后,业界和学术界开始逐渐意识到传统金融模型存在的问题,同时将投资者行为和心理纳入研究,行为金融开始越来越受到人们的关注。基于完全信息和无摩擦市场的传统金融学理论已经不足以解释交易行为的复杂性(Merton, 1998),行为金融中对传统投资者偏好、信念和有限理性、完全有效市场的修正使得金融学研究进入一个新的阶段。

从Fama(1969)开始,信息与股票价格之间的关系就是金融学研究的中心问题之一。而其中的关键就是媒体,这些新闻效应潜在地影响投资者的行为,从而影响资本市场股票的交易量和价格。研究媒体报道对资本市场的影响,也就是所谓的“媒体效应”,成为一个新的研究领域,正受到越来越多国内外学者的关注。

因此,近年来对于媒体效应的研究大量增加,学术界对于媒体效应的研究渐渐形成一个理论体系。杨继东(2007)就媒体对投资者的行为的影响进行了文献综述,文章分析了媒体是如何影响投资者行为,进而影响价格;并讨论了媒体影响投资者行为的途径和思路。本文就有关媒体效应的来源、研究成果和媒体负面报道带来的“轰动效应”进行总结和梳理。

二、媒体效应的来源

(一)行为金融。在传统主流金融理论发展的同时,有关金融市场的经验研究发现实际中存在着许多主流金融理论所不能解释的“异象”。特别是2008年金融危机之后,越来越多的学者开始关注行为金融产生的效应。

行为金融主要的研究贡献包括 Tversky and Kahneman (1974)的直觉驱动偏差(Heuristic-driven error)和框架依赖(Frame dependence)(1979),这便是行为金融学的主要论题。另外,股票回报率的时间序列和“心理账户”(Mental accounting) (Thaler,1987)成为研究行为金融的重要理论。

(二)媒体效应。对媒体效应产生主要影响来自于行为金融的几大理论,其中包括个体投资行为中的信念、偏好以及对理性进行修正的有限注意力理论。

行为金融中的个体投资行为研究对媒体效应的产生影响深远。主要包括以下三项:信仰,偏好与决策以及有限理性以及其具体表现。

1.信仰。过度反应(Over reaction):“过度反应”指的是投资者对信息表现出行为过激的非理性现象。经典金融理论认为,投资者都是理性的,通过低买高卖获得超常收益。国外有许多学者就过度反应进行了研究,Thaler and De Bondt(1985)通过研究表明,投资者对受损失的股票表现悲观,而对获利的股票表现乐观,他们对好消息和坏消息都会表现出过度反应。

2.偏好和决策。前景理论:从目前来看,这是最具影响力的理论。它由Tversky and Kahneman(1979)研究发现,其特征为:第一,大多数人是规避风险的;第二,大多数人在面对损失时是风险偏好的;第三,人们对损失的感觉相对于获得的感觉更加敏感。因此,人们在获得时不愿冒风险,在失去时却表现出更加激进的行为。而人们承受损失的伤感比获得的快乐程度更深。

3.有限理性。有限注意力是指人们面对复杂的决策倾向于用直觉,而这个过程仅基于几个有限的信息。Merton(1998)提出,投资者倾向于持有仅有的几只股票,他指出由于搜集信息需要资源,投资者仅跟踪并且交易几只他们关注度高的股票。对于异象的研究证据表明无摩擦的市场、完全信息、完全理性以及最优经济行为的基本金融模型有关假设显现出局限性。同时他提出投资者是有限理性的,由于获取和处理信息以及信息在传递的过程中都需要成本,使得投资者不可能获得完全信息。

三、广义的媒体效应及其研究综述

媒体效应是在行为金融的框架中产生的。传统经济学模型假设人是理性的,市场是一个无摩擦并且完备的市场。行为金融修正了传统金融学的模型,将心理和行为的因素加入;媒体效应正是在行为金融的基础上研究媒体对金融的作用。媒体作为当今社会重要的信息媒介,正在扮演越来越重要的作用(Tetlock,2007;Tetlock et al.,2011)。下面我们将从以下三个方面总结媒体的重要作用:1)媒体对金融市场的影响;2)媒体对公司治理的影响;3)媒体对政治选举的影响。

(一)媒体对金融市场的影响。媒体对金融市场的影响有多方面。Merton(1998)指出异象(anomalies)实证证据表明,无摩擦、完全信息、理性和最优经济行为的传统金融模型已经显现出自己在理论和实践方面的局限,最明显的体现是有限理性(bounded rational)是在不完全信息(incomplete information)的条件下做出的决定。权小峰和吴世农 (2010)认为信息对资本市场的影响是通过投资者的交易行为施加的,只有被投资者所关注的信息才能反映在股票价格中。由此,众多学者开始关注媒体覆盖与股票收益率之间的关系 (Fang and Peress, 2009;饶育蕾等,2010;张雅慧等,2011),这一现象这就是“媒体效应”(Media Effect)。

Barber and Odean(2008)对每日的异常事件进行研究发现,由于投资者注意力是有限的,他们没有时间去筛选和评估所有的信息,因此倾向于购买吸引其注意力的股票。他们同时检验并证实了投资者的买入行为与卖出行为相比,受到注意力的影响;并且个人投资者的买入行为与专业投资者相比,也更容易受到注意力的影响。Vigna and Pollet(2005)通过研究星期五通告也得出关于投资者“有限注意力”的观点。他们指出60%的交易量集中在星期五,而40%集中在其他工作日内,这是由于周末分散了投资者的注意力。在此基础上Seasholes and Wu(2007)对Barber and Odean(2008)的研究进行拓展,对上海证券交易所的股票进行研究,表明投资者会受到较高价格限制(upper price limit)的吸引,甚至会购买他们从未买过的股票。

Liu et al.(2013)通过研究媒体覆盖率与IPO的关系发现,IPO之前的媒体覆盖率与公司长期价值、流动性、分析师关注度和机构投资者的所有权呈正相关关系。但是他们同时也发现IPO前的媒体覆盖率与用隐形资本成本衡量的股票未来的期望收益呈负相关。该结论与Merton(1987)所提出的注意力和投资者认识假设一致。

(二)媒体对公司治理的影响。媒体在公司治理方面的影响也是多方面的,媒体监督能有效地降低控股股东的个人收益(Dyck and Zingales,2004);有助于公司修正其滥用职权的腐败行为(Dyck et al.,2008);有助于发现和曝光公司的财务欺诈行为(Dyck et al.,2008;Miller,2006);有助于提高董事会效率等(Joe,Louis and Robinson;2009)。

国内研究多停留在公司治理和案例分析上,对媒体效应与收益率方面的关系研究甚少。李培功和沈艺峰(2010)研究媒体曝光对上市公司治理的改进,他们通过研究“中国董事会排行榜”评选出的50家“最差董事会”公司,发现媒体有助于提升公司治理水平,从媒体分类来看,市场导向型媒体比政策导向型媒体的治理作用更强。罗进辉 (2012)发现媒体报道能够有效降低公司的双重代理成本,尤其是第一类代理成本,即股东与管理者之间的代理成本。但是,基于对五粮液案例的研究,贺建刚、魏明海和刘峰 (2008)认为媒体曝光对公司治理并没有明显改善,大股东的利益输出行为依然存在。相反,郑志刚、丁冬和汪昌云(2011)则发现媒体负面报道对公司下一期的财务报告有着显著提高作用。

(三)媒体对政治选举的影响。媒体的作用还体现在对政治选举的影响上。Vigna and Kaplan(2006)在研究美国福克斯新闻对选举的影响之后发现,1996-2000年该电视台的新闻对当期的美国总统选举产生了显著的影响。该结果可以被解释为媒体关于政治人物品质的偏向性报道对理性投票人产生暂时的学习效应,而对不持态度的非理性投票者产生永久的影响。Gerber et al.(2006)实地研究新闻对政治行为和观点的曝光度的影响,他们在华盛顿特区向路人随机发放华盛顿时报和华盛顿邮报,他们发现接受实验的人群的政治倾向受到影响。

四、狭义的媒体效应及其研究综述

(一)狭义媒体效应的研究。前文谈及的广义媒体效应是指媒体在资本市场、公司治理以及政治选举等方面的作用。狭义的媒体效应指的是媒体关注与股票收益率之间的关系。下面我们将回顾狭义的媒体效应的有关研究。

Chan(2003)将媒体报道看做公司层面的信息披露,发现投资者并不是完全理性的投资者,他们对公开信息反应不足或延迟,导致信息公布后股价漂移,对于非信息导致的极端股价运动则存在反转。在搜集公开信息的头条新闻后,他通过研究新闻头条与月度超额收益之间的关系发现:第一,投资者的有效反应过慢,引起了股价漂移;第二,投资者对股价的过度反应导致过量交易量、波动和收益率反转。在Chan(2003)的基础上,Fang and Peress(2009)通过比较经媒体大量报道的上市公司股票与未被媒体报道的股票,他们发现未经媒体报道的股票收益更高,理由是媒体通过吸引更多投资者注意而降低信息风险和市场摩擦。他们分别采用市场模型、Fama-French(1993)三因素模型、Carhart四因素模型(1997)以及包含了Pastor-Stambaugh(2003)流动性的五因素模型进行验证得出此结果,并尝试对媒体效应进行解释。Engelberg and Parsons(2011)发现当地媒体覆盖程度会增加当地投资者的交易量。Solomon(2012)则发现媒体倾向性的报道会提高股票收益。Tetlock et al.(2008)发现预测了公司盈余情况的公司负面报道,股票收益将会更加糟糕。相似的,Kothari et al.(2009)发现负面报道会增加公司的资本成本和收益波动,相反正面报道则会降低资本成本和收益波动。相反,Tetlock(2007)认为负面媒体报道对股票收益的影响是短暂的,而非公司层面信息,这只反映了投资者的情绪。

目前,国内关于这方面的研究较匮乏,饶玉蕾等 (2010)采用相似的方法对中国上市公司的股票进行研究,他们认为在媒体高度关注下其收益率过度反应并在其后反转,是由于高关注度股票组合的弱势表现,而不是低关注度股票的“未报道信息溢价”,这与Fang and Peress(2009)的观点相悖。反之,张雅慧等 (2011)发现被媒体关注高的股票收益相对较低,并指出这是投资者过度反应的表现。

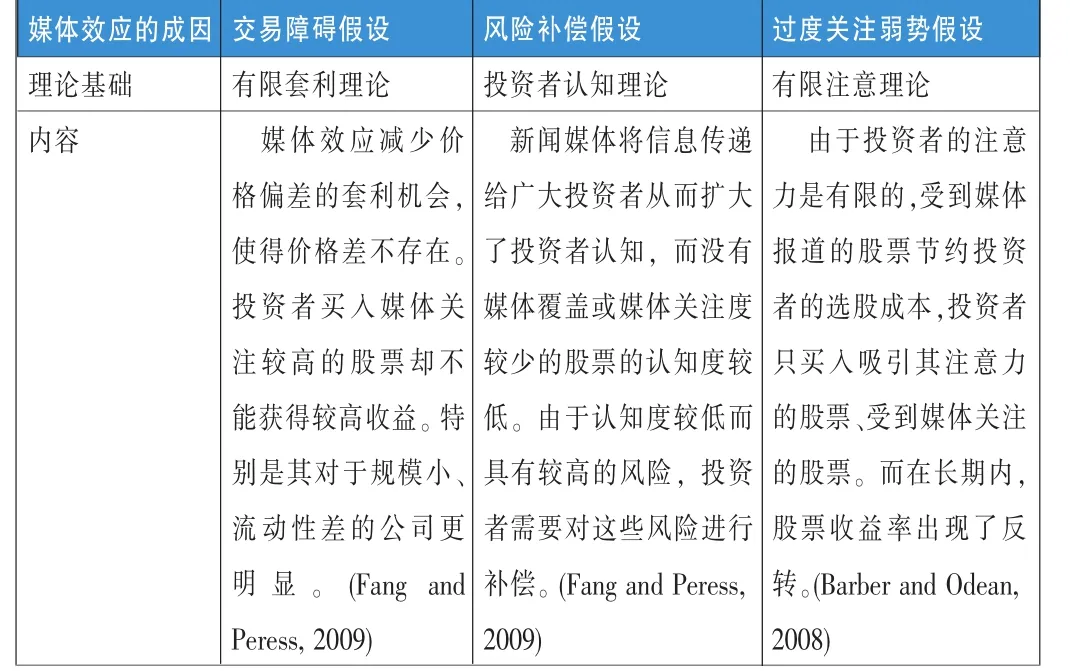

(二)媒体效应的成因。国外对于媒体效应的成因主要有三类假设:即交易障碍假设、风险补偿假设和过度关注弱势假设。详见下表。

资料来源:根据有关文献整理。

1.交易障碍假设。该假设是与流动性有关的交易障碍(impediments-to-trade)假设。交易障碍假设认为,理性的投资者会因为媒体效应代表的价格偏差而套利,继而价格差就不会存在。只有在一个有市场摩擦的条件下,媒体效应才会持续。Fang and Peress(2009)研究媒体关注与机构投资者的交易行为,发现他们愿意买入媒体关注较高的股票,但并未获得较高的超额收益率。这样的现象集中表现在规模小、流动性差的股票中。Vega(2006)也认为交易成本是公告后产生漂移异象的原因,这些异象使得投资这些公司具有较高的风险,因此投资者需要更高的风险补偿。

2.风险补偿假设。风险补偿假设是从Merton(1997)的“投资者认知”角度提出的,由于处于不完全信息的市场,投资者不可能知道所有的股票。新闻媒体将信息传递给广大投资者从而扩大了投资者认知,而没有媒体覆盖或媒体关注度较少的股票的认知度较低。Fang and Peress(2009)认为,由于认知度较低而具有较高的风险,投资者需要对这些风险进行补偿。相反,媒体覆盖较高的股票由于扩大了投资者认知导致较低的风险溢价。

3.过度关注弱势假设。过度关注弱势假设基于吸引其注意力的股票的过度关注。Barber and Odean(2008)认为,由于投资者注意力是有限的,受到媒体报道的股票节约投资者的选股成本,投资者只买入吸引其注意力的股票、受到媒体关注的股票。同时,由于投资者注意力是有限的,他们没有时间去筛选和评估所有的信息,因此倾向于购买吸引其注意力的股票。Seasholes and Wu(2007)发现涨停的股票吸引了投资者的注意力,投资者倾向于买入这些股票。饶育蕾等

(2010)通过组建零投资套利模型、Fama三因素模型和Carhart的四因素模型来进行验证,得到的结果证明中国股票市场也存在媒体效应。而张雅慧等 (2011)通过计算累计的超额收益率和倾向匹配得分的方法证明了 “风险补偿假说”在中国市场上不成立,中国市场比较符合“过度关注弱势假假说”。

(三)倾向性的媒体报道和轰动效应。传统的媒体效应专注于研究媒体报道与股票收益率之间的关系,目前的媒体效应研究将媒体的倾向性报道作为研究的考量,并研究“轰动效应”对于股价和收益率的影响。“轰动效应”指的是媒体基于自身生存空间的考虑,偏离真实客观的准则进行报道,迎合受众需求,通过过分渲染和炒作一些热点问题制造出失实新闻,以追求爆炸性、丑闻性以及情绪性效果,从而引起受众广泛关注的社会现象(熊艳,2011)。

Jensen(1979)认为,媒体服务的大部分需求是出于对娱乐的需求,而受众对负面事件的关注有寻求娱乐信息的因素。Ahern and Sosyura(2014)认为,轰动效应可以增加报纸的销量,为此媒体可能牺牲自身信用而达到争取关注度和娱乐大众的目的。Chan(2003)发现在负面新闻的轰动效应后,公司股价会出现强大的漂移。这种情况通常发生在规模小、流动性差的公司中。然而,经过正面新闻报道后的公司,股价却很少出现类似状况。Tetlock(2007)发现媒体的悲观预测会给予市场价格下行压力。

国内也有对轰动效应的研究。熊艳 (2011)等对“霸王事件”进行案例研究,他们发现媒体对事件进行选择性的倾向使“轰动效应”不断放大,使霸王集团经历-11%的非正常平均回报率,同时表现出显著的行业传染效应,并在当局澄清后股价无法恢复。You et al.(2014)将媒体分为市场主导型和政府主导型,分别研究负面报道对高管被迫更替的影响,研究表明市场主导型媒体的负面报道对高管被迫更替有正面影响,然而政府主导型媒体却没有此影响。同时,市场主导型媒体的腔调(Tone)对公司股票表现出很强的关联性。Jin et al. (2014)发现受到负面报道越少的地方国有企业,管辖其的政府官员有更大的升迁可能,因此地方官员有很强的动机掩盖负面媒体报道。

五、简评及研究展望

(一)简评。综上所述,由于媒体在当今社会的重要作用,媒体效应新的发展趋势已经越来越受到中外学者的重视,并逐渐成为行为金融的热点。目前有关媒体效应的研究大多是从有限理性(Merton,1998)出发,对投资者信念和偏好的修正。媒体效应使投资者增加信息或扩大了投资群体,改变了投资者对基本面价值的预期,导致价格、交易量和收益率的变动。本文首先回顾行为金融的几个重要发展历程和几大重要理论,接着从三个方面总结媒体的重要作用:1)媒体对金融市场的影响;2)媒体对公司治理的影响;3)媒体对政治选举的影响。然后本文详细叙述狭义的媒体效应,即媒体报道与收益率之间的关系。最后讨论有偏的媒体报道和轰动效应对股票收益率的影响。

(二)研究展望。对于媒体效应的研究展望也是从这几个角度展开:

1.媒体与高管决策。首先,在现有研究投资者、公司个股和媒体渠道的基础上,增加一个研究维度,即媒体与高管决策之间的关系。现有的文献还很少研究媒体与高管决策之间的关系。Core et al.(2007)研究媒体报道与高管薪酬之间的关系,发现媒体负面报道影响高管额外的薪酬。You et al. (2014)研究发现媒体负面报道对高管被迫离职有显著影响。未来学者们可以就媒体报道与高管决策方面进行进一步研究。

2.媒体渠道和技术升级。从媒体角度来看,在现有的文献中,大部分的媒体渠道均来自手工搜集,信息大部分来自于现有的报纸、电视新闻等。未来在技术升级的条件下,有望采用数据挖掘和文本分析(Baruch et al.,2014)等先进技术进行信息筛选和搜集,从而减少人为错误和提高工作效率。同时,在媒体渠道方面,可以进一步拓展到微博、微信、Facebook、Twitter等社交媒体和博客、在线论坛(Baruch et al.,2014)等信息平台来研究媒体效应。

3.跨国研究。由于媒体效应是一个较新的研究领域,各国的学者开始对本国或本地区的数据进行研究,例如Chan (2003)、Fang and Peress(2009)等均采用美国上市公司的数据,Dyck et al.(2008)研究在俄罗斯媒体对公司治理的作用,我国学者饶育蕾等 (2010)、张雅慧等 (2010)验证媒体效应在中国市场的存在性。但却没有学者对各国的媒体效应进行跨国样本研究,比较不同经济发展水平、政治制度、人口特征的国家和地区媒体效应的特征。

4.中国市场环境下的媒体效应。针对我国特殊的行政体制和媒体监管环境,很多中外学者开始关注中国自身的问题。Jin et al.(2014)将中国特殊的政治制度与媒体效应相结合,研究政治官员的任期对媒体监管的影响,从而间接影响其管辖范围内的国有企业股票收益率。而You et al.(2014)将媒体分为政府主导型媒体和市场主导型媒体,发现市场主导型媒体负面报道对公司高管被动离职产生显著影响,而政府主导型媒体却没有明显影响。这暗示政治管控弱化了媒体的监督角色。■

1.徐莉萍、辛宇.2011.媒体治理与中小投资者保护[J].南开管理评论,14。

2.贺建刚、魏明海、刘峰.2008.利益输送、媒体监督与公司治理[J].管理世界,10。

3.罗进辉.2012.媒体报道的公司治理作用——双重代理成本视角[J].金融研究,10。

4.熊艳、李常青、廖志华.2011.媒体“轰动效应”:传导机制、经济后果和声誉惩戒——基于霸王事件的案例研究[J].管理世界,10。

5.杨继东.2007.媒体影响了投资者行为吗?基于文献的一个思考[J].金融研究,11。

6.张雅慧、万迪昉、付雷鸣.2011.股票收益的媒体效应[J].金融研究,8。

7.郑志刚、丁冬、汪昌云.2011.媒体的负面报道、经理人声誉与企业业绩改善:来自我国上市公司的证据[J].金融研究,12。

8.Barber,Brad,and Terrance Odean.2008.All that glitters:The effect of attention and news on the buying behavior of individual and institutional investors[J].Review of financial studies,21: 785-818.

9.Brunch Shmuel,Gideon Saar and Zhang Xiaodi.2014.News, influence and the evolution of prices in financial market[J]. Working papers.

10.Carhart,Mark.1997.On persistence in mutual fund performance[J].Journal of finance,52:57-82.

11.Chan,Wesley S..2003.Stock price reaction to news and nonews:Drift and reversal after headlines[J].Journal of financial economics,70:223-260.

12.Core,John E.,Wayne Guay,and David F.Larcker.2008. The power of the pen and executive compensation[J].Journal of financial economics,88:1-25.

13.De Bondt and Thaler.1985.Does the stock market overreact ?[J].Journal of Finance,40:793-808.

14.DellaVigna,Stefano,and Ethan Kaplan.2007.The fox news effect:media bias and voting[J].Quarterly journal of economics, 122:1187-1234.

15.DellaVigna,Stefano,and Joshua Pollet.2009.Investor inattention and friday earnings announcements[J].Journal of finance,64: 709-749.

16.Dyck,Alexander,Natalya Volchkova,and Luigi Zingales. 2008.The corporate governance role of the media:evidence from Russia[J].The Journal of finance,63:1093-1135.

17.Dyck,A.and L.Zingales.2004.Private benefits of control:an international comparison[J].Journal of finance,59(2):537-600.

18.Engelberg,Joseph,and Christopher A.Parsons.2011.The causal impact of media in financial markets[J].Journal of finance, 66:67-97.

19.Fama,Eugene F.,Lawrence Fisher,Michael C.Jensen,and Richard Roll.1969.The adjustment of stock prices to new information[J].International economic review,10:1-21.

20.Fama,Eugene F.,and Kenneth R.French.1992.The crosssection of expected stock returns[J].Journal of finance,47:427-465.

21.Fama,Eugene F.,and Kenneth French.1993.Common risk factors in the returns on stocks and bonds[J].Journal of financial economics,33:3-56.

22.Fang,Lily H.,and Joel Peress.2009.Media coverage and the cross-section of stock returns[J].Journal of finance,64:2023-2052.